Навигация

2. Понятие бюджетирования

Грамотное управление предприятием немыслимо без прогнозирования динамики внешних и внутренних факторов, определяющих величину получаемой прибыли, таких как объем рынка, динамика цен, конкуренция, снижение производительности оборудования, рост накладных издержек и т.д.

Бюджетирование можно определить как прогнозирование будущих финансовых показателей, денежных потоков, потребности в финансовых средствах, базирующееся на модели функционирования предприятия, с целью формирования планов и бюджетов различного уровня.

Таким образом, бюджетирование – это финансовое прогнозирование и планирование, не включающее в себя стратегическое планирование, но, несомненно, базирующееся на нем. Только стратегическое планирование определяет цели бизнеса на качественном уровне и будущие направления деятельности (выпуск новых продуктов, завоевание новых рынков, замена технологии выпуска и т.п.). Исходя из сформулированных стратегических целей, вырабатывают тактику поведения предприятия в краткосрочный, среднесрочный и долгосрочный периоды, после чего разрабатывают финансовую часть плана в виде системы бюджетов[3].

В управленческом учете под бюджетом понимают документ, созданный до того, как предполагаемые действия выполняются.

Согласно определению американского Института дипломированных бухгалтеров по управленческому учету, бюджет – это «количественный план в денежном выражении, подготовленный и принятый до определенного периода, обычно показывающий планируемую величину дохода, которая должна быть достигнута, расходы, которые должны быть понижены в течение этого периода, и капитал, который необходимо привлечь для достижения данной цели»[4].

Классическая методика финансового анализа, составной частью которого и следует считать бюджетирование, предполагает разбиение подходов к финансовому прогнозированию и планированию на три категории.

Составление прогнозных финансовых документов. Прогнозные финансовые документы содержат предсказание того, какой станет финансовая отчетность в будущем при условии выполнения ряда предположений о предстоящей деятельности предприятия и его потребностях в дополнительном финансировании.

Формирование денежного бюджета. Денежный бюджет служит подробным прогнозом движения денежных средств.

Формирование оперативного (текущей деятельности) бюджета. Оперативный бюджет – это подробный прогноз величины и структуры доходов и расходов по подразделениям, служащий базой прогноза денежных потоков и, следовательно, основой составления прогнозных финансовых документов.

Бюджеты разрабатываются как в целом для организации, так и для ее структурных подразделений или отдельных функций деятельности. Основные функции бюджета таковы:

· планирование операций, обеспечивающих достижение декларированных тактических целей;

· координация различных видов деятельности и отдельных подразделений, согласование их интересов;

· контроль текущей деятельности подразделений и предприятия в целом.

Разработка структуры бюджета предприятия и основных бюджетных форм естественным образом должна укладываться в рамки структуры существующей в организации системы управленческого учета. Подобная согласованность обусловлена тем, что управленческий учет призван обеспечивать все уровни управления предприятием информацией, необходимой для решения задач планирования, управления и контроля (в частности, задач бюджетирования).

3. Система бюджетов промышленного предприятия

Сводный бюджет промышленной компании состоит из трех бюджетов первого уровня – операционного, инвестиционного и финансового. Часто в отечественной литературе финансовый бюджет определяют еще как «бюджет движения денежных средств» или «денежный бюджет». Это не совсем корректно, так как целью составления финансового бюджета является не только планирование денежных поступлений и расходов предприятия, но и, шире, всех оборотных средств и краткосрочных обязательств как основных факторов, определяющих текущую платежеспособность компании.

Операционный бюджет фокусируется на моделировании будущих расходов и доходов от текущих операций за бюджетный период. Следовательно, объектом рассмотрения операционного бюджета, является финансовый цикл предприятия.

Инвестиционный бюджет рассматривает вопросы обновления и выбытия капитальных активов (основных средств и вложений, долгосрочных финансовых вложений), что составляет основу инвестиционного цикла.

Цель финансового бюджета – планирование баланса денежных поступлений и расходов, а в более широком смысле – баланса оборотных средств и текущих обязательств для поддержания финансовой устойчивости предприятия в течение бюджетного периода.

«Выходными» результатами бюджетного процесса являются плановые формы сводной финансовой отчетности:

· отчет о финансовых результатах (прибылях и убытках) – «выходная» форма операционного бюджета;

· отчет о движении денежных средств и отчет об изменении финансового состояния – «выходные» формы финансового бюджета;

· отчет об инвестициях – «выходная» форма инвестиционного бюджета;

· баланс – интегральная «выходная» форма, объединяющая результаты всех трех основных бюджетов, составляющих сводный бюджет предприятия[5].

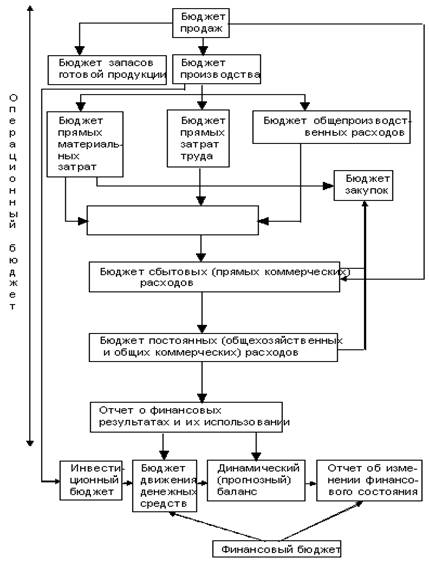

Структура сводного бюджета промышленного предприятия показана на схеме 1.

Операционный бюджет состоит из ряда бюджетов (или подбюджетов) второго уровня:

· бюджета продаж;

· бюджета производства;

· бюджета запасов готовой продукции (товарных остатков);

· бюджета постоянных (общехозяйственных и общих коммерческих) расходов;

· бюджета закупок.

В свою очередь, некоторые бюджеты второго уровня складываются из бюджетов третьего уровня, бюджеты третьего уровня могут распадаться на бюджеты четвертого уровня и т.д., в зависимости от масштабов и многообразия хозяйственных операций предприятия. Например, бюджет производственных затрат является бюджетом 3-го уровня и включается в бюджет производства, а бюджет прямых материальных затрат – бюджетом 4-го уровня, входящим в состав бюджета производственных затрат. Таким образом, для сводного бюджета промышленного предприятия характерна многоступенчатая иерархическая структура (схема 2).

Схема 1. Блок-схема составления сводного бюджета промышленного предприятия

Схема 2. Иерархическая структура сводного бюджета промышленного предприятия (по схеме 1)

В бюджетном процессе понятия «затраты», «расходы», «издержки» используются как синонимы, притом, что в теории и практике управленческого учета исторически сложился ряд устойчивых определений с включением данных терминов – например, «прямые затраты труда», но «общепроизводственные расходы».

Каждый из подбюджетов различных уровней занимает свою, строго определенную «нишу» и играет свою четкую роль в технологии составления сводного бюджета компании.

Итак, основой составления сводных бюджетов является стратегический план, который определяет основные приоритеты и цели развития (в том числе в количественном выражении) и намечает механизмы достижения поставленных целей. На основе стратегического плана разрабатываются три сводных бюджета: один краткосрочный бюджет и два долгосрочных бюджета (бюджет развития и индикативный «скользящий» бюджет). Бюджеты различаются по срокам, функциям, степени обязательности исполнения, возможности корректировки.

А. Краткосрочный бюджет (1–3 месяца). Для российских предприятий наиболее оптимальным сроком краткосрочного (текущего) бюджетирования является 3 месяца (квартал). Это совпадает с периодичностью составления фискальной отчетности (квартальных сводных финансовых отчетов, представляемых в налоговую инспекцию), что в значительной степени облегчает работу бухгалтерии предприятия, являющейся основным «информационным» центром предприятия. Для краткосрочного бюджета характерны:

· обязательность исполнения. Краткосрочный бюджет является законом для структурных подразделений предприятия и их руководителей. Неисполнение бюджетных показателей рассматривался как срыв выполнения плана в советские времена. Соответственно, подразделения автоматически лишались премирования, делаются оргвыводы и пр.;

· отсутствие корректировки. Краткосрочный бюджет корректируется в исключительных случаях с санкции высшего руководства предприятия. Корректировка краткосрочного бюджета может быть вызвана только форс-мажорными обстоятельствами (внезапным изменением рыночной конъюнктуры, неожиданным правительственным решением и пр.). Итоги выполнения краткосрочного бюджета подводятся на основе сравнения фактических показателей с плановыми, установленными в начале бюджетного периода. Это вызвано тем обстоятельством, что в краткосрочном периоде степень неопределенности макроэкономической конъюнктуры невысока, следовательно процесс выполнения плана зависит, главным образом, от самих структурных подразделений. Следовательно, бюджету необходимо придать максимальную жесткость, что усиливает контрольно-стимулирующую функцию бюджетирования;

· глобальный характер контрольно-стимулирующей функции бюджета. На основании исполнения бюджета премируются или депремируются, аттестуются, повышаются или снижаются в должности и заработной плате весь персонал предприятия вплоть до высшего руководства. Именно показатели исполнения краткосрочного бюджета лежат в основе Положения о материальном стимулировании работников предприятия;

· высокая степень детализации бюджетных показателей. Так, для сбытовых подразделений устанавливается не просто совокупная величина планового объема реализации, но и ее структура по видам продукции, производственные подразделения получают бюджет, разукрупненный по статьям затрат в разрезе отдельных производственных линий, управленческие службы как неотъемлемую часть бюджетного задания обязаны соблюдать жестко установленное штатное расписание, величину командировочных и административных расходов и пр.[6]

Б. Бюджет развития (1 год). Этот бюджет относится к разряду долгосрочных. Для него характерны:

· обязательность исполнения. В начале года предприятием принимаются краткосрочный бюджет (на квартал) и бюджет развития (на 1 год), и в дальнейшем принятие квартальных бюджетов идет в рамках бюджета развития.

Таким образом, в принципе бюджет на IV квартал получается расчетным путем посредством вычитания из плановых показателей бюджета развития суммарных плановых показателей за первые три квартала;

· возможность корректировки. Корректировка показателей бюджета развития является обычным делом притом, что корректировка бюджетных показателей текущего квартала, как правило, не допускается. Это вызвано тем обстоятельством, что за период, равный 1 году, неопределенность макроэкономической конъюнктуры весьма высока и играет важную роль в достижении первоначально намеченных показателей. В этой связи квартальный бюджет на 4-й квартал является разницей скорректированного бюджета развития и суммарных плановых показателей за I–III кварталы;

· выборочный характер контрольно-стимулирующей функции. За достижение и перевыполнение годовых показателей, как правило, премируются руководители структурных подразделений (высший и средний менеджмент), а не рядовые сотрудники подразделений. Это связано с тем, что обычно текучка кадров у рядовых сотрудников гораздо выше, нежели у руководителей. Поэтому рядовой персонал больше заинтересован в краткосрочном вознаграждении за труд, в то время как руководители смотрят на свою перспективу в рамках данного предприятия.

Правда, данное обстоятельство сугубо индивидуально для каждой компании. Например, для так называемых градообразующих предприятий (типа ЦБК «Кондопога» или Магнитогорского металлургического комбината), где текучка сотрудников невысока, и для рядового персонала может практиковаться премирование по итогам работы за год;

· меньшая степень детализации бюджетных показателей.

В бюджете развития, чаще всего, фиксируются лишь интегральные стоимостные величины, например, валовый объем реализации, общая смета затрат подразделения и пр. Это вполне разумно, так как бюджетные показатели низшего уровня являются лишь средством достижения сводных стоимостных плановых величин, а не самоцелью. Например, доход от продаж отдельного вида продукции ценен не сам по себе, а как часть совокупного объема продаж. Если реализация другого вида продукции будет сравнительно более выгодна, то структура продаж изменится. Поэтому излишняя детализация годовых показателей не только бесполезна в условиях рыночной неопределенности, но и вредна;

· наличие доходной составляющей в инвестиционном бюджете (подбюджете 1-го уровня, включаемом в сводный бюджет). Структура сводного бюджета промышленного предприятия (см. схему 4) является однотипной и не зависит от длительности бюджетного периода. Другое дело, что при составлении инвестиционного бюджета на текущий период (месяц или квартал) планирование освоения средств по долгосрочным инвестиционным программам производится от достигнутого уровня (на начало периода) в соответствии с инвестиционным бюджетом, включенным в бюджет развития. Иными словами, долгосрочная инвестиционная программа в качестве обособленного объекта планирования (включая параметры совокупных капитальных и текущих затрат, валовых и чистых поступлений, окупаемости и т.д.) фигурирует только в долгосрочном же бюджете развития.

В рамках краткосрочного (месячного либо квартального) бюджета собственно как «инвестиционное планирование» можно определить локальные закупки оборудования с коротким сроком монтажа, вызванные текущими (данного бюджетного периода) бюджетными планами по производству и сбыту. По этой составляющей инвестиций присутствует финансово-экономическое обоснование, проистекающее из бюджетных планов краткосрочного же периода. Включение же показателей планового освоения средств или сроков ввода в строй объектов долгосрочного капитального строительства в краткосрочный бюджетный план производится на основе графика освоения средств с общей продолжительностью, выходящей за рамки краткосрочного бюджетного периода (разумеется, с корректировкой на текущую ситуацию, как то наличие финансовых ресурсов сверх текущих производственных потребностей и пр.).

Таким образом, инвестиционный доход, строго говоря, является параметром лишь долгосрочного бюджета развития, когда в рамках одного бюджетного периода можно сопоставить произведенные затраты и полученный доход, то есть оценить величину эффекта от инвестиций. Притом, что инвестиционный доход по вводимым в строй объектам капитального строительства включается в краткосрочный бюджетный план, его величина не учитывается при сопоставлении финансовых результатов деятельности предприятия отчетного и предыдущего краткосрочных бюджетных периодов. Здесь в расчет принимаются только финансовые результаты по текущим операциям. Это вполне естественно, так как полученный результат от инвестиций обусловлен затратами, которые могли производиться на протяжении многих краткосрочных бюджетных периодов[7].

В. Индикативный «скользящий» бюджет (1 год). Это бюджет особого рода. Он принимается в начале года и полностью аналогичен бюджету развития (то есть в начале года принимаются всего два бюджета – бюджет развития на 1 год и краткосрочный бюджет на I квартал). После истечения I квартала к «скользящему» бюджету добавляется еще один квартал (I квартал следующего года), после истечения II квартала – II квартал следующего года и т.д. Этим обеспечивается непрерывное 12-месячное планирование. Данное обстоятельство очень существенно для эффективности управленческого планирования на предприятии. Корректировка бюджета развития и принятие очередного квартального бюджета в течение года происходят одновременно и на основе разработки очередного «скользящего» годового бюджета. Так, подвергая ревизии объемы инвестиций в III квартале бюджета развития, управленцы должны знать ситуацию не только до конца года, но и на год вперед (считая с начала этого квартала), иначе корректировка инвестиционной политики может быть недостаточно обоснованной. Индикативный «скользящий» бюджет:

· не только не является обязательным, но и по определению никогда не выполняется и служит для сугубо аналитических целей. Контрольно-стимулирующая функция в нем отсутствует;

· детализация бюджетных показателей такая же, как и в бюджете развития.

Таким образом, сочетание двух долгосрочных сводных бюджетов и одного краткосрочного позволяет проводить управленческую политику, в которой сбалансированы и взаимоувязаны стратегические и текущие цели предприятия. Такой подход целесообразно использовать на крупных промышленных предприятиях, где дополнительные издержки по ведению планово-аналитической работы оправданы в контексте повышения качества принятия управленческих решений.

Для средних по размеру предприятий можно рекомендовать планирование на основе двух бюджетов (краткосрочного квартального бюджета и годового бюджета развития).

Для мелкого же бизнеса, как правило, разумно практиковать лишь текущее планирование с составлением только квартальных бюджетов. Мелкие компании, в своей основе, наиболее зависимы от внешних факторов рыночной конъюнктуры и при этом наиболее гибко могут «подстраивать» под изменения рынка свой ресурсный потенциал. Для них будущее через год или два – это «черный ящик» Юма. Поэтому для мелкого бизнеса составление долгосрочных бюджетов чаще всего сродни строительству «воздушных замков». Лучше этим не заниматься и с точки зрения экономии денежных средств, и просто во избежание иллюзий – надо ставить перед собой реальные цели.

Заключение

В заключение данной работы можно сделать следующие выводы.

Роль финансового планирования в осуществлении хозяйственно-финансовой деятельности предприятия можно определить тем, что без него невозможно добиться успеха на рынке, расширения производственно-хозяйственной деятельности и социального развития коллектива.

Финансовое планирование – это процесс разработки системы мероприятий по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности финансовой деятельности в предстоящем периоде.

Финансовое планирование на предприятии охватывает три основных его вида: 1) оперативное планирование финансовой деятельности; 2) текущее планирование финансовой деятельности; 3) прогнозирование финансовой деятельности. Каждому из этих видов финансового планирования соответствуют определенные формы представления его результатов.

Бюджетирование можно определить как прогнозирование будущих финансовых показателей, денежных потоков, потребности в финансовых средствах, базирующееся на модели функционирования предприятия, с целью формирования планов и бюджетов различного уровня.

Сводный бюджет промышленной компании состоит из трех бюджетов первого уровня – операционного, инвестиционного и финансового.

Операционный бюджет состоит из ряда бюджетов (или подбюджетов) второго уровня: бюджета продаж; бюджета производства; бюджета запасов готовой продукции (товарных остатков); бюджета постоянных (общехозяйственных и общих коммерческих) расходов; бюджета закупок.

В свою очередь, некоторые бюджеты второго уровня складываются из бюджетов третьего уровня и т.д.

На основе стратегического плана разрабатываются три сводных бюджета: один краткосрочный бюджет и два долгосрочных бюджета (бюджет развития и индикативный «скользящий» бюджет).

Список использованной литературы

1. Буряковский В.В. Финансы предприятий. М., 2009.

2. Давыденко Е.А. Проблемы организации финансового планирования и контроля на отечественных предприятия // Финансовый менеджмент. 2005. №2. С. 36–40.

3. Кляшторная О. Бюджетирование: старое понятие в новых формах // Директор ИС. 2004. №3. С. 14–18.

4. Кобец Е.А. Планирование на предприятии. М., 2006.

5. Управленческий учет / Под ред. А.Д. Шеремета. М.: ФБК-Пресс, 2009.

6. Щиборщ К.В. Бюджетирование деятельности промышленных предприятий России // Финансовый менеджмент. 2004. №2. С. 23–27.

[1] Буряковский В.В. Финансы предприятий. М., 2009. С. 249.

[2] Буряковский В.В. Там же. С. 253.

[3] Кляшторная О. Бюджетирование: старое понятие в новых формах // Директор ИС. 2004. № 3. С. 14-18.

[4] Управленческий учет / Под ред. А.Д. Шеремета. М.: ФБК-Пресс, 2009. С. 124.

[5] Щиборщ К.В. Бюджетирование деятельности промышленных предприятий России // Финансовый менеджмент. 2004. № 2. С. 23-27.

[6] Щиборщ К.В. Там же. С. 23-27.

[7] Щиборщ К.В. Там же. С. 23-27.

Похожие работы

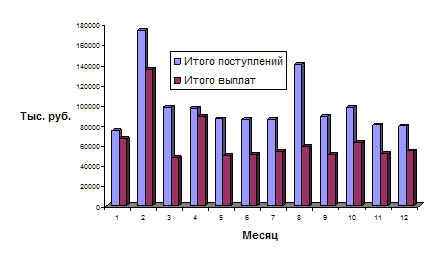

... на единицу продукции(УППЗ), руб./ед.» В заключении финансового раздела излагается стратегия финансирования, т.е. какие источники средств предоставляются. Глава 3. Проблемы совершенствования и пути улучшения финансового планирования на предприятии «ПСБ – филиал ОАО «Тулаоблгаз» 3.1. Составление баланса доходов и расходов (финансового плана) ПСБ – филиала ОАО «Тулаоблгаз». Для составления ...

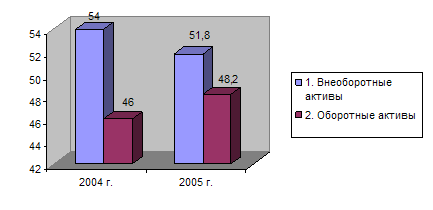

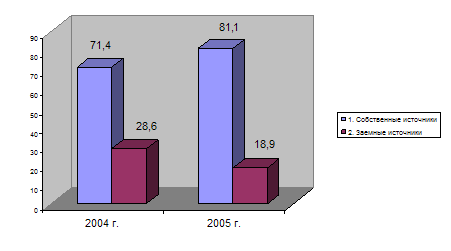

... этом темп роста показателей составит 110,7 % (по темпу прироста выручки в 2005 г.). ЗАКЛЮЧЕНИЕ Цель работы - оптимизация системы финансового планирования в ООО «Монтажстрой» - достигнута на основе решения следующих задач: -изучены теоретические аспекты планирования на предприятии; -проведен анализ системы планирования на анализируемом предприятии; -проведена оптимизация системы финансового ...

... фирмы подобрать такие методы финансового планирования, чтобы конечный результат оказывался как можно ближе к прогнозу. 3. Процесс и этапы финансового планирования Финансовое планирование, как и любой другой его вид – это, во-первых, определение будущего предприятия и его структурных подразделений, во-вторых, проектирование желаемых результатов деятельности предприятия и, в-третьих, выбор ...

... . К1(2004)=29849/10895=2,7 К1(2005)=33228/18098=1,8 Средний срок оборота кредиторской задолженности: 365 К2(2004)=365/2,7=135,2 3 Мероприятия по совершенствованию финансового планирования на предприятии Целью финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности. Все ...

0 комментариев