Навигация

Финансовое планирование на предприятии

Федеральное агентство по образованию

ГОУ ВПО

Уфимская государственная академия экономики и сервиса

Кафедра «Финансы и банковское дело»

КУРСОВАЯ РАБОТА

на тему:

«Финансовое планирование на предприятии»

по дисциплине «ФИНАНСЫ ОРГАНИЗАЦИЙ»

Уфа – 2008

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

Тема 9. ФИНАНСОВОЕ ПЛАНИРОВАНИЕ НА ПРЕДПРИЯТИИ

1 Финансовый план как составная часть бизнес-плана

2 Методы финансового планирования

3 Виды финансовых планов и их роль в управлении предприятием

ПРАКТИЧЕСКАЯ ЧАСТЬ

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Планирование – это процесс практического воплощения стратегии. Он заключается в принятии конкретных решений, позволяющих обеспечить эффективное функционирование и развитие организации в будущем, уменьшить их неопределенность.

Плановые решения могут быть связаны с постановкой целей и задач, выработкой стратегии, распределением и перераспределением ресурсов, определением стандартов деятельности в предстоящем периоде. В принятии таких решений и состоит процесс планирования в широком смысле. В узком – планированием является составление специальных документов – планов, определяющих конкретные шаги организации по достижению поставленных целей.

До середины двадцатого века фирмы действовали в условиях стабильного превышения спроса над предложением, что позволяло им работать на основе текущих планов, составляемых исходя из поступающих заказов.

Затем темп изменений стал нарастать, наряду с текущим приходилось заниматься среднесрочным и долгосрочным планированием, составлять перспективные целевые программы. Позже общий темп развития ускорился и долгосрочное планирование перешло в стратегическое, которое исходило из будущих возможностей.

В семидесятые годы изменения стали протекать столь стремительно, что перспективные стратегические планы перестали соответствовать потребностям хозяйственной практики. В дополнение к ним стали составляться стратегические программы, которые позволяли оперативно учитывать эти изменения в текущих решениях.

Планирование – это проектирование будущего, один из наиболее сложных видов умственной деятельности, доступных человеку. Планирование охватывает все стороны хозяйственной жизни, сегодня без него не может обойтись ни одно предприятие.

Отсутствие планирования ставит работников организации в такое положение, когда они :

- не понимают поставленных целей, будущих задач;

- не рассматривают хозяйствование как непрерывный процесс;

- теряют ориентацию в хозяйственном мире, так как руководствуются в основном краткосрочными интересами и не понимают глубины происходящих событий;

- оказываются в более уязвимой позиции по сравнению с конкурентами.

Планирование играет огромную роль в деятельности предприятий, а именно:

- улучшает координацию действий в организации;

- позволяет учитывать быстрые изменения во внешней среде;

- делает возможным реализацию благоприятных возможностей для организации,

- улучшает информационный обмен;

- способствует оптимальному распределению ресурсов;

- четко очерчивает обязанности и ответственность персонала;

- стимулирует работников к лучшему исполнению своей работы, а менеджеров к большей обоснованности и реализации своих решений;

- улучшает контроль в организации.

Данная курсовая работа раскрывает сущность финансового плана, его методы, виды, раскрывает значение финансового плана как раздела бизнес-плана.

Финансовое планирование на предприятии

Финансовое планирование — это планирование всех доходов и направлений расходования денежных средств для обеспечения развития предприятия. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Цель финансового планирования — повышение эффесктивного использования долгосрочных и краткосрочных денежных ресурсов. В процессе планирования разрабатываются мероприятия по повышению доходности капитала, стабильности фирмы, минимизации рисков и так далее.

Качество принимаемых решений в области финансов целиком зависит от финансового планирования.

Для того, чтобы планирование было качественным и комплексным, следует руководствоваться следующими принципами:

1. непрерывностью планирования;

2. научностью;

3. нацеленностью планов на рационаальное использование всех ресурсов предприятия, на достижение максимальной прибыли;

4. взаимной увязкой и координацией.

Задачами финансового планирования являются:

1 обеспечение нормального воспроизводственного процесса необходимыми источниками финансирования

2 соблюдение интересов акционеров, инвесторов

3 гарантии выполнения обязательств перед бюджетом, внебюджетными фондами, банками и другими кредиторами.

4 Выявление и мобилизация резервов в целях эффективного использования прибыли и других доходов

5 Контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия

1 Финансовый план как составная часть бизнес-плана

В финансовом плане все изложенное в предыдущих разделах бизнес-плана находит количественную оценку, позволяющую оценить выгодность разрабатываемого бизнес-плана в конкретных категориях эффективности.

Финансовый план, как никакой другой раздел бизнес-плана, важен не только для потенциальных инвесторов, но и для внутреннего использования, поэтому к его составлению следует относиться с особой тщательностью, регулярно и периодически контролируя изменения в деятельности фирмы и внося корректировки в расчеты. Разработка финансовых аспектов требует особых знаний, прежде всего в области финансового менеджмента, бухгалтерского учета и анализа. Поэтому. если предприятие настолько мало, что у нее нет финансовой службы, для подготовки данного раздела приглашается специалисты из консалтинговых фирм, специализирующихся на бухгалтерском учете и аудите.

В зарубежной практике сложились достаточно строгие формализованные требования к подготовке финансового плана, которые включают определенный набор финансовых плановых и отчетных документов и расчет безубыточности деятельности предприятия. Российская система бухгалтерского учета и анализа отличается от систем, принятых в большинстве зарубежных стран, но начавшийся в России переход на международную систему учета должен упростить взаимопонимание в сфере предпринимательства, включая подготовку бизнес-планов. Многие российские банки уже полностью перешли на новую систему, другие – на подходе к ней.

Если бизнес-план разрабатывается для расширения деятельности уже функционирующего предприятия, то начинать данный раздел рекомендуется с анализа реального финансового состояния организации. Цель такого анализа – предоставление объективной информации об уровне сбалансированности структурных элементов активов, капитала и обязательств организации и уровне эффективности их использования. Информационная база для анализа финансового состояния организации – бухгалтерская отчетность. Существует большое количество методов проведения анализа, которые подробно рассмотрены в специальной литературе. Так, при изучении бухгалтерского баланса целесообразно использовать методы горизонтального и вертикального анализа.

Горизонтальный заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополнительными относительными темпами роста (снижения). Как правило, берутся базисные темпы роста за ряд лет (смежных периодов). Это позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения, что важно для характеристики финансового состояния организации. Горизонтальный анализ позволяет выявить тенденции изменения отдельных статей или их групп, входящих в состав бухгалтерской отчетности. Так, динамика стоимости имущества организации дает дополнительную к величине финансовых результатов информацию о мощи организации. Однако важно заметить, ценность горизонтального анализа существенно снижается в условиях инфляции.

Вариант горизонтального анализа – анализ тенденций развития (трендовый анализ), при котором каждая позиция отчетности сравнивается с рядом предыдущих периодов и определяется тренд, то есть основная тенденция динамики показателя, очищенная от случайных влияний и индивидуальных особенностей периодов. Этот анализ имеет перспективный прогнозный характер.

Большим значением для оценки финансового состояния обладает и вертикальный (структурный) анализ актива и пассива баланса. Такой анализ дает представление баланса в виде относительных показателей. Цель вертикального анализа заключается в расчете удельного веса отдельных статей в итоге баланса и оценке его изменений. с помощью вертикального анализа можно проводить межхозяйственные сравнения организаций. К тому же относительные показатели сглаживают негативное влияние инфляционных процессов.

Широко используемый способ оценки финансового состояния организации – расчет и оценка специальных финансовых коэффициентов. Они представляют собой систему финансовых показателей, характеризующих соотношение между отдельными статьями бухгалтерской отчетности, соотношение основных результатов финансовой деятельности организации. Использование финансовых коэффициентов повышает полезность информации и дает возможность сравнивать полученные результаты с установленными нормативами, с данными за прошлый период, с соответствующими показателями организаций – конкурентов, а также со среднеотраслевыми данными, избегая влияние инфляции.

К финансовым показателям предприятия относятся:

- коэффициенты ликвидности (текущей, абсолютной и др.);

- коэффициенты устойчивости (коэффициент обеспеченности собственными оборотными средствами; отношение общей и текущей задолженности к итогу баланса и остаточной стоимости основных средств);

- коэффициенты деловой активности (показатели скорости оборачиваемости всех активов предприятия и отдельных их частей - готовой продукции, дебиторской задолженности и др.);

- коэффициенты прибыльности (различные модификации рентабельности продукции и активов).

Анализ коэффициентов – эффективный подход к анализу финансового состояния организации, однако ему присущи следующие недостатки:

· коэффициенты воспроизводят существовавшие ранее условия, поскольку основаны на фактических данных, а потому отражают характеристики прошлых событий. Использование альтернативных методов учета может повлиять на значения коэффициентов (разные методы оценки запасов, способы начисления амортизации и так далее);

· изменения учетных оценок и методов могут повлиять на коэффициенты в том году, в котором они произошли;

· виды деятельности могут быть разными, и ее порой сложно отнести к конкретной отрасли экономики, что усложняет процесс сравнения с другими организациями;

· коэффициенты обычно рассчитывают по фактическим данным, что не отражает влияния колебаний цен и текущих рыночных условий.

К числу плановых и отчетных форм, которые целесообразно разработать и представить в бизнес-плане, относятся:

· оперативные планы (отчеты) за каждый период по каждому товару и рынку;

· планы (отчеты) о доходах и расходах по производству товаров(услуг), которые показывают, получает ли предприятие прибыль или терпит убытки от продажи каждого вида товаров;

· план (отчет) о движении денежных средств, показывающий поступление и расходование денег в процессе производственной деятельности;

· балансовый отчет, подводящий итог деятельности фирмы за определенный период времени.

Важный элемент финансового плана – прибыльность каждого вида продукции. Основные инструменты оценки продукции – это “точка безубыточности” и “порог рентабельности”.

Анализ безубыточности – это простой и эффективный способ моделирования ситуации с определенными допущениями.

Недостатки ’’условности’’ разделения затрат многократно перекрываются аналитическими преимуществами, которые дает анализ безубыточности.

Точка безубыточности – это величина объема продаж, при которой предприятие будет в состоянии покрыть все свои издержки (постоянные и переменные), не получая прибыли.

Объем продаж в точке безубыточности (Tmin) в стоимостном выражении равен:

Tmin = Cпост +Cперем,

где Cпост – постоянные затраты;

Cперем – переменные затраты в точке безубыточности.

В стоимостном выражении уровень безубыточности продаж полезен для того, чтобы знать, какая сумма нам потребуется для покрытия затрат.

В натуральном выражении уровень безубыточности продаж полезен для того, чтобы знать, сколько продукции необходимо продать, чтобы покрыть затраты.

В стоимостном выражении уровень безубыточности определяется по формуле:

Tmin = Cпост / (1 – Cперем / V),

где V – объем продаж в стоимостном выражении;

Cпост – постоянные затраты;

Cперем – переменные затраты.

В натуральном выражении количество единиц проданных товаров в точке безубыточности равно:

Qmin = Tmin / Цена единицы продукции

Точка безубыточности позволяет определить, за каким уровнем продаж обеспечивается рентабельностью продаж. Для анализа аппроксимируем кривую поведения суммарных затрат. В результате она будет представлять собой прямую.

График безубыточности составляется в основном для наглядности. На нем прекрасно видно положение точки безубыточности относительно существующего уровня продаж.

Выручка от продаж

Аппроксимация издержек

Реальное изменение совокупных издержек

Переменные издержки

Условно-постоянные издержки

Постоянные издержки

Порог рентабельности продукции – это такая выручка от реализации, которая покрывает не только переменные и прямые постоянные затраты, но и косвенные постоянные затраты. тогда разность между критическими объемами продаж, соответствующими порогу рентабельности и точке безубыточности, определяет величину дополнительного объема продаж продукции, позволяющего компенсировать расходы на управление предприятием.

Рассчитав, какому количеству производимой продукции соответствует порог рентабельности, можно определить критическое значение физического объема производства.

Прибыль до уплаты налогов равна нулю. Ниже критического объема производства производить невыгодно.

Таким образом, когда достигается уровень безубыточности, прибыль равна нулю, то есть выручка от продаж составляет переменные или накладные издержки плюс расходы, которые потребовались для производства проданного товара. Анализ безубыточности позволяет определить минимально приемлемый объем продаж при данном установленном уровне цены; уровень цен, при котором фирма может реализовать запланированный объем производства продукции.

В процессе формирования финансового плана обязательно нужно предусматривать некоторые механизмы для осуществления мониторинга. Один из его процессов – регулярное сравнение планируемого уровня доходов и расходов с фактически достигаемыми результатами. при этом любые несоответствия, возникающие в результате сравнения действительных и планируемых значений, незамедлительно должны выполнять функцию системы сигнализации, стимулируя анализ причин таких расхождений, а также приводя к принятию соответствующих мер. Мониторинг должен выполняться, по крайней мере, раз в месяц и как можно ближе к концу предыдущего месяца, чтобы в случае появления проблем была возможность оперативно на них реагировать.

Похожие работы

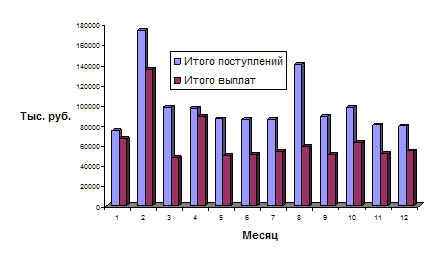

... на единицу продукции(УППЗ), руб./ед.» В заключении финансового раздела излагается стратегия финансирования, т.е. какие источники средств предоставляются. Глава 3. Проблемы совершенствования и пути улучшения финансового планирования на предприятии «ПСБ – филиал ОАО «Тулаоблгаз» 3.1. Составление баланса доходов и расходов (финансового плана) ПСБ – филиала ОАО «Тулаоблгаз». Для составления ...

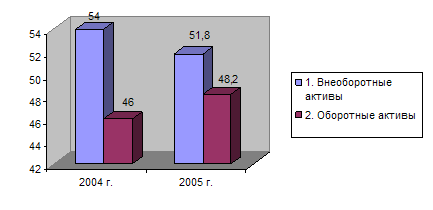

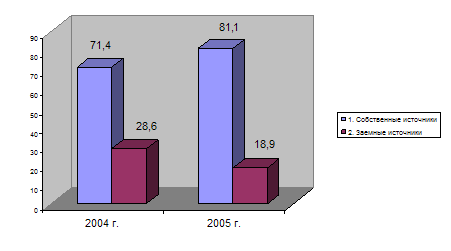

... этом темп роста показателей составит 110,7 % (по темпу прироста выручки в 2005 г.). ЗАКЛЮЧЕНИЕ Цель работы - оптимизация системы финансового планирования в ООО «Монтажстрой» - достигнута на основе решения следующих задач: -изучены теоретические аспекты планирования на предприятии; -проведен анализ системы планирования на анализируемом предприятии; -проведена оптимизация системы финансового ...

... фирмы подобрать такие методы финансового планирования, чтобы конечный результат оказывался как можно ближе к прогнозу. 3. Процесс и этапы финансового планирования Финансовое планирование, как и любой другой его вид – это, во-первых, определение будущего предприятия и его структурных подразделений, во-вторых, проектирование желаемых результатов деятельности предприятия и, в-третьих, выбор ...

... . К1(2004)=29849/10895=2,7 К1(2005)=33228/18098=1,8 Средний срок оборота кредиторской задолженности: 365 К2(2004)=365/2,7=135,2 3 Мероприятия по совершенствованию финансового планирования на предприятии Целью финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности. Все ...

0 комментариев