Навигация

2.4. Валютные операции

Валютообменные операции В обменных пунктах АО "ИНДЭКС-БАНК" используются следующие валюты: доллар США, евро, российский рубль, английский фунт стерлингов, швейцарский франк.

Кроме того, имеют место следующие операции с валютой:

Ø продажа безналичной иностранной валюты на МВРУ 1,50% от суммы

Ø покупка безналичной иностранной валюты на МВРУ 1,50% от суммы

Ø принятие валюты I категории, которая утратила основные признаки платёжности (разорваны, заклеены, с изменением первоначального цвета, обожжены, изменения в портрете, без защитной ленты, с надписями, которые мешают определить признак платежности, залиты и т.д.)

Ø мгновенный обмен изношенной валюты І категории, которая утратила основные признаки платежности на платежную 8,50% от суммы. В случае внесения на депозитный или текущий счет 8,50% от суммы.

26 июля 2002 года АО "ИНДЭКС-БАНК" подписал договор о присоединении к российской платежной системе "Золотая Корона". АО "ИНДЭКС-БАНК" первым в Украине успешно реализовал подобный проект. Основными клиентами банка, обслуживающимися по карточкам "Золотая Корона", являются граждане России, которые имеют деловые и родственные связи в Украине, а также выезжают в Украину для прохождения обучения или с туристическими целями. Выдача наличных осуществляется в долларах США либо в российских рублях. По желанию клиента банк проконвертирует обналиченную сумму в необходимую валюту по курсу банка на день осуществления операции. Комиссия за обналичивание составляет 2,5% от суммы операции. Дистанционное пополнение счета осуществляется бесплатно.

Раздел 3. Совершенствование организационных мер по предоставлению финансовых услуг коммерческим банком

В современных условиях всемерно возрастает роль деятельности банков в сфере реализации финансовых услуг путем привлечения интернет-технологий. Эти возможности давно и успешно используются в странах с рыночной экономикой. В 2006 году и Украина признана страной с рыночной экономикой. В связи с этим возрастает роль совершенствования финансовых операций, организационно эти операции должны осуществляться с учетом мирового уровня предоставления финансовых услуг.

Поэтому в данном разделе пойдет речь, прежде всего, о технологиях проведения финансовых операций с использованием современных коммуникаций – Интернет, электронной почты и т.д. Прежде всего, определимся с терминологией, которая используется для осуществления финансовых операций с использованием данных современных технологий. Для этого рассмотрим сущность понятий электронная коммерция и банкинг.

Электронная коммерция (electronic commerce) - осуществление коммерческой деятельности электронным путем [22,с.62].

Банкинг (banking) - дословный перевод с английского "банковское дело". Может также применяться к некоторым банковским операциям [22,с.63].

On-line - дословно переводится "на линии». Осуществление операции on-line означает осуществление ее в режиме реального времени.

Вообще в электронной коммерции выделяют четыре основных направления: В2С (Business to Client); В2В (Business to Business); G2B (Government to Business) и G2C (Government to Citizens).

В2С (Business to Client) (в переводе "бизнес - потребитель") - это направление электронной коммерции, предусматривающее осуществление розничной торговли электронным путем и ориентированное на конечного потребителя продукции. То есть, это продажа товаров или предоставление услуг производителями или посредниками с использованием электронных средств. К таким средствам относятся электронные страницы в сети Интернет, программно-аппаратные комплексы, которые дают возможность потребителям покупать или заказывать товары, работы, услуги. В сфере банковской деятельности - это предоставление банковских услуг электронным путем. Здесь специалисты выделяют два основных вида В2С банкинга (рис. 3.1)[22,с.64]:

Ø электронный - это банкинг, осуществляемый средствами сети Интернет и мобильной связи;

Ø машинно-телефонный - это банкинг, осуществляемый с помощью фиксированных коммутированных каналов телефонной связи и подключенных к ним электронно-вычислительных машин.

Рис.3.1. Элементы В2С

Приведем основные определения элементов В2С банкинга с примерами банкинга, имеющего информационный и практический характер [23,с.61-66].

Интернет банкинг - это деятельность банка по предоставлению комплекса услуг клиентам с помощью всемирной сети Интернет.

Информационный характер Интернет банкинга - размещение на Интернет-странице банка информации о курсах валют, услугах банка, формировании выписок по счетам в режиме реального времени и т. п.

Практический характер Интернет банкинга - размещение на странице в Интернет on-line версии системы "Клиент-Банк", которая доступна клиентам банка круглосуточно 365 дней в году и к которой можно получить доступ с любого компьютера, подключенного к Интернет. С помощью системы можно оплачивать счета, осуществлять переводы и т.д.

Например, американский U.S. Bank предлагает своим клиентам такие услуги Интернет банкинга: возможность просмотра операций по счету и проверка баланса счета; перевод денег между счетами, открытыми в U.S. Bank; осуществление трансакций между собственными чековым, сберегательным и резервным счетами (до полуночи); возможность предоставления счета; просмотр выписок по карточному счету, открытому по кредитной схеме; заказ чеков on-line; оформление заявок на открытие счетов и- получение кредитных карточек on-line; возможность оплаты счетов (коммунальных, мобильных и т. д.); связь со службой поддержки клиентов; изменение кодов доступа; другие услуги, которые позволяют клиентам осуществлять on-line мониторинг своих депозитов и кредитов.

E-mail банкинг - это деятельность банка по предоставлению ряда услуг клиентам с помощью электронной почты. В основном это рассылка банком выписок по счету клиента, курсов валют и условий предоставления услуг по указанному клиентом адресу электронной почты. Хотя в практическом аспекте клиент, прислав электронное письмо в банк, может инициировать предусмотренные соглашением с банком сервисы, например оплата коммунальных услуг, осуществление переводов и т. д.

Мобильный банкинг - это деятельность банка по предоставлению ряда услуг клиентам - собственникам мобильных терминалов. Мобильный банкинг сегодня осуществляется по таким двум направлениям:

• SMS банкинг - предоставление банком некоторых услуг с помощью коротких текстовых сообщений, которые присылаются на мобильный терминал - SMS (Short Message Service);

• WAP банкинг - предоставление банком некоторых услуг с помощью WAP-протокола. WAP (Wireless Application Protocol) - функция мобильного телефона, позволяющая получать доступ к Интернет-сайтам, разработанным специально для такого протокола, с помощью мобильного терминала.

В основном мобильный банкинг - это система круглосуточного контроля за движением денежных средств по определенному счету клиента. Следовательно, он носит информационный характер.

Банки также используют системы пейджинговой связи для предоставления информационных услуг клиентам.

POS (Point of Sale) (терминал, или платежный терминал) - это устройство, предназначенное для выполнения процедуры авторизации с применением платежной карточки и, как правило, печатание документа по операции с применением платежной карточки.

Система «Клиент-Банк» - программно-технический комплекс, который предоставляет возможность клиентам управлять счетами в банке и получать всю текущую информацию о движении денежных средств по счетам не выходя из дома или офиса.

В частности, в Украине система "Клиент-Банк", в зависимости от банковского учреждения, позволяет:

Ø отправлять платежи на списание в течение операционного дня банка;

Ø получать текущую информацию о зачислении и списании средств со счетов на сегодня;

Ø получать выписки о движении денежных средств по счетам за предыдущий банковский день (заключительные);

Ø получать, в случае необходимости, сообщение о зачислении на счет средств с платежной системы S. W. I. F. Т.;

Ø получать информацию о курсах валют Национального банка Украины;

Ø вести разнообразные базы данных, справочники или интегрировать систему с другими офисными пакетами (в зависимости от возможностей программного обеспечения системы) и т. п.

Финансовый киоск - это аппаратно-программный комплекс, который состоит из компьютера, сенсорного монитора и специального программного обеспечения, позволяющего управлять системой простым прикосновением пальца.

Сенсорный киоск может быть дополнительно оснащен разными устройствами (картридером, PIN-клавиатурой, модемом, принтером и другими устройствами) и подключен к локальной сети банка, Интернет, автоматизированной банковской системе, процессингового центра и т. п. Сугубо информационный киоск дает возможность клиентам ознакомиться с услугами банка, его историей и т. д. Фактически можно через такой киоск предоставлять доступ к корпоративной Интернет-странице банка.

Финансовый киоск должен быть оборудован дополнительными устройствами. С помощью такого финансового киоска клиент может (в зависимости от оснащения):

Ø ознакомиться с деятельностью банка и его услугами;

Ø получить денежную наличность с помощью платежной карточки;

Ø внести денежную наличность на свой счет;

Ø осуществить перевод денег;

Ø оплатить коммунальные услуги, счета за услуги Интернет, мобильной связи и т. п.;

Ø получить выписки по счетам и т. д.

Сенсорные киоски, которые объединяют в себе разные возможности, в зависимости от требований банковского учреждения могут существенно снизить нагрузку банковских работников при выполнении большинства стандартных операций. Такие киоски могут выполнять функцию банкомата.

Телебанкинг - система предоставления банковских услуг с использованием фиксированной телефонной связи. Клиент, позвонив в банк, с помощью подсказок "электронного клерка" может:

Ø получить информацию об остатках и движении денежных средств на счетах за определенный период;

Ø осуществить определенные виды платежей, предусмотренные соглашением с банком;

Ø получить информацию о курсах валют, котировке ценных бумаг, услугах банка;

Ø связаться с соответствующей службой банка и пр.

Банки устанавливают системы распознавания голосовых команд, что дает возможность, например, клиенту, который позвонил по телефону в банк, назвать структурное подразделение, фамилию или должность работника банка, и система мгновенно переключит клиента на соответствующий номер. Это экономит расходы клиентов на телефонные разговоры, уменьшает нагрузку на телефонную сеть банка и секретарей.

Выборочный анализ услуг В2С банкинга, которые предоставляются клиентам в Украине, представлен в таблице 3.1.

Таблица 3.1.[23,с.65]

Услуги В2С банкинга, предоставляемые украинскими коммерческими банками

| Банки | Электронный банкинг | Машинно-телефонный банкинг | |||||||

| Интернет банкинг | SMS | WAP банкинг | банкинг | Пейджинг | Теле банкинг | Клиент Банк | Финансовый киоск | АТМ | |

| Аваль | ٧ | ٧ | ٧ | ٧ | ٧ | ٧ | ٧ | ٧ | |

| Приватбанк | ٧ | ٧ | ٧ | ٧ | ٧ | ||||

| Укрэксим банк | ٧ | ٧ | ٧ | ٧ | |||||

| Правекс-Банк | ٧ | ٧ | ٧ | ٧ | ٧ | ||||

| ПУМБ | ٧ | ٧ | ٧ | ٧ | ٧ | ||||

| Вабанк | ٧ | ٧ | ٧ | ٧ | ٧ | ||||

| Ажио | ٧ | ٧ | ٧ | ٧ | ٧ | ٧ | |||

| Укринбанк | ٧ | ٧ | ٧ | ٧ | ٧ | ٧ | |||

Исследуя вопрос новых подходов в сфере традиционного банкинга, целесообразным является также раскрытие сущности таких понятий, как финансовый супермаркет; частный бан-кинг; drive-in банкинг. Рассмотрим последовательно данные понятия.

Финансовый супермаркет - это финансовая компания, которая предлагает широкий перечень услуг своим клиентам и дает возможность получать полный перечень банковских услуг, осуществлять операции с ценными бумагами и взаимными фондами, а также заключать договора страхования в одном учреждении.

Интересное определение данного понятия представлено в одном из отчетов Британской аналитической группы Mintel: финансовый супермаркет - канал продажи с или без физического присутствия, обеспечивающий потребителей выбором услуг и поставщиков этих услуг, которые выбираются по уровню спроса на услугу со стороны потребителей. То есть банки, заключая договора с другими субъектами финансового рынка, стараются на базе одного обособленного подразделения (филиала или отделения) предоставлять своим клиентам полный перечень финансовых услуг. Таким образом банки минимизируют затраты своих клиентов и предлагают им одно место для приобретения банковских, страховых и инвестиционных услуг. Если такой супермаркет предлагает своим клиентам обслуживание on-line и ещеи услуги частного банкинга, то такое учреждение становится мощнейшим игроком на финансовом рынке.

Частный банкинг - это предоставление банками специальных услуг важнейшим (VIP) клиентам. Услуги для таких клиентов характеризуются большей свободой и конфиденциальностью, нежели для обычных клиентов. VIP-yслуги доступны 24 часа в сутки и 7 дней в неделю. Взаимоотношения банка и VIP-клиента администрируются специально приставленным к клиенту менеджером и его командой (сотрудники банка). Клиент, общаясь с менеджером лично или дистанционно, может быстро осуществлять любые финансовые операции.

Следует отметить, что частный банкинг, равно как и электронный, очень уязвим для их использования с целью легализации доходов, полученных преступным путем. В связи с этим при осуществлении электронного банкинга необходимо руководствоваться рекомендациями FATF, а частного - обеспечить соответствие внутренних процедур принципам борьбы с отмыванием денег при осуществлении частного банкинга, разработанным Вольфсбергской группой [23,c.65].

Drive-in банкинг (Drive-in дословно означает "заезд") - способ предоставления банковских услуг клиентам. Предусматривается, что клиенты банков - собственники транспортных средств смогут получать банковские услуги, не оставляя транспортное средство. Подъехав к одному окошку, можно заказать банковскую услугу (оплата коммунальных платежей, получение выписки по счету, приобретение чеков и т.п.), а к другому - оплатить такие услуги. Это быстрый и удобный метод работы с клиентами, который привлечет внимание к банку.

Применение данных высокотехнологичных услуг для осуществления разнообразных финансовых операций в Украине тормозится отсутствуем нормативных документов НБУ по регламентации и организации данных операций и их учету. Требуется разработка нормативных документов в части автоматизации учетных процедур по электронным услугам, в частности нормативного признания легитимности электронных первичных документов по операциям. При условии подключения отдельных подсистем учета электронных банковских операций к автоматизированной банковской системе (при наличии безопасных каналов) работа операциониста-бухгалтера может быть сведена к выполнению функций дальнейшего контроля, но это дело будущего. Сегодня же необходимость обеспечения осуществления электронных операций первичными документами на бумажных носителях требует от банков создания отдельных отделов по обслуживанию таких операций, а также децентрализации бухгалтерской службы банка. Создание отдельной бухгалтерской службы в составе линейного подразделения, которое обслуживает осуществление электронных операций клиентами, предоставит возможность более эффективно соблюдать основные принципы бухгалтерского учета и контролировать правильность признания операций в финансовом, налоговом и управленческом учете.

Каждое такое отдельное подразделение должно обеспечивать [23,с.66]:

Ø соблюдение принципов бухгалтерского учета;

Ø единую методологическую основу учета банковских операций;

Ø взаимосвязь данных синтетического и аналитического учета;

Ø хронологическое и систематическое отражение всех операций банка в регистрах бухгалтерского учета на основании первичных документов;

Ø накопление и систематизацию данных учета в разрезе показателей, необходимых для управления банком, а также составления отчетности.

На основе изложенного можно констатировать, что одной из ключевых проблем дальнейшего развития банковской системы Украины является подготовка финансовой системы и общества в целом к развитию электронного бизнеса, которая состоит в разработке методической и нормативно-правовой базы (в том числе по вопросам бухгалтерского учета) для регулирования осуществления электронной коммерции с использованием сети Интернет и других каналов передачи данных.

Заключение

В процессе работы над темой курсовой мной сделаны следующие выводы и обобщения, согласно основным структурным разделам работы.

1. Основной целью осуществления банковской деятельности является получение прибыли, которую банки приобретают за счет прибыли своих заемщиков. Важная цель их деятельности — обеспечить финансовое посредничество и деловые услуги. Они аккумулируют свободные денежные средства у населения, различных предприятий, государства, а затем направляют их на финансирование накопления реального капитала. Современные коммерческие банки выполняют разнообразные банковские операции. Важнейшее значение имеют операции финансового содержания, именно они составляют основу финансовой деятельности любого коммерческого банка. К последним относятся операции по кредитованию, размещению вкладов и депозитов, расчетно-кассовое обслуживание и валютные финансовые операции.

Кредитование — это предоставление в долг на определенный срок денежных средств (с условием возврата) или товара и услуг (с возвратом или отсрочкой оплаты) с уплатой процентов.

Депозитом (вкладом) считаются временно привлеченные денежные средства физических и юридических лиц или ценные бумаги, предоставленные банку на четко определенный срок и за соответствующую плату (под процент).

Большая часть расчетов между предприятиями осуществляется безналичным путем — перечислением денежных средств со счета плательщика на счет поставщика. Посредником при осуществлении этих расчетов является банк.

Финансовые учреждения (коммерческие банки) могут также осуществлять валютные операции. Операции банков с целью получения прибыли от изменений валютных курсов во времени или на различных рынках, а также преднамеренное принятие валютного риска получили название валютных спекуляций

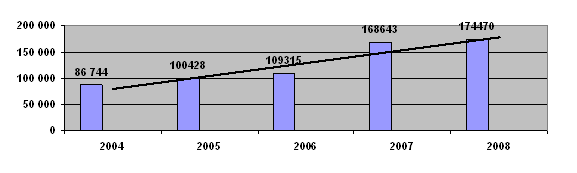

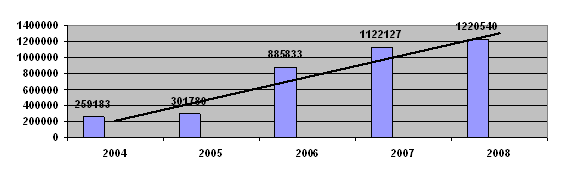

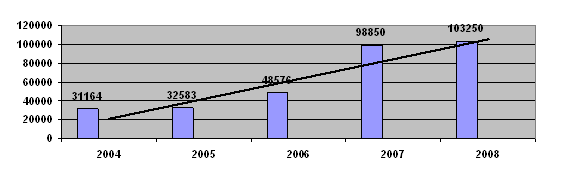

2. Акционерное общество "ИНДЭКС-БАНК" было основано в феврале 1993 года в г. Львове. На сегодня региональная сеть АО "ИНДЭКС-БАНК" включает 25 филиалов и 170 отделений. В целом, исследуемое банковское учреждение в течение последних трех лет характеризуется высоким уровнем финансовых активов, которые также год от года увеличиваются. Сегодня Индекс-Банк является финансовой структурой национального уровня и в своей деятельности оказывает влияние на национальные финансовые рынки. Его клиентами являются около 15 тысяч предприятий Украины и более 96 тысяч частных лиц. Среди партнеров банка — средние и малые бизнес-структуры и предприятия Крыма, в том числе агропромышленные предприятия, туристический и гостиничный бизнес.

Финансовая деятельность банка разнообразна, кредитные и депозитные операции банка радуют большим разнообразием услуг.

Банк не ограничивается кредитованием определенного сектора экономики, а старается сотрудничать со всеми экономическими агентами, независимо от направления их деятельности Кредитные продукты Банка предназначены для различных клиентов с учетом специфики их деятельности. Сегодня банк предлагает вниманию кредитные продукты, как в национальной, так и в иностранной валюте. АО "ИНДЭКС-БАНК" предлагает простые и выгодные условия кредитования физических лиц без залога для приобретения товаров длительного пользования и услуг.

Вкладные операции банка с использованием депозитных счетов разнообразны. Вклад "Депозит с конвертацией" предусматривает выплату процентов в конце срока действия договора. Вклад "Депозит стандарт". Вклад "Депозит стандарт" позволяет эффективно разместить временно свободные средства, получая проценты ежемесячно, ежеквартально, в конце действия договора или авансом. Всего в банке имеют место до 20 видов различных операций вкладного характера.

Востребованным являются операции по кассовому и расчетному обслуживанию. Данные операции очень демократичны в финансовом смысле. Валютные операции банка постоянно совершенствуются, заключаются соглашения, которые позволяют переводить средства из-за рубежа в валюте.

3. В современных условиях всемерно возрастает роль деятельности банков в сфере реализации финансовых услуг путем привлечения интернет-технологий. Эти возможности давно и успешно используются в странах с рыночной экономикой. В связи с этим возрастает роль совершенствования финансовых операций коммерческими банками в национальных условиях, организационно эти операции должны осуществляться с учетом мирового уровня предоставления финансовых услуг, прежде всего с использованием технологий Интернет, электронной почты и т.д. Применение данных высокотехнологичных услуг для осуществления разнообразных финансовых операций в Украине пока что тормозится отсутствуем нормативных документов НБУ по регламентации и организации данных операций и их учету.

Список использованных источников

1. Про банки та банківську діяльність/ Закон України від 20.03.1991;

2. Інструкція про порядок регулювання та аналіз діяльності комерційних банків. Постанова Правління НБУ № 141 від 14.04.1998;

3. Банковское дело. Учебник для вузов/Под ред. Колесникова В.И., — М.: Финансы и статистика, 1999, 384 с.;

4. Бланк И. А. Основы финансового менеджмента, - Киев: Вища школа, 2001, 988 с.;

5. Вступ до банківської справи / Під ред. М. 1. Савлука. — К.: Лібра, 1998, 421 с.;

6. Герасименко А.И., Кредитование в Украине/Финансы Украины, №5, 2006, С.54-58;

7. Гикиш Л.В., Финансы, К: МАУП,2001, 401 с.;

8. Еремина Н.В., Банковские информационные системы, К: КНЭУ, 2001;

9. Иванов И.М., Деньги и кредит, К: МАУП,1999, 329 с.;

10. Карманов Э.В., Банковское право Украины, Харьков: — Консум, 2000, 298 с.;

11. Калина А.В., Кощеев А.А. Работа современного коммерческого банка: Учебн.-метод. пособие. - К., 1997. -244с.;

12. Ковалев В.В., Финансы предприятий, М: Тк Велби, 2003, 523 с.;

13. Міщенко В., Шаповалов А., Юрчук Г. Особливості та перспективи розвитку електронної комерції (е-комерції) в банківському бізнесі// Банківська справа. -2005. -№4. -С. 18-26;

14. Меджибовська Н. Банківські послуги та Інтернет // Банківська справа. - 2001. - № 5. - С. 41-43;

15. Примостка Л.О., Финансовый менеджмент банка, — К.: КНЕУ, 1999, 456 с.;

16. Славнюк В.И., Финансы предприятий, К: ЦУЛ,2003, 489 с.;

17. Современная экономика./ О.Ю. Мамедов, - Ростов-на-Дону: Феникс, 1995 г.;

18. Статистический сборник Украины за 2003 год;

19. Статистический сборник Украины за 2004 год;

20. Статистический сборник Украины за 2005 год;

21. Терещенко О.О., Финансовая деятельность субъектов хозяйствования, - К: ЦУЛ,2003, 459 с

22. Титов Ю., Пронин М. Новые информационньые технологии в управлении банками и консалтинг//Консалтинг. -2005. -№ 9;

23. Юргелевич С., Правовые аспекты электронной коммерции//Вестник НБУ №4, 2005.

Похожие работы

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

... и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка ...

... не столько наличие несоответствий в объеме активов и пассивов по срокам, сколько уровень этого несоответствия по отношению к общим обязательствам, а также динамику таких несоответствий. Финансовый анализ коммерческого банка относится к числу наиболее актуальных методологических проблем современного банковского дела. Методы анализа и оценки деятельности кредитной организации общеизвестны, однако ...

... работы: изучена банковская система РФ; выявлены факторы, влияющие на банковскую деятельность; определены основные показатели и характеристики финансовых результатов деятельности коммерческого банка. Во второй части работы был проведен анализ финансовых результатов банковской деятельности КБ (на примере ОАО « СКБ-банк банк»). Изучена динамика экономического развития ОАО «СКБ-банк банк». Определен ...

0 комментариев