Навигация

2 Функції факторингу

Сфера ділових послуг, консультаційне та інформаційне обслуговування, короткотермінове кредитування, яке забезпечує збут продукції, страхування ризиків виробничо-фінансової діяльності, інжинірингові послуги - все це послуги, які відносяться до виробничої інфраструктури, котра сьогодні є одним із найважливіших і великих видів інфраструктури.

У даний час підвищується попит на інформаційні, бухгалтерські, лізингові, консультаційні послуги із забезпеченням оперативної перебудови системи управління і диверсифікації виробництва.

Факторинг – як послуга, також має свої особливості, які притаманні тільки йому. Він забезпечує ефективний виробничий процес та реалізацію продукції. Ця послуга – нематеріальна. Для того, щоб скористатися нею, необхідний безпосередній контакт з тим, хто її надає (фактор-фірмами), чи з сервісною організацією (факторинговою компанією, банком).

Факторинг може бути також віднесений до ринкової інфраструктури, тому що це різновид кредитно-фінансового інституту. Факторинг забезпечує не тільки обіговість вартості, але і такі важливі зовнішні умови суспільного виробництва, як реалізація продукції, підтримка постачання підприємств необхідною сировиною та матеріалами, надання компаніям – виробникам інформації про стан і структуру попиту на їхню продукцію, ведення бухгалтерського обліку постачальника. Отже, факторинг є галуззю ринкової інфраструктури.

Факторинг діє не тільки в процесі його надання і споживання. У цьому полягає різниця між товаром та послугою з погляду на ступінь відчутності їх. Тому при використанні факторингу попит задовольняється не через фізичний предмет, як це буває із товаром. Потенційний користувач не може розглянути послуги перед їх придбанням, бо послуга розглядається як певна схема (технологія), а також певна обіцянка, що припускає високе довір’я до фактора, до фактор-фірми.

З іншого боку, весь інформаційний потік фактора спрямований на встановлення довірчих стосунків із клієнтом на підставі його виробничо-фінансової діяльності. Завдання фактора, фактор-фірми посилювати відчутність послуги, показуючи її ефективність в процесі здійснення.

З врахуванням не збереженості послуги (вона може залишитися, але змінюються умови) не можна створювати запаси факторингу. Пропозиція послуги на ринку завжди означає здатність суспільства її виробляти. Пропозицію необхідно поєднувати із попитом. Сьогодні в Україні попит на факторингову послугу може перевищувати пропозицію, оскільки ринок факторингових послуг в Україні дуже нерозвинений. Щоб не втратилась цінність факторингу, необхідне поєднання попиту і пропозиції, що є дуже складним завданням.

Сфера ділових послуг розвивається у двох напрямках - нові послуги і перехід послуг, здійснюваних власне клієнтами до спеціалізованих компаній.

Факторинг у цій схемі виконує подвійну роль – з одного боку, в ньому є ознаки нової послуги, а з іншого – попит на нього породжує створення факторингових компаній, фактор-фірм або спеціалізованих підрозділів у банках, котрих до цього часу не було.

Українські компанії ділових послуг запозичують досвід інших, розвинених країн, однак навряд чи можна говорити про ідентичність розвитку ринкової інфраструктури в Україні та інших промислово розвинутих країнах Європи та світу.

Головна функція факторингу нині полягає в розв’язанні кризи неплатежів і створенні стабільної системи фінансового забезпечення виробничої сфери.

3 Сутність операцій факторингу

Факторингові операції – це операції з надбання і відступлення від грошових вимог, передачі права на стягнення боргів.

Факторинг – це різновид торгово-комісійної операції, поєднуваної з кредитуванням обігового капіталу клієнта, включає інкасування дебіторської заборгованості клієнта, кредитування і гарантію від кредитних та валютних ризиків.

Факторинг – це здійснювана на договірній основі купівля вимог з товарних поставок фактор-фірмою. Фінансові інститути, які надають факторингові послуги, називають фактор-фірмами. Вони створюються банками (або самі банки виконують функції фактор-фірм), що забезпечує високу надійність факторингових угод та мінімальні затрати для клієнта. Розгалужена сітка спеціалізованих філіалів для факторингового обслуговування підприємств в різних країнах створені крупними транснаціональними корпораціями. На міжнародному рівні діє асоціація “Фекторз чейн інтернешнл”, членами якої є 95 % факторингових компаній із 40 країн світу.

Факторинг – це кредитування під неоплачений рахунок з передаванням прав за рахунками (цесією).

Факторинг один із видів банківських послуг, купівля фактор-фірмами у клієнта права на виплату боргу.

Термін “факторинг” в різних країнах, в законодавствах різних країн має трохи різне тлумачення.

Так, в Законі України “Про банки і банківську діяльність” (ст.3, п.8) до банківських операцій віднесено придбання права вимог з постачання товарів і надання послуг, прийняття ризику виконання цих вимог та інкасація цих вимог (факторинг).

В Оксвордському словнику англійської мови факторинг визначається як купівля зі скидкою боргів, що належать іншому, з метою одержання прибутку від стягнення їх.

У не фінансовому контексті слово факторинг століттями використовується в Шотландії для визначення професії управляючого майном , а в решті частини Сполученого Королівства (Британії) це слово вживається, як правило, в деяких галузях промисловості, як замінник слів оптовий торгівець.

Тому можна сказати, що факторинг – складна і багатоцільова операція.

Факторингове обслуговування найбільш ефективно для малих і середніх підприємств, які традиційно мають фінансові утруднення із-за несвоєчасного погашення боргів дебіторами та через обмеженість доступних для них джерел кредитування.

Разом із тим, не всяке підприємство, яке відноситься до категорії малого, або середнього, може скористатися послугами фактор-фірми. Так факторинговому обслуговуванню не підлягають :

· підприємства, які мають значну кількість дебіторів, заборгованість кожного із яких виражається невеликою сумою;

· підприємства, які займаються виробництвом нестандартної або вузькоспеціалізованої продукції;

· будівельні та інші фірми, які працюють із субпідрядниками;

· підприємства, які реалізують свою продукцію на умовах післіпродажного обслуговування, які практикують компенсаційні (бартерні) угоди ;

· підприємства, які заключили із своїми клієнтами довгострокові контракти і які виставляють рахунки по завершенні окремих етапів робіт або до виконання поставок (авансові платежі)

Факторингові операції також не виконуються по борговим зобов'язанням фізичних осіб, філіалів або відділень підприємств. Такі обмеження зумовлені тим, що у вказаних випадках факторинговій компанії достатньо важко визначити кредитний ризик, або невигідно брати на себе більш високий об'єм робіт, а також додатковий ризик, що виникає при переуступці таких вимог, оплата яких може бути не зроблена в строк із-зі невиконання постачальником якихось своїх зобов'язань.

У період становлення ринкової економіки дуже важливо підтримати існуючі дрібні і середні підприємства (фірми), котрі займаються продажем споживчих товарів (мова йде про продавців – виробників). Така підтримка і є метою факторингу. Факторингове обслуговування підприємств дає можливість прискорити обіговість грошових коштів у розрахунках і тим самим одержати не лише економію грошових коштів, а і підвищити ефективність виробництва.

Факторинг – є інкасуванням дебіторської заборгованості клієнта з виплатою суми рахунків негайно, або з погашенням заборгованості. Іншими словами, це різновид торгово-комісійних операцій, які пов'язані з кредитуванням обігового капіталу клієнта, і полягає у перевідступленні клієнтом-постачальником платіжних вимог за поставлені товари (виконані роботи або надані послуги) і права одержання платежу за ними. Загострення проблеми платоспроможності підприємств у зв’язку із самофінансуванням господарюючих суб’єктів, запровадження черговості платежів, загальної системи неплатежів зобов’язує комерційні банки розглядати факторингові операції як засіб оздоровлення фінансового стану підприємств і розриву ланцюжку неплатежів у народному господарстві.

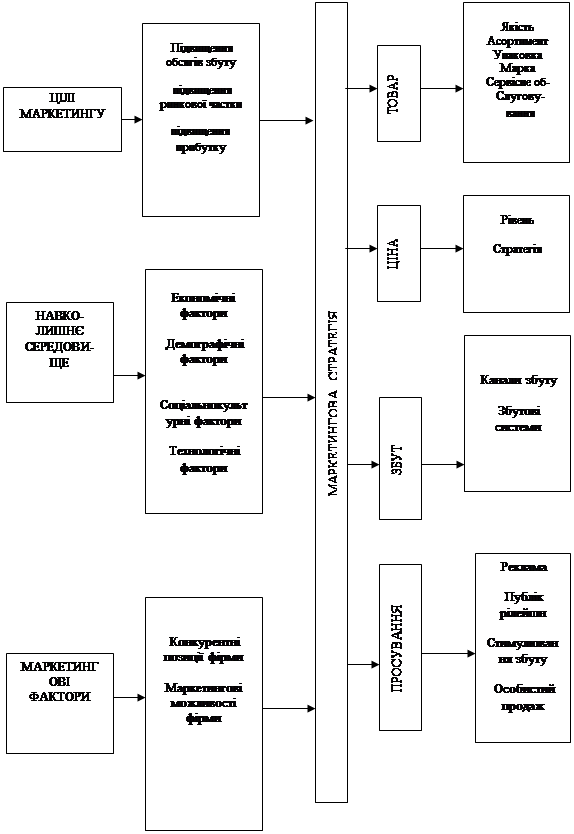

Факторинг є також високоефективною формою фінансового маркетингу , котра широко практикується в країнах з розвитою ринковою економікою.

У загальному вигляді факторинг можна охарактеризувати як процес перевідступлення факторинговій компанії (фактор-фірмі) неоплачених боргових вимог (рахунків –фактур та векселів ), що виникають між контрагентами в процесі реалізації товарів та послуг на умовах комерційного кредиту в поєднанні з елементами бухгалтерського, інформаційного, збутового, страхового, юридичного та іншого обслуговування постачальника.

Таке визначення факторингу повністю відповідає Конвенції про міжнародний факторинг.

В операції факторингу бере участь три контрагенти:

- факторинговий відділ банку чи факторингова компанія (фактор-фірма);

- первісний кредитор - постачальник (клієнт факторингового відділу банку);

- платник (покупець), що одержує товари від клієнта факторингового відділу.

У сформованій практиці фактор-фірма ( факторинговий відділ банку) купує вимоги (рахунки-фактури) клієнта на умовах негайної сплати близько 80-90% вартості від отфактурованих постачань і сплати іншої частини, за винятком відсотка за кредит і комісійних платежів, у строго обумовлений термін, незалежно від надходження виторгу від дебіторів.

Постачальник передає фактор-фірмі (спеціалізованій факторинговій компанії , факторинговому відділу банку) список своїх клієнтів на сьогоднішній день і передбачуваних на майбутнє. Крім того, він повідомляє, у якому обсязі він припускає здійснення постачання названим клієнтам, а також який кредитний ліміт йому буде потрібно у відношенні кожного клієнта.

На підставі отриманої інформації, а також перевірки платоспроможності кожного з зазначених клієнтів, фактор-фірма повідомляє постачальнику можливі, з його погляду, кредитні ліміти по кожному торговому партнері. У рамках цих кредитних лімітів постачальник може здійснювати свої постачання вже без усякого ризику. Тим самим фактор-фірма одержує можливість точно контролювати платіжну дисципліну клієнта і, по можливості, вносити корективи в кредитні ліміти. У випадку, коли факторинговий відділ фактор-фірмі встановлює ліміти окремим дебіторам і постачання по цих кредитних лімітах уже здійснені, відділ негайно оплачує рахунка ще до настання терміну платежу. Однак 10-20% суми вимог клієнта фактор-фірма тимчасово утримує до того моменту, коли одержувач товару буде вважати договір виконаним і не буде пред'являти претензій.

Якщо боржник не сплачує у термін рахунок факторингу, то виплати замість нього здійснює фактор-фірма (факторинговий відділ банку ), тому, що відповідно до договору, фактор-фірма зобов’язується сплатити суму наданих йому платіжних вимог, незалежно від того, чи сплатили свої борги контрагенти-постачальники. У цьому полягає відмінність між факторингом і банківською гарантією.

Таким чином, перевагами цієї форми фінансування для клієнта є покриття кредитних ризиків і мінімізація втрат прострочення платежу; своєчасність виплат, дозвіл планувати здійснення платежів; своєчасне інкасування фактор-фірмою дебіторської заборгованості. Усе це створює умови для нормальної виробничої діяльності підприємства-постачальника, допомагає йому забезпечити підвищення оборотності оборотних коштів, ріст прибутковості.

Фактор-фірма також зацікавлена у проведенні факторингових операцій, тому що вона одержує винагороду у виді комісійних платежів за керування рахунками клієнта, включаючи кредитний ризик і факторинговий збір. У світовій практиці комісійний збір звичайно складає 0,5-3% від загальної вартості куплених рахунків. Його розмір залежить від торгового обороту клієнта, ступеня ризику й обсягу необхідної конторської роботи.

Ступінь ризику, що бере на себе фактор-фірма, залежить від платоспроможності боржників клієнта, а обсяг конторської роботи при даному торговому обороті пов'язаний в основному із середньою величиною рахунків-фактур.

Крім того, клієнт звичайно виплачує фактор-фірмі суму, рівну позичковому відсотку з щоденного залишку виплаченого йому авансу (попереднього платежу за рахунками). Відсоток стягується з дня видачі авансу до дня погашення заборгованості. Вартість факторингового обслуговування досить висока. Це визначає високу прибутковість факторингових операцій для фактор-фірм. Здійсненню факторингової угоди передує серйозна аналітична робота. Фактор-фірма вивчає всі рахунки-фактури, визначаючи при цьому платоспроможність покупців.

Комісійна оплата, стягувана фактор-фірмою з постачальника, складається з двох частин:

- плата за управління: ведення обліку, юридичне та інформаційне обслуговування, тобто забезпечення інфраструктури факторингу. Розмір цієї плати розраховується як процент , котрий виступає одиницею виміру даного фактора. У більшості країн він становить у межах 0,5 -3 %. Плата за облік ( дисконтування) рахунків становить 0,1 -1,0 % річного обороту постачальника.

- плата за облікові операції: це поточна банківська ставка, використовувана при короткостроковому кредитуванні клієнтів, на період факторингу збільшується на 2-4 % для компенсації ризику.

Таким чином витрати постачальника по факторингу будуть складатися із суми витрат на управління у розмірі встановленого відсотка за управління від суми переуступленої дебіторської заборгованості та плати за кредит , яка визначається, виходячи , із ставки за наданий кредит і суми попередньо сплаченого фактор-фірмою авансу постачальникові.

Похожие работы

... послуги - автомат Торгові автомати, банкомати тощо Ці види послуг дають змогу класифікувати їх за видом діяльності та охарактеризувати (табл. 2). Таблиця 2. Класифікація фінансових послуг за видами діяльності Вид діяльності Сутність та різновиди послуг Факторингова Банк купує дебіторські рахунки, пов'язані з постачанням товарів або наданням послуг (стягнення боргу та інше) І ...

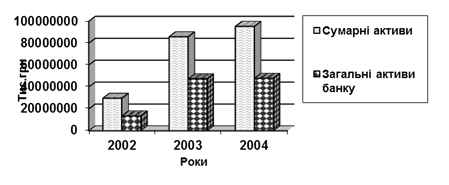

... факт — доходи від валютних спекуляцій, що є одномоментними, ніколи не зможуть компенсувати наступних втрат, яких можуть зазнати банки. Загалом стосовно банківського сегмента інституційної фінансової інфраструктури в Україні зазначимо, що наразі існують істотні загрози його стабільності подальшому розвитку. Їхня внутрішня складова поки що не досить відчутна. Так, якщо на кінець 2007 року частка ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

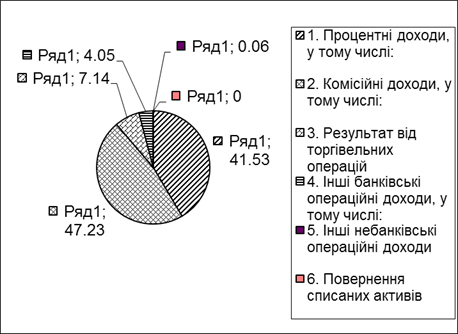

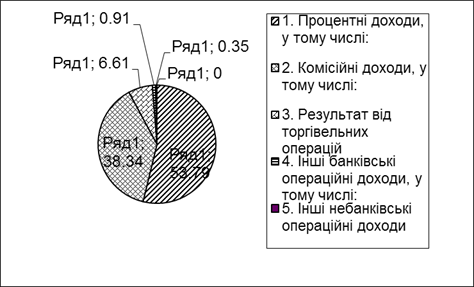

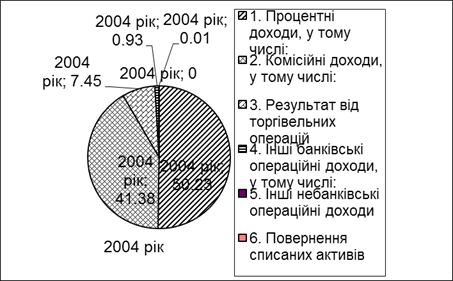

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

0 комментариев