Навигация

2.2 Предложение денег

Предложение денег (Ms) включает наличность (С) вне банковской системы и депозиты (D), которые экономические агенты при необходимости могут использовать для сделок:

Ms = С + D.

Современная банковская система — это система с частичным резервным покрытием: часть своих депозитов коммерческие банки хранят в виде обязательных резервов в Центральном банке, а остальные используют для выдачи ссуд. В отличие от других финансовых институтов коммерческие банки обладают способностью увеличивать предложение денег («создавать деньги»).

Особенности действия данного эффекта рассмотрим на простейшем примере. Предположим, что одна из фирм положила 100 млн. руб. в один из коммерческих банков (назовем его 1-й банк). Тогда, при норме банковского резерва, например, в 20% банк может выдать ссуду другой фирме в объеме 80 млн. руб. Балансовый счет 1-го банка в этом случае будет выглядеть следующим образом:

| Актив, млн, руб. | Пассив, млн, руб. |

| Обязательные резервы — 20 Ссуды — 80 Всего — 100 | Вклады — 100 Всего — 100 |

При этом количество денег в обращении увеличилось со 100 до 180 млн. руб. Таким образом, 80 млн. руб.— это деньги, «созданные» 1-м банком без печатания новых денег.

Что происходит дальше? Заемщик, получивший 80 млн. руб., покупает необходимые ему товары у третьей фирмы, которая кладет вырученные деньги на депозит, предположим, во 2-м банке, который в свою очередь предоставит кредит четвертой фирме в объеме 64 млн. руб. Балансовый счет 2-го банка будет выглядеть следующим образом:

| Актив, млн, руб. | Пассив, млн, руб. |

| Обязательные резервы — 16 Ссуды — 64 Всего — 80 | Вклады — 80 Всего — 80 |

При этом количество денег в обращении увеличилось со 180 млн. руб. до 224 млн. руб. Таким образом, 64 млн. руб.— это деньги, созданные 2-м банком. Суммируя рассмотренные выше перемещения, получаем:

| Вклады, млн, руб. | Резервы, млн, руб. | Займы, млн, руб. | Добавлено в денежное предложение, млн, руб. |

| 100 Всего | 20 16 | 80 64 | 80 64 244 |

Но процесс создания банками денег на этом не заканчивается. Он будет продолжаться до тех пор, пока сумма потенциального кредита не станет равна нулю. Таким образом, общая сумма «банковских денег»

М = 100 + 80 + 64 + ... = 100[1 + 8/10 + (8/10)2 + ...] = 100

Отношение 1/г = к (г — норма резервирования) называется депозитным мультипликатором, или мультипликатором денежного предложения. В рассматриваемом примере депозитный мультипликатор равен пяти (1/0,2): это означает, что каждый вложенный в банк рубль создает пять «банковских» рублей.

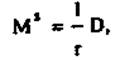

В общем виде дополнительное предложение денег, возникшее в результате нового депозита, равно:

где г — норма обязательных банковских резервов; D — первоначальный вклад; 1/г — депозитный мультипликатор.

Процесс создания банками денег следует рассматривать, конечно, как идеальную, абстрактную схему, действующую при условии, что все экономические субъекты все полученные по сделкам деньги относят в банк, никто не изымает свои вклады, а банки строго придерживаются нормы обязательного резервирования.

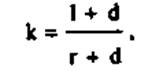

В действительности эти предпосылки вряд ли правомерны: реальная способность банков создавать деньги зависит не только от нормы обязательных резервов, но и от поведения населения, от его доверия к банкам (в США, например, 1/3 денежной массы приходится на наличные деньги, а 2/3 — на банковские депозиты). В этом случае может быть использован денежный мультипликатор вида

где d характеризует отношение объема наличных денег к объему депозитов (коэффициент депонирования).

Таким образом, предложение денег прямо зависит от величины (объема) денежной базы и денежного мультипликатора. Центральный банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы в свою очередь оказывает мультипликативный эффект на предложение денег.[5]

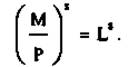

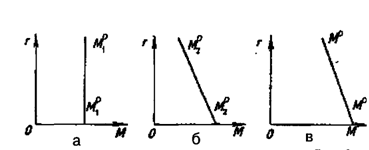

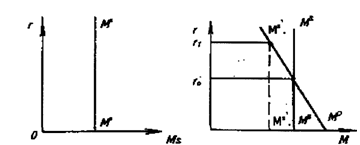

Модель денежного рынка соединяет спрос и предложение денег. Для упрощения модели можно предположить, что продолжение денег контролируется Центральным банком и фиксировано на уровне М. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда реальное предложение денег будет фиксировано на уровне М/Р и на графике представлено вертикальной прямой:

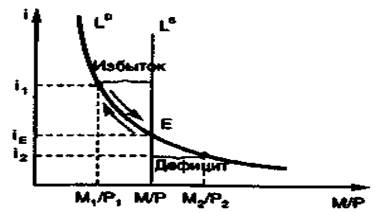

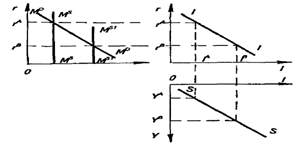

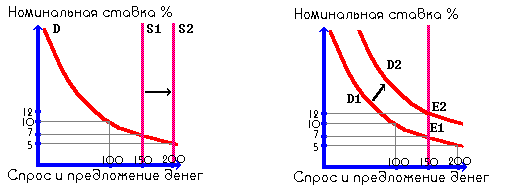

Пересечение функций спроса и предложения определит состояние равновесия на денежном рынке. Механизмом, обеспечивающим это равновесие, являются колебания ставки процента.

Подвижная процентная ставка (i) удерживает в равновесии денежный рынок (рис. 4).

Допустим, что процентная ставка по каким-либо причинам оказалась выше равновесного уровня (i1 > iE), что означает рост альтернативной стоимости хранения денег. Спрос на наличные деньги в этом случае упадет до М1/Р1 (движение по кривой). Станут более привлекательными срочные вклады, облигации, акции и другие альтернативные финансовые активы. Избыток спроса на ценные бумаги, например облигации, вызовет повышение их курсовой стоимости, а следовательно, снижение процента их реальной доходности. В свою очередь наплыв «излишних» денег во вклады сделает их менее привлекательными для тех, кто аккумулирует деньги, что подтолкнет последних к снижению процентных ставок по срочным депозитам. В результате увеличится спрос на наличные деньги, облигации начнут активно продавать, а срочные депозиты переводить в текущие. Все это будет продолжаться до тех пор, пока спрос и предложение денег не уравновесятся на исходном уровне процентной ставки.

Рис. 4. Равновесие денежного рынка

В обратной ситуации, при понижении процентной ставки ниже равновесного уровня (i2 < iЕ), альтернативная стоимость хранения денег уменьшится, следовательно, возрастет спрос на наличные деньги (до М2/Р2), которых будет не хватать. Население и фирмы начнут распродавать свои альтернативные наличным деньгам активы (облигации, акции, векселя и т. п.) и одновременно стараться закрыть срочные депозиты или преобразовать их в текущие счета. Чтобы противодействовать этому, банки начнут предлагать более высокий процент по срочным вкладам. Избыток на рынке облигаций вызовет снижение их курсовой стоимости и рост доходности. Возникнет обратная «волна», которая завершится восстановлением равновесия на прежнем уровне ставки процента. Неравновесие на денежном рынке может возникнуть и по другим причинам — вследствие изменений в спросе и предложении денег. Графически это выразится в сдвиге кривых LD и LS.[6]

Денежный и товарный рынки в экономике тесно взаимодействуют. Это значит, что проводя целенаправленную денежную (монетарную) политику (изменяя, например, денежное предложение), государство в лице правительства имеет возможность оказывать косвенное воздействие как на денежный, так и на товарный рынок.

Похожие работы

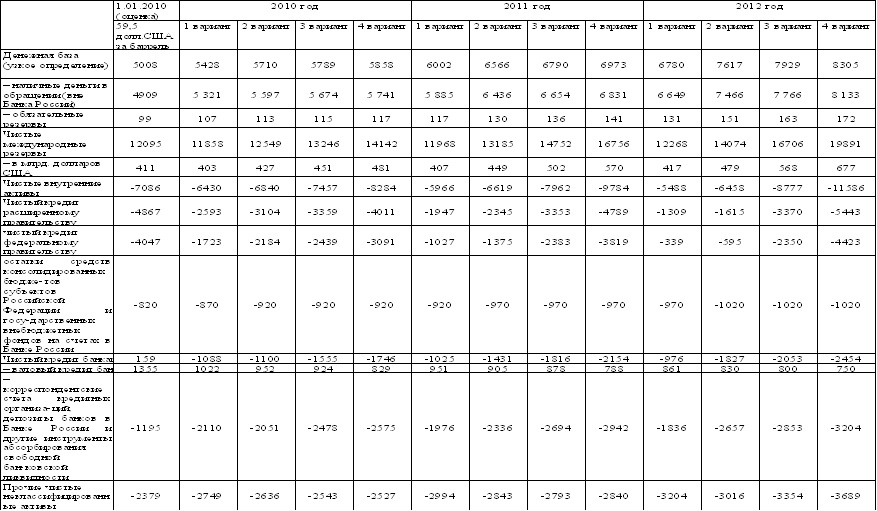

... валютных рынках. В первую очередь такая политика проводится через придание рынку и его составляющим организационной завершенности, стандартизации операций и жесткого контроля. 5. Перспективы развития денежного рынка в России во многом определяются спросом на деньги, мировыми ценами на нефть. В связи с этим, Центральный Банк России разработал 4 варианта развития денежного рынка на 2010-2012 годы ...

... ”. Так, в статье 140 ГК РФ утверждается: “Рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации”. Вполне очевидно, что в природе современных денежных средств заложена опасность краха денежной системы. Такая опасность возникает, когда банки и государство по каким-то причинам перестают расплачиваться по своим долговым ...

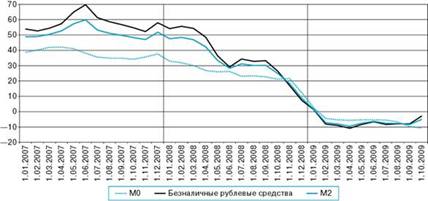

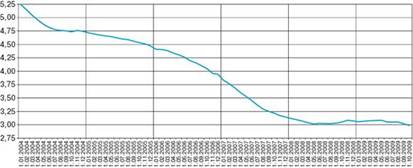

... берет займ на рынке капиталов для рефинансирования долга или уплаты процентов по государственному долгу, это неизбежно влечет за собой сокращение частных капиталовложений.4. ПРОБЛЕМЫ ДЕНЕЖНОГО ОБРАЩЕНИЯ В РОССИИ4.1 Анализ денежной массы в России, необходимость ее увеличенияВ настоящее время решение проблемы выхода российской экономики из кризиса - возобновление устойчивого экономического роста, ...

... деятельность по денежным средствам (в связи с операциями с ценными бумагами). На основании Указа Президента РФ от 4.11.1994 г. "О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации" и закона "О рынке ценных бумаг" можно дать следующие определения каждого вида деятельности и указать основные типы профессиональных участников, которые ей соответствуют: - ...

0 комментариев