Навигация

Стандартные налоговые вычеты. Упрощенная система налогообложения

Содержание:

1. НДФЛ: стандартные налоговые вычеты.

2. УСН: порядок определения доходов и расходов.

3. Задача 1.

4. Задача 2.

Список использованных источников.

1. НДФЛ: стандартные налоговые вычеты.

При выплате сотруднику заработной платы по основному месту работы работодатель, удерживая НДФЛ, как правило, предоставляет этому работнику стандартные налоговые вычеты. Стандартные налоговые вычеты предоставляются налогоплательщику за каждый месяц налогового периода (календарного года), в течение которого отношения между работником и работодателем определялись трудовым договором (контрактом). Таким образом, налоговая база по НДФЛ ежемесячно уменьшается на сумму положенного работнику стандартного налогового вычета.

Стандартные налоговые вычеты предоставляются только налогоплательщикам — резидентам Российской Федерации, которые получали в отчетном налоговом периоде доходы, облагаемые НДФЛ по ставке 13 процентов.

Стандартный налоговый вычет может предоставить не только работодатель, но и любой другой налоговый агент, который выплачивает физическому лицу доходы, облагаемые налогом по ставке 13%. Право выбора такого налогового агента Налоговый кодекс РФ оставляет за налогоплательщиком. Однако получить стандартные налоговые вычеты за один и тот же налоговый период налогоплательщик может только у одного налогового агента.

Стандартные налоговые вычеты предоставляются на основании письменного заявления налогоплательщика. К заявлению необходимо приложить документы, подтверждающие право налогоплательщика на установленные стандартные вычеты.

Сотрудник, который проработал в организации много лет, ежегодно представлять заявления на получение стандартных налоговых вычетов не обязан. Заявление подается один раз и действует до тех пор, пока работник не уволится или не отзовет свое заявление.

Если налогоплательщик при поступлении на работу не представил в бухгалтерию заявление на стандартные вычеты, то эта организация вычеты ему не предоставляет даже в том случае, если известно, что указанное место работы является основным и единственным для работника.

Стандартные налоговые вычеты можно разделить на две группы:

1) необлагаемый минимум дохода;

2) расходы на содержание детей.

Необлагаемый минимум дохода состоит из трех видов налоговых вычетов:

— налоговый вычет в размере 3000 руб. — предоставляется ежемесячно в течение налогового периода (календарного года);

— налоговый вычет в размере 500 руб. — предоставляется ежемесячно в течение налогового периода (календарного года);

— налоговый вычет в размере 400 руб. (предоставляется ежемесячно до того месяца, в котором доход работника с начала календарного года превысит 20 000 руб.).

Если налогоплательщик имеет право более чем на один из вышеперечисленных вычетов, то ему предоставляется максимальный из них.

Далее рассмотрим порядок предоставления стандартный налоговый вычет в размере 3000 рублей.

Стандартный налоговый вычет в размере 3000 рублей.

В соответствии с подпунктом 1 пункта 1 статьи 218 Налогового кодекса РФ на вычет в размере 3000 рублей за каждый месяц налогового периода имеют право следующие категории налогоплательщиков:

1. Лица, получившие или перенесшие лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС либо с работами по ликвидации последствий катастрофы на Чернобыльской АЭС.

2. Лица, получившие инвалидность вследствие катастрофы на Чернобыльской АЭС.

3. Лица, принимавшие в 1986—1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС в пределах зоны отчуждения Чернобыльской АЭС или занятых в этот период на работах, связанных с эвакуацией населения, материальных ценностей, сельскохозяйственных животных, в эксплуатации или на других работах на Чернобыльской АЭС (в том числе временно направленные или командированные).

4. Военнослужащие, граждане, уволенные с военной службы, а также военнообязанные, призванные на специальные сборы и привлеченные в этот период для выполнения работ, связанных с ликвидацией последствий катастрофы на Чернобыльской АЭС, включал взлетно-подъемный, инженерно-технический составы гражданской авиации, независимо от места дислокации и выполняемых ими работ.

5. Лица начальствующего и рядового состава органов внутренних дел, Государственной противопожарной службы, в том числе граждане, уволенные с военной службы, проходившие в 1986—1987 годах службу в зоне отчуждения Чернобыльской АЭС.

6. Военнослужащие, граждане, уволенные с военной службы, а также военнообязанные, призванные на военные сборы и принимавшие участие в 1988—1990 годах в работах по объекту Укрытие.

7. Лица, ставшие инвалидами, получившие или перенесшие лучевую болезнь и другие заболевания вследствие аварии в 1957 году на производственном объединении «Маяк».

8. Лица, непосредственно участвовавшие в испытаниях ядерного оружия в атмосфере и боевых радиоактивных веществ, учениях с применением такого оружия до 31 января 1963 года.

9. Лица, непосредственно участвовавшие в подземных испытаниях ядерного оружия в условиях нештатных радиационных ситуаций и действия других поражающих факторов ядерного оружия.

10. Лица, непосредственно участвовавшие в ликвидации радиационных аварий, происшедших на ядерных установках надводных и подводных кораблей и на других военных объектах и зарегистрированных в установленном порядке федеральным органом исполнительной власти, уполномоченным в области обороны.

11. Лица, непосредственно участвовавшие в работах (в том числе военнослужащие) по сборке ядерных зарядов до 31 декабря 1961 года.

12. Лица, непосредственно участвовавшие в подземных испытаниях ядерного оружия, проведении и обеспечении работ по сбору и захоронению радиоактивных веществ.

13. Инвалиды Великой Отечественной войны.

14. Инвалиды из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации или при исполнении иных обязанностей военной службы, либо полученных вследствие заболевания, связанного с пребыванием на фронте, либо из числа бывших партизан, а также другие категории инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих.

Вычет в размере 500 рублей

В соответствии с подпунктом 2 пункта 1 статьи 218 Налогового кодекса РФ на вычет в размере 500 рублей имеют право следующие категории налогоплательщиков:

1. Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней.

2. Лица вольнонаемного состава Советской Армии и Военно-Морского Флота СССР, органов внутренних дел СССР и государственной безопасности СССР, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии.

3. Участники Великой Отечественной войны боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав армии, и бывших партизан.

4. Лица, находившиеся в Ленинграде в период его блокады в годы Великой Отечественной войны с 8 сентября 1941 года по 27 января 1944 года независимо от срока пребывания.

5. Бывшие, в том числе несовершеннолетние, узники концлагерей, гетто и других мест принудительного содержания, созданных фашистской Германией и ее союзниками в период Второй мировой войны.

6. Инвалиды с детства, а также инвалиды I и II групп.

7. Лица, получившие или перенесшие лучевую болезнь и другие заболевания, связанные с радиационной нагрузкой, вызванные последствиями радиационных аварий на атомных объектах гражданского или военного назначения, а также в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

8. Младший и средний медицинский персонал, врачи и другие работники лечебных учреждений (за исключением лиц, чья профессиональная деятельность связана с работой с любыми видами источников ионизирующих излучений в условиях радиационной обстановки на их рабочем месте, соответствующей профилю проводимой работы), получившие сверх- нормативные дозы радиационного облучения при оказании медицинской помощи и обслуживании в период с 26 апреля по 30 июня 1986 года, а также лица, пострадавшие в результате катастрофы на Чернобыльской АЭС и являющиеся источником ионизирующих излучений.

Похожие работы

... , их ежеквартальная выручка от реализации товаров (работ, услуг) не превышала размера 5000 минимальных заработных плат, установленных законодательством Беларуси. Упрощенная система налогообложения не распространяется на субъекты хозяйствования, производящие подакцизные товары; предприятия и предпринимателей, производящих и (или) реализующих ювелирные изделия из драгоценных металлов или ...

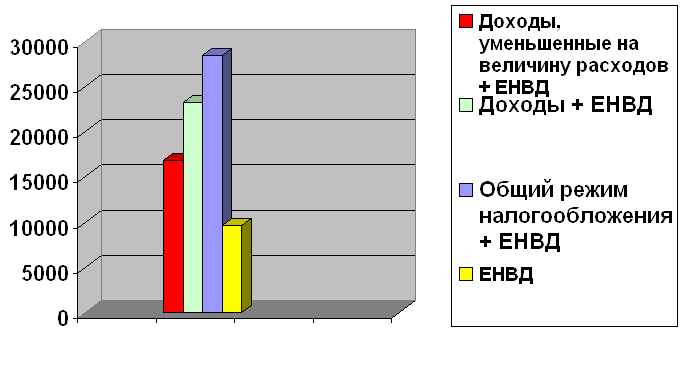

... ГЛАВА 3. ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ УШАКОВА М. А. 3.1 Анализ налогообложения ИП Ушакова М. А по результатам деятельности во втором квартале 2007 года. В основу расчетов положены данные из Книг учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, соответственно по второму кварталу 2007 ...

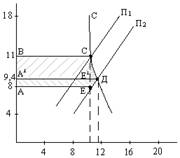

... 4 ЗИЛ-130 150 7 1050 38 39 900 5 ИЖ -2125 52 8 416 20 8 320 ИТОГО - - - 76 020 Практическая работа №9 Выбор объекта при упрощенной системе налогообложения Цель работы: овладеть способами и навыками предварительной оценки разновидности объектов налогообложения при переходе на упрощенную систему. Теоретические основы. Упрощенная система ...

делим наценку на товар: 50 000 000руб.*5/100=2 500 000руб. Определим цену на товар с учетом наценки: 50 000 000руб.+2 500 000руб.=57 500 000руб. Определим НДС: 57 500 000руб.*10/100=5 250 000руб. Налоговая ставка 10% т. к. на молочную продукцию предоставляется льгота Определим цену товара с учетом наценки и НДС: 57 500 000руб.+5 250 000руб.=57 750 000руб. Пломбир: 2руб ...

0 комментариев