Навигация

Перспективы развития форм государственной финансовой поддержки малого бизнеса. Особенности функционирования финансов субъектов хозяйствования без образования юридического лица

Кафедра «Экономики»

Курсовая работа

По дисциплине «Финансы»

Тема

Перспективы развития форм государственной финансовой поддержки малого бизнеса. Особенности функционирования финансов субъектов хозяйствования без образования юридического лица

Введение

Основополагающими целями экономической политики России являются: достижение экономического роста и полной занятости; улучшение жизненных стандартов широких слоев населения; стабильность уровня цен, устойчивость валюты и внешнеэкономическое равновесие. Достижение этих целей в значительной мере связано с состоянием дел и перспективами развития конкурентоспособного малого предпринимательства.

Формирование конкурентной среды определяется множеством факторов, действующих на микро - и макроуровне. Современная макроэкономическая ситуация в России весьма противоречива. Она ориентирована на первоочередное подавление инфляции и поиск средств для дефицитного бюджета и далека от реального стимулирования долгосрочных инвестиций в развитие производства, что естественно и сдерживает реальное эффективное использование антимонопольных мер, диверсификацию производства, инновационное и венчурное предпринимательство. Между тем, последнее и является питательной средой развития малого предпринимательства. К негативным явлениям следует добавить то, что предприятия страны получили в наследство от административно-командной системы традиции специфических условий нерыночного поведения предприятий. Сложное положение предприятий в современных условиях усугубляется особенностями формирования рынка, которое характеризуется, во-первых, высокой степенью специализации для многих передовых технологических отраслей промышленности, во-вторых, закрепленностью отдельных производителей за определенными регионами, в-третьих, локализацией хозяйственных связей, обусловленной резким ростом транспортных тарифов. В этих специфических условиях формирования рынка характеристика степени развитости конкурентности малого бизнеса выглядит неутешительно

Современный этап функционирования малого предпринимательства все еще не стал действительным инструментом решения макроэкономических задач экономического роста, политики занятости, научно-технического прогресса. Такая ситуация объясняется особенностями общего состояния отечественной экономики, которое характеризуется необходимостью преодоления тяжелейшего кризиса, падением производства, инвестиционным голодом, развалом системы хозяйственных связей. Обеспечение конкурентоспособности малого предпринимательства возможно только при выработке соответствующих адекватных направлений экономической политики. Известно, что субъектами экономической политики являются государство и его институты, а также общественные и негосударственные институты.

Одной из экономических функций государства является правовое и организационное закрепление новых производственных отношений. В этом смысле его значение для укрепления малого предпринимательства велико. Здесь возможны два варианта поддержки государством малого предпринимательства. Первый вариант - широкое государственное регулирование деятельности малых предприятий в сочетании с протекционистской политикой в их пользу. Второй вариант - умеренное государственное регулирование рыночных условий с тем, чтобы формирующаяся конкуренция самостоятельно продиктовала "кому быть, а кому не быть" на рынке в качестве субъекта хозяйствования.

Развитие малого бизнеса становится одним из важнейших направлений экономических преобразований в стране. Концепция его дальнейшего развития должна предусматривать как создание общих рыночных предпосылок - рыночной инфраструктуры, мотивационного механизма, так и специальную государственную систему поддержки. Именно поэтому разносторонняя поддержка сферы мелкого и среднего предпринимательства должна быть отнесена к числу ведущих целей

Глава 1. Особенности функционирования финансовых субъектов хозяйствования без образования юридического лица

1.1 Организационно-правовые основы деятельности

Согласно Конституции РФ «каждый имеет право на свободное использование своих способностей и имущества для предпринимательской и иной не запрещенной законом экономической деятельности». Предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Граждане, занимающиеся предпринимательской деятельностью без образования юридического лица (индивидуальные предприниматели) должны:

обладать имуществом, принадлежащим им как на праве собственности, так и на праве аренды;

пройти государственную регистрацию в качестве предпринимателя;

систематически получать в результате предпринимательской деятельности прибыль от пользования имуществом (продажи товаров, выполнения работ, оказания услуг);

иметь лицензию на ведение предпринимательской деятельности (в случаях, установленных законодательством).

Согласно ст. 11 НК РФ под индивидуальными предпринимателями понимаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, частные охранники, частные детективы. Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства РФ, при исполнении обязанностей, возложенных на них НК РФ, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями.

Право гражданина заниматься предпринимательской деятельностью установлено ст. 23 ГК РФ, в соответствии с которой гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя.

К предпринимательской деятельности граждан, осуществляемой без образования юридического лица, применяются правила ГК РФ, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не следует из закона, иных правовых актов или существа правоотношения. Предприниматели вправе, так же как и коммерческие организации, заключать публичные договоры. Таким договором признается договор, заключенный коммерческой организацией и устанавливающий ее обязанности по продаже товаров (выполнению работ, оказанию услуг), которые такая организация по характеру своей деятельности должна осуществлять в отношении каждого, кто к ней обратится (розничная торговля, перевозка транспортом общего пользования, услуги связи, энергоснабжение, медицинское, гостиничное обслуживание и т.п.).

Индивидуальные предприниматели могут в своей деятельности принимать на работу других физических лиц как по гражданско-правовым, так и по трудовым договорам. При этом у предпринимателей возникает обязанность уплаты единого социального налога.

Отдельно выделен в п. 2 ст. 23 ГК РФ такой субъект предпринимательского (хозяйственного) права, как глава крестьянского (фермерского) хозяйства, осуществляющий деятельность без образования юридического лица, который признается предпринимателем с момента государственной регистрации хозяйства. Взаимоотношения между членами и главой хозяйства строятся на договорной основе или на основе соглашений между ними. Плоды, продукция и доходы, полученные в результате деятельности хозяйства, являются общим имуществом его членов и используются по соглашению между ними.

Одно из важнейших условий деятельности предпринимателей является лицензирование их деятельности. В соответствии с законодательством определенные области предпринимательской деятельности требуют помимо государственной регистрации предпринимателя получение лицензии на право осуществления этой деятельности. Лицензируемые виды деятельности осуществляются лицами, имеющими специальные знания, которые подтверждаются соответствующими документами об образовании. Кроме того, в лицензионные требования и условия к гражданину, являющемуся индивидуальным предпринимателем, могут дополнительно включаться квалификационные требования как к соискателю лицензии или лицензиату. Доход граждан, осуществляющих предпринимательскую деятельность без образования юридического лица, облагается налогом на доходы физических лиц.

Индивидуальные предприниматели в налоговых правоотношениях выступают в качестве:

налогоплательщиков;

налоговых агентов (работодатели или лица, являющиеся источником дохода других физических лиц), т.е. индивидуальные предприниматели выступают как лица, на которые возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующие бюджеты налогов и платежей;

плательщиков страховых взносов в Пенсионный фонд РФ.

В этой связи обязанности индивидуальных предпринимателей также рассматриваются с двух сторон: как налогоплательщиков и как налоговых агентов. Обязанности индивидуальных предпринимателей, которые выступают в качестве налогоплательщиков, установлены ст. 23 НК РФ.

Согласно указанной статье индивидуальные предприниматели обязаны:

1) уплачивать законно установленные налоги;

2) встать на учет в органах МНС России, если такая обязанность предусмотрена настоящим Кодексом;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах;

5) представлять налоговым органам и их должностным лицам в случаях, предусмотренных настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов;

6) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

7) предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренных настоящим Кодексом;

8) в течение трех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций – также и произведенные расходы) и уплаченные (удержанные) налоги;

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах;

10) сообщать в налоговый орган по месту учета:

• об открытии или закрытии счетов – в пятидневный срок;

• обо всех случаях участия в российских и иностранных организациях – в срок не позднее одного месяца со дня начала такого участия;

• обо всех обособленных подразделениях, созданных на территории РФ, – в срок не позднее одного месяца со дня их создания, реорганизации или ликвидации;

• о прекращении своей деятельности, объявлении несостоятельности (банкротстве), ликвидации или реорганизации – в срок не позднее трех дней со дня принятия такого решения;

• об изменении своего места нахождения – в срок не позднее десяти дней со дня принятия такого решения.

Обязанности индивидуальных предпринимателей, которые выступают в качестве налоговых агентов, установлены ст. 24 НК РФ:

1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты (внебюджетные фонды) соответствующие налоги;

2) в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог у плательщика и о сумме его задолженности;

3) вести учет выплаченных плательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому плательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

Кроме того, физические лица, зарегистрированные в качестве предпринимателей, удерживающие налог на доходы физических лиц, обязаны:

вести учет совокупного годового дохода, выплаченного физическим лицам в календарном году;

ежеквартально представлять в налоговый орган по месту своей регистрации отчет об итоговых суммах начисленных доходов и удержанных суммах налога;

представлять в налоговый орган по месту своей регистрации сведения о доходах, выплаченных ими физическим лицам не по месту основной работы (службы, учебы), и об удержанных суммах налога с указанием адресов постоянного местожительства получателей дохода не реже одного раза в квартал, а также ежегодно не позднее 1 марта года, следующего за отчетным, – сведения о доходах, выплаченных ими физическим лицам по месту основной работы.

Критерии малого предприятия.

Ограничение по статусуДоля внешнего участия в капитале не должна превышать 25 %

Для юридических лиц — суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать двадцать пять процентов (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов),… доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать двадцать пять процентов (данное ограничение не распространяется на хозяйственные общества, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для электронных вычислительных машин, баз данных, изобретений, полезных моделей, промышленных образцов, селекционных достижений, топологий интегральных микросхем, секретов производства (ноу-хау), исключительные права на которые принадлежат учредителям (участникам) таких хозяйственных обществ — бюджетным научным учреждениям или созданным государственными академиями наук научным учреждениям либо бюджетным образовательным учреждениям высшего профессионального образования или созданным государственными академиями наук образовательным учреждениям высшего профессионального образования);

Ограничение по численности работниковК малому и среднему бизнесу относятся средние, малые и микропредприятия

Число постоянных работников не должно превышать 250 человек

Средняя численность работников за предшествующий календарный год не должна превышать следующие предельные значения средней численности работников для каждой категории субъектов малого и среднего предпринимательства:

а) от ста одного до двухсот пятидесяти человек включительно для средних предприятий;

б) до ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия — до пятнадцати человек.

Ограничение по выручкеС 1 января 2008 г. согласно постановлению Правительства Российской Федерации от 22 июля 2008 г. N 556 установлены предельные значения выручки от реализации товаров (работ, услуг) за предшествующий год без учета налога на добавленную стоимость для следующих категорий субъектов малого и среднего предпринимательства:

· микропредприятия — 60 млн рублей;

· малые предприятия — 400 млн рублей;

Похожие работы

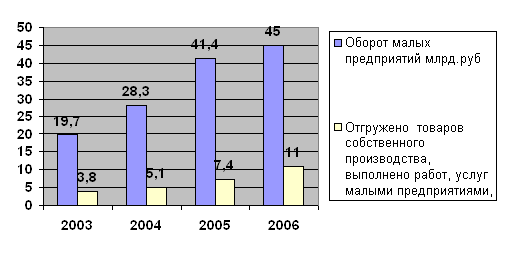

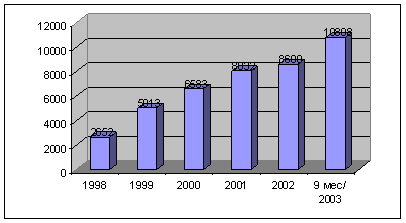

... муниципальных органов власти. Это является проблемой не только Нижнекамского муниципального района, но и многих других муниципалитетов России. 3. Пути и направления развития поддержки малого бизнеса в муниципальном образовании 3.1 Отечественный опыт поддержки малого бизнеса на примере Иркутской области В 2006 году на территории Иркутской области действовало 10440 малых предприятий. В ...

... болезненно острой после вступления России в ВТО. Решить её могут точные меры микроэкономической политики, нацеленные, прежде всего, на развитие существующих сильных сторон хозяйственного комплекса. 3. Совершенствование форм и методов поддержки малого и среднего бизнеса и определение приоритетов его 3.1 Совершенствование методов государственной поддержки малого и среднего бизнеса В ...

... всего, малым предприятиям в соответствующей отрасли экономики. При этом они не должны быть убыточными, а, наоборот, должны иметь положительную динамику развития/1/. Следующей формой государственного финансирования малого бизнеса является предоставление кредитов, займов, ссуд субъектам МП. Средства из государственного бюджета могут предоставляться предпринимателям на условиях возвратности и, как ...

... нормативно-правовых актов. Необходимо обеспечить широкое и гласное участие предпринимательского сообщества в этом процессе. Автором сделан вывод, что в целях оптимизации регулирования и поддержки малого предпринимательства на муниципальном уровне, прежде всего требуется прорыв «инвестиционной блокады» малого предпринимательства, в том числе формирование действенного мотивационного механизма ...

0 комментариев