Навигация

3.3. Налоговая система Японии

Остановимся на некоторых аспектах налоговой системы Японии, поскольку она имеет специфические особенности и несколько отличается от налоговой системы США и западноевропейских стран.

В Японии функционируют государственные налоги и налоги местные. При этом более 64% всех налоговых поступлений образуется за счет государственных налогов, а остальные – за счет местных налогов. Затем значительная часть налоговых средств перераспределяется через государственный бюджет Японии путем отчислений от государственных налогов в местные бюджеты. В стране 47 префектур, объединяющих 3045 городов, поселков, районов, каждый из которых имеет свой самостоятельный бюджет. Налоговая система Японии, как в США и Европе, характеризуется множественностью налогов. Их имеет право взимать каждый орган территориального управления. Но все налоги страны зафиксированы в законодательных актах. Каждый вид государственного налога регулируется законом. Закон о местных налогах определяет их виды и предельные ставки, в остальном установление ведется местным парламентом. Всего в стране 25 государственных и 30 местных налогов. Их можно классифицировать по трем крупным группам.

Первая – это прямые подоходные налоги на юридических и физических лиц.

Вторая – прямые налоги на имущество.

Третья – прямые и косвенные потребительские налоги.

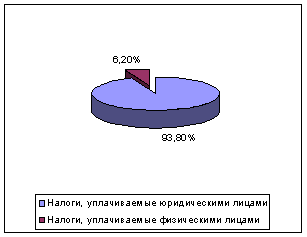

Основу бюджета составляют прямые налоги, которым отдается очевидное предпочтение. Самый высокий доход государству приносит подоходный с юридических и физических лиц. Предприятия и организации уплачивают с прибыли: государственный подоходный налог в размере 33,48%, префектурный подоходный налог в размере 5% государственного, что дает ставку 1,67% прибыли, и городской (поселковый, районный) подоходный налог в размере 12,3% государственного, или 4,12% прибыли. Кроме того, прибыль служит источником выплаты налога на предпринимательскую деятельность, поступающего в распоряжение префектуры. В суммарном итоге в доход бюджета изымается около 40% прибыли юридического лица.

Ко второй группе налогов относятся налоги на имущество, которые юридические и физические лица вносят в отличие от России по одинаковой ставке. Обычно это 1,4% стоимости имущества. Переоценка его производится один раз в три года. В объем налогообложения входят: все недвижимое имущество, земля, ценные бумаги, проценты по банковским депозитам. Налоги уплачиваются также в момент перехода собственности от одного владельца к другому, т.е. при приобретении или продаже имущества. К этой же группе относятся налог на регистрацию лицензий, гербовый сбор, налог на наследство, налог на ирригацию и улучшение земель.

Среди потребительских налогов Японии основным выступает налог с продаж, взимаемый по ставке 3%. В середине 90-х годов началось обсуждение о целесообразности повышения ставки до 5%.

Существенное пополнение бюджета приносят налоги на владельцев автомобилей, акцизы на спиртное, табачные изделия, нефть, газ, бензин, налог на развитие источников электроэнергии, акцизы за услуги: за проживание в гостинице, питание в ресторанах, купание в горячих источниках и т.д. К этой же группе относятся и таможенные пошлины. Иногда налог возникает при превышении определенной суммы, на которую оказывается услуга. Например, обед в ресторане не облагается при его стоимости до 7,5 тыс. иен. Если он дороже, то к цене добавляется трехпроцентный налог.

Общегосударственными обычно выступают прямые налоги, среди которых главными являются подоходный налог с физических лиц и налог на доходы корпораций. Региональные налоги и местные налоги – преимущественно косвенные: налог на добавленную стоимость, налог с продаж, акцизы. Местные органы управления имеют в виде основных собственных источников доходов поимущественное и поземельное обложение, промысловые налоги. Законодательство в области налогообложения, в том числе местных налогов, сохраняет в своих руках государство.

При всей множественности налогообложения правительства развитых государств стремятся к минимизации налогов или, точнее, к оптимизации их. Таковы, по крайней мере, основные тенденции во второй половине 80-х – начале 90-х годов. Для всех стран характерно преобладание налогов, взимаемых в центральный бюджет, и подчиненное положение местных налогов. Но в то же время развитие урбанизации приводит к ускоренному росту доходов городских бюджетов. Поэтому местные налоги растут наиболее быстрыми темпами.

В отличие от государственных налогов местные налоги характеризуются множественностью и регрессивностью. Их ставки не учитывают доходов налогоплательщиков.

Заключение

Под налогом, пошлиной, сбором понимается обязательный взнос в бюджет или во внебюджетный фонд, осуществляемый в порядке, определенном законодательными актами. Налоги бывают прямыми и косвенными они различаются по объекту налогообложения и по механизму расчета и взимания, по их роли в формировании доходной части бюджета.

Существует ряд общепризнанных принципов налогообложения, важнейшие из них: реальная возможность выплаты налога, его прогрессивный, однократный обязательный характер, простота и гибкость.

Основные функции налогов – фискальная, социальная и регулирующая. Налоговая политика государства осуществляется при помощи предоставления физическим и юридическим лицам налоговых льгот в соответствии с целями государственного регулирования хозяйства и социальной сферы.

Одним из главных элементов рыночной экономики является налоговая система. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т.д. несомненно играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день – главная проблема реформы налогообложения. Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

В ситуации осуществления серьезных и решительных преобразований и отсутствия времени на движение «от теории к практике» построение налоговой системы методом «проб и ошибок» оказывается вынужденным. Но необходимо думать и о завтрашнем дне, когда в стране утвердятся рыночные отношения. Поэтому представляется весьма важным, чтобы научно-исследовательские и учебные институты, располагающие кадрами высококвалифицированных специалистов в области финансов и налогообложения, всерьез занялись разработкой теории налогообложения, используя опыт стран с развитой рыночной экономикой и увязывая его с российскими реалиями.

Введение в действие с 1 января 1999 г. части первой Налогового кодекса – результат многолетнего и мучительного труда правительства и парламента России. Если характеризовать Налоговый кодекс РФ в целом, то можно сказать, что он обобщил теорию и практику налогообложения, учел опыт, накопленный в нашей стране и за рубежом. Его доработка и уточнение ряда положений необходимы, но это естественный процесс. Принятие Налогового кодекса РФ является крупным позитивным шагом в развитии налоговой, а следовательно, экономической реформы в нашей стране.

Опыт западных государств вполне применим в современных условиях России, если его не слепо копировать, а перенимать лучшее, применяя к конкретным особенностям экономики Российской Федерации. При высоких ставках налога снижаются стимулы к трудовой и предпринимательской деятельности, к нововведениям, снижается экономическая активность, часть предпринимателей уходит в «теневую экономику». Конечно, трудно рассчитывать на то, что можно теоретически обосновать идеальную шкалу налогообложения. Она должна быть основательно откорректирована на практике. Немаловажное значение в оценке ее справедливости имеют национальные, культурные и психологические факторы. Американцы, например, считают, что при таких ставках налогов, как в Швеции, Дании, в США никто бы не стал работать в легальной экономике. Так, рост производственной активности в США после налоговой реформы 1986 г. в значительной степени был связан со снижением предельных ставок налогообложения.

Разработчики современной российской системы налогообложения исходили из того, что лучше иметь много источников пополнения бюджета со средней ставкой налога, чем один – два источника – с высокой. Этому учит и мировой опыт. Страны стремятся разнообразить пути пополнения казны, а диверсификация источников позволяет снижать ставки налогов. Что же реально получилось?

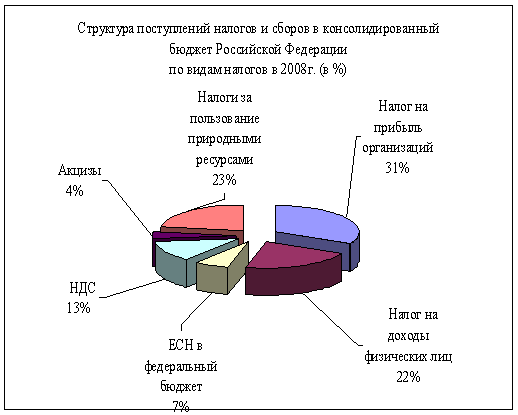

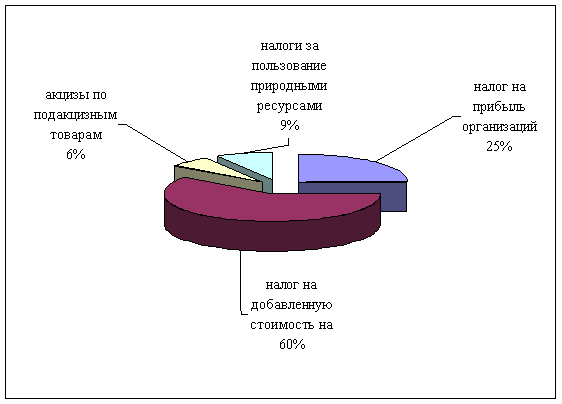

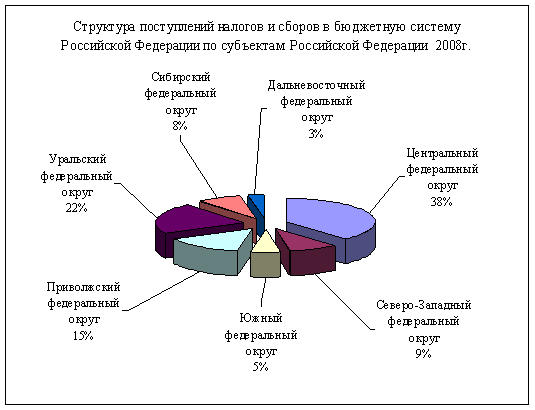

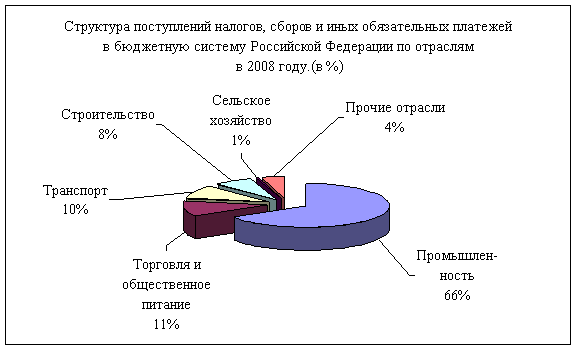

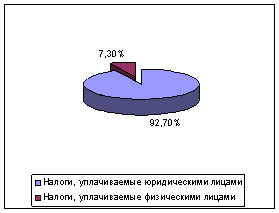

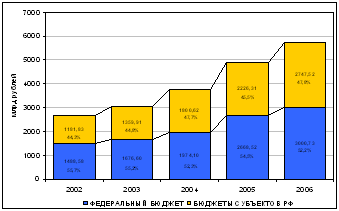

Во-первых, заметим, что наибольшая доля налоговых поступлений в консолидированный бюджет Российской Федерации приходится на налог на добавленную стоимость (НДС) и налог на прибыль юридических лиц, в то время как, например, в Австрии, Великобритании, Германии, США, Японии лидирующее положение в структуре доходов государственного бюджета занимает подоходный налог с физических лиц, во Франции – соответственно НДС и подоходный налог с физических лиц. Во-вторых, сравним сами ставки налогов. Подоходный налог с юридических лиц (корпоративный налог) взимается по следующим ставкам: в большинстве стран (Дания, Италия, Испания, Франция, США и др.) основная ставка налога составляет 34%, в Великобритании – 35%, Бельгии – 43%, Германии – 50% (ставка налога на нераспределенную прибыль). В России ставка налога на прибыль предприятий меняется в зависимости от сферы деятельности. Фирмы и организации, занимающиеся производственной деятельностью, платят начиная с 2001 г. в федеральный бюджет налог на прибыль по ставке 7,5%. Сумма налога, исчисленная по налоговой ставке 14,5% зачисляется в бюджеты субъектов РФ. И сумма налога, исчисленная по ставке 2%, зачисляется в местные бюджеты. Для фирм, занимающихся посреднической деятельностью, эти ставки выше, а по доходам от казино, видеотек и т.п. ставки могут доходить до 80% от прибыли. В-третьих, если по размерам ставок налогов российские налоги приближены к общемировым, то по количеству самих налогов Россия «опережает» многие страны. (В настоящее время на территории России собирается свыше 50 налогов и сборов.) Такое количество налогов не всегда соответствует реальной экономической ситуации. Кроме того, растут расходы по их сбору, появляются условия для уклонения от уплаты налогов. С учетом того, что далеко не все население России является законопослушными гражданами, это приводит к росту недоимок по платежам в бюджет. Добавьте к этому исключительную сложность подсчета некоторых налогов (особенно НДС), постоянные изменения и дополнения в законодательной базе налогообложения, и станет ясно, что налоговая система России нуждается в совершенствовании. Назрела острая необходимость в упорядочении как количества налогов, так и в методах их взимания, что приведет к повышению собираемости налогов.

Список литературы

1. Налоговый кодекс. Общая часть (проект). Комментарии С. Д. Шаталова М.: Международный центр финансово-экономического развития. 1996 г. – 656 с.

2. Дашев А. З., Черник Д.Г. Финансовая система России. – М.: Инфра-М, 1997 г.

3. Основы налоговой системы: Учеб. Пособие для ВУЗов/ Под редакцией Д. Г. Черника. – М.: Финансы, ЮНИТИ, 1998г. – 422 с.

4. Закон «Об изменениях в налоговой системе России». «Э. и Ж.», №4, 1994

5. Киперман Г. Я., Белялов А. З. «Налогообложение предприятий и граждан в Российской Федерации», Москва, МВЦ «АЙТОЛАН», 1992г.

6. Налогообложение в России. – М. 1994.

7. Налоговый кодекс РФ. – М. – 1999.

8. Налогообложение доходов физических лиц. – 1999.

9. Черник Д. Г. и др. Налоги. – М.: 4- изд. 1999.

10. Налоги в России: Налоговая система в России. – М. – 1994

11. Налоги и налогообложение. М. – 1998.

12. Маркс К., Энгельс Ф., Соч. – т.4

13. Какой быть налоговой реформе в России. – Екатеринбург: Ассоциация «Налоги России». – 1993

14. Львов Д. С. Реформы с позиции современной науки. Научные труды Международного Союза экономистов и Вольного экономического общества России. Т.2. – М., С-Пб. – 1995

15. Умарова И. Э. Регулирующие налоги в системе межбюджетных отношений//Финансы. – 1999. - №10. – с. 36-38.

16. Пансков В. Г. Налоговое бремя в российской налоговой системе//Финансы. – 1998. - № 11. – с. 18-23.

17. Лазарев А. С. Шемелева Ю. С. Проблемы налоговых субъектов малого предпринимательства//Финансы. – 1999. - №9 – с. 29-32

18. Комарова И. Ю. Льготы по налогу на прибыль, проблемы и пути их совершенствования//Финансы. – 1998. - №11. – с. 24-26

19. Пушкарева В. М. Налоговая реформа как фактор рыночного развития//Финансы. – 1999. - №11. – с. 27-29

20. А. В. Перов, А. В. Толкушкин «Налоги и налогообложение», Москва, изд. «Юрайт-М», 2002г.

21. С. В. Разгулин «О некоторых вопросах установления налогов и сборов», журн. «Налоговый вестник» №№ 9, 11, 12, 2001 г.

22. Черник Д. Г., Глинкин А. А., Морозов В. П., «Налоги», Москва, изд. «Финансы и статистика», 2000 г.

23. Камаев В. Д. и колл. Авт., Экономическая теория, Москва, «Гуманитарный исследовательский центр «ВЛАДОС», 1997 г.

24. Уткин Э. А. «Цены. Ценообразование. Ценовая политика» Москва, изд. «ЭКМОС», 1998 г.

|

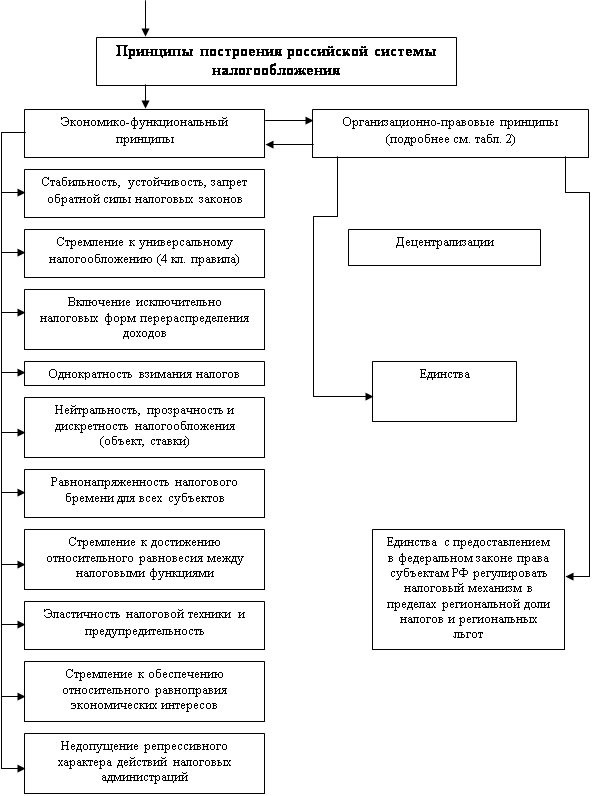

Таб. 1. Принципиальные основы налогообложения и функционирования налоговой системы РФ по состоянию на 1 января 1998 г.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

|

|

|

|

|

|

|

|

|

|

|

Таб. 2. Принципиальные основы построения функциональной системы бюджетно-налоговых отношений (основы бюджетно-налогового федерализма).

[1] Маркс К., Энгельс Ф., Соч. – т. 4, стр. 308

[2] Какой быть налоговой реформе в России. – Екатеринбург: Ассоциация «Налоги России». – 1993.

[3] Львов Д.С. Реформы с позиции современной науки. Научные труды Международного Союза экономистов и Вольного экономического общества России. Т 2. – М., С-Пб. – 1995.

[4] Пушкарева В. М. Налоговая реформа как фактор рыночного развития//Финансы. – 1999. - №11. – с. 27-29.

Похожие работы

... налоговой системы на примере Архангельской области; 3. Определить налоговую политику; Объектами исследования являются местный, региональный и федеральный бюджеты. Глава 1 Перспективы развития налоговой системы РФ 1.1 Укрепление налоговой базы региональных и местных бюджетов Архангельской области в условиях кризиса В настоящее время основным источником формирования бюджета в регионах ...

... такой взгляд на проблему во многом импонирует, но у фракции существует множество оппонентов, которые как раз наоборот считают что… Рецепты г-на Жириновского- кратчайший путь к краху денежной системы России Внесенный в соответствии с законодательством на рассмотрение Государственной Думы Отчет Центрального банка Российской Федерации вызвал резкую критику со стороны части депутатского корпуса и ...

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

... тем будут созданы серьезные проблемы для бюджетной устойчивости страны, включая возможность при определенных условиях появления бюджетного дефицита [38]. В направлении дальнейшего совершенствования налоговой системы РФ правительственными мерами с 2007 года будут являться: - переход от разрешительного к заявительному порядку возмещения НДС экспортерам, уплаченного ими по материальным ресурсам ( ...

0 комментариев