Навигация

Оценка кредитоспособности ОАО "Надежда"

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

Глава 1. Производственно-экономическая характеристика ОАО «Надежда». 5

1.1. Описание предприятия. 5

1.2. Ресурсы предприятия и их использование. 7

1.3. Анализ результатов деятельности ОАО «Надежда». 10

Глава 2. теоретические основы кредитоспособности заемщика 12

2.1. Оценка кредитоспособности ссудозаемщиков. 12

2.2. Система показателей определения кредитоспособности заемщика – юридического лица 17

Глава 3. оценка кредитоспособности ОАО «Надежда». 23

3.1. Анализ финансовой устойчивости. 23

3.2. Анализ кредитоспособности ОАО «Надежда». 33

3.3. Оценка банкротства и уровня самофинансирования ОАО «Надежда». 37

Выводы и предложения.. 43

Список литературы.. 45

Введение

Затяжной кризис экономики в России привел многие предприятия в состояние близкое к банкротству. Сотни тысяч предприятий - потенциальные банкроты. В этих условиях необходимо научиться своевременно, распознавать ненадежных партнеров, объективно оценивать ситуацию, отличать временные проблемы с ликвидностью от полной неплатежеспособности. Только с помощью комплексного, финансового анализа можно объективно оценить положение дел у существующего или потенциального партнера и принять правильное решение о путях дальнейшего взаимодействия с ним. Это особо актуально при планировании долгосрочных кредитных отношений с предприятием.

Финансовый анализ представляет собой процесс, основанный на изучении данных о финансовом состоянии и результатах деятельности предприятия в прошлом с целью оценки перспективы его развития. Таким образом, главной задачей финансового анализа является снижение неизбежной неопределенности, связанной с принятием экономических решений, ориентированных в будущее.

Финансовый анализ дает возможность оценить: имущественное состояние предприятия; степень предпринимательского риска, в частности возможность погашения обязательств перед третьими лицами; достаточность капитала для текущей деятельности и долгосрочных инвестиций; потребность в дополнительных источниках финансирования; способность к наращиванию капитала; рациональность привлечения заемных средств; целесообразность выбора инвестиций и др.

Главная цель данной работы – на основе анализа финансового состояния оценить кредитоспособность ОАО «Надежда», выявить основные проблемы финансовой деятельности и дать рекомендации как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую – заемные. Следует знать и такие понятия рыночной экономики, как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа.

Для этого в ОАО «Надежда» необходимо разработать стратегию осуществления финансового менеджмента, как необходимого элемента экономического управления деятельностью предприятием.

В настоящее время в ОАО «Надежда» анализ фактического финансового состояния предприятия и оценка его в качестве ссудозаемщика не проводится.

Глава 1. Производственно-экономическая характеристика ОАО "Надежда"

1.1. Описание предприятияСоветский комбинат бытового обслуживания населения был организован Постановлением Совета Министров Марийской АССР от 1 апреля 1964 г. № 154 на базе филиала Ново-Торьяльского райбыткомбината и сапоговаляльного цеха Советского промкомбината. Численность работающих составляла 135 человек. В целом для населения района оказывалось 44 вида бытовых услуг: ремонт и пошив обуви, ремонт одежды, ремонт и изготовление металлоизделий, услуги фотографии, парикмахерские и сельскохозяйственные услуги.

В момент создания райбыткомбината производственные цеха и мастерские размещались в неприспособленных помещениях. В ноябре 1964 года было введено в эксплуатацию типовое здание комбината проектной мощностью 120 тыс. рублей в год. На предприятии не было ни одного специалиста со средним специальным образованием, рабочие на 95% всей численности были практики. Все виды бытовых услуг, кроме фотографии и парикмахерских были убыточны, рентабельность составляла всего 6,0 %.

Большое внимание на комбинате уделялось расширению производственных площадей, внедрению технологического оборудования, освоению новых и усовершенствованию существующих видов услуг, подготовке кадров.

Постановление Совета министров и Областного Совета профсоюзов МАССР коллективу комбината, начиная с 1967 года 12 раз присуждались призовые места по итогам соцсоревнования промышленных предприятий местного подчинения МАССР.

За заслуги в развитии экономики и культуры коллектив комбината награждается в 1970 году Памятным Знаменем Обкома КПСС и другими почетными грамотами.

Открытое акционерное общество «Надежда» учреждено 25 августа 1993 года № 253.

Местонахождение: 425400, Республика Марий Эл, пос. Советский, ул. Шоссейная, 19.

Управление предприятия осуществляется в соответствии с его Уставом. Предприятие самостоятельно выбирает структуру управления и устанавливает численность персонала.

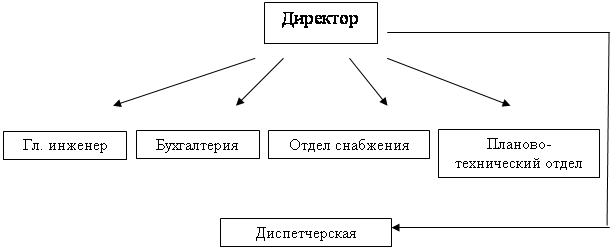

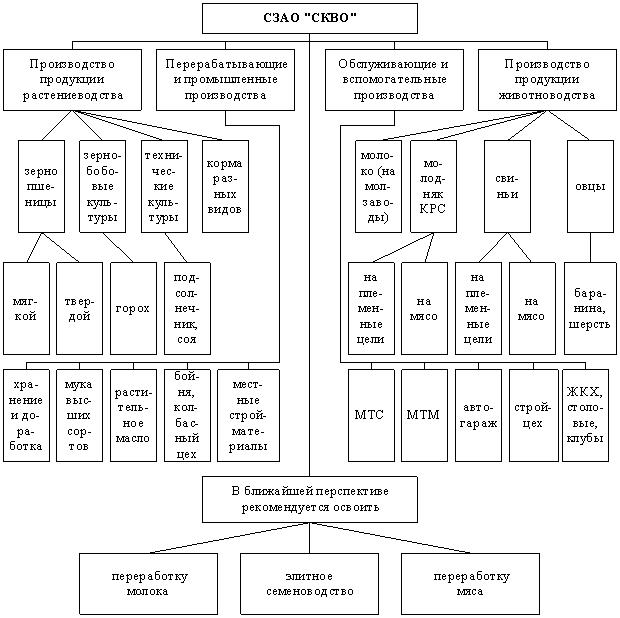

Структура управления предприятия показана на схеме 1.

Рис. 1. Структура управления предприятия

ОАО «Надежда» представляет годовую бухгалтерскую отчетность в объеме форм, предусмотренных в п.30 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, в течении 90 дней по окончании года, а квартальную -в течении 30 дней по окончании квартала. День представления предприятием бухгалтерской отчетности определяется по дате фактической передаче.

Предприятие предоставляет возможность ознакомиться с бухгалтерской отчетностью для заинтересованных пользователей. Бухгалтерскую отчетность и итоговую часть аудиторского заключения предприятие не публикует в средствах массовой информации.

Основной целью деятельности предприятия является получение прибыли.

Основными видами деятельности является:

- выпуск валяной обуви (валенки: мужские, женские, детские, чулки) и другие виды продукции из шерсти (кошма).

- разработка, изготовление товаров народного потребления в соответствии с действующими государственными стандартами и техническими условиями и их реализация. Предприятие выпускает более 50 наименований изделий. Это индпошив, ремонт одежды, выпуск трикотажных изделий, швейных полуфабрикатов, спецодежды, матрацы, одеяла, пошив головных уборов, верхней одежды. С каждым годом предприятие расширяет свой ассортимент. В 2006 году было освоено девять новых изделий: трикотажный брючный костюм, толстовки мужские, куртка меховая, охотничий костюм меховой и другие изделия;

- оказание платных услуг (фотография, ритуальные услуги);

- сбор, заготовка шерсти и других видов сырья овцеводства через свою заготовительную систему (приемные пункты);

- оптовая и розничная торговля. Продукция предприятия реализуется в основном в нашей республике, а также отправляется и за ее пределы (Н-Новгород, Казань, Чебоксары).

1.2. Ресурсы предприятия и их использованиеРесурсы предприятия – денежные средства, имеющиеся в его распоряжении. Финансовые ресурсы направляются на развитие производства (производственно-торгового процесса), содержание и развитие объектов непроизводственной сферы, потребление, а также могут оставаться в резерве.

Финансовые ресурсы предназначенные для развития производственно – торгового процесса (покупка сырья, товаров и других предметов труда, орудий труда, рабочей силы, прочих элементов производства), представляют собой капитал в его денежной форме.

Таблица 1

Ресурсы ОАО "Надежда" и их использование в 2005-2006 гг.

| Показатели | 2005г. | 2006г. | Изменения | |

| абсолют. | относит. | |||

| 1. Валовая продукция, тыс. руб. | 7302 | 12017 | 4715 | 164,6 |

| 2. Ср.год. стоимость ОПФ, тыс. руб. | 4220,5 | 4369 | 148,5 | 103,5 |

| 3.Оборотные активы, тыс. руб. | 2064 | 4812 | 2748 | 233,1 |

| 4. Ср. спис. числен. рабочих, чел. | 90 | 85 | -5 | 94.4 |

| 5. Ср. спис. числ. работников, чел. | 150 | 161 | 11 | 107,3 |

| 6. Балансовая прибыль, тыс. руб. | 23 | 34 | 11 | 147,8 |

| 7. Фондоотдача, руб./ руб. | 1,73 | 2,75 | 1,02 | 159 |

| 8. Фондоёмкость, руб./ руб. | 0,6 | 0,36 | -0,24 | 60 |

| 9.Фондовооружённость, тыс. руб./чел | 28,17 | 27,14 | -1,03 | 96,3 |

| 10. Материалоотдача, руб./ руб | 1,02 | 1,02 | 0 | 100 |

| 11. Доля рабочих в общей численности работников, чел. | 0,6 | 0,53 | -0,07 | 88,3 |

| 12. Производительность труда, тыс. руб. /чел | 48,68 | 74,64 | 26 | 153,3 |

| 13. Себестоимость всего, тыс. руб. | 7158 | 11805 | 4647 | 165 |

| 14. Рентабельность предп-я, % | 0,37 | 0,37 | 0 | 100 |

| 15. Рентабельность продукции, % | 2,01 | 1,8 | -0,21 | 90 |

Открытое акционерное общество «Надежда», анализируя результаты деятельности прошлых лет, выявив имевшие место недостатки и ошибки, а также изучив закономерности развития экономики, повысило эффективность производства, увеличило объем реализованной продукции, темп роста составил 165%. Объем производимой продукции возрос на 118,5 % по сравнению с предыдущим годом. Балансовая прибыль имеет положительную динамику, темп роста составил 148% по отношению к предыдущему году. Стоимость основных фондов увеличилась на 4%, что является положительным фактором. Все показатели характеризуют эффективность деятельности предприятия в 2006 году.

Открытое акционерное общество «Надежда» осуществляя производство продукции в 2006 году достигло следующих результатов:

1. Объем производства продукции, включая НДС, составил – 11237 тыс. рублей.

2. Выручка от реализации продукции и бытовых услуг составила – 12017 тыс. рублей.

3. Оказано бытовых услуг населению:

- расчес шерсти 108 тыс. рублей;

- индпошив 458 тыс. рублей;

- транспортные 317 тыс. рублей;

- ремонт одежды 38 тыс. рублей;

- ритуальные 8 тыс. рублей;

- трикотажные п/фабрикаты 404 тыс. .рублей;

Итого бытовых услуг 1333 тыс. рублей.

4. Реализация продукции непосредственно населению составила – 2120 тыс. рублей; предприятиям и организациям – 9898 тыс. рублей, в том числе:

- валяной продукции 5029 тыс. рублей;

- швейных изделий 2912 тыс. рублей;

- прочие 4077 тыс. рублей.

5. Объем реализации бытовых услуг в общем объеме реализации бытовых услуг и выпускаемой продукции составила – 11,8 %.

6. Среднесписочная численность работников на предприятии составляет 161 человек. Средства, направленные на потребление составили 1599 тыс. рублей. Фонд потребления на 1 работника составил 9,9 тыс. рублей, в месяц – 825 рублей.

7. Дебиторская задолженность на конец года составила – 1298 тыс. рублей. Кредиторская задолженность – 6354 тыс. рублей.

8.Полученная прибыль составила – 29 тыс. рублей.

1.3. Анализ результатов деятельностиДоходность предприятия характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности – сумма прибыли, или доходов. Относительный показатель – уровень рентабельности. Рентабельность представляет собой доходность, или прибыльность, производственно-торгового процесса.

Таблица 2

Анализ доходности ОАО "Надежда" за 2005-2006 гг.

| Показатели | 2005г. | 2006г. | Изменения | |

| абсолют. | относит. | |||

| 1.Выручка от реализации продукции, тыс. руб. | 7302 | 12017 | 4715 | 164,6 |

| 2.НДС, тыс.руб. | 185 | 497 | 312 | 268,6 |

| 3.НДС в % к выручке | 2,5 | 4,14 | 1,64 | 165,6 |

| 4. Себестоимость продукции | 7158 | 11805 | 4647 | 165 |

| 5. Себестоимость в % к выручке | 98,03 | 98,24 | 0,21 | 100,2 |

| 6. Прибыль от реализации продукции, тыс. руб. | 144 | 212 | 68 | 147,2 |

| 7. Уровень рентабельности | 2,01 | 1,8 | -0,21 | 90 |

| 8. Прибыль от реализации продукции в % к выручке | 2 | 1,8 | -0,2 | 90 |

| 9. Убыток от прочей реализации, тыс. руб. | 121 | 178 | 57 | 147,1 |

| 10. Доходы от внереализац. операций, тыс.руб. | - | - | - | - |

| 11. Расходы по внереализ. операциям, тыс.руб. | - | - | - | - |

| 12.Балансовая прибыль, тыс.руб. | 23 | 34 | 11 | 147,8 |

| 13. Налоги выплачиваемые из прибыли, тыс. руб. | 3 | 4 | 1 | 133,3 |

| 14. Чистая прибыль, тыс. руб. | 20 | 30 | 10 | 150 |

Данные таблицы анализа доходности показывают, что прибыль от реализации продукции возросла на 68 тыс. руб. Балансовая прибыль составила 148 %. Отсюда чистая прибыль составила 150%, это характеризует прибыльность производственно-хозяйственной деятельности предприятия. ОАО "Надежда", анализируя результаты деятельности прошлых лет, выявив имевшие место недостатки и ошибки, а также изучив закономерности развития экономики, повысило эффективность производства, увеличило объём реализованной продукции, темп роста составил 165%. Балансовая прибыль имеет положительную динамику, темп роста составил 148% по отношению к предыдущему году. Все показатели характеризуют эффективность деятельности предприятия в 2006 году. Это явилось результатом влияния следующих факторов: изменение выручки от реализации продукции на 4715 тыс. руб. увеличила прибыль (4715*2/100) 94,3 тыс.руб., увеличение уровня себестоимости в % к выручке 0,21% повысила сумму затрат, что соответственно снизило сумму прибыли на (0,21*12017/100) 25,2 тыс. руб. Итого по прибыли от реализации продукции (94,3 – 25,2) составляет 69,1 тыс. руб. Разница в 68 тыс. руб. была получена в результате округления. В большей степени на рост прибыли от реализации продукции повлияло увеличение выручки от реализации продукции.

Рост убытка от прочей реализации на 57 тыс.руб. повлиял на балансовую прибыль, но предприятие осталось прибыльным, т.к. темпы роста прибыли от реализации в 2006г. возросли.

Итого по балансовой прибыли (69,1-57) 12,1 тыс. руб., разница в 11 тыс. руб. была получена в результате округления. Основная доля роста балансовой прибыли принадлежит прибыли от реализации продукции.

Рост суммы налогов уплачиваемых из прибыли на 1 тыс. руб. снизила сумму чистой прибыли на 1 тыс. руб. Итого по чистой прибыли 12,1 – 1 = 11,1 разница в 10 тыс. руб. была получена в результате округления.

Снижение уровня рентабельности на 0,21 является отрицательным результатом работы предприятия и явилось результатом того, что темпы роста себестоимости превышают темпы роста выручки.

Глава 2. теоретические основы кредитоспособности заемщика

2.1. Оценка кредитоспособности ссудозаемщиков

Под кредитоспособностью хозяйствующего субъекта понимаются наличие у него предпосылок для получения кредита и способность возвратить его в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников.

Банк, прежде чем предоставить кредит, определяет степень риска, который он готов взять на себя, и размер кредита, который он может быть предоставлен.

Анализ условий кредитования предполагает изучения следующих вопросов:

«солидность» заемщика, которая характеризуется своевременностью расчетов по ранее полученным кредитам, качественностью предоставленных отчетов, ответственностью и компетентностью руководства;

«способность» заемщика производить конкурентоспособную продукцию;

«доходы». При этом производится оценка прибыли, получаемой банком при кредитовании конкретных затрат заемщика по сравнению со средней доходностью банка. Уровень доходов банка должен быть увязан со степенью риска при кредитовании. Банк оценивает размер получаемой заемщиком прибыли с точки зрения возможности уплаты банку прцентов при осуществлении нормальной финансовой деятельности;

«цель» использования кредитных ресурсов;

«сумма» кредита. Это изучение производится исходя из проведения заемщиком мероприятия ликвидности баланса, соотношения между собственными и заемными средствами;

«погашение». Это изучение производится путем анализа возращенности кредита за счет реализации материальных ценностей, предоставленных гарантий и использования залогового права;

«обеспечение» кредита, т.е. изучение устава и положения с точки зрения определения права банка брать в залог под выданную ссуду активы заемщика, включая ценные бумаги.

При анализе кредитоспособности используется целый ряд показателей. Наиболее важными из них являются норма прибыли на вложенный капитал и ликвидность. Норма прибыли на вложенный капитал определяется отношением суммы прибыли к общей сумме пассива по балансу.

Рост этого показателя характеризует тенденцию прибыльной деятельности заемщика, его доходности.

Ликвидность хозяйствующего субъекта – это способность его быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидных средств, т.е. средств, которые могут быть использованы для погашения долгов (наличные деньги, депозиты, ценные бумаги, реализуемые элементы оборотных средств и др.). По существу ликвидность хозяйствующего субъекта означает ликвидность его баланса. Ликвидность баланса выражается в степени покрытия обязательств хозяйствующего субъекта его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность хозяйствующего субъекта и предполагает постоянное равенство между активами и обязательствами как по общей сумме, так и по срокам наступления.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными в порядке возрастания сроков. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы хозяйствующего субъекта разделяются на следующие группы.

А1 – наиболее ликвидные активы. К ним относятся все денежные средства (наличные и на счетах) и краткосрочные финансовые вложения (ценные бумаги).

А2 – быстро реализуемые активы. Они включают дебиторскую задолженность и прочие активы.

А3 – медленно реализуемые активы. Сюда входят статьи раздела II актива “Запасы и затраты”, за исключением “Расходы будующих периодов”, а также статьи “Долгосрочные финансовые вложения”, “Расчеты с учредителями” из раздела I актива.

А4 – трудно реализуемые активы. Это «Основные средства», «Нематериальные активы», «Незавершенные капитальные вложения», «Оборудование к установке».

Пассивы баланса группируются по срочности их оплаты.

П1 – наиболее срочные пассивы. К ним относятся кредиторская задолженность и прочие пассивы.

П2 – краткосрочные пассивы. Они охватывают краткосрочные кредиты и заемные средства.

П3 – долгосрочные пассивы. Они долгосрочные кредиты и заемные средства.

П4 – постоянные . К ним относятся статьи раздела I пассива “Источники собственных средств”. Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму статьи “Расходы будущих периодов”.

Для определения ликвидности баланса следует сопоставитьь итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если:

А1>=П1

А2>=П2

А3>=П3

А4<=П4

Ликвидность хозяйствующего субьекта оперативно можно определить с помощью коэффициента абсолютной ликвидности, который представляет собой отношение денежных средств, готовых для платежей и расчетов к краткосрочным обязательствам:

Д+Б

![]() Кл= (1)

Кл= (1)

К+З

где Кл – коэффициент абсолютной ликвидности хозяйствующего субъекта;

Д – денежные средства (в кассе, на расчетном счете, на валютном счете, в расчетах, в пути, прочие денежные средства), руб.;

Б – ценные бумаги и краткосрочные вложения, руб.;

К – краткосрочные кредиты и заемные средства, руб.;

З – кредиторская задолженность и прочие пассивы, руб.

Этот коэффициент характеризует возможность хозяйствующего субъекта мобилизовать денежные средства для покрытия краткосрочной задолженности. Чем выше данный коэффициент, тем надежнее заемщик. В зависимости от величины коэффициента абсолютной ликвидности принято различать; кредитоспособный хозяйствующий субъект при Кл>1,5; ограниченно кредитоспособный при Кл от 1 до 1,5; некредитоспособный при Кл<1,0.

Ликвидность хозяйствующего субъекта также характеризуется коэффициентом финансовой устойчивости и коэффициентом привлечения средств. Коэффициент привлечения средств представляет собой отношение задолженности к сумме текущих активов или к одной из составных частей:

З

![]() Кпс= (2)

Кпс= (2)

А

где Кпс – коэффициент привлечения средств;

З – задолженность, руб.;

А – текущие активы, руб.

Данный коэффициент отражает степень финансовой независимости предприятия от заемных источников. Чем ниже уровень этого коэффициента, тем выше кредитоспособность хозяйствующего субъекта. Следует иметь в виду, что все банки пользуются показателями кредитоспособности. Однако каждый банк формирует свою количественную систему оценки, составляющую коммерческую тайну банка, в распределении заемщиков на три категории: надежный (кредитоспособный), неустойчивый (ограниченно кредитоспособный), ненадежный (некредитоспособный).

Заемщик, признанный ненадежным, кредитуется на общих условиях; может быть предусмотрен льготный порядок кредитования. Если заемщик оказывается «неустойчивым» клиентом, то при заключении кредитного договора предусматриваются меры контроля за деятельностью заемщика и возвратностью кредита (гарантия, поручительство, ежемесячная проверка обеспечения, условия залогового права, повышение процентных ставок и др.). Если заемщик признан ненадежным клиентом, то кредитование его осуществлять нецелесообразно. Банк может предоставить кредит только на особых условиях, предусмотренных в кредитном договоре

Главными причинами необеспечения ликвидности и кредитоспособности хозяйствующего субъекта являются наличие дебиторской задолженности и особенно неоправданной задолженности, нарушение обязательств перед клиентами, накопление избыточных товарных и производственных запасов, низкая эффективность хозяйственной деятельности, замедление оборачиваемости оборотных средств.

2.2. Система показателей определения кредитоспособности заемщика – юридического лицаПроблема оценки потенциальных и фактических ссудозаемщиков, их финансового состояния с точки зрения способности своевременно вернуть сумму основного долга и процентов была и остается основной из самых актуальных проблем организации кредитования банка.

Следует отметить, что в современных условиях отсутствуют унифицированные подходы к оценке финансового положения заемщика, поэтому банки вынуждены создавать собственные методики оценки кредитоспособности клиентов самостоятельно либо с помощю аудиторов.

Для определения кредитоспособности Заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков. В настоящее время законодательными и нормативными документами предусмотрены следующие показатели для оценки финансового состояния предприятий и организаций:

Похожие работы

... доходов и расходов было отрицательным (-95 млн. рублей), то в 2005 году оно стало равным +1,07 млрд . рублей. Глава 3. Финансовый анализ предприятия коэффициентным способом Коэффициентный способ финансового анализа описывает финансовые пропорции между различными статьями бухгалтерской финансовой отчетности. Достоинством способа являются простота расчетов и элиминирование влияния инфляции, что ...

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

... предварительного условия, определяющего кредитный рейтинг предприятия, желание банков и других контрагентов вступать с ним в тесные деловые связи. Работа выполнена на примере СЗАО "СКВО" Зерноградского района Ростовской области клиента Юго-Западного отделения Сбербанка России, в котором проходила преддипломная практика при подготовке данной работы. Это предприятие считается благополучным. Оно ...

... 40,29% 78,00% 2.1 Производственное имущество 7192210 8528978 8,74% 8,45% 1336768 -0,28% 18,59% 7,20% 2.2 Средства в расчетах 17131889 18748967 20,81% 18,58% 1617078 -2,23% 9,44% 8,71% 2.3 Финансовое имущество 11614868 23141760 14,11% 22,94% 11526892 8,83% 99,24% 62,09% 2.4 Прочие 0 0 0,00% 0,00% 0 0,00% 0,00% Баланс по активам 82319934 100884118 100 ...

0 комментариев