Навигация

Аналіз ліквідності балансу

3. Аналіз ліквідності балансу.

Ліквідність балансу - один із показників платоспроможності. Це здатність оборотних активів перетворюватись в готівку, необхідну для нормальної фінансово-господарської діяльності. Іншими словами, це можливість швидко реалізовувати наявні засоби для оплати у відповідні терміни своїх першочергових зобов’язань, а також непередбачуваних боргів.

Величиною, оберненою ліквідності балансу за часом перетворення активів в грошові засоби, є ліквідність активів. Чим менше часу потрібно для перетворення даного виду активів в гроші, тим вища його ліквідність.

Аналіз ліквідності балансу у порівнянні засобів по активу, згрупованих за ступенем їх ліквідності і розміщених в порядку спадання ліквідності із зобов’язаннями по пасиву, згрупованих за строками їх погашення і розміщеними у порядку зростання строків.

В залежності від ступеня ліквідності, тобто швидкості перетворення в грошові засоби, активи підприємства поділяються на наступні групи:

- найбільш ліквідні активи (А1) - грошові засоби підприємства і короткострокові фінансові вкладення (цінні папери);

- швидкореалізовувані активи (А2) - дебіторська заборгованість;

- повільнореалізовувані активи (А3) - запаси і витрати, інші оборотні активи;

- важкореалізовувані активи ( А4) - необоротні активи.

Пасиви балансу групуються по ступені строковості їх оплати:

- найбільш строкові зобов’язання (П1) - до них відноситься кредиторська заборгованість, а також позики, що не погашені в строк.

В складі найбільш строкових зобов’язань позики для працівників враховуються лише в розмірі перевищення над величиною розрахунків з працівниками по отриманим ними позиками – це перевищення означає використання цільових позик банку не за призначенням, і тому повинно бути забезпечено найбільш ліквідними активами для термінового погашення.

- короткострокові пасиви (П2) – короткострокові кредити і позикові кошти;

- довгострокові пасиви (П3) – довгострокові кредити і позикові кошти;

- постійні пасиви (П4) - власний капітал. Для збереження балансу активу і пасиву підсумок цієї групи зменшується на величину витрат майбутніх періодів.

А1 > = П1

А2 > = П3

А3 > = П2

А4 < = П4

Виконання перших трьох нерівностей обов’язково веде до виконання і четвертого, тому суттєвим є співставлення підсумків перших трьох груп за активом і пасивом. Четверта нерівність носить „балансуючий” характер, і в той же час вона має глибокий економічний зміст: її виконання свідчить про дотримання мінімальної умови фінансової стійкості – наявності у підприємства власних оборотних коштів.

У випадку, коли одна або декілька нерівностей мають знак, який протилежний зафіксованому в оптимальному варіанті, ліквідність балансу в більшій чи меншій мірі відрізняється від абсолютної. При цьому нестача коштів по одній групі активів компенсується їх надлишком по іншій групі хоча компенсація при цьому має місце лише у вартісній величині).

Співставлення найбільш ліквідних активів з найбільш терміновими зобов’язаннями дозволяє виявити поточну ліквідність і платоспроможність, тобто на найближчий час. Якщо ступінь ліквідності балансу настільки велика, що після погашення найбільш термінових зобов’язань залишаються надлишкові кошти, то можна прискорити терміни розрахунків з банком, постачальниками, тощо). Перспективну ліквідність можна визначити порівнянням повільно реалізованих активів з довготерміновими пасивами.

Для комплексної оцінки ліквідності балансу необхідно використати загальний показник ліквідності, який показує відношення усіх ліквідних засобів до суми усіх платіжних зобов’язань за умови, що різні групи ліквідні засобів і платіжних зобов’язань входять у вказану суму з ваговими коефіцієнтами, які враховують їх значимість з точки зору термінів надходження коштів і погашення зобов’язань.

Аналіз здійснимо за даними таблиці 4, складеної на основі інформації активу та пасиву балансу (додаток 1). В таблиці передбачений поділ активів в залежності від ступеня їх ліквідності, а пасивів – за ступенем зростання термінів погашення зобов’язань.

Таблиця 4. Дані для аналізу ліквідності балансу

| Активи | На початок звітного періоду | На кінець звітного періоду | Пасиви | На звітного періоду | На кінець звітного періоду | Платіжний надлишок (+), нестача (-) | |

| На початок звітного періоду | На кінець звітного періоду | ||||||

| Найбільш ліквідні активи (А1) | 136,9 | 7,0 | Найбільш термінові зобов’язання (П1) | 212,4 | 666,7 | -75,5 | -659,7 |

| Швидкореалізовувані активи (А2) | 138,8 | 535,0 | Поточні пасиви (П2) | 29,8 | 344,6 | +109 | +190,4 |

| Повільнореалізовувані активи (А3) | 450,6 | 598,2 | Довгострокові пасиви (П3) | 110,2 | 0 | +340,1 | +598,2 |

| Важкореалізовувані активи (А4) | 792,5 | 1223,5 | Постійні пасиви (П4) | 1166,4 | 1352,3 | -373,9 | -128,8 |

| Баланс | 1518,8 | 2363,6 | Баланс | 1518,8 | 2363,6 | - | - |

Аналізуючи таблицю, бачимо, що на початок звітного періоду його не можна вважати ліквідним, так як одне із співвідношень груп активів і пасивів не відповідає умовам абсолютної ліквідності. На кінець звітного періоду баланс також не можна вважати ліквідним.

На початок звітного періоду А1 < П1. На кінець звітного періоду: А1 < П1

А2 > П2 А2 > П2

А3 > П3 А3 > П3

А4 < П4 А4 < П4

Перша нерівність А1 < П1(на початок періоду) говорить про те, що найбільш ліквідні активи не покривають найбільш термінові зобов’язання. На кінець звітного періоду дана умова ще більше не виконується.

Порівняння відповідних активів і пасивів другої групи (А2>П2) характеризує тенденцію збільшення поточної ліквідності в найближчій перспективі.

Виконання останньої умови говорить, що власний капітал перекриває необоротні активи підприємства, тобто частина власного капіталу використовується на формування оборотного капіталу.

Якщо розглядати динаміку показників, то слід відмітити, що на кінець періоду спостерігається зменшення платіжного надлишку найбільш ліквідних активів. Причиною цьому стало зменшення на кінець періоду грошових коштів та збільшення кредиторської заборгованості.

Баланси ліквідності за кілька періодів дають уяву про тенденції зміни фінансового стану підприємства.

Баланс ліквідності є одним з джерел для складання фінансового плану. За допомогою балансу ліквідності можна прогнозувати розрахунки по ліквідації підприємства. Сама потреба в аналізі ліквідності балансу виникає в умовах ринку у зв’язку з необхідністю кредитоспроможності підприємства.

В доповнення аналізу ліквідності балансу здійснюємо оцінку показників ліквідності, які визначаються відношенням відповідних поточних активів і поточних зобов’язань. Чим вища частка від ділення, тим стійкіший фінансовий стан підприємства, здатного швидко погасити усі подані до оплати борги (не об’являючи себе неплатоспроможним боржником чи банкрутом).

Визначаємо такі показники ліквідності:

1) коефіцієнт абсолютної ліквідності:

![]()

![]()

Коефіцієнт абсолютної ліквідності на початок звітного періоду становить:

![]()

Коефіцієнт абсолютної ліквідності на кінець звітного періоду становить:

![]()

Як бачимо, коефіцієнт абсолютної ліквідності на кінець звітного періоду занадто низький, що загрожує платоспроможності підприємства.

2) коефіцієнт критичної ліквідності:

![]()

Коефіцієнт критичної ліквідності на початок звітного періоду становить:

![]()

Коефіцієнт критичної ліквідності на кінець звітного періоду становить:

![]()

Як бачимо, коефіцієнт критичної ліквідності на кінець звітного періоду також менший нормативного значення, яку повинно бути більшим 1.

3) коефіцієнт загальної (поточної) ліквідності:

![]()

Коефіцієнт поточної ліквідності на початок звітного періоду дорівнює:

![]()

Коефіцієнт поточної ліквідності на кінець звітного періоду дорівнює:

![]()

Отже, з отриманих результатів можна прийти до висновку, що досліджуване підприємство в результаті своєї фінансово-господарської діяльності на кінець звітного періоду дуже близьке до банкрутства і потрібно вживати термінових заходів для поліпшення платіжної дисципліни.

Задача 10

Проаналізувати оборотність оборотних активів по двох підприємствах, а також визначити розміри їх вивільнення або додаткового залучення у порівнянні з минулим періодом. Зробити висновки.

Вихідна інформація:

| Показник | Одиниця виміру | Підприємство 1 | Підприємство 2 |

| Фактичний чистий дохід від реалізації продукції у звітному році | тис. грн. | 720 | 780 |

| Фактичні у звітному періоді | тис. грн. | 240 | 210 |

| Тривалість одного обороту в минулому році | дні | 120 | 110 |

Розв’язання:

Основним показником оборотності поточних активів є коефіцієнт оборотності:

Коб. = ЧД / Ср.варт.п.а., де

ЧД – чистий дохід від реалізації продукції,

Ср.варт.п.а. - середньорічна вартість поточних активів.

К об.1 = 720/240 = 3 обертів;

К об.2 = 780/210 = 3,71 обертів;

Для характеристики тривалості обороту оборотних активів використовують показник тривалості оборотного дня:

Тоб. = Т/Коб., де

Т – період, який аналізується в днях,

Коб. – коефіцієнт оборотності.

Тоб.1 = 360/3 = 120 днів;

Тоб.2 = 360/3,71 = 97 днів.

Чим менший даний показник, тим краще на підприємстві поставлені питання щодо використання оборотних активів підприємства.

Отже, на підприємстві 1 у порівнянні з минулим роком ефективність використання оборотних активів не змінилась, на відміну від підприємства 2, де було зменшено тривалість оборотності, тобто було прискорення оборотності оборотних активів і їх вивільнення.

Задача 23

Визначити рентабельність виробу. Розрахувати вплив факторів на зміну рентабельності.

| Показник | Базовий період | Звітний період |

| Виріб А: | ||

| ціна, грн. | 58 | 60 |

| собівартість, грн. | 46 | 48 |

Розв’язання:

Рентабельність виробу визначається за формулою:

Рв = ((Цв – Св)/ Св)*100, де

Цв – ціна виробу;

Св – собівартість виробу;

Рв – рентабельність виробу;

Рб.п. = ((58 – 46)/ 46)*100 = 26%,

Рз.п. = ((60 – 48)/ 48)*100 = 25%,

Отже рентабельність виробу А звітного періоду у порівнянні з базовим – менша.

На зміну даного показника впливає два фактори:

- зміна ціни виробу;

- зміна собівартості виробу.

При зростанні ціни, як і при зниженні собівартості виробу рентабельність зростатиме, і навпаки, при зниженні ціни і зростанні собівартості – рентабельність виробу знижуватиметься.

Література:

1. П(С)БО 11 "Зобов'язання", Наказ Міністерства фінансів України 31.01.2000 N 20 11 лютого 2000р. за N85/4306.

2. Коробов М.Я. Фінансово-економічний аналіз діяльності підприємств: Навч. посібник. – 2-ге вид., стер. – К.: Т-во „Знання”, КОО, 2001. – 378 с.

3. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – 2-е изд., перераб. и доп. – М. : Финансы и статистика, 1999. – 512 с.

4. Є.В. Мних. Економічний аналіз: Підручник. – Київ: Центр навчальної літератури, 2003. – 412 с.

5. Рзаєва Т.Г. Економічний аналіз: Навчальний посібник. – Хмельницький: ТУП, 2003. – 199 с.

6. Савицька Г.В. Економічний аналіз діяльності підприємства: Навч. посіб. – К.: Знання, 2004. – 654 с.

Похожие работы

... та ціна реалізації; витрати на виробництво, керівництво, реалізацію та ін.; обсяги та напрямки інвестицій. 2. Організація фінансового аналізу ВАТ “Виробничо-технічне підприємство “Укренергочормет” 2.1 Аналіз показників ліквідності та платоспроможності підприємства Облікова політика на підприємстві ВАТ “Виробничо-технічне підприємство “Укренергочормет” регламентується Законодавством Укра ...

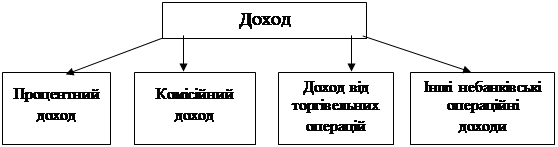

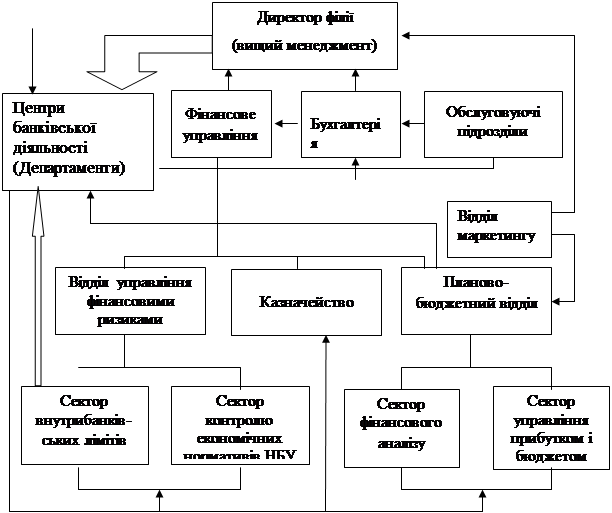

... достовірними звітність і моніторинг їхньої діяльності, скоротити документообіг і збільшити швидкість обміну інформацією між усіма структурними підрозділами комерційного банку. Вивчення теоретичних положень фінансового управління діяльності комерційних банків дозволяє зробити наступні висновки: Комерційний банк виступає суб'єктом комерційної діяльності. Ефективне функціонування комерційного банку ...

... вони не затримуються на тривалий час в обігу і своєчасно повертаються. В іншому випадку виникає прострочена кредиторська заборгованість. 6. АНАЛІЗ ПОКАЗНИКІВ РЕНТАБЕЛЬНОСТІ. Показники рентабельності є відносними характеристиками фінансових результатів і ефективності діяльності підприємства. Вони вимірюють прибутковість підприємства з різні позиції і групуються відповідно до інтересів учасників ...

... і. Аналіз фінансового стану підприємства завершується складанням конкретного плану його зміцнення, який містить виробничі, технологічні та організаційні заходи. РОЗДІЛ 2. ФІНАНСОВИЙ АНАЛІЗ ВАТ «УКРІМПЕКС» 2.1 Аналіз майна підприємства Аналіз майна підприємства передбачає проведення аналізу складу майна та його структури, вивчення джерел формування майна, зміни складових майна і джерел його ...

0 комментариев