Навигация

Налогообложение торговых предприятий

Содержание

1. Бухгалтерский и налоговый учет в системе исчисления налога

2. Налог на имущество предприятий: элементы налога

3. Порядок отнесения сумм НДС на затраты по производству и реализации товаров (работ, услуг)

Список использованной литературы

1. Бухгалтерский и налоговый учет в системе исчисления налога

Согласно ст. 313 НК РФ налоговый учет - это система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, установленным НК РФ.

Главный принцип налогового учета заключается в группировке данных первичных документов в аналитические регистры в соответствии с требованиями налогового, а не бухгалтерского законодательства для формирования налоговой базы по налогу на прибыль и заполнения налоговой декларации.

Каждое предприятие должно самостоятельно организовать систему налогового учета, закрепив ее положения в учетной политике для целей налогообложения. Система налогового учета должна обеспечить порядок первичной регистрации фактов хозяйственной деятельности, отнесения этих фактов к соответствующим доходам или расходам и формирования показателей налоговой декларации.

Данные налогового учета основываются на первичных учетных документах (включая справку бухгалтера), аналитических регистрах налогового учета и расчете налоговой базы (ст. 313 НК РФ).

Аналитические регистры налогового учета - это разработочные таблицы, ведомости, журналы, в которых группируются данные первичных учетных документов для формирования налоговой базы по налогу на прибыль без отражения на счетах бухгалтерского учета. Они могут вестись как на бумажных носителях, так и в электронном виде. Согласно ст. 314 НК РФ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. В то же время формы аналитических регистров налогового учета обязательно должны содержать следующие реквизиты, установленные ст. 313 НК РФ: наименование регистра; период (дату) составления; измерители операции в натуральном (если это возможно) и в денежном выражениях; наименование хозяйственных операций; подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

На практике бухгалтеры пытаются использовать разные подходы к ведению налогового учета.

1. Налоговый учет ведется совершенно обособленно от бухгалтерского учета.

Данный подход используют в основном крупные организации, для которых расчет налогооблагаемой прибыли является сложной задачей. Как правило, в таких организациях существуют специализированные подразделения, которые ведут налоговый учет.

При использовании этого способа на основе одних и тех же первичных документов отдельно друг от друга формируются абсолютно не связанные между собой регистры бухгалтерского учета и регистры налогового учета.

2. Налоговый учет ведется вместо бухгалтерского учета.

Суть этого подхода заключается в том, что учет ведется с использованием действующего Плана счетов бухгалтерского учета, но доходы и расходы группируются на бухгалтерских счетах в соответствии с требованиями главы 25 НК РФ.

Однако согласно ст. 13 Федерального закона от 21.11.96 №129-ФЗ "О бухгалтерском учете" все организации обязаны составлять на основе данных синтетического и аналитического учета бухгалтерскую отчетность и представлять ее учредителям, участникам организации или собственникам ее имущества, а также территориальным органам государственной статистики по месту их регистрации. Кроме того, бухгалтерский учет должен отражать реальное финансовое положение организации, что представляет интерес не только для менеджеров, но и для акционеров и других заинтересованных пользователей бухгалтерской отчетности.

3. Налоговый учет ведется в рамках бухгалтерского учета.

Особенностью такого подхода является адаптация для налогового учета бухгалтерского Плана счетов, то есть пересмотр порядка аналитического учета доходов и расходов, который ведется на субсчетах к счетам бухгалтерского учета, и ведение в одном плане счетов и бухгалтерского, и налогового учета. Но в силу частого несовпадения сумм одних и тех же доходов и расходов и дат их принятия к учету в бухгалтерском и налоговом учете автор считает, что совместить два учета в одном не представляется возможным.

4. Прибыль, полученная по данным бухгалтерского учета, корректируется для целей налогообложения.

Система налогового учета организуется налогоплательщиком самостоятельно (ст. 313 НК РФ), формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета и данных первичных документов разрабатываются налогоплательщиком также самостоятельно (ст. 314 НК РФ). Поэтому регистры налогового учета могут состоять из регистров бухгалтерского учета и единственного дополнительного регистра - регистра корректировки бухгалтерской прибыли для целей налогообложения.

Такой порядок не нарушает требований Налогового кодекса. Регистр корректировки - это не что иное, как прошлогодняя Справка о порядке определения данных, отражаемых по строке 1 Расчета по налогу на прибыль (разумеется, переработанная с учетом требований главы 25 НК РФ). Иначе говоря, в регистре корректировки должна отражаться разница между данными бухгалтерского и налогового учета в тех случаях, когда такая разница возникает.

Похожие работы

... уровне системы доходов. Налоговые платежи составляют значительную долю в финансовых потоках хозяйствующих субъектов. В работе были проанализированы теоретические и практические аспекты налогообложения операций с подакцизными товарами на примере ООО «ДВ Сервис». Торговое предприятие «ДВ Сервис» осуществляет свою торгово-хозяйственную деятельность на потребительском рынке г. Хабаровска, основным ...

... оценки стратегического планирования компании, ее менеджмента, управления ресурсами и издержками производства, маркетинга и сбытовой деятельности. 1.3 Факторы, влияющие на прибыль и рентабельность торгового предприятия Выявление факторов, влияющих на прибыль, предполагает изучение экономических условий ее формирования. Под воздействием внешних и внутренних условий хозяйственной деятельности ...

... периода. По окончании налогового периода налогоплательщики обязаны представлять налоговую декларацию по налогу в срок не позднее 30 марта следующего года. 3. Налоговое планирование на торговых предприятиях и оптимизация налогообложения Сущность налогового планирования заключается в признании за каждым налогоплательщиком права применять все допустимые законом средства, приемы и способы для ...

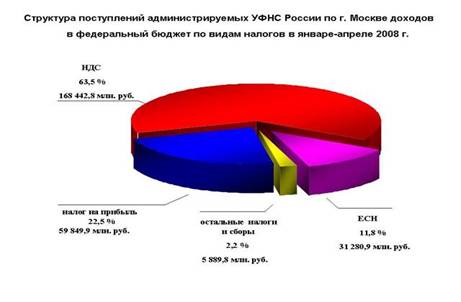

... налоговой нагрузки по налогу на прибыль, налогу на имущество, налогу на пользователей автомобильных дорог, НДС и ЕСН составил к выручке 22,4%, или 410,7 тыс. руб. В новых условиях налогообложения малое предприятие должно было бы уплатить 6% от выручки, или 109,7 тыс. руб. за вычетом 14% пенсионных страховых взносов (14,3 тыс. руб.). Сумма единого налога, уплачиваемая малым предприятием, составила ...

0 комментариев