Навигация

Анализ поступления имущественных налогов (на материалах Межрайонной ИФНС России № 2 по Курганской области)

2.2 Анализ поступления имущественных налогов (на материалах Межрайонной ИФНС России № 2 по Курганской области)

По состоянию на 01.01.2008 года по двум районам состоит на учете и имеет ИНН 50040 физических лица, что составляет 100,0 % от работоспособного населения, в том числе по Катайскому участку состоит на учете и имеет ИНН 24084 чел.

На 01.10.2007 года состояло на учете 49735 физических лиц, в том числе в Катайском участке 23911 физических лиц. В течение IV квартала 2008 г. поставлено на учет 567 физических лиц, в том числе по Катайскому участку поставлено на учет 305 чел. Снято с налогового учета 262 чел., в том числе по Катайскому участку – 132 чел. Количество человек, являющихся владельцами имущества, земельных участков, плательщиков налога на имущество, переходящего в процессе наследства или дарения 36695 чел., в том числе в Катайском районе 18936 чел.

Анализ выполнения плана по Межрайонной ИФНФ России № 2 по Курганской области за 2008 год по территориальному бюджету отражен в таблице

Таблица 1 Анализ выполнения плана за 2008 год по территориальному бюджету

| январь 2008 год | |||

| план | факт | +переплата -недоимка | |

| Всего конс.бюдж. | 25213 | 25301 | 88 |

| в т.ч. Местный | 10490 | 10450 | -40 |

| НДФЛ | 5901 | 6584 | 683 |

| Госпошлина | 33 | 49 | 16 |

| Налог на имущество Физ.лиц | 5 | 11 | 6 |

| Земельный налог Физ.лиц | 1060 | 902 | -158 |

| ЕНВД | 3468 | 2816 | -652 |

| Транспорт .налог физ.лиц | 23 | 88 | 65 |

По заявлению налогоплательщика и по решению налогового органа сумма излишне уплаченного налога может быть направлена на исполнение обязанностей по уплате налогов, на уплату пеней, погашение недоимки, если эта сумма направляется в тот же бюджет, в который была направлена излишне уплаченная сумма налога. Налоговые органы вправе самостоятельно произвести зачет в случае, если имеется недоимка по другим налогам.

Сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика. В случае наличия у налогоплательщика недоимки по уплате налогов и сборов или задолженности по пеням, начисленным тому же бюджету, возврат налогоплательщику излишне уплаченной суммы производится только после зачета указанной суммы в счет погашения недоимки (задолженности).

Заявление о возврате либо зачете суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. Возврат суммы излишне уплаченного налога производится за счет средств того бюджета, в который произошла переплата, в течение одного месяца со дня подачи заявления о возврате.

Решение о возврате суммы излишне взысканного налога принимается налоговым органом на основании письменного заявления налогоплательщика, с которого взыскан этот налог, в течение двух недель со дня регистрации указанного заявления, а судом - в порядке искового судопроизводства. Заявление о возврате суммы излишне взысканного налога в налоговый орган может быть подано в течение одного месяца со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, а исковое заявление в суд - в течение трех лет начиная со дня, когда лицо узнало или должно было узнать о факте излишнего взыскания налога.

В случае признания факта излишнего взыскания налога орган, рассматривающий заявление налогоплательщика, принимает решение о возврате излишне взысканных сумм налога. Налоговый орган, установив факт излишнего взыскания налога, обязан сообщить об этом налогоплательщику не позднее одного месяца со дня установления этого факта. Сумма излишне взысканного налога подлежит возврату налоговым органом не позднее одного месяца со дня принятия решения налоговым органом, а в случае вынесения судом решения о возврате излишне взысканных сумм - в течение одного месяца после вынесения такого решения.

В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или разрушены, на основании документа, подтверждающего этот факт, выдаваемого коммунальными органами, а в сельской местности - органами местного самоуправления.

За строения, помещения и сооружения, не имеющие собственника, или собственник которых неизвестен, или взятые налоговыми органами на учет как бесхозяйные, налог не взимается.

Налог на строение, помещение и сооружение взыскивается независимо от того, эксплуатируются они или нет, и зачисляется в местный бюджет по месту нахождения имущества.

Обязанность по уплате налога прекращается в связи с уплатой налога, возникновением обстоятельств, с которыми налоговое законодательство связывает прекращение обязанности по уплате налога, со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством Российской Федерации. В соответствии с общей нормой, предусмотренной Налоговым кодексом РФ, задолженность (т.е. сумма налога, не внесенная плательщиком в установленный налоговыми органами срок) по поимущественным налогам умершего лица, признанного умершим, погашается в пределах стоимости наследственного имущества.

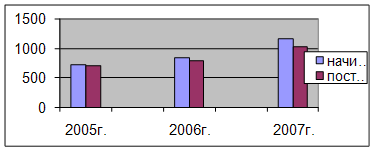

Начисление налога на имущество физических лиц и их поступление представлено в таблице за 3 года. Из таблицы видна положительная динамика . Увеличение поступления налога на имущество физических лиц в 2007г. по сравнению с предыдущим годом составляет 248 тыс.руб. или 131,7%. Налог на имущество физических лиц ,как его начисление так и поступление стабильно растет , что положительно сказывается на экономике муниципальных образований .

Таблица 2 Начисление и уплата налога на имущество за 32005-2007гг.

| Налог | 2005год | 2006 год | 2007 год | ||||||

| Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | |

| Налог на имущество физ.лиц | 720 | 710 | 98,6 | 844 | 783 | 92,8 | 1162 | 1031 | 88,7 |

Рост начисления и поступления налога на имущество физических лиц наглядно представлен на рисунке 1.

Рис.1. Динамика начисления и поступления налога на имущество физических лиц.

Недопоступление налогов малозначительно и тем не менее налоговым органам приходится направлять требования налогоплательщикам об уплате налогов, а в дальнейшем обращаться в суд, как правило после этого должники гасят возникшую недоимку по налогу и начисленные пени.

Транспортный налог - обязательный, индивидуально безвозмездный платеж, который устанавливается НК РФ и законами субъектов РФ о налоге, вводится в действие в соответствии с НК РФ законами субъектов РФ о налоге и взимается с лиц, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения , обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют ставку налога в пределах, установленных настоящим Кодексом, порядок и сроки его уплаты.

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования настоящего Федерального закона, налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы указанные транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств.

Налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

При установлении налога законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать отчетные периоды.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

В соответствии со статьей 356 Налогового кодекса Российской Федерации с 1 января 2003 года на территории Курганской области введен транспортный налог.

В соответствии со статьей 359 Кодекса налоговая база в отношении транспортных средств, имеющих двигатели, определяется как мощность указанного двигателя, выраженная во внесистемных единицах мощности - лошадиных силах.

Мощность двигателя определяется исходя из технической документации на соответствующее транспортное средство и указывается в регистрационных документах.

Налоговые ставки по транспортному налогу устанавливаются законами субъектов Российской Федерации.

При этом субъекты Российской Федерации вправе проводить собственную дифференциацию налоговых ставок в зависимости от мощности двигателя, валовой вместимости, категории транспортных средств, а также года выпуска транспортных средств (срока полезного использования - срока эксплуатации).

В случае установления в законе субъекта Российской Федерации налоговой ставки в размерах, превышающих указанные пределы или меньших указанных пределов, применяется налоговая ставка в размере, предельно допустимом Кодексом.

При установлении налоговых ставок в зависимости от года выпуска транспортных средств (срока полезного использования) необходимо иметь в виду, что количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах начиная с года, следующего за годом выпуска транспортного средства.

Освобождены от уплаты налога следующие категории налогоплательщиков:

1) Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика;

2. Налоговые ставки устанавливаются в размере 50 процентов от соответствующих налоговых ставок для следующих категорий налогоплательщиков:

1) участников и инвалидов Великой Отечественной войны, инвалидов боевых действий, военнослужащих и лиц рядового и начальствующего состава органов внутренних дел, ставших инвалидами вследствие ранения, контузии, увечья, полученных при исполнении обязанностей военной службы (служебных обязанностей), - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика;

2) инвалидов I и II группы - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика;

3) родителей (опекунов) детей-инвалидов - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика.

3. Налоговые ставки устанавливаются в размере 70 процентов от соответствующих налоговых ставок за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика для следующих категорий налогоплательщиков:

1) физических лиц, получающих трудовую пенсию по старости;

2) инвалидов III группы;

3) физических лиц, подвергшихся воздействию радиации вследствие Чернобыльской катастрофы, категории которых установлены в Законе Российской Федерации от 15 мая 1991 года N 1244-1 "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" (в редакции Закона Российской Федерации от 18 июня 1992 года N 3061-1);

4) физических лиц, подвергшихся воздействию радиации вследствие участия в испытаниях ядерного и термоядерного оружия, а также ликвидации аварии ядерных установок на средствах вооружения и военных объектах в составе подразделений особого риска, категории которых установлены в Постановлении Верховного Совета Российской Федерации от 27 декабря 1991 года N 2123-1 "О распространении действия Закона РСФСР "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" на граждан из подразделений особого риска";

5) физических лиц, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк", категории которых установлены в Федеральном законе от 26 ноября 1998 года N 175-ФЗ "О социальной защите граждан, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча";

6) физических лиц, подвергшихся воздействию радиации в результате ядерных испытаний на Семипалатинском полигоне, категории которых установлены в Федеральном законе от 10 января 2002 года N 2-ФЗ "О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне";

7) ветеранов боевых действий на территории России и других государств.

4. В случае, если налогоплательщик, являющийся физическим лицом, в соответствии с пунктами 1 - 3 настоящей статьи имеет право на налоговую льготу по нескольким основаниям, то он имеет право по собственному выбору (заявлению) воспользоваться льготой только по одному основанию.

5. Налогоплательщики, имеющие право на налоговые льготы, установленные пунктами 1 - 3 настоящей статьи, для того, чтобы воспользоваться льготой, обязаны предоставить в налоговые органы по окончании налогового периода документы, подтверждающие такое право, а физические лица - также и документ, подтверждающий право на управление транспортными средствами (водительское удостоверение, временное разрешение на право управления транспортными средствами, иной документ), в случаях, когда его получение для управления транспортным средством предусмотрено нормативными правовыми актами Российской Федерации, но не позднее - 1 марта года, следующего за истекшим налоговым периодом.

В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права на налоговую льготу, исчисление суммы налога (суммы авансового платежа по налогу) в отношении транспортного средства (транспортных средств), по которому (по которым) предоставляется право на налоговую льготу, производится с учетом коэффициента, определяемого как отношение числа полных и неполных месяцев, в течение которых налогоплательщик имел право на налоговую льготу, к числу календарных месяцев в налоговом (отчетном) периоде.

6. Налогоплательщики, являющиеся физическими лицами и уплатившие налог авансом через банк, имеют право на уменьшение суммы налога на 1 процент за каждый полный месяц со дня уплаты (перечисления) налога авансом и до окончания налогового периода, но не более чем на 10 процентов, при выполнении следующих условий:

1) налог уплачен наличными денежными средствами через банк (перечислен со счетов в банке) не позднее 30 ноября текущего налогового периода;

2) сумма налога за транспортное средство (транспортные средства), уплаченная (перечисленная) авансом, не менее суммы налога, исчисленной по соответствующему транспортному средству (соответствующим транспортным средствам) с учетом налоговых льгот, установленных пунктами 1 - 3 настоящей статьи, и скорректированной в соответствии с абзацем первым настоящего пункта;

3) налогоплательщиком не позднее одного месяца со дня уплаты (перечисления) налога в налоговый орган подано заявление о зачете суммы излишне уплаченного налога в счет предстоящих платежей по налогу, а если он имеет право на налоговые льготы, установленные пунктами 1 - 3 настоящей статьи, то в этот же срок представлены и документы, указанные в пункте 5 настоящей статьи;

4) налогоплательщик не имеет недоимки по уплате налога за предшествующие налоговые периоды и (или) задолженности по пеням, начисленным по налогу (на дату принятия налоговым органом решения о проведении зачета суммы излишне уплаченного налога в счет предстоящих платежей по налогу на основании письменного заявления налогоплательщика).

7. Положения настоящей статьи не распространяются на налогоплательщиков, транспортные средства которых предоставлялись (предоставлены) в аренду (независимо от срока аренды), в отношении транспортных средств, переданных в аренду, и не применяются в том налоговом периоде, в котором они предоставлялись (предоставлены) в аренду.

Налогоплательщики, являющиеся физическими лицами, уплачивают налог на основании налогового уведомления не позднее 30 апреля года, следующего за истекшим налоговым периодом. Налогоплательщик, являющийся физическим лицом, вправе уплатить налог досрочно, в том числе до получения налогового уведомления.

С учетом положений статей 52 и 54 части первой Налогового кодекса Российской Федерации сумма налога, подлежащая уплате за налоговой период, исчисляется по итогам каждого налогового периода на основании документально подтвержденных данных о транспортных средствах, подлежащих налогообложению.

В случае поступления от физического лица (организации) заявления о том, что на него (нее) не зарегистрировано транспортное средство, указанное в налоговом уведомлении (требовании), налоговый орган должен провести работу по уточнению сведений по конкретному транспортному средству. В этом случае налоговый орган, осуществляющий контроль за полнотой и своевременностью уплаты в бюджет транспортного налога, должен направить в соответствующий орган, осуществляющий государственную регистрацию транспортных средств, мотивированный запрос об уточнении сведений:

1) о конкретном транспортном средстве; лицах, на которые оно было зарегистрировано; датах регистрации и снятия с регистрации;

2) о всех транспортных средствах, зарегистрированных на конкретное физическое лицо (организацию).

Налоговый орган должен взять на контроль вопрос уточнения указанных выше сведений и своевременность их предоставления в налоговый орган.

При получении уточненных сведений налоговый орган обязан внести необходимые изменения в базу данных, а также известить физическое лицо о выявленных (невыявленных) расхождениях и принятом решении.

В налоговом уведомлении, вручаемом физическому лицу в срок не позднее 1 июня года налогового периода, указывается:

сумма налога, исчисленная исходя из данных о транспортных средствах, зарегистрированных по состоянию на 1 января текущего налогового периода. Указанная сумма рассчитывается без учета коэффициента, установленного пунктом 3 статьи 362 Кодекса;

срок уплаты, определяемый исходя из норм закона субъекта Российской Федерации, даты направления налогового уведомления.

В случае если законом субъекта Российской Федерации предусмотрена уплата в течение налогового периода платежей по налогу, то в налоговом уведомлении, вручаемом физическому лицу в срок не позднее 1 июня года налогового периода, указываются:

суммы платежей по налогу, исчисленные исходя из данных о транспортных средствах, зарегистрированных по состоянию на 1 января текущего налогового периода;

сроки уплаты платежей по налогу, определяемые исходя из норм закона субъекта Российской Федерации и даты направления налогового уведомления.

По окончании налогового периода физическому лицу вручается новое налоговое уведомление с указанием окончательной суммы налога, подлежащей уплате по истечении налогового периода. Указанная сумма рассчитывается в порядке, установленном Кодексом и законом субъекта Российской Федерации (с учетом, в том числе, коэффициента, установленного пунктом 3 статьи 362 Кодекса, и налоговых льгот, установленных законом субъекта Российской Федерации). Кроме того, указывается сумма налога, уплаченная в течение налогового периода, сумма налога, подлежащая доплате в бюджет, и срок уплаты налога.

Федеральный арбитражный суд Уральского округа рассмотрел в судебном заседании жалобу Гильдебрандта Владимира Николаевича на решение Арбитражного суда Курганской области от 26.07.2007 по делу N А34-2124/07 и постановление Восемнадцатого арбитражного апелляционного суда от 01.10.2007 по тому же делу.

В судебном заседании принял участие представитель Межрайонной ИФНС № 2 по г. Курганской обл. Васильева Е.В. Гильдебрандт В.Н., надлежащим образом извещенный о времени и месте судебного разбирательства, в судебное заседание не явился, явку своего представителя не обеспечил.

Гильдебрандт В.Н. обратился в Арбитражный суд Курганской области с заявлением о признании недействительным уведомления инспекции от 04.02.2007 N 672 в части доначисления транспортного налога за 2006 г. в сумме 5124 руб.

Решением суда от 26.07.2007 (резолютивная часть от 24.07.2007; судья Гусева О.П.) заявленные требования удовлетворены частично. Суд признал недействительным уведомление инспекции от 04.02.2007 N 672 в части предложения уплатить транспортный налог в сумме 4607 руб. С инспекции взысканы судебные расходы на оплату услуг представителя в сумме 1500 руб. В удовлетворении остальной части заявленных требований отказано.

Постановлением Восемнадцатого арбитражного апелляционного суда от 01.10.2007 решение суда оставлено без изменения.

В жалобе, поданной в Федеральный арбитражный суд Уральского округа, Гильдебрандт В.Н. просит указанные судебные акты отменить, заявленные требования удовлетворить, ссылаясь на неправильное применение судами норм материального права. По мнению Гильдебрандта В.Н. , транспортные средства, не принимающие участие в дорожном движении, не должны облагаться транспортным налогом.

Отзыв на кассационную жалобу Гильдебрандта В.Н. инспекцией не представлен.

Представитель инспекции в судебном заседании изложил возражения на доводы, приведенные предпринимателем в кассационной жалобе, и просил обжалуемые судебные акты оставить без изменения.

Как следует из материалов дела, инспекцией в адрес Гильдебрандта В.Н. 04.02.2007 направлено налоговое уведомление N 672 на уплату транспортного налога за 2006 г.

Гильдебрандт В.Н , полагая, что указанное уведомление в части предложения по уплате транспортного налога в сумме 5124 руб. нарушает его права и законные интересы, обратился в арбитражный суд с соответствующим заявлением.

Суды частично удовлетворили требования Гильдебрандта В.Н. , руководствуясь тем, что в случае, когда совпадают месяц регистрации и месяц снятия с регистрации транспортного средства, транспортный налог должен быть исчислен и уплачен за один месяц.

Выводы судов являются правильными, основанными на материалах дела и действующем законодательстве.

Лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения, являются плательщиками транспортного налога, а объектом обложения транспортным налогом признаются транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Все налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании уведомления, направляемого налоговым органом.

Судом установлено, что регистрация и снятие с регистрации транспортных средств, принадлежащих Гильдебрандт В.Н., произведены в течение одного календарного месяца. Таким образом, судами сделан правильный вывод о том, что транспортный налог должен быть исчислен и уплачен за один месяц.

Доводы Гильдебрандт В.Н. о неправильном распределении судами судебных издержек, связанных с оплатой им услуг, оказанных представителем, судом отклонены так как судебные расходы состоят из государственной пошлины и судебных издержек, связанных с рассмотрением дела арбитражным судом.

По этому суд вынес постановление кассационную жалобу Гильдебрандта Владимира Николаевича оставить без удовлетворения.

Исчисление транспортного налога противоречит принципу однократного налогообложения, так как при приобретении транспортного средства уплачен налог на добавленную стоимость, уплачены акцизы или таможенные пошлины. Во-вторых, налог изымается не одноразово, а в течение всего периода эксплуатации транспортного средства. В-третьих, на транспорт распространяется налог на недвижимость (имущество). В-четвертых, на транспортное средство распространяются не только перечисленные виды налогов, а целая серия сборов, собираемых различными органами ГИБДД.

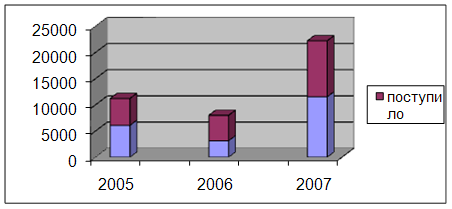

Начисление транспортного налога физических лиц и их поступление представлено в таблице за 3 года. Из таблицы видно, что динамика неоднозначна. В 2005г. транспортного налога начислено и поступило больше чем в 2006г., а в 2007г. транспортного налога начислено и поступило больше чем в 2005 и 2006гг., это связано с увеличением транспорта в регионе и повышением ставок по транспортному налогу, что положительно сказывается на экономике муниципальных образований.

Таблица 3 Начисление и уплата транспортного налога за 2005-2007 годы.

| Налог | 2005год | 2006 год | 2007 год | ||||||

| Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | |

| Транспорт-ный налог | 6092 | 5123 | 84,1 | 3140 | 4857 | 154.7 | 11534 | 10688 | 92,7 |

Роль и значение транспортного налога представлена в приведенной ниже диаграмме.

Рисунок 2. Динамика начисления и поступления транспортного налога представлена за 2005-2007 годы.

Перевыполнение поступления транспортного налога в 2006г. по сравнению с плановым произошло за счет гашения недоимки за предыдущий год.

Увеличение поступления транспортного налога в 2007г. по сравнению с предыдущим годом составляет 5831 тыс.руб. ,эти показатели достигнуты за счет увеличения ставок по транспортному налогу , а также значительного увеличения транспортных средств в регионе

Изучение земельных ресурсов и проведение земельного кадастра стало необходимостью с образованием государства и развитием налогообложения. В древнейшей форме земельного обложения размер налога устанавливался по площади земли. На определённом этапе наряду учётом количества начинают учитывать и качественное состояние земель, а в последствие размер дохода, получаемого с земель различного качества.

Земельный кадастр России характеризуется длинной историей развития. Первые описания земель в России появились ещё в 9 веке. Они касались главным образом монастырских и церковных земель служили основанием для наделения духовенства недвижимым имуществом, в частности землёй. Собирание данных о земле возникло также в связи со взиманием сборов и податей русскими князьями с покорённых ими племён.

Регистрация землепользований - это правовая сторона земельного кадастра. Её следует рассматривать как государственную запись землепользований, с помощью которой юридически оформляется право землепользователей на конкретные земельные участки. Она имеет юридический, правовой характер, подтверждающий законность пользования землёй. Государственная регистрация землепользований является средством от различного рода нарушений. Она обеспечивает устойчивость землепользований и правильное использование земель в соответствии с целью и назначением, для которых они предоставлены землепользователям.

Земельный кадастр района является важнейшим звеном государственного земельного кадастра страны. Разрозненные земельно-кадастровые данные отдельных сельскохозяйственных предприятий, не дают полного представления о состоянии Земельного фонда района. Важность земельного кадастра в районе состоит ещё в том, что последующие высшие звенья земельно-кадастровой службы (областные, краевые) непосредственным выполнением работ по земельному кадастру не занимаются, а ведут его на основании земельных отчётов, поступающих из районов.

Земельный кадастр в районе имеет государственное значение. С помощью регистрации землепользователей он оформляет права землепользователей на предоставленные земли.

Земельный налог устанавливается настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований .

Устанавливая налог, представительные органы муниципальных образований (законодательные (представительные) органы государственной власти определяют налоговые ставки в пределах, установленных настоящей главой, порядок и сроки уплаты налога.

При установлении налога нормативными правовыми актами представительных органов муниципальных образований могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Налогоплательщиками налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Не признаются налогоплательщиками физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды.

В соответствии с Налоговым кодексом Российской Федерации (в редакции Федерального закона от 29 ноября 2004 N 141-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации") решением Далматовской городской Дума введен на территории муниципального образования города Далматово земельный налог.

Налогоплательщиками признаются физические лица, которые обладают земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Данное обстоятельство предопределяет особенность субъектного состава земельного налога и разнообразие видов налогоплательщиков. Круг налогоплательщиков определяется через право собственности и другие права на землю. Физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения в пределах границ муниципального образования города Далматово.

Важно отметить, что объектом налогообложения по земельному налогу являются сами земельные участки, а не те или иные операции с ними (купля-продажа, дарение и т.п.).

Представляя земельные участки как объект налогообложения, особое внимание следует обратить на следующие особенности этого вида имущества.

Земля является недвижимостью.

В соответствии со статьей 130 Гражданского кодекса РФ вещи делятся на движимые и недвижимые. К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения. В силу статьи 131 Гражданского кодекса РФ права на недвижимые вещи подлежат государственной регистрации.

Объектом налогообложения признаются земельные участки, расположенные в пределах территории муниципального образования города Далматово.

Налоговая база в соответствии со статьей является одним из основных элементов налогообложения, без определения которых налог не может считаться установленным.

Объектом обложения земельным налогом признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен такой налог. Соответственно, стоимостная характеристика таких участков и будет являться налоговой базой при взимании земельного налога.

Законодатель уточняет, что не всякая стоимость может выступить в качестве налоговой базы. При этом самого определения кадастровой стоимости в Налоговом кодексе РФ не дается. По вопросу применения кадастровой стоимости в налоговых целях отсылает непосредственно к земельному законодательству Российской Федерации.

Статья 66 Земельного кодекса РФ посвящена непосредственно оценке земли. В ней упоминаются два способа оценки земли:

1) установление рыночной стоимости земельного участка;

2) установление кадастровой стоимости земельного участка путем проведения государственной кадастровой оценки земель. В целях установления кадастровой стоимости земельного участка государственная кадастровая оценка земель не проводится, если определяется рыночная стоимость земельного участка. В этом случае кадастровая стоимость земельного участка устанавливается в процентах от его рыночной стоимости.

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

Налоговый орган начисляет авансовые платежи земельного налога физических лиц, на основании сведений, представляемых администрацией города Далматово.

Списки налогоплательщиков земельного налога физических лиц, с указанием кадастровой стоимости земли по состоянию на 1 января года, являющегося налоговым периодом, составляются по формам, утвержденным Министерством финансов Российской Федерации на основе данных земельного кадастра. Срок представления списков в электронном виде и на бумажных носителях - до 1 февраля года, являющегося налоговым периодом. По окончании налогового периода налоговым органом производится расчет налога за налоговый период с учетом налоговой базы по каждому налогоплательщику на основании сведений, поступающих от органов земельного кадастра и органов, осуществляющих государственную регистрацию прав на недвижимость.

При расхождении сведений, поступивших от органов земельного кадастра и государственной регистрации прав на недвижимость, для определения налоговой базы налоговый орган принимает сведения, поступившие от органов государственной регистрации прав на недвижимость.

При расхождении сведений, поступивших от органов земельного кадастра и администрации города, в соответствии с п. 12 ст. 396 при определении налоговой базы налоговый орган принимает сведения, поступившие от органов земельного кадастра.

Установлены налоговые ставки в следующих размерах:

0,3 процента в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных для жилищного строительства;

- предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства;

0,1 процента в отношении земельных участков:

- под зданиями, сооружениями учреждений здравоохранения, образования, домов-интернатов для престарелых и инвалидов, а также под зданиями размещения администраций города и района. При использовании указанных зданий, сооружений, земельных участков в коммерческих целях, земельный налог начисляется по ставке, предусмотренной в п. 7.3 за долю земельного участка, исчисленную в соответствии с долей площади здания, используемого в коммерческих целях;

- площадью до 0,25 га занятых под жилыми зданиями, личным подсобным хозяйством, садоводством и огородничеством, находящихся в личной собственности (пользовании) физических лиц, имеющих 3-х и более детей несовершеннолетнего возраста. При передаче собственниками этих участков в пользование другим физическим лицам или организациям, земельный налог на переданный участок или его часть исчисляется по ставке п. 7.3 настоящего Решения;

1,5 процента в отношении прочих земельных участков.

Установить, что для организаций и физических лиц, имеющих в собственности земельные участки, являющиеся объектом налогообложения на территории муниципального образования города Далматово, льготы, установленные в соответствии со статьей 395 Закона Российской Федерации от 29 ноября 2004 г. N 141-ФЗ, действуют в полном объеме.

Сокращение льгот по земельному налогу на федеральном уровне отвечает тенденциям развития российского законодательства о налогах и сборах на современном этапе. При этом представительные органы местного самоуправления вправе сохранить полное освобождение от уплаты земельного налога на территории своих муниципальных образований, что позволило бы избежать социального недовольства.

Освобождаются от уплаты земельного налога следующие категории налогоплательщиков:

- дети-сироты несовершеннолетнего возраста;

- студенты средних и высших учебных заведений на очном отделении, оставшиеся без опеки и попечительства, за земельные участки под жилыми зданиями, для личного подсобного хозяйства и огородничества.

Физические лица, уплачивающие налог на основании налогового уведомления, в течение налогового периода уплачивают один авансовый платеж по налогу до 15 сентября. Сумма авансового платежа по налогу исчисляется как произведение налоговой базы и одной второй ставки. По итогам налогового периода налоговый платеж уплачивается до 1 апреля года, следующего за истекшим периодом. Сумма налога определяется как разница между суммой налога, исчисленной по ставкам, предусмотренным настоящим Решением, и суммой авансовых платежей.

Отчетным периодом для налогоплательщиков - организаций и физических лиц, являющихся индивидуальными предпринимателями, - устанавливается первый квартал, первое полугодие, 9 месяцев календарного года. В соответствии с пунктом 3 статьи 398 Налогового кодекса Российской Федерации расчеты сумм по авансовым платежам по налогу предоставляются налогоплательщиками в течение налогового периода не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Авансовые платежи отчетного периода рассчитываются в соответствии со ст. 396 Налогового кодекса Российской Федерации.

Оплата авансовых платежей производится в сроки, установленные для представления расчетов авансовых платежей.

Налогоплательщики, имеющие право на налоговые льготы и (или) уменьшение налогооблагаемой базы, представляют в налоговый орган подлинник документа, подтверждающий такое право в следующие сроки:

При наличии льготы и (или) уменьшения налогооблагаемой базы по состоянию на 01.01.2006 - до 1 марта 2006 года;

При возникновении права на льготу и (или) уменьшение налогооблагаемой базы после 01.01.2006 - в течение 30 дней с момента возникновения такого права;

При прекращении права на льготу или уменьшение налоговой базы после 1 января 2006 года налогоплательщик обязан заявить об этом в налоговый орган в течение 30 дней с момента утраты этого права.

Результаты проведения государственной кадастровой оценки земель распечатываются на бумажных носителях, хранятся в помещении администрации города.

По первому требованию налогоплательщика специалисты администрации предоставляют ему для ознакомления сведения о кадастровой оценке земли.

Земельный налог дополняет все другие виды налогов, взимаемые с налогоплательщиков, ставит в неравные условия налогоплательщиков, пользующихся земельными угодьями в разных условиях, например, сельских и промышленных. Не земля должна быть объектом налогообложения, а доход, получаемый товаропроизводителем, или само предприятие (механизм), построенное на земельном участке и приносящее доход.

Платежные документы формы ПД-налог – это уже сформированные платежные квитанции со всеми реквизитами на уплату имущественных налогов, и принимаются они в учреждениях Сбербанка. Плательщики налогов представляют в учреждениях Сбербанка квитанцию формы ПД-налог, из которой одна часть остается в кредитном учреждении, а другая с отметкой Сбербанка возвращается плательщику.

Кроме того, местные органы власти могут устанавливать дополнительные льготы по налогам для отдельных категорий плательщиков.

1 февраля 2006 г. в налоговую инспекцию поступили сведения из бюро технической инвентаризации об оценке квартиры, находящейся в равнодолевой собственности граждан А.Галиматьян, А.Ивченко и П.Етровой. Гражданин А.Галиматьян с 1999 г. находится на пенсии. По состоянию на 1 января 2006 г. инвентаризационная стоимость квартиры составляла 900000 руб. Ставка налога установлена в размере 0,1 %. Определим сумму налога для каждого из собственников квартиры.

Каждый из собственников владеет по 1/3 доли квартиры, в стоимостном выражении – по 300000 руб.

Сумма налога на квартиру уплачивается каждым собственником соразмерно его доле.

Гражданин А.Ивченко и гражданка П.Етрова уплачивают по 300 руб. каждый (300000 * 0,1 %).

Гражданин А.Галиматьян освобождается от уплаты налога, т.к. он является пенсионером.

В том случае если физическое лицо является членом жилищно – строительного кооператива а дом не достроен, хотя паевой взнос за квартиру физическим лицом выплачен полностью то налог со строений будет исчисляться со следующего года после принятия дома в эксплуатацию.

Если физическое лицо является членом гаражно – строительного кооператива (ГСК),а гаражный бокс построен, сдан в эксплуатацию, пай гражданином выплачен полностью, но он по каким-то причинам не занимает гараж , то налог будет исчисляться со следующего года после принятия ГСК в эксплуатацию.

В налоговую инспекцию поступила жалоба от физического лица: Проживаю в г. Далматово и согласно договору купли-продажи от 03.07.2006 являюсь собственником квартиры, инвентаризационная оценка которой равна 503 411 руб. 90 коп.

Считаю, что налоговым органом налог на имущество физических лиц за 2006 г. в сумме 2517 руб. 05 коп. мне исчислен в завышенном размере.

На что был дан ответ: Согласно п.1 ст.1 и п.1 ст.2 Закона РФ от 09.12.1991 N 2003-1 "О налогах на имущество физических лиц" (далее – Закон N 2003-1) плательщиками налога на строения, помещения и сооружения признаются физические лица – собственники жилых домов, квартир, дач, гаражей и иных строений, помещений и сооружений.

Статьей 3 Закона N 2003-1 определено, что собственникам строений, помещений и сооружений налог на имущество исчисляется по ставкам, установленным представительными органами местного самоуправления в зависимости от суммарной инвентаризационной стоимости.

В соответствии со ст.5 Закона N 2003-1 данные об инвентаризационной стоимости строений, помещений и сооружений, принадлежащих гражданам, представляются налоговым органам органами, осуществляющими регистрацию прав на недвижимое имущество и сделок с ним, а также органами технической инвентаризации к 1 марта текущего года. Исчисление налога на имущество физических лиц производится налоговыми органами посредством умножения суммарной инвентаризационной стоимости объектов налогообложения на ставку налога.

Представительные органы местного самоуправления вправе определять дифференцированные ставки в установленных Законом N 2003-1 пределах в зависимости от суммарной инвентаризационной стоимости объекта налогообложения, типа его использования и по иным критериям.

Решением городского собрания "Об установлении ставок налога на строения, помещения и сооружения на 2006 год" ставки налога на строения, помещения и сооружения на 2006 г. в г. Далматово установлены в определенных Законом N 2003-1 пределах в следующих размерах:

Стоимость имущества Ставка налога

до 300 тыс. руб. 0,1%

от 300 тыс. руб. до 500 тыс. руб. 0,3%

свыше 500 тыс. руб. 0,5%

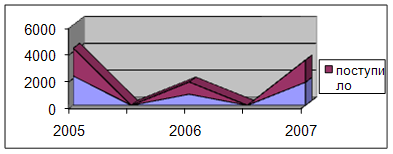

Начисление земельного налога физических лиц и их поступление представлено в таблице за 3 года. Из таблицы видно , что земельного налога в 2005г. начислено и поступило больше чем в 2006,2007г.г., в 2007г. по сравнению с 2006г. поступило и начислено земельного налога больше, что положительно сказывается на экономике муниципальных образований .

Таблица 4 Начисление и поступление земельного налога за 2005-2007 годы

| Налог | 2005год | 2006 год | 2007 год | ||||||

| Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | |

| Земельный налог | 2196 | 2072 | 94,4 | 833 | 907 | 108,9 | 1718 | 1665 | 96,9 |

Роль и значение земельного налога представлено в приведенной ниже диаграмме.

Рис. 3. Диаграмма начисления и поступления земельного налога

Увеличение поступления земельного налога физических лиц в 2007г. по сравнению с предыдущим годом составляет 758 тыс.руб. или 183,6%.

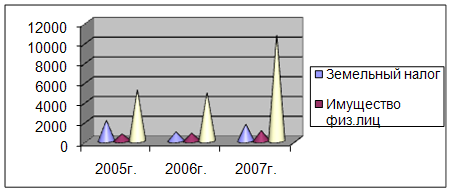

Таблица 5 Начисление и уплата налогов на имущество физических лиц за 2005-2007годы.

| Налог | 2005год | 2006 год | 2007 год | ||||||

| Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | Начислено | Уплачено | % выпол | |

| Налог на имущество физ.лиц | 720 | 710 | 98,6 | 844 | 783 | 92,8 | 1162 | 1031 | 88,7 |

| Транспорт-ный налог | 6092 | 5123 | 84,1 | 3140 | 4857 | 154.7 | 11534 | 10688 | 92,7 |

| Земельный налог | 2196 | 2072 | 94,4 | 833 | 907 | 108,9 | 1718 | 1665 | 96,9 |

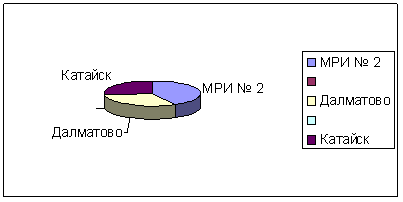

Рис. 4. Структура начисления и уплаты местных налогов за 2005-2007 годы.

Из приведенной диаграммы наглядно видно, что основное место по начислению и уплате местных налогов занимает транспортный налог ,затем земельный налог и совсем незначительны начисления и уплата налога на имущество физических лиц.

Глава "Транспортный налог" включена в Налоговый кодекс РФ Федеральным законом от 24.07.2002 N 110-ФЗ. Статьей 21 настоящего Закона предусмотрено вступление его в силу, за исключением некоторых норм, по истечении одного месяца со дня официального опубликования, т.е. с 30.08.2002. Между тем в абз. 3 п. 1 ст. 5 НК РФ закреплен особый порядок вступления в силу федеральных законов, вносящих изменения в НК РФ в части установления новых налогов: указанные законы вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования. Таким образом, законодатель, определяя порядок вступления в силу Федерального закона от 24.07.2002 N 110-ФЗ по истечении одного месяца со дня его официального опубликования, нарушил обязанность соблюдать требования ст. 5 НК РФ при определении срока вступления в силу актов законодательства о налогах и сборах. Проблема нарушения законодателем установленного порядка вступления в силу налоговых законов не раз обсуждалась на страницах журнала "Налоговые споры: теория и практика".

Конституционный Суд РФ неоднократно рассматривал дела о проверке конституционности норм, устанавливающих порядок вступления в силу налоговых законов, и при этом всегда придерживался следующей позиции: законы, вводящие новые налоги, вступают в силу по крайней мере не ранее чем по истечении одного месяца со дня их официального опубликования.

Анализ соответствующих решений Конституционного Суда РФ свидетельствует о том, что изложенная позиция отмечена непоследовательностью и отсутствием четкой мотивировки.

Как справедливо пишет Е.В. Тарибо, позиция Конституционного Суда РФ, полагающего, что акты законодательства о налогах и сборах подлежат введению в действие по крайней мере не ранее чем по истечении одного месяца со дня их официального опубликования, не является императивной и, следовательно, не может блокировать применение арбитражными судами ст. 5 НК РФ в более благоприятную для налогоплательщиков сторону.

Принимая во внимание широкий круг налогоплательщиков и объектов обложения налогом, его администрирование является достаточно дорогим и нередко расходы на его осуществление превышают поступившие суммы налога. Следовало бы рассмотреть вопрос о целесообразности введения вместо налога на имущество физических лиц, налог на недвижимость. Дело в том, что до сих пор при налогообложении имущества не учитывается его рыночная стоимость. Это приводит к большим потерям доходов бюджета.

ГЛАВА III. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА ФИЗИЧЕСКИХ ЛИЦ

Земельный кадастр в нашей стране введён в последние десятилетия. Поэтому в проблеме земельного кадастра много дискуссионных и неразрешённых вопросов, но время уже подтвердило необходимость его существования. В будущем кроме земельного кадастра будет производится экологическая паспортизация сельскохозяйственных земель, которая необходима в связи с тем, что в последнее время ухудшилась экологическая обстановка.

Экологическая паспортизация сельскохозяйственных земель необходима для учёта загрязнённых территорий и ограничения загрязнения окружающей среды. Но пока ещё проект экологической паспортизации сельскохозяйственных земель находится в стадии разработки.

За 2007 год инспекцией предъявлено физическим лицам по различным основаниям 1850 исков, рассмотрено 270 на сумму 184 тыс. руб. удовлетворено в полном объеме 269 на сумму 177 тыс. руб., частичного удовлетворения нет. В том числе по:

- земельный налог рассмотрено 57 заявлений на сумму 22 тыс.руб.

- налог на имущество рассмотрено– 92 заявления на сумму 47 тыс.руб.

- транспортный налог рассмотрено - 120 заявлений на сумму 108 тыс.руб.

Отказано судом в удовлетворении 7 заявлений на выдачу судебных приказов по транспортному налогу, причиной отказа явилось отсутствие сведений о снятии с учета транспортного средства.

На конец 2007 года не рассмотрено 135 заявлений в порядке общего судопроизводства.

Таблица 6 Сумма налога, не поступившая в бюджеты Далматовского и Катайского районов, в связи с предоставлением льгот и освобождением от уплаты налога, тыс. руб.

| Инспекция (район) | Количество физических лиц, имеющих в своей собственности строения, помещения и сооружения | Количество строений, помещений и сооружений находящихся в собственности физ. лиц | Количество объектов не имеющих инвентарной оценки | Количество физ. лиц, у которых нет инвентаризационной оценки имущества | Количество физических лиц, которым исчислен налог на имущество к уплате | Кол-во налогоплат., которым не произв. предъявление налога к уплате в связи с предоставлением налоговых льгот и освобождением от уплаты налога | Сумма налога, не поступившая в бюджет в связи с предоставлением льгот и освобождением от уплаты налога, тыс. руб. |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| МРИ № 2 | 24173 | 27713 | 913 | 891 | 14198 | 9642 | 760 |

| Далматовский район | 13380 | 15588 | 290 | 286 | 8091 | 5256 | 445 |

| Катайский район | 10793 | 12125 | 623 | 605 | 6107 | 4386 | 315 |

Проблема исчисления и поступления налога на имущество физических лиц видна в представленной таблице. Это:

- у объектов нет инвентарной оценки имущества в количестве 913 единиц;

- у физических лиц нет инвентаризационной оценки имущества в количестве 891;

- налогоплательщики - физические лица, которым не производилось предъявление налога к уплате в связи с предоставлением налоговых льгот и освобождением от уплаты налога на имущество физических лиц 9642 чел., в результате в местный бюджет недополучено 760 т.руб.

Таблица 7 Количество земельных участков, подлежащих обложению земельным налогом, количество сведений по правообладателям ФЛ, готовых для расчета налога и количество физических лиц , которым исчислен налог.

| Район | Кол-во зем. участков, подлежащих обложению зем. налогом | Кол-во сведений по правообладателям ФЛ, готовых для расчета налога | Кол-во ФЛ, которым начислен налог | Кол-во ФЛ, которым вручены уведомления | Сумма начислен-ного налога, тыс. руб. |

| ||

| в 2006 г. всего | За налоговый период 2007 | 2007 г. всего | ||||||

| 2006 | 2007 |

| ||||||

| А | 1 | 2 | 3 | 6 | 7 | 8 | 11 |

|

| МРИ № 2 | 21148 | 27449 | 15791 | 17856 | 15466 | 17449 | 1718 |

|

| Далматовский | 11608 | 14164 | 8422 | 10053 | 8381 | 9746 | 928 |

|

| Катайский | 9540 | 13285 | 7369 | 7803 | 7085 | 7703 | 790 |

|

Из таблицы видно что количество земельных участков , подлежащих обложению земельным налогом составляет 21148 единиц , количество сведений по правообладателям физическим лицам , готовых для расчета налога, которым начислен налог 27449 единиц т.е. больше на 6301 единицу ,а налог им не исчислен следовательно денежных средств в муниципальный бюджет не поступило. В пересчете на 1 врученное уведомление сумма недоначисления составит 606 тыс.руб. (1718 : 17856 х 6301=606) , что значительно могло повысить инфраструктуру местного уровня.

В приведенной ниже диаграмме наглядно показано количество физических лиц, которым начислен налог в целом по инспекции и отдельно по районам.

Рис. 5 Показано количество физических лиц, которым начислен налог в целом по инспекции и отдельно по районам.

Таблица 8 Структура количества транспортных средств, принадлежащих физическим лицам, льготы и начисление

| Кол-во транспортных средств, принадлежащих физ.лицам | Кол-во физических лиц - владельцев транспортных средств | в т.ч. которым выдано налоговое уведомление | Кол-во физ.лиц, которым предоставлена льгота | Сумма налога | Сумма которая могла увеличить поступления | ||

| начислено | поступило | На 1 уведомление руб. | На все тр.средстватыс.руб. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 14837 | 10215 | 10184 | 2223 | 11534 | 10688 | 1132 | 16795 |

Из таблицы видно, что если бы налог был исчислен на все транспортные средства, принадлежащие гражданам то в бюджет дополнительно поступило 6107тыс.руб., для местного бюджета это значительная добавка благосостояния данного муниципалитета.

За 2007 год в местный бюджет Далматовского района поступило 95323 тыс.руб.

Расходы на основные направления деятельности с учетом трансфертов за 2007 год составили:

· образование 150733 тыс.руб.;

· содержание жилищного фонда 38416 тыс.руб.;

· на медицинское обслуживание 30709 тыс.руб.;

· на культуру 20959 тыс.руб.;

· на социальное обслуживание 15851 тыс.руб.

Структура расходов местного бюджета представлена в приведенной ниже диаграмме

Рис. 6 Структура расходов местного бюджета по Далматовскому району за 2007г.

Законодателем не вполне корректно сформулирована норма, устанавливающая порядок определения налоговой базы "пропорционально доле в праве собственности (в площади) на недвижимость". Доля в праве общей собственности может определяться только в процентном отношении участия в праве. Недопустимо определять размер доли в абсолютных показателях, например в квадратных метрах площади занимаемой недвижимости. Видимо, здесь преследовалась цель придания большей ясности актам законодательства о налогах и сборах. Действительно, размер доли в праве общей собственности, как правило, производен от площади недвижимости, приходящейся на эту долю. Однако так бывает не всегда. Если участники общей собственности в договорном порядке определили соотношение долей в праве, не совпадающее с территориальными пределами фактического владения каждого из участников. В таком случае налоговая база по земельному налогу будет определяться пропорционально размеру доли в праве, но не площади фактически занимаемой недвижимости.

Можно сделать вывод о перспективности налога на недвижимость в Российской Федерации, но на уровне всей страны проблемы, связанные, прежде всего, с инвентаризацией, определением инвентаризационной стоимости и статуса многих объектов, проявятся гораздо сильнее, и на их решение понадобятся значительные временные затраты. Ведь необходимо не только создать институт массовой оценки недвижимости и систему государственных налоговых оценщиков, но и решить массу проблем, которые на первый взгляд являются техническими. Законопроект о местном налоге на недвижимость, первоначально входивший в пакет законов по формированию рынка доступного жилья, остался на стадии первого чтения. Сегодня в стране учтена только треть недвижимости. Эти объекты привязаны к местности, занесены в электронные базы, установлена история их владения и оценена их кадастровая стоимость. Кадастровая оценка для каждого объекта индивидуальна. Для городов она выше, для сельской местности ниже. Именно на основе кадастровой стоимости с 2006 года исчисляется земельный налог, а в перспективе - налог на недвижимость. Однако собрать все данные о недвижимости в единое целое мешает, в частности, отсутствие современных картографических материалов.

Наконец, еще одна трудноразрешимая проблема для кадастра - это приведение в порядок правоустанавливающих документов владельцев недвижимости. Было время, когда дачи выдавались декретом Сталина, дома - поселковыми советами и сельской администрацией. Владение ими законно, но учесть их невозможно, пока собственники не произведут перерегистрацию прав.

Налог на недвижимость будет рассчитываться с учетом рыночной стоимости конкретного объекта, каждой квартиры и дома (а кадастр дает хотя и дифференцированную по регионам, но все же массовую оценку). Налог составит немалую сумму, поэтому, скорее всего, возникнет некое количество владельцев жилья, желающих оспорить ту сумму налога, который насчитают им фискалы. Поэтому представляется целесообразным перед введением налога создать систему апелляций, чтобы каждый мог прийти и попросить показать расчеты, на основании которых сумма налога оказалась той, а не иной.

И все же, несмотря на все трудности, решение этих вопросов позволяет не только облегчить налогообложение, но и вести полный учет объектов недвижимости и привести в полное соответствие закону статус этих объектов. Кроме того, по экономическому обоснованию налог на недвижимость является очень "доходным", и, учитывая в совокупности все факторы, можно вполне говорить о перспективности налога на недвижимость.

ЗАКЛЮЧЕНИЕ

Налоги с населения - неотъемлемая часть функционирования экономики любой страны. Но и сами налоги с населения имеют большой ряд недостатков. Одним из таких недостатков является непрогрессивность налогов. Наша система налогообложения имущества физических лиц громоздка и требует упрощения, посредством отмены множества льгот и скидок. Надо в первую очередь реформировать налоговое законодательство (что сейчас и пытаются делать органы государственной власти). Без налогового законодательства невозможно нормальное функционирование российской экономики. Только когда мы решим проблему с законом о налогообложении имущества с физических лиц, решим все остальные проблема данного сектора экономики.

Создание Налогового кодекса преследовало много целей. Одной из них является выведение высоких доходов физических лиц из теневого оборота, то есть их легализация.

Конечно, наше налоговое законодательство оставляет желать много лучшего, но тем не менее его необходимо досконально знать, особенно в части налогообложения имущества физических лиц, т.к. это касается каждого гражданина, ибо всем известно, что "незнание законов не освобождает от ответственности". Попадаться на "удочки" всевозможных компаний, обещающих продать вашу квартиру, дачу, земельный участок за немыслимые деньги без уплаты налогов, но не предупреждающих Вас о том, что при подаче налоговой декларации Вы будете иметь проблемы с налоговой инспекцией. Вам все равно придется платить.

Налоговая система в целом нуждается в совершенствовании. От нее требуется, с одной стороны, обеспечивать финансовыми ресурсами потребности органов местного самоуправления, а с другой, служить инструментом местной социально-экономической политики, направленной на выполнение задач стабилизации экономики и важнейших структурных сдвигов, при этом сочетая дисциплину исполнения законов и свободу действий на местах.

Дополнительным основанием для предоставления отсрочки должно стать возникновение задолженности по уплате налогов, пени и штрафных санкций, выявленной по результатам контрольной работы налоговых органов.

Все основания предоставления отсрочек и рассрочек налоговых платежей должны быть установлены законодательно.

Кроме того, необходимо реализовать ряд мер в области налогового администрирования, позволяющих обеспечить четкую регламентацию полномочий и действий налоговых органов при осуществлении ими контрольных мероприятий, включая определение порядка проведения всех видов налоговых проверок, досудебного урегулирования налоговых споров, истребования документов, установление жестких максимальных сроков проведения проверок.

На основании проведенной работы можно проследить особенности совершенствования налога на имущество физических лиц, взаимоотношения налоговой инспекции с налогоплательщиками и выделить основные направления системы взимания налога:

· упростить налоговый учет и отчетность;

· усовершенствовать механизм предоставления отсрочек и рассрочек налоговых платежей;

· реализовать ряд мер в области налогового администрирования полномочий и действий налоговых органов при осуществлении ими контрольных мероприятий;

· применение новых информационных технологий;

Таким образом, рассмотрев основные вопросы плана данной работы, раскрыв сущность и функции налогов вообще и налога на доходы физических лиц в частности, показав обобщенную информацию о налогах с населения в России, обосновав их неотъемлемую роль в налоговой системе любого государства, путем раскрытия их места и роли в налоговой системе Российской Федерации и сопоставления отечественной системы с системами стран с развитой рыночной экономикой предлагается:

· упростить систему налогообложения посредством отмены множества льгот;

· реформировать законодательство в части предоставления прав на недвижимое и движимое имущество;

· в отношении физических лиц применять методы принудительного взыскания налога на имущество физических лиц;

· ввести применение новых информационных технологий.

Налоги на имущество физических лиц являются регулярными и взыскивается ежегодно независимо от того, эксплуатируется это имущество или нет. Налоги на имущество физических лиц охватывают значительную часть населения страны.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный Закона РФ от 9 декабря 1991 г. № 2003-1 "О налогах на имущество физических лиц".

2. Федеральный закон от 05.08.2000 г. №118-ФЗ принят Государственной Думой 19.07.2000 , Одобрен Советом Федерации 26.07.2000г. "О введение части II Налогового кодекса".

3. Закон Курганской области от 16.11.2002г. № 255 "О транспортном налоге на территории Курганской области" в редакции от 29.11.2005г.№93

4. Абалкин Л. Роль государства в становлении и регулировании рыночной экономики // Вопросы экономики. — 2006. — № 6. — С. 4.

5. Александров И. М. Налоги и налогообложение М.: , 2006.

6. Аналитическая записка за 2008 год Межрайонной ИФНС России № 2 по Курганской области.

7. Брызгалин А. В. и др. Методы налоговой оптимизации. М.; 2001.

8. Бюджетная система Российской Федерации: Учебник/ О.В. Вруб-левская и др.; Под ред. О.В. Врублевской, М.В. Романовского. – 3-е изд., испр. и перераб.- М.: Юрайт-Издат, 2005 г. – 380 с.

9. Бюджетное право: учеб. пособие для студентов юридических и экономических вузов/ [Н.Д.Эриашвили и др.]; под ред. Г.Б.Поляка, А.М.Никитина. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА: Закон и право, 2006г.

10. Выскребенцев И. К., Сенокосов Л. Н. Все о налогах за природопользование земельными, водными, минерально-сырьевыми ресурсами и имуществом. М., 2003.

11. Габбасов Р.Г., Голубева Н.В. Земельный налог в 2006 году // Все о налогах. — 2006. — № 4. — С. 41—46.

12. Ильичева М. О. Налоги с физических лиц и частных предпринимателей. М., 2001.

13. Караваева Н.В. Налоговое регулирование рыночной экономики. — М.: ЮНИТИ, 2005.

14. Коваль Л. С. Налоги и налогообложение. М., 2001.

15. Мудрых В. В. Ответственность за нарушение налогового законодательства. — М.: ЮНИТИ, 2001.

16. Налоги и налогообложение под редакцией Б.Х.Алиева М.:Финансы и статистика 2005.

17. Налоги и налогообложение: практическое руководство/ под общей редакцией Д.И. Ряховского. – М.: Эксмо, 2006 г. – 132 с. – (Портфель бухгалтера).

18. Налоги: Учеб. пособие / Под ред. Д. Г. Черника. М., 2004.

19. Налоговый вестник // № 1 2007

20. "Налоговые споры: теория и практика", 2007, N 7

21. "Налоговый вестник" Статья: О земельном налоге , 2007 № 6

22. "Налоговая политика и практика" Статья: Местные налоги, 2007, N 18

23. Пансков В. Г. Организационные вопросы Налоговой реформы // Финансы – 2007. - №7 – с. 233-237

24. Перов А.В., Толкушкин А.В. Налоги и налогообложений: учебное пособие. – 7-е изд., перераб. и доп. – М.: Юрайт-Издат, 2007 г. – 181 с.

25. Решение Далматовской городской Думы Курганской области от 30.03.2006 N 120 "Об установлении налога на имущество физических лиц".

26. Решение Далматовской городской Думы Курганской области от 30.03.2006 № 137 "Об установлении земельного налога"

27. Российский налоговый курьер Статья : Все о земельном налоге 2007 № 12

28. Сомове Р. Г. Общая теория налогов и налогообложения: Учеб. пособие. М., 2000.

29. Тедеев А.А. Бюджетное право и процесс: Учебное пособие. М.: Изд-во Эксмо, 2005г.

30. Т.Г. Магазинщиков "Земельный кадастр" издание второе переработанное и дополненное 2005.

31. Финансы и кредит: Учебник / Под ред. проф. М.В.Романовского, проф. Г.Н.Белоглазовой.- М.: Юрайт-Издат, 2004г.

32. Финансы, денежное обращение и кредит: Учебник-2-е изд., прераб. и доп.,/В.К. Сенчагов, А.И. Архипов и др. / Под ред. В.К. Сенчагова, А.И. Архипова.-М: ТК Велби, Изд-во Проспект, 2004.- 372с.

Похожие работы

... льготы по уплате налогов перерасчет суммы налогов производится не более чем за 3 года по письменному заявлению налогоплательщика. Обязанность предоставления налоговой декларации Исчисление налога на имущество физических лиц производится налоговыми органами на основании данных об инвентаризационной стоимости строений, помещений и сооружений Органы, осуществляющие регистрацию прав на недвижимое ...

... стране налоговой политики, носящей ярко выраженный фискальный характер. В этой связи особую актуальность и значимость приобретает исследование современной государственной политики налогообложения доходов физических лиц в Казахстане. В условиях перехода от административно- командных методов управления к экономическим, возрастает роль и значение налогов, как одного из инструментов регулирования ...

... 2004 – 2006 г.г., а также произведен расчет суммы налога на указанный объект имущества к уплате в бюджет. Для достижения цели работы в части налогообложения имущества физических лиц была рассмотрена нормативно-правовая база, регулирующая соответствующие налоговые правоотношения, возникающие между государством и гражданином, который является собственником недвижимого имущества по закону. В ...

... ; дорожный налог; транспортный налог; налог с продаж; налог на игорный бизнес; региональные лицензионные сборы.[9] К местным налогам относились: 1. земельный налог; 2. налог на имущество физических лиц; 3. налог на рекламу; 4. налог на наследование и дарение; 5. местные лицензионные сборы.[10] При введение в действие налога на недвижимость прекращается действие на территории ...

0 комментариев