Навигация

1.2 Функции налога

Функция налогов – проявление его сущности в действии и способ выражения его свойств.

Выделяют следующие функции:

· Фискальная. Это главная функция налогов, она означает изъятия денежных средств в казну. Данная функция отражает сущность налогов как особого централизованного инструмента финансовых отношений. Фискальная функция характерна для всех государств во все периоды существования и развития. По средствам фискальной функции реализуется главное общественное назначение налога – формирование финансовых ресурсов государства.

· Регулирующая. Она заключается в том, что налоги представляют собой механизм влияния на экономические, происходящие в государстве, которые позволяют формировать необходимые характеристики этих процессов. Сущность этой функции заключается в регулирующем на развитие стороны деятельности закона. Данная функция носит объективный характер, поскольку государство может эффективно использовать с целью регулирования определённых процессов в обществе.

· Стимулирующая. Налоги непосредственно влияют на усиление или ослабевание накопление капитала, увеличение или уменьшения платёжеспособного спроса и другие экономические процессы. Данная функция означает использование налогов для стимулирующего или дестимулирующего воздействия на экономику прежде всего через перераспределение национального дохода.

· Распределительная функция. Она состоит в том, что с помощью налогов государство через бюджеты и фонды перераспределять из производственной в социальную, а также между отраслями и отдельными гражданами.

· Контрольная. Она проявляется в проверке эффективности функционирования и контроля за проводимой финансовой политикой государства.

Все функции налогов тесно взаимосвязаны и реализуется в совокупности.

1.3 Элементы налогообложения юридических лиц

По налоговому кодексу РФ считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения.

Налогоплательщики и плательщиками сборов - организации и физические лица, на которые в соответствие с налоговым кодексом возложены обязанности, соответственно налоги и (или) соборы.

К элементам налогообложения относятся:

o Объект налогообложения: юр факты или действия, которые обязывают заплатить налог

o Налоговая база. Стоимостная, физическая или иная характеристика объекта налогообложения, например – стоимость имущества.

o Налоговый период. Налоговый период – период времени, по истечению которого определяется наличная база и исчисл сумма налога. Он может состоять из одного или более отчётных периодов, например – один год.

o Налоговая ставка – величина налоговых отчислений на единицу измерения налоговой базы

o Порядок исчисления налога. Последовательность действия по определению суммы налога, подлежащую уплате. Он устанавливается применительно каждому налогу.

o Порядок и сроки уплаты налогов. Последовательность действий с привязкой ко времени по уплате налога.

1.4 Принципы и методы налогообложения юридических лиц

Принцип – базисное положение теории, идеи, системы. Существует множество принципов налогообложения. Основные:

o Принцип справедливости. Он означает, что налоговая система должна обеспечивать единство подходов к налогоплательщикам, всеобщность налогообложения, а также пропорциональность налогораспределения, налогового времени, относительно доходов налогоплательщиков. Данный принцип исключает возможность предоставления отдельным налогоплательщикам индивидуальных налоговых льгот.

o Принцип определённости. Сумма, способ, место платежа должны быть заранее известны налогоплательщику и любому другому лицу. Не допускается неясность налоговых законов, должно соблюдаться правило простоты и оперативности взимания налогов. Налог должен являться предсказуемым элементом при разработки предприятия стратегия своего развития, кроме этого по российскому законодательству все неопределённости налогового кодекса трактуются в пользу налогоплательщика.

o Принцип удобства. Он означает, что налог должен взиматься в такое время и таким способом, который наиболее удобен для налогового плательщика. Этот принцип реализуется в упрощении подачи налоговой декларации и в совершенствовании работы налоговых органов.

o Принцип дешевизны. Он включает в себя сокращение издержек по взиманию налогов, отмену налогов, доходы по которым не окупают затрат на сборы, а также научный подход к определению оптимальных ставок и штрафных санкций за налоговый промоушен.

o Принцип однократности налогообложения. Один и тот же объект налогообложения может облагаться налогом одного вида только единожды.

o Принцип гибкости налога. При изменении экономической ситуации в обществе и потребности государства в налоговых поступлениях налоги могут пересматриваться.

o Принцип политической ответственности. Налоговая система должна быть построена для убеждения налогоплательщика в том, что они платят налоги для своего же блага. Политическая система должна точно выражать предпочтения налогоплательщиков. Если налогоплательщик не чувствует возмещения от уплаченных налогов со стороны государства, то они стремятся уклониться от уплаты налога.

Похожие работы

... ) различных вариантов осуществления предпринимательской деятельности и размещения активов, направленный на достижение как можно более низкого уровня возникающих при этом налоговых обязательств налогообложения юридических лиц. Список литературы 1. Налоговый кодекс Российской Федерации. Части I и II. - М.: ИНФРА-М, 2005. - 640 с. 2. Гражданский кодекс РФ: Официальный текст. - М., 2005 3. ...

... . На данной системе находятся все юридические лица, которые не избрали другую систему налогообложения, или для которых установлены ограничения относительно выбора той или другой системы налогообложение. Юридические лица, которые находятся на общей системе, платят такие основные налоги, сборы и другие обязательные платежи: · налог на прибыль предприятий (ставка 25% от базы налогообложения); · ...

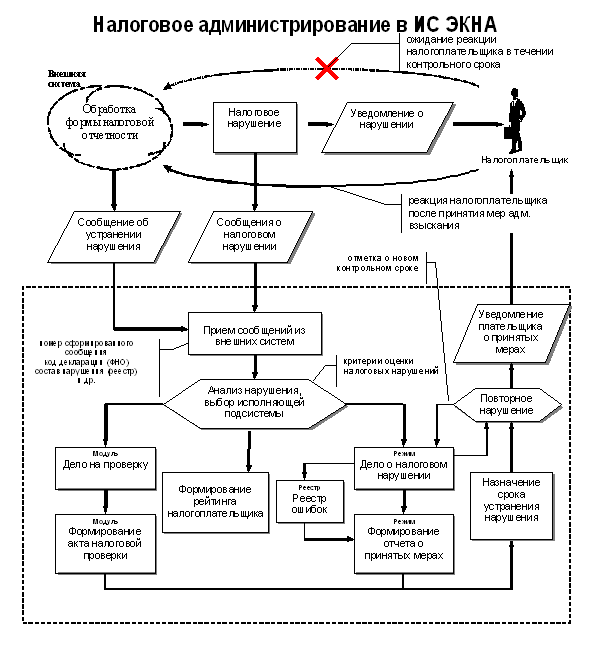

... заявлений на сумму – 176593,7 тысяч тенге. 2.3 Анализ деятельности Налогового управления по Сарыаркинскому району, при осуществление тематических проверок юридических лиц При выявление недоимки налоговый орган решает вопрос о проведение налоговой проверки. Согласно налоговому законодательству налоговые комитеты имеет право на осуществление различных видов налоговых проверок, в частности, ...

... качестве наиболее серьезной из всех налоговых мер, принятых при рассмотрении бюджета на 2000г. в Государственной Думе. Уменьшается по сравнению с 1999г. в доходах Федерального бюджета сумма подоходного налога с физических лиц. Его величина определяется в сумме 23,9 млрд. руб. [См. Таблицу 4]. В соответствии с принятым согласительной комиссией по рассмотрению проекта бюджета на 2000г. решением, ...

0 комментариев