Навигация

Налоговые вычеты, порядок их применения и уплаты акциза

4. Налоговые вычеты, порядок их применения и уплаты акциза

Налогоплательщик имеет право уменьшить сумму акциза по подакцизным товарам на налоговые вычеты.

- Вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком при приобретении подакцизных товаров либо уплаченные налогоплательщиком при ввозе подакцизных товаров на таможенную территорию РФ, выпущенных в свободное обращение, в дальнейшем использованных в качестве сырья для производства подакцизных товаров.

- В случае безвозвратной утери указанных подакцизных товаров (за исключением нефтепродуктов) в процессе их производства, хранения, перемещения и последующей технологической обработки суммы акциза также подлежат вычету. При этом вычету подлежит сумма акциза, относящаяся к части товаров, безвозвратно утерянных в пределах норм технологических потерь или норм естественной убыли, утвержденных уполномоченным федеральным органом исполнительной власти для соответствующей группы товаров.

- При передаче подакцизных товаров, произведенных из давальческого сырья, в случае, если давальческим сырьем являются подакцизные товары, вычетам подлежат суммы акциза, уплаченные собственником указанного давальческого сырья при его приобретении либо уплаченные им при ввозе этого сырья на таможенную территорию РФ, выпущенного в свободное обращение, а также суммы акциза, уплаченные собственником этого давальческого сырья при его производстве.

- Вычетам подлежат суммы акциза, уплаченные на территории Российской Федерации по спирту этиловому, произведенному из пищевого сырья, использованному для производства виноматериалов, в дальнейшем использованных для производства алкогольной продукции.

- Вычетам подлежат суммы акциза, уплаченные налогоплательщиком, в случае возврата покупателем подакцизных товаров или отказа от них.

Налогоплательщик имеет право уменьшить общую сумму акциза по подакцизным товарам на сумму акциза, исчисленную налогоплательщиком с сумм авансовых и иных платежей, полученных в счет оплаты предстоящих поставок подакцизных товаров.

Налоговые вычеты производятся на основании расчетных документов и счетов-фактур, выставленных продавцами при приобретении налогоплательщиком подакцизных товаров, либо на основании таможенных деклараций или иных документов, подтверждающих ввоз подакцизных товаров на таможенную территорию Российской Федерации и уплату соответствующей суммы акциза.

Вычетам подлежат только суммы акциза, фактически уплаченные продавцам при приобретении подакцизных товаров, либо фактически уплаченные при ввозе подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в свободное обращение.

Вычеты сумм акциза производятся в части стоимости соответствующих подакцизных товаров, использованных в качестве основного сырья, фактически включенной в расходы на производство других подакцизных товаров, принимаемые к вычету при исчислении налога на прибыль организаций.

Налоговые вычеты производятся при представлении налогоплательщиком в налоговые органы документов согласно ст. 201 НК РФ.

В случае, если по итогам налогового периода сумма налоговых вычетов превышает сумму акциза, исчисленную по операциям с подакцизными товарами, являющимся объектом налогообложения по итогам налогового периода полученная разница подлежит возмещению налогоплательщику.

Указанные суммы направляются в отчетном налоговом периоде и в течение трех налоговых периодов, следующих за ним, на исполнение обязанностей по уплате налогов, пени, погашение недоимки, сумм налоговых санкций, подлежащих зачислению в тот же бюджет.

Налоговые органы производят зачет самостоятельно, а по налогам, уплачиваемым в связи с перемещением подакцизных товаров через таможенную границу Российской Федерации по согласованию с таможенными органами и в течение 10 дней сообщают о нем налогоплательщику.

По истечении трех налоговых периодов, следующих за отчетным налоговым периодом, сумма, которая не была зачтена, подлежит возврату налогоплательщику по его заявлению.

Возмещение производится не позднее трех месяцев со дня представления налогоплательщиком соответствующих документов.

В течение указанного срока налоговый орган производит проверку обоснованности налоговых вычетов и принимает решение о возмещении путем зачета или возврата соответствующих сумм либо об отказе в возмещении.

Уплата акциза при реализации налогоплательщиками произведенных ими подакцизных товаров производится исходя из фактической реализации указанных товаров за истекший налоговый период равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем.

Акциз по подакцизным товарам уплачивается по месту производства таких товаров.

Сроки и порядок уплаты акциза при ввозе подакцизных товаров на таможенную территорию РФ устанавливаются таможенным законодательством РФ основе положений главы 22 НК РФ.

Налогоплательщики обязаны представлять в налоговые органы по месту своего нахождения, а также по месту нахождения каждого своего обособленного подразделения, налоговую декларацию за налоговый период в части осуществляемых ими операций, в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Практическая работа

На основании данных предложенных в задании составить налоговый отчет по налогу на добавленную стоимость, налогу на имущество и налогу на прибыль за ноябрь 2006 года. Оформить декларации. Согласно локальных актов предприятия: срок службы 1 основного средства по данным бухгалтерского учета 150 месяцев, по налоговому учету 75 месяцев; срок службы 2 основного средства 90 месяцев по данным бухгалтерского учета и 120 месяцев по данным налогового учета; срок службы основного средства № 3 - 240 месяцев. Рентабельность реализованной продукции 40%, НДС 18%.;

Рентабельность реализованной продукции 70%, НДС 18%. В учетной политике сказано, что общехозяйственные расходы списываются на уменьшения дохода в тот отчетный период, когда были понесены.

| № п/п | Операция | Дт | Кт | Сумма |

| 1. | Сформирован уставный капитал | 75 | 80 | 700 000,00 |

| 2. | В качестве взноса в уставный капитал учредителями внесены денежные средства на расчетный счет | 51 | 75 | 400 000,00 |

| 3. | Оплачен счет на приобретение основного средства 1 с расчетного счета | 60 | 51 | 87 000,00 |

| 4. | Приобретено основное средство 1 (сумма оплаты без НДС) | 08 | 60 | 73 728,81 |

| 5. | НДС по основному средству 1 | 19 | 60 | 13 271,19 |

| 6. | Основное средство 1 общехозяйственного назначения введено в эксплуатацию в сентябре | 01 | 08 | 73728,81 |

| 7. | Принят к зачету НДС (основное средство 1 введено в эксплуатацию, имеется счет-фактура) в октябре | 68 | 19 | 13271,19 |

| 8. | Приобретено основное средство 2 | 08 | 60 | 280 000,00 |

| 9. | НДС по основному средству 2 18% | 08 | 19 | 50 400,00 |

| 10. | Основное средство 2 общехозяйственного назначения введено в эксплуатацию в сентябре | 01 | 08 | 280 000,00 |

| 11. | Приобретено основное средство 3 производственного назначения | 08 | 60 | 110 000,00 |

| 12. | НДС по основному средству 3 18% | 19 | 60 | 19 800,00 |

| 13. | Основное средство 3 застраховано на время в пути | 08 | 76 | 14 000,00 |

| 14. | Основное средство 3 введено в эксплуатацию в основном производстве в октябре | 01 | 08 | 124 000,00 |

| 15. | Оплачено страхование основного средства 3 | 76 | 51 | 14 000,00 |

| 16 | Принят к зачету НДС по приобретенному ОС 3 | 68 | 19 | 19 800,00 |

| 17 | Получена предоплата от покупателя 1 | 51 | 62/Ав | 650 000,00 |

| 18 | Исчислен НДС с суммы полученной предоплаты | 76/Ав | 68 | 99 152,54 |

| 19 | Поступили материалы от поставщика | 10 | 60 | 180 000,00 |

| 20 | НДС по материалам | 19 | 60 | 32 400,00 |

| 21 | Оплачены материалы в октябре | 60 | 51 | 212 400,00 |

| 22 | Счет-фактура не выставлен* | |||

| 23 | Осуществлены производственные затраты в том числе: | |||

| 1 | Сырье | 20 | 10 | 140 000,00 |

| 2 | Начислена зарплата работникам основного производства | 20 | 70 | 160 000,00 |

| 3 | ЕСН | 20 | 69 | 41 600,00 |

| 4 | Услуги сторонней организации связанные с основным производством | 20 | 60 | 65 000,00 |

| 5 | НДС по услугам | 19 | 60 | 11 700,00 |

| 6 | Оплачен счет по услугам поставщика | 60 | 51 | 76 700,00 |

| 7 | Принят к зачету НДС по услугам | 68 | 19 | 11 700,00 |

| 8 | Начислена амортизация по объекту основных средств 3 способом уменьшаемого остатка* | 20 | 02 | 1 033,33 |

| 24 | Готовая продукция по полной цеховой себестоимости сдана на склад (25 тыс. шт) | 43 | 20 | 407 633,33 |

| 25 | Сформированы общехозяйственные расходы: | |||

| 1 | Зарплата административно-управленческого персонала | 26 | 70 | 70 000,00 |

| 2 | ЕСН | 26 | 69 | 18 200,00 |

| 3 | Начислена амортизация по основному средству 1 линейным способом | 26 | 02 | 491,53 |

| 4 | Начислена амортизация по основному средству 2 линейным способом | 26 | 02 | 3 110,33 |

| 26 | Приобретена и введена в ноябре в эксплуатацию компьютерная программа для бухгалтерии | 97 | 60 | 54 000,00 |

| 27 | НДС по программе | 19 | 60 | 9 720,00 |

| 28 | Списаны расходы будущих периодов за 1 месяц из условия расчета срока списания - 8 месяцев | 26 | 97 | 6 750,00 |

| 29 | Принят к учету авансовый отчет по командировке (сверхнормативные расходы - 24 тыс. руб.) Начислено постоянное налоговое обязательство с суммы сверхнормативных расходов (24 000 * 20%) | 26 99 | 71 68 | 51 000,00 4 800,00 |

| 30 | Отгружена продукция покупателю 1 (15 000 шт.) по продажной стоимости ** | 62 | 90 | 404 100,00 |

| 31 | НДС от реализации (404 100 * 18 /118) | 90 | 68 | 61 642,37 |

| 32 | Себестоимость реализованной продукции (15 000 * 16,31) | 90 | 43 | 244 650,00 |

| 33 | Закрыта сумма предоплаты за реализованную продукцию | 62/Ав | 62 | 404 100,00 |

| 34 | Восстановлена сумма НДС по авансу | 68 | 76/Ав | 61 642,37 |

| 35 | Реализована продукция покупателю 2 (5000 шт.) *** | 62 | 90 | 163 600,00 |

| 36 | Начислен НДС на реализованную продукцию (163 600 *18 /118) | 90 | 68 | 24 955,93 |

| 37 | Себестоимость реализованной продукции (5 000 * 16,31) | 90 | 43 | 81 550,00 |

| 40 | Отражается финансовый результат от реализации продукции за ноябрь месяц (в т.ч. общехоз. расходы) | 90 | 99 | 5 349,84 |

| 41 | Начислены от покупателя пени за просрочку оплаты продукции | 76 | 91 | 9 000,00 |

| 42 | Получены пени на расчетный счет | 51 | 76 | 9 000,00 |

| 43 | Списаны общехозяйственные расходы | 90 | 26 | 149 551,86 |

| 44 | Начислен налог на имущество за ноябрь м-ц | 20 | 68 | 867,00 |

| 45 | Отнесены расходы на банковское обслуживание | 91 | 51 | 5 400,00 |

| 46 | Списаны прочие расходы на финансовый результат предприятия | 91 | 99 | 3 600,00 |

| 47 | Условный расход по налогу на прибыль составил Оборот по Кредиту сч. 99 – 8 949,84 8 950 * 20 % = 1 790 | 99 | 68 | 1 790,00 |

Расчет амортизации

1) Основное средство № 1 - линейный способ

Дано: Первоначальная стоимость – 73 728 руб. 81 коп.

Срок полезного использования по данным бухгалтерского учета - 150 месяцев, по налоговому учету - 75 месяцев.

Расчет:

а) Годовая норма амортизации для бухучета – 8 % (100 / 12,5 лет)

Ежегодная сумма амортизационных отчислений – 5 898 руб. 30 коп. (73 728,81 х 8 %).

Ежемесячная сумма амортизации для бухучета – 491 руб. 53 коп. (5 898,30 / 12 месяцев).

б) Годовая норма амортизации для налогового учета – 16 % (100 / 6,25 лет)

Ежегодная сумма амортизационных отчислений – 11 796 руб. 61 коп. (73 728,81 х 16 %).

Ежемесячная сумма амортизации для налогового учета – 983 руб. 05 коп. (11 796,61 / 12 месяцев).

2) Основное средство № 2 - линейный способ

Дано: Первоначальная стоимость – 280 000 руб. 00 коп.

Срок полезного использования по данным бухгалтерского учета - 90 месяцев, по налоговому учету - 120 месяцев.

Расчет:

а) Годовая норма амортизации для бухучета – 13,33 % (100 / 7,5 лет)

Ежегодная сумма амортизационных отчислений – 37 324 руб. 00 коп. (280 000,00 х 13,33 %).

Ежемесячная сумма амортизации для бухучета – 3 110 руб. 33 коп. (37 324,00 / 12 месяцев).

б) Годовая норма амортизации для налогового учета – 10 % (100 / 10 лет)

Ежегодная сумма амортизационных отчислений - 28 000 руб. 00 коп. (280 000,00 х 10 %).

Ежемесячная сумма амортизации для налогового учета – 2 333 руб. 33 коп. (28 000 / 12 месяцев).

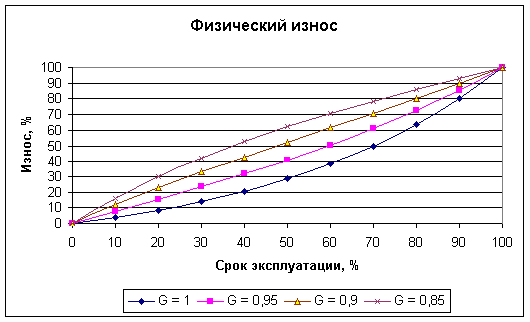

3) Основное средство № 3 - способ уменьшаемого остатка

Дано: Первоначальная стоимость –124 000 руб. Срок полезного использования – 240 месяцев. Коэффициент ускорения - 2.

Расчет:

Норма амортизации в год – 5 % (100 %: 20 лет). Годовая норма амортизации с учетом коэффициента ускорения - 10 % (5 % * 2).

Сумма амортизации в первый год эксплуатации составит: 12 400 руб. (124 000 * 10 %)

Сумма амортизации за месяц: 1 033 руб. 33 коп. (12 400 / 12 месяцев)

Расчет продажной стоимости реализованной продукции

Себестоимость выпущенной продукции - 407 633 руб. 33 коп.

Себестоимость 1 единицы – 16 руб. 31 коп. (407 633,33 / 25 000 штук)

1) Продажная стоимость 1 единицы продукции покупателю № 1 - 26 руб. 94 коп. (16 руб. 31 коп. + 40 %) + 18 % (НДС)

Реализовано на сумму – 404 100 руб. (15 000 штук * 26,94)

2) Продажная стоимость 1 единицы продукции покупателю № 2 – 32 руб. 72 коп. (16 руб. 31 коп. + 70 %) + 18 % (НДС)

Реализовано – 163 600 руб. (5 000 штук * 32,72)

Расчет налога на имущество

Ставка налога на имущество - 2,2 %.

Первоначальная стоимость основных средств – 477 728 руб. 81 коп. (73 728,81 + 280 000,00 + 124 000,00).

Амортизация – 4 635 руб. 19 коп. (1 033,33+ 491,53 + 3 110,33).

Остаточная стоимость основных средств – 473 093 руб. 62 коп. (477 728,81 – 4 635,19).

Средняя стоимость имущества за отчетный период - 118 273,40 руб. (473 093,62 / 4)

Сумма авансового платежа по налогу на имущество: 118 273,40 * 2,2 % = 2 602 руб. 2 602: 3 = 867 руб. – Налог на имущество за ноябрь

Заключение

Акцизы являются налогами, которыми облагаются товары, входящие в специальный перечень. Акцизы относятся к косвенным налогам.

Отличительной чертой современных акцизов являются два следующих фактора:

- Во-первых, налог начисляется либо на стоимость, либо на единицу продукции.

- Во-вторых, к числу облагаемых акцизами относится достаточно ограниченный список товаров, в число которых входят: алкогольная продукция, табачная продукция и горюче-смазочные материалы, акцизное налогообложение автомобилей.

В Российской Федерации основным законодательным актом по акцизному налогообложению является глава 22 "Акцизы" НК РФ

При взимании акцизов используются адвалорная, специфическая и смешанная ставки акцизов. Каждая из этих ставок имеет свои преимущества и недостатки. Для большинства товаров (табачные изделия, алкогольная продукция, бензин, нефть) применяется специфическая ставка акциза, адвалорная ставка используется лишь в отношении автомобилей.

Сумма акциза по подакцизным товарам (в том числе при ввозе на территорию Российской Федерации), в отношении которых установлены твердые (специфические) налоговые ставки, исчисляется как произведение соответствующей налоговой ставки и налоговой базы.

Сумма акциза по подакцизным товарам (в том числе ввозимым на территорию Российской Федерации), в отношении которых установлены адвалорные (в процентах) налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Список использованной литературы

1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ в редакции от 25.11.2009

2. Кожинов В.Я. Налоговый учет: Пособие для бухгалтера. – М.: КНОРУС, 2004.

3. Налоговый учет и отчетность: Хрестоматия. – М.: МЭСИ, 2005.

4. Налоги и налогообложение: Учебное издание / Скворцов О.В. – М.: ЭКОНОМИСТЪ, 2006

5. Основы теории налогообложения: Учебное пособие/ Коровкин В.В. – М.: ЭКОНОМИСТЪ, 2006.

Похожие работы

... учету «Бухгалтерская отчетность организации» (ПБУ 4/99), по формам, разработанным головной организацией на основе типовых форм бухгалтерской отчетности. 1.4.2. Порядок составления консолидированной отчетности Порядок составления консолидированной отчетности группами взаимосвязанных организаций (холдингами, корпорациями, концернами, ассоциациями и др.) имеет ряд особенностей. Перед началом ...

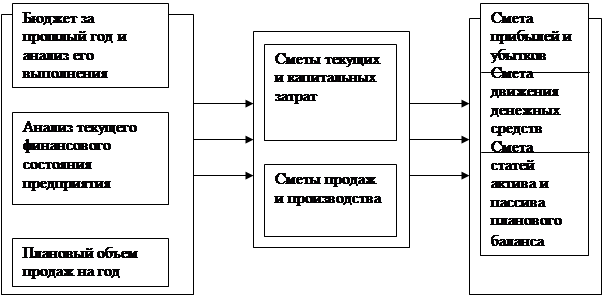

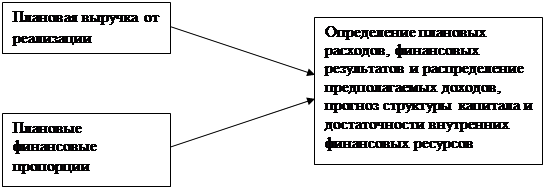

... (БДР), бюджет движения денежных средств (БДДС) и баланс, что позволило спрогнозировать будущую рентабельность, платежеспособность и стоимость компании. 1.3. Методика составления бизнес-плана для нового предприятия. Текущее финансовое планирование является планированием "осуществления", оно рассматривается как составная часть перспективного плана и представляет собой конкретизацию его ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... суммы были перечислены в оценочные резервы. По строке 280 представляют списанную дебиторскую и кредиторскую задолженность, по которой истек срок исковой давности. Итак, мы рассмотрели порядок составления Отчета о прибылях и убытках. Поскольку мы брали условные значения показателей, то в таблице 7 рассмотрим, как на основании рассчитанных нами показателей составить Отчет о прибылях и убытках в ...

0 комментариев