МЕТОДИКА РАСЧЕТА КЛЮЧЕВЫХ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

Для анализа финансового состояния используются нижеперечисленные модели.

Рассмотрим показатели, использованные в расчетах, критические значения их в каждой из моделей и оценим возможности применения их в современных условиях функционирования предприятий Украины.

Модель Альтмана 1968 года:

Y = 1,2К1 + 1,4К2 + 3,ЗК3 + 0,64К4 + 1,0К5,

где К1 - отношение оборотного капитала к сумме активов;

К2 - отношение нераспределенной прибыли к сумме активов;

КЗ - отношение прибыли к налогообложению и уплате процентов к сумме активов;

К4 - отношение рыночной стоимости капитала к задолженности;

К5 - отношение выручки к сумме активов.

При значении показателя, большему за 2,675, - финансовое состояние предприятия стойкое, в интервале от 1,81 до 2,675 - финансовое состояние - неустойчивый, меньше 1,81 - есть высокая вероятность банкротства.

Усовершенствованная модель Альтмана 1983 года предусматривает определенные изменения, которые представлены формулой:

В = 0,717К1 + 0,847К2 + +3,107К3 + 0,42К4 + 0,995К5,

где К1 - отношение оборотного капитала к сумме активов;

К2 - отношение нераспределенной прибыли к сумме активов;

КЗ - отношение прибыли к налогообложению и уплате процентов к сумме активов;

К4 - отношение рыночной стоимости капитала к задолженности;

К5 - отношение выручки к сумме активов.

При значении показателя, большего 1,23 - финансовое состояние - стойкое, а меньшего 1,23 - неустойчивое.

Модели, разработанные Альтманом, свидетельствуют о потребности важных уточнений критических значений показателей в течении определенного времени.

Модель Таффлера:

В = 0,53К1 + 0,13К2 + 0,18К3 + 0,16К4, г

где:

К1 - отношение прибыли от реализации до краткосрочных обязательств; К2 - отношение оборотных активов к совокупным обязательствам;

КЗ - отношение краткосрочных обязательств к сумме активов;

К4 - отношение выручки к сумме активов.

Критическими значениями в модели Таффлера финансовое состояние предприятия будет стойким при значении, большим чем 0,3, меньше 0,2 - неустойчивым.

Широкое применение упомянутых моделей (включая модели Лиса, Чессера) в зарубежной практике обусловлено такими преимуществами: они имеют небольшое количество значащих показателей, которая обеспечивает высокую точность результатов за низкой трудоемкости их использования; модели обеспечивают интегральную оценку и дают возможность сравнивать разнообразные объекты; информация для расчета всех показателей является доступной, так как отображается в основных формах финансовой отчетности; существует возможность не только оценки финансового состояния, а и прогнозирование банкротства, оценки зоны риска, в которой находится предприятие.

Однако эти модели показывают правдивые результаты лишь в тех конкретных условиях, для которых они разработаны. Использование таких моделей в Украине было бы возможным при полном соответствии бухгалтерского учета, финансовой отчетности и показателей международной практике и стабильной деятельности предприятий. В связи с имеющимися отличиями, показатели предприятий, введенные в модель, должны иметь другие критериальные значения. Ведь величина этих коэффициентов существенным образом влияет на результаты расчетов и правильность выводов о финансовом состоянии предприятия.

Кроме того, любая экстропяляционная модель будет давать надежные результаты лишь при неизменности (постоянности) условий функционирования объектов, которые исследуются, что не характерно для предприятий Украины, которые не могут ни повлиять как на коэффициенты модели, так и на ее критические значения, которые служат для оценки финансового состояния предприятия и прогнозирование возможности его банкротства.

Ряд авторов предлагает формировать рейтинг обобщающих показателей путем свертывания отдельных показателей. С таким подходом можно согласиться, но надо учесть, что он будет оправданным лишь при обоснованном формировании перечня отобранных отдельных показателей, который ныне остается не разрешимой задачей. При формировании интегрального показателя путем свертывания совокупности отдельных показателей важным есть недопущение их дублирования и использование функционально зависимых показателей, поскольку это не только усложняет экономическую интерпретацию полученного результата, а и искажает его.

Разработанные учеными обобщающие показатели не лишены недостатков методического плана. Учитывая это, необходимо разработать такой методический подход, за который интегральная оценка финансового состояния украинских предприятий базировалась бы на стандартах учета и отчетности, на объединении экстраполяционных и экспертных методов; использовала бы информационную базу современных предприятий с учетом их отраслевой специфики, которое дало бы возможность учитывать особенности их деятельности.

Сделанная критическая оценка трактований сущности финансового состояния предприятия и методических подходов к его анализу и оценке свидетельствует о потребности унификации трактования понятия "финансовое состояние предприятия" и усовершенствование методик проведения разных видов анализа (экспресс, углубленного и интегральной оценки).

Проблеме усовершенствования методического инструментария отводится постоянное внимание в научной литературе. Ведь обоснованные методы дают практическую возможность оценить финансовое состояние и вероятность банкротства предприятия, его имущественное состояние, степень предпринимательского риска, достаточность капитала для текущей деятельности и долгосрочных инвестиций, потребность в дополнительных источниках финансирования, способность к наращиванию капитала, рациональность использования заемных средств, эффективность деятельности компании.

Однако в этом направлении еще есть ряд нерешенных вопросов, в частности связанных с отсутствием условных и сравниваемых аналитических данных за предыдущие периоды, а также по областям и предприятиям с разным уровнем финансового состояния. Например, широко используется метод сравнения финансовых коэффициентов с их критическими значениями. При этом остаются необоснованными критические уровни некоторых ключевых нормативов, неизвестные их фактические величины в среднем по экономике и не учитывается возможная отраслевая дифференциация и особенности финансового положения предприятий в условиях переходной экономики.

Поэтому основные цели и задачи анализа финансового состояния - оценка и анализ ключевых показателей финансового состояния предприятий по данным баланса основных областей экономики Украины и их сравнение с показателями ведущих стран рыночной экономики.

В связи с отсутствием унифицированной системы показателей для определения финансового состояния предприятий ряд авторов включили в состав этой системы наиболее существенные показатели, которые используются преимущественно для экспресс-диагностики финансового состояния и вероятности банкротства предприятия.

Методика расчета ключевых финансовых показателей предприятий основывается на стандартной бухгалтерской отчетности: формах №1 - Баланс предприятия и №2 - Отчет о финансовых результатах и их использовании.

Для расчета основных финансовых коэффициентов и показателей используются такие данные (Таблица 1):

Таблица 1

Основные данные для расчета финансовых коэффициентов

| Обозначение | Наименование | Источник данных и порядок расчета |

| Х1 | текущие обязательства | (строка 620 пассива баланса) |

| Х2 | заемные средства | текущие обязательства (строка 620) + долгосрочные обязательства (строка 480 пассива баланса) |

| Х3 | собственные средства | собственный капитал (строка 380 баланса) |

| Х4 | текущие активы (сумма имеющихся у предприятия денежных средств, их эквивалентов и других высоколиквидных активов) | строка 040 + строка 045 + строка 220 + строка 230 + строка 240 актива баланса |

| Х5 | необоротные (постоянные) активы | строка 280 баланса - (текущие активы) |

| Х6 | собственные оборотные средства | Х4 (текущие активы) - Х1 ( (текущие обязательства) |

| Х7 | объем продаж или доход (выручка) от реализации продукции (товаров, работ, услуг) | строка 010 Отчета о финансовых результатах (форма №2) |

| Х8 | прибыль (убыток) до налогообложения = финансовые результаты от обычной деятельности до налогообложения | строка 170 (или 175) Отчета о финансовых результатах (форма №2) |

| Х9 | рабочий капитал | Х4 (текущие активы) - Х1 (текущие обязательства) + краткосрочные кредиты банков (строка 500 пассива баланса) |

| Х10 | чистые активы | строка 280 (баланс) – Х1 (текущие обязательства) |

| Х11 | дебиторская задолженность | Сумма строк 160, 162, 170, 180,190, 200, 210 актива баланса |

| Х12 | кредиторская задолженность | Сумма строк 530-610 пассива баланса |

Система ключевых показателей Кi, для проведения экспресс- диагностики финансового состояния предприятия рассчитывается с помощью формул (Таблица 2):

Таблица 2

Система ключевых показателей для проведения экспресс-диагностики финансового состояния предприятия

| Показатели | Формула расчета |

| 1. Коэффициент общей ликвидности (К1) | К1= Х4/ Х1 |

| 2. Коэффициент быстрой (срочной) ликвидности (К2) | К2 = (строка 220 + строка 230+ + строка 240 баланса) / Х1 |

| 3. Коэффициент абсолютной ликвидности (К3) | К3 = (строка 230 + строка 240 баланса) / X1 |

| 4. Коэффициент финансирования (К4) | К4= Х3 / Х2 |

| 5. Коэффициент автономии (К5) | К5 = Х3 / строка 640 баланса |

| 6. Коэффициент маневренности собственных средств (К6) | К6 = Х6 / Х3 |

| 7. Обращение дебиторской задолженности (К7) | К7= Х7 / Х11 |

| 8. Период оборота дебиторской задолженности, дней (К8) | К8 = 360 / К7 |

| 9. Обращение запасов (К9) | К9=( Х7- Х8)/(строка 100 + 110 + 120 + 130 + 140 баланса) |

| 10. Период оборота запасов, дней (К10) | К10 =360 / К9 |

| 11. Обращение кредиторской задолженности (К11) | К11 = (Х7- Х8) / Х12 |

| 12. Период оборота кредиторской задолженности, дней (К12) | К12=360 / К11 |

| 13. Отношение объема продаж к активам (К13) | К13= Х7/ строка 640 баланса |

| 14. Рентабельность продаж (К14) | К14= Х8 / Х7 |

| 15. Рентабельность активов (К15) | К15= Х8 /строка 640 баланса |

| 16. Заемные средства / Собственные средства (К16) | К16 = Х2 / Х3 |

| 17. Доля дебиторской задолженности в активах (К17) | К17= Х11/строка 280 баланса |

| 18. Отношение рабочего капитала к объему продаж (К18) | К18= Х9 / Х7 |

| 19. Рентабельность собственного капитала (К19) | К19=(Чистая прибыль) / Х3 |

| 20. Обращение чистых активов (К20) | К20= Х10 / Х7 |

| 21. Рентабельность чистых активов (К21) | К21= Х8 / Х10 |

Информация о финансовом состоянии предприятия чрезвычайно важна и для руководства предприятия, и тем более — для инвесторов. При этом важна не столько содержательная часть такой информации сама по себе, сколько наглядное ее представление.

Проблема состоит в том, что информация о предприятии должна быть, во-первых, адекватной его финансовому состоянию, и, во-вторых, настолько простой и удобной, чтобы правильные решения об инвестировании значительных сумм денежных средств в то или иное предприятие возможно было принять с минимальными затратами времени.

В настоящее время существует ряд форм финансовой отчетности, которые должны отражать финансовое состояние предприятия. Основными из них, как известно, являются баланс и отчет о финансовых результатах.

Однако информация, которая содержится в этих формах, хотя и является необходимой, но тем не менее — недостаточной для адекватного моделирования финансового состояния предприятия, а значит и для принятия эффективных инвестиционных решений. Информация, которая содержится в этих формах, является неполной. На ее основе во многих случаях нельзя сделать выводы о движении денежных средств (денежных потоках предприятия), а также о денежных составляющих как активов, так и пассивов предприятия. Отсутствие такой информации не дает возможности, например, быстро и правильно определить ликвидность предприятия, так как в случае, если дебиторская задолженность является денежной, а кредиторская задолженность — товарной, то это одна финансовая ситуация, а если наоборот, то — совершенно другая. Кроме того, отсутствие, информации о денежной составляющей прибыли при планировании и осуществлении таких денежных операций, как своевременная выплата заработной платы, дивидендов и т.д., может привести к тому, что у предприятия в нужное время может просто не хватить нужных средств. Это может привести к негативным последствиям для финансового состояния предприятия и его инвесторов. Для получения полной информации необходимо обращаться к первичным документам предприятия, что, во-первых, не всегда является возможным для инвестора, и, во-вторых, резко увеличивает время для принятия решений.

Практически все авторы, исследующие эти проблемы, приходят к аналогичным выводам, а именно:

«Прибыль и денежные средства совсем не одно и то же, и их никогда нельзя путать. Сумма прибыли за какой-то период времени может отличаться от чистой суммы поступающих денег в результате коммерческой деятельности из-за фазовых различий между ними. Компания может нести убытки и все же иметь достаточно денег, чтобы оставаться на плаву. И, что более важно, фирмы часто получают прибыль, но, тем не менее, терпят фиаско из-за отсутствия денежных средств».

Тогда, понимая, что использование только баланса и отчета о финансовых результатах для оценки финансового состояния фирмы является недостаточным, они сходятся в одном: прибыль и убытки, конечно, важны, но все-таки они вторичны.

Прежде всего необходимо позаботится о том, чтобы компания для обеспечения предполагаемой деятельности имела достаточные финансовые ресурсы, доступные в указанный момент времени. Нет смысла строить какие-либо планы, если у вас нет денег для их реализации.

И, как следствие, вводят новую форму финансовой отчетности:

«Прогноз потока денежных средств — отчет, в котором отражаются все поступления и расходования денежных средств в процессе ожидаемых сделок (операций) за определенный период».

Необходимо особо отметить, что данный теоретический подход уже реализован на международном уровне. В Международных стандартах финансовой отчетности предусмотрен специальный вид отчета — отчет о движении денежных средств (IAS 7, МСФО №7). В Украине этот вид отчета был введен в качестве обязательной формы отчетности для средних и крупных предприятий всех форм собственности Положением (стандартом) бухгалтерского учета 4 «Отчет о движении денежных средств».

Однако, несмотря на то, что отчет о движении денежных средств содержит большое количество новой информации, тем не менее проблема остается. Во-первых, предоставление отчета является обязательным только для средних и крупных предприятий. Во-вторых, существенным недостатком этого отчета остается сложность (в некоторых случаях — даже невозможность) определения денежной составляющей дебиторской, кредиторской задолженности и прибыли. В-третьих, введение дополнительного отчета, представленного к тому же в другом виде, так или иначе значительно увеличивает время для принятия инвестиционных решений.

При этом очевидно, что заполнение этой новой формы финансовой отчетности осуществляется на основании данных, которые содержатся в балансе и отчете о финансовых результатах. Сами же баланс и отчет о финансовых результатах формируются на основе данных оборотно-сальдовой ведомости, которая по существу и является основным балансовым уравнением, то есть собственно математической моделью финансового состояния предприятия.

Составление только одного балансового уравнения является общепринятым, при этом в общем виде основное балансовое уравнение можно сформулировать следующим образом: средства предприятия равны источникам этих средств, которые обычно представляют как сумму капитала и обязательств.

Это балансовое уравнение — одна из форм реализации закона сохранения энергии по отношению ко всем средствам предприятия. Закон справедлив, в частности, по отношению к денежным средствам предприятия и может быть сформулирован следующим образом: количество привлеченных денежных средств равно количеству потраченных денежных средств плюс денежные средства, оставшиеся на счету у предприятия.

Также очевидно, что и товарные средства предприятия могут учитываться на основе отдельного балансового уравнения, а именно: количество привлеченных (купленных, произведенных) предприятием товаров равно количеству потраченных (проданных) товаров плюс товары, которые находятся в распоряжении предприятия.

Именно эта денежная форма представления балансового уравнения для товаров и привела к тому, что два балансовых уравнения (одно — для денежных средств и другое — для товарных средств) были объединены в одно балансовое уравнений, где рядом с чистыми денежными средствами находятся товарные средства, выраженные в денежкой форме.

Следовательно, проблема адекватности информации, которая содержится в существующих формах финансовой отчетности — это проблема адекватности основного балансового уравнения финансовому состоянию предприятия как его математической модели.

литература

1. Наказ Агентства з питань запобігання банкрутству підприємств та організацій. Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій. № 22 від 23 лютого 1998 р.

2. Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації: Наказ Міністерства фінансів України, Фонду державного майна України. №49/121 від 26 січня 2001 року.

3. Азарова А.О., Рузакова О.В. Підходи до формалізації механізму оцінювання фінансового стану підприємства // Фінанси України: журнал – 2006, №12.- С. 121 - 129

4. Бень Т.Г., Довбня С.Б. Інтегральна оцінка фінансового стану підприємства // Фінанси України. 2006, №6. – С. 53- 60.

5. Білик М.Д. Сутність і оцінка фінансового стану підприємств // Фінанси України: журнал. – К., 2005, №3. – С. 117- 128.

6. Захарченко В.О., Счасна С.І. Систематизація методів оцінки фінансового стану підприємств // Фінанси України: журнал. – К., 2005, №1. – С. 137 – 144.

7. Ильченко С. Математическая модель финансового состояния предприятия на основе системы балансовых уравнений. // Економіст: журнал. – 2006, №1. – с. 38 – 40.

8. Ковалев В.В. Анализ финансового состояния и прогнозирования банкротства. – СПБ: Аудит, 1994. – С. 12-14.

9. Король В.Н. Сучасні проблеми реалізації механізму фінансового менеджменту в умовах трансформації економіки України // Економіка. Фінанси. Право: журнал: Київ - 2003, №3. – С. 37.

10. Король В. Методологічні розбіжності оцінки ліквідності і платоспроможності в системі аналізу фінансового стану підприємств. // Економіка. Фінанси. Право.: журнал: Київ, 2003, №5. – С. 22- 25.

11. Козак В.Г. Удосконалення методики аналізу фінансового стану в підприємствах України // Економіка АПК: журнал. К., 2005, №3. – С. 53-55.

12. Котляр М.Н Аналіз фінансового стану підприємства. // Фінанси України: журнал. – К., 2004, № 5. – С. 116 - 117.

13. Колесарь Е. Модели диагностики банкротства предприятий Украины. // Економіст. 2002, № 10. - С. 60 – 63.

14. Майорченко В., Калюжний В. Аналіз ключових галузевих показників фінансового стану підприємств України // Економіст: журнал. К., 2003, №10. – С. 46 -49.

15. Маркарьян А.И., Герасименко Г.П. Финансовый анализ. – М. – 1997, С. 256.

16. Олексюк О.І., Дзюбенко Л.М. Прибутковість в управлінні результативністю діяльності сучасних компаній.// Фінанси України: журнал.-2006, № 12. - С. 101 – 102.

17. Рупняк М.Я. Фінанси акціонерних товариств // Фінанси України: журнал. – К., 2004., № 5.- С.105-106.

Похожие работы

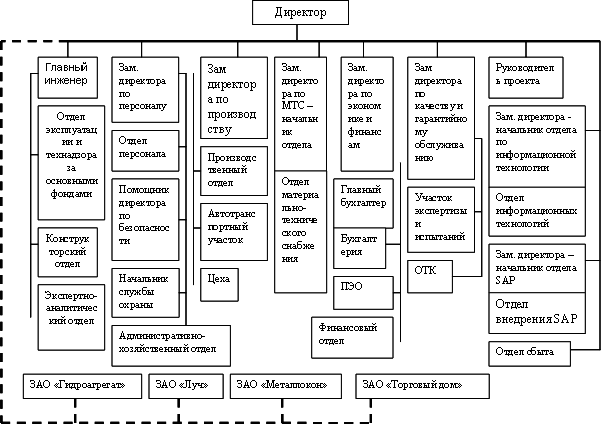

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

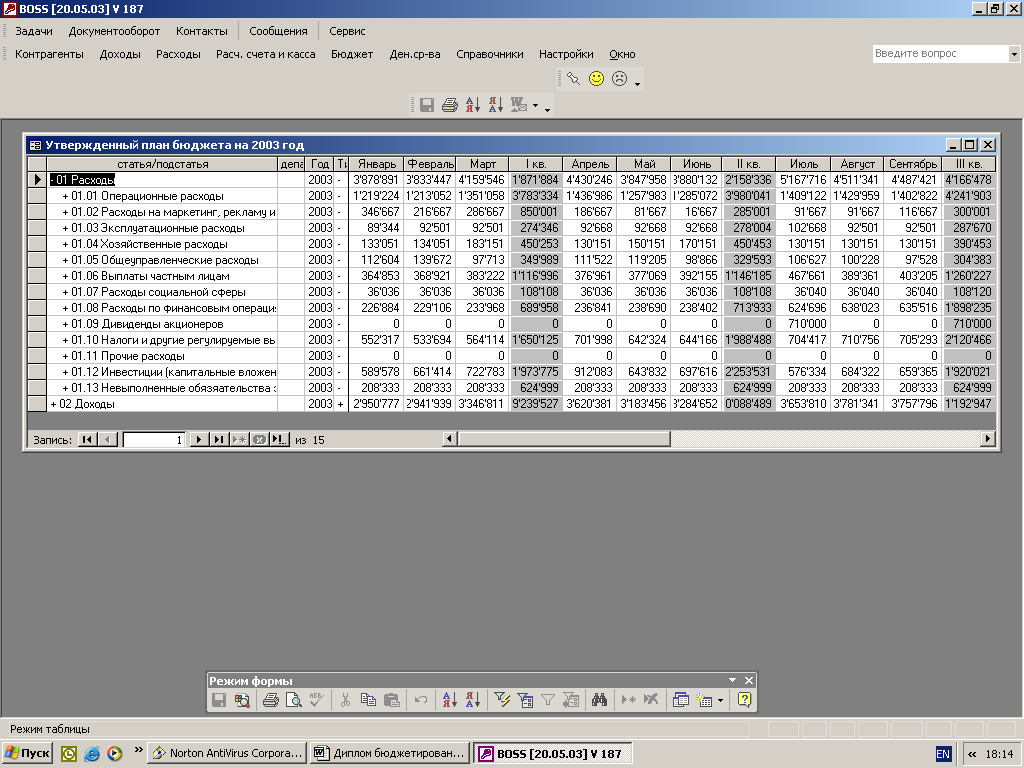

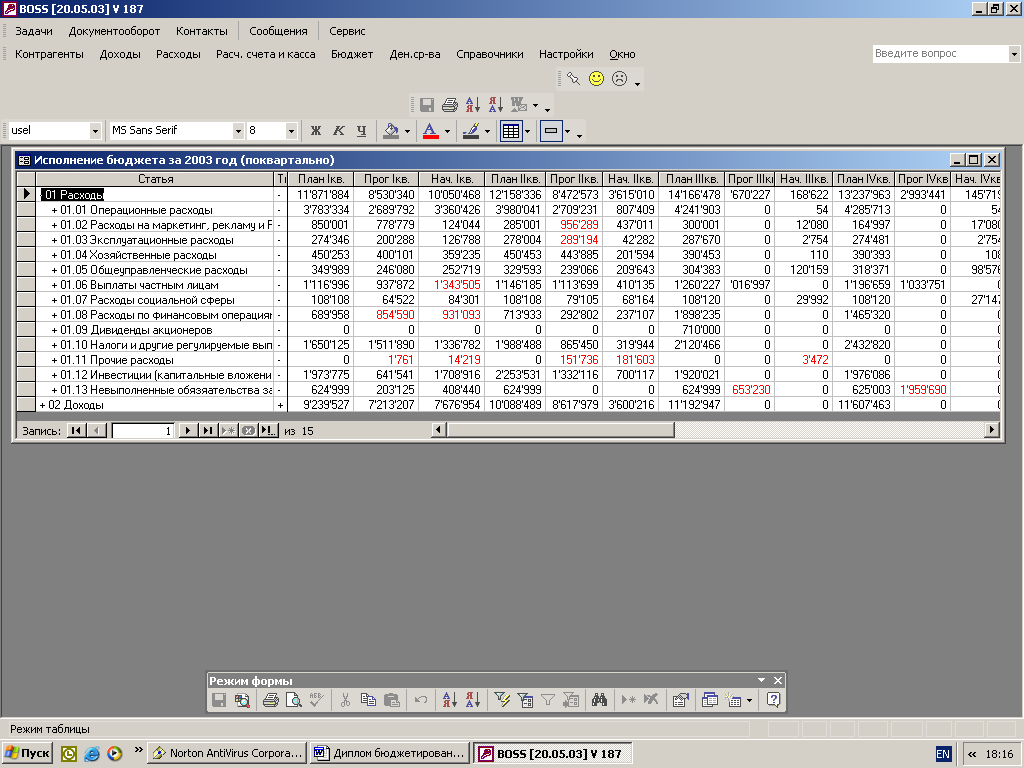

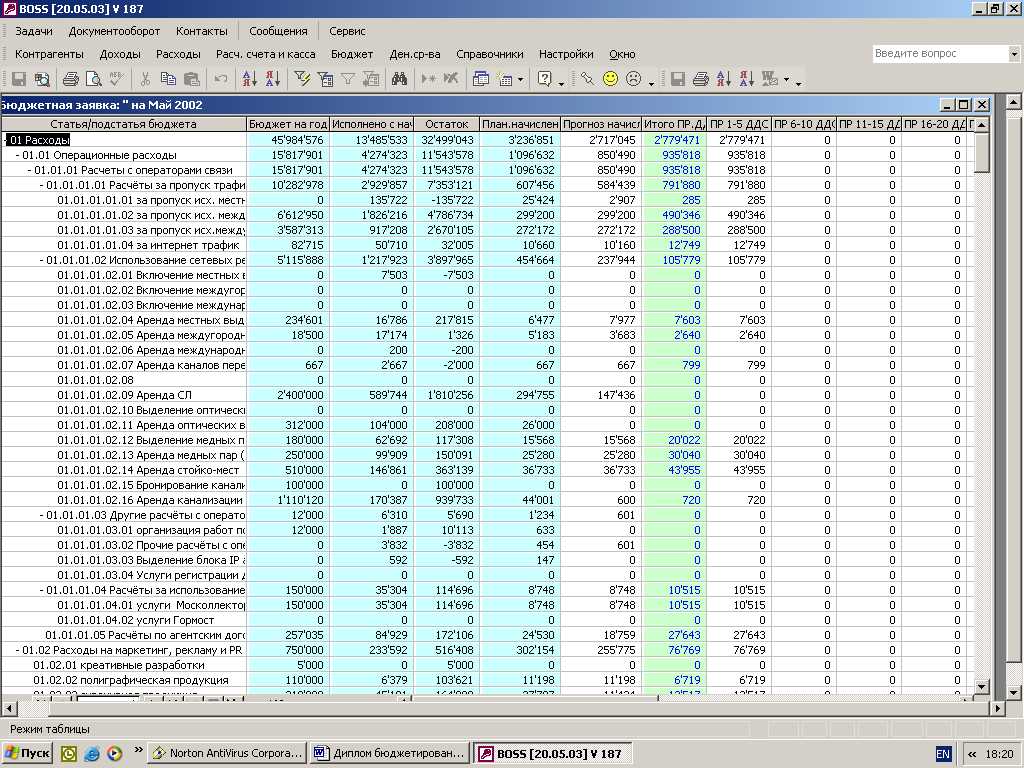

... для реализации системы бюджетирования Консультационной группы "Воронов и Максимов". Статья о проблемах выбора системы бюджетирования - в проекте "УПРАВЛЕНИЕ 3000". Бюджетный автомат Если вы решитесь на автоматизацию системы бюджетирования компании, перед вами сразу встанут вопросы: что выбрать, сколько платить, как внедрять. Примеряйте! О ЧЕМ РЕЧЬ В “Капитале” на стр. 44, 45 мы рассказали ...

... два блока анализа. Первый блок анализа образован показателями качества активов и пассивов, их ликвидности и может служить для оценки финансовой устойчивости банка-заемщика. Второй блок анализа включает в себя оценку эффективности деятельности банка, дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности ...

... на 11.2%. Можно предположить, что предприятием взяты кредиты в банке для погашения задолженности перед поставщиками и подрядчиками. 2.2 Анализ финансовых показателей ЗАО «Петербургский тракторный завод» Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитываются следующие показатели. (1) Коэффициент общей текущей ликвидности – ...

0 комментариев