Навигация

Повинна бути вироблена попередня оцінка наданих клієнтом документів

2. Повинна бути вироблена попередня оцінка наданих клієнтом документів .

Перша частина відвідин місця бізнесу клієнта / його поручителів складається з якісної оцінки бізнесу. Оцінка якості проводиться по двох об'ємних напрямах: оцінка чинника менеджменту і оцінка чинника ринку. Чинник менеджменту включає оцінку рівня менеджменту, ступені довіри до одержаної інформації, кредитну історію і готовність нести особисту відповідальність за кредит. Аналіз ринку включає оцінку привабливості вироблюваного продукту, чинників виробництва, структуру клієнтів, структуру постачальників, конкуренцію, тривалість діяльності і будь-який інший чинник, який може впливати на ділову активність підприємства.

Під час відвідин місця бізнесу клієнта / його поручителів, КЕ одержує інформацію, необхідну для оцінки і визначення кредитоспроможності потенційного позичальника і його фінансового стану згідно Положення по формуванню резервів на можливі втрати по позиках, позиковій і прирівняній до неї заборгованості за системою Москоприватбанку (Програма мікрокредитування), затверджуваній Наказом по Банку.

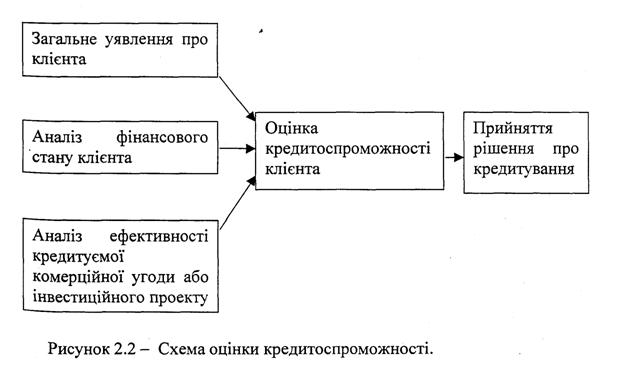

Оцінка кредитоспроможності позичальників здійснюється за наступною схемою:

Паралель з відвідинами місця бізнесу потенційного позичальника / його поручителів, правовою експертизою документів, проведенням відповідної перевірки СБ здійснюється оцінка забезпечення.

Як забезпечення кредитів за Програмою мікрокредитування розглядається як все рухоме і нерухоме майно юридичної особи, так і особисте майно керівників фірм-позичальників/ ЧП, третіх осіб (без обмежень, зокрема по терміну експлуатації майна). Майно може розглядатися як забезпечення кредитів за Програмою мікрокредитування як в заставу, так і в заставу.

Психологічна цінність повинна виконувати значну роль при виборі пропонованої застави.

Як застава можуть бути розглянуті наступні варіанти майна:

- квартири, приватні будинки, магазини, земельні ділянки і інші об'єкти нерухомого майна;

- автотранспорт;

- товари в обороті, сировина, готова продукція (але не більш 30% від суми кредиту);

- товари в обороті, сировині, готова продукція (але не більш 50% від суми кредиту) для клієнтів з позитивною кредитною історією (погашені кредити) в Банку і інших кредитних організаціях;

- товари в обороті, сировині, готова продукція (але не більш 50% від суми кредиту) для клієнтів з позитивною кредитною історією (погашені кредити) в Банку і інших кредитних організаціях;

- аудіо-відео, побутова техніка, меблі і інше особисте майно;

- вироби з дорогоцінних металів;

- холодильне і виробниче устаткування, орг. техніка, офісне устаткування ;

- об'єкти кредитування;

- інше майно.

Все майно, що розглядається як застава, оцінюється КЕ.

Оцінка застави повинна бути описана відповідним чином в Акті оцінки застави і виробляється без додаткової оплати з боку Позичальника, без залучення незалежних оцінювачів, виходячи з існуючої ринкової (а не балансової) вартості на конкретний вид застави.

У виняткових випадках майно може бути оцінене спільно КЕ і фахівцем із заставних операцій Банку. Рішення про необхідність запрошувати фахівця із заставних операцій Банку ухвалює Керівник підрозділу мікрокредитування.

При розгляді питання необхідної суми застави Малий Кредитний Комітет повинен керуватися тим, що для покриття ризиків, зв'язаних з неповернення кредиту, необхідно, щоб сума застави за оцінюваною вартістю покривала суму кредиту.

Остаточну форму і вид забезпечення, а також його оцінну вартість затверджує МКК.

Служба безпеки (далі СБ) проводить перевірку потенційного позичальника, його заставників і поручителів на предмет наявності інформації, перешкоджаючій видачі кредиту.

СБ у обов'язковому порядку проводить перевірку клієнтів для кредитів в розмірі, що перевищує еквівалент 10 000 доларів США.

У разі повторного обігу Позичальника за кредитом, незалежно від суми кредиту, якщо з моменту попередньої перевірки цього Позичальника, його заставників і поручителів до моменту видачі нового кредиту пройшло не більш 7 (семи) місяців, доцільність перевірки клієнта СБ визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

У разі повторного обігу Позичальника за кредитом, незалежно від суми кредиту, якщо з моменту попередньої перевірки цього Позичальника, його заставників і поручителів до моменту видачі нового кредиту пройшло не більш 7 (семи) місяців, доцільність перевірки клієнта СБ визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

По кредитах в розмірі до 10 000 доларів США включно доцільність перевірки клієнта СБ визначає Керівник підрозділу мікрокредитування в рамках своїх лімітів повноважень.

Відсутність заявки в СБ на перевірку клієнтів вважається відсутністю доцільності перевірки клієнта.

СБ проводить свою роботу паралельно з роботою служб і відділів Банку, пов'язаних з перевіркою заявки клієнта.

З цією метою КЕ:

Оформляє службову записку-запит на ім'я керівника, у разі відсутності такого – на співробітника підрозділу СБ за підписом Керівника підрозділу мікрокредитування про перевірку клієнта на предмет наявності інформації, перешкоджаючу видачу кредиту.

Службова записка відправляється по електронній пошті або передається безпосередньо працівнику СБ.

У СБ із службовою запискою надається наступний пакет документів:

1. Копія заяви на отримання кредиту.

2. Копія загальногромадянського паспорта громадянина директора і головного бухгалтера (для фізичних осіб, ІП – копія цивільного паспорта).

3. За наявності засновників/ партнерів по бізнесу/ поручителів/ заставників - копії їх паспортів.

4. Копію Свідоцтва про державну реєстрацію.

СБ приймає службові записки-запити на проведення перевірки від підрозділу мікрокредитування протягом всього робочого дня.

З клієнтами Програми мікрокредитування СБ не зустрічається.

При перевірці клієнтів за Програмою мікрокредитування у функції СБ не входять виїзд до клієнта, телефонний контакт з клієнтом, його застоводавцями/ поручителями і оцінка їх фінансового стану, огляд, перевірка і експертна оцінка вартості заставного майна.

При перевірці клієнтів за Програмою мікрокредитування у функції СБ не входять виїзд до клієнта, телефонний контакт з клієнтом, його застоводавцями/ поручителями і оцінка їх фінансового стану, огляд, перевірка і експертна оцінка вартості заставного майна.

Питання про доцільність зустрічі представників СБ з клієнтом для уточнення наявної негативної інформації вирішує Малий Кредитний Комітет.

СБ перевіряє наступне:

Настановні відомості на Позичальника, його заставників і поручителів, керівників /засновників /партнерів по бізнесу;

Наявність негативної інформації на Позичальника, його заставників і поручителів, керівників /засновників /партнерів по бізнесу;

Мінімум наявність поточних кредитів Позичальника, його заставників і поручителів, керівників /засновників /партнерів по бізнесу в банках, найактивніше кредитуючих мікроклієнтів. Список таких банків узгоджується в кожному РП окремо з Керівником підрозділу мікрокредитування і СБ;

Інші відомості, перешкоджаючі кредитуванню.

За результатами перевірки СБ надає письмову відповідь - висновок в підрозділ мікрокредитування на ім'я Керівника підрозділу мікрокредитування. Службова записка-висновок за результатами перевірки передається Керівнику або співробітнику підрозділу мікрокредитування.

Висновок Служби безпеки носить рекомендаційний характер. У разі винесення висновку, що не рекомендує видачу кредиту, ця інформація повинна усно обговорюватися з Керівником підрозділу мікрокредитування. При негативному висновку СБ про можливість наданні кредиту, рішення про його видачу приймає Малий Кредитний Комітет.

З метою підвищення ефективності діяльності за підрозділом мікрокредитування закріплюється працівник СБ, пріоритетом в роботі якого буде розгляд заявок підрозділу мікрокредитування.

Паралель з проведенням відвідин місця бізнесу і місцепроживання потенційного позичальника, оглядом і оцінкою забезпечення, проведенням  відповідної перевірки СБ здійснюється правова експертиза документів, представлених потенційним позичальником, його заставниками і поручителями.

відповідної перевірки СБ здійснюється правова експертиза документів, представлених потенційним позичальником, його заставниками і поручителями.

Попередня перевірка представлених позичальником документів виробляється КЕ.

До МКК перевіряється наявність всіх документів, підтверджуючих правоздатність клієнта, його заставників і поручителів, а також встановлюючих право і правопідтримуючих документів на заставу .

Копії документів, що надаються юридичними особами, завіряються підписом керівника юридичної особи і його друком з позначкою "Копія вірна" (перша і остання сторінка документа) і лише підписом керівника або друком (решта сторінок).

Копії документів, що надаються ЧП / фізичними особами, завіряються підписом ЧП / фізичної особи з позначкою "Копія вірна" (перша і остання сторінка документа) і лише підписом (решта сторінок).

Допускається можливість виготовлення копій з наданих оригіналів документів безпосередньо співробітником підрозділу мікрокредитування. В цьому випадку копії документів повинні бути завірені підписом співробітника з позначкою "Копія вірна" (перша і остання сторінка документа) і лише підписом (решта сторінок).

Перевірка документів клієнтів підрозділу мікрокредитування до МКК здійснюється юридичним підрозділом у обов'язковому порядку в наступних випадках:

Якщо у складі забезпечення присутнє нерухоме майно;

Якщо сума кредиту перевищує еквівалент більше 10 000 доларів США і Позичальник, або один із Заставників / Поручителів є юридичними особами.

У решті випадків остаточно доцільність перевірки документів клієнта юридичним підрозділом визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

Відсутність заявки в юридичний підрозділ на перевірку документів вважається відсутністю необхідності перевірки документів юридичним підрозділом. При цьому відповідальність за юридичну перевірку документів клієнтів несе КЕ.

Відсутність заявки в юридичний підрозділ на перевірку документів вважається відсутністю необхідності перевірки документів юридичним підрозділом. При цьому відповідальність за юридичну перевірку документів клієнтів несе КЕ.

Юридичний висновок по кредиту складає:

Юридичний підрозділ – у разі напряму заявки на перевірку документів з боку підрозділу мікрокредитування

КЕ – у разі відсутності доцільності перевірки документів клієнта юридичним підрозділом. КЕ складає юридичний висновок .

З метою проведення юридичної експертизи юридичним підрозділом (якщо така необхідність визначена Керівником підрозділу мікрокредитування або Головою МКК, на якому розглядається можливість видачі кредиту) КЕ:

1. Оформляє запит на проведення юридичної експертизи документів позичальника із списком передаваних на розгляд документів і своїм попереднім висновком.

2. На вимогу юридичного підрозділу надає документи згідно .

3. Запит на проведення юридичної експертизи і пакет документів передає в юридичний підрозділ в електронному або в паперовому вигляді.

Юридичний підрозділ приймає службові запити на проведення юридичної експертизи від підрозділу мікрокредитування протягом всього робочого дня.

Висновок юридичного підрозділу за результатами перевірки, оформлене з візою співробітника юридичного підрозділу, передається безпосередньо КЕ в підрозділ мікрокредитування (у електронному або в паперовому вигляді).

При розгляді наданого пакету документів співробітник юридичного підрозділу може додатково зажадати надання інших документів, необхідних йому для проведення правової експертизи і підготовки висновку.

В ув'язненні описуються виявлені недоліки, які необхідно виправити до видачі кредиту.

Термін для проведення перевірки, підготовки і передачі письмового висновку – протягом 2 робочих днів з дня надання в юридичний підрозділ заявки на перевірку документів.

Термін для проведення перевірки, підготовки і передачі письмового висновку – протягом 2 робочих днів з дня надання в юридичний підрозділ заявки на перевірку документів.

Відсутність у клієнта діючих господарських договорів і договорів, на оплату яких запрошуються кредитні засоби, не є причиною для відмови МКК в розгляді питання про кредитування позичальника, або для відмови в підготовці висновку юридичним підрозділом . У разі відсутності договорів, на оплату яких запрошуються кредитні засоби, необхідно звернути увагу на наявність опису мети кредиту в заявці клієнта.

З метою підвищення ефективності діяльності за підрозділом мікрокредитування закріплюється співробітник юридичного підрозділу, пріоритетом в роботі якого буде розгляд заявок підрозділу мікрокредитування.

Похожие работы

... реагувати на негативні тенденції, які відбуваються під час дії кредитної угоди. Крім того усім банкам необхідно застосовувати галузевий підхід при роботі з потенційними позичальниками. РОЗДІЛ 2 ОЦІНКА КРЕДИТОСПРОМОЖНОСТІ СМНВО ІМ. ФРУНЗЕ 2.1 Загальна характеристика підприємства Сумське машинобудівне науково-виробниче об'єднання ім. М.В.Фрунзе почало свою діяльність від заснування в 1896 ...

... кредитного договору. Банк повинний у кожнім випадку визначити ступінь ризику, що він готовий узяти на себе, і розмір кредиту, що може бути наданий у даних обставинах. Процес визначення кредитоспроможності клієнта комерційного банку можна поділити на два етапи: На першому етапі аналізу кредитоспроможності банка вивчає діагностичну інформацію про клієнта. До складу інформації в ходить акуратність ...

... ., що збільшує коефіцієнт абсолютної ліквідності підприємства; також збільшилась дебіторська заборгованість, яка в кінцевому випадку може перетворитися в готівку підприємства. 2.2 Аналіз кредитоспроможності підприємства Як відомо, між статтями активу і пасиву балансу існує тісна взаємозалежність. Кожна стаття балансу має свої джерела фінансування. Джерелом фінансування довгострокових актив ...

... з такими контрагентами ставлять під загрозу виробничу діяльність, а отже, і його спроможність розрахуватися за кредитною заборгованістю. Оцінка структури клієнтської бази позичальника дозволяє банку зробити наступні висновки: невелика кількість клієнтів в потенційного позичальника підвищує ризик кредитування, широка база клієнтів – зменшує кредитний ризик банку, адже з більшою ймовірністю гаранту ...

0 комментариев