Навигация

Управление оборотным капиталом

2. Управление оборотным капиталом

В этом разделе рассчитывается потребность в оборотном капитале под запасы ТМЦ, моделируется оптимальный режим поставок. Определяется влияние на затраты и оборотный капитал методов списания. Определяется политика управления дебиторской задолженностью. Определяется влияние эластичности спроса на продукцию, на ценовую стратегию предприятия. Рассчитывается движение денежных средств (в кассе и на расчетном счете).

При управлении запасами потребность в оборотных средствах под запасы ТМЦ. Может быть использован метод АВС для группировки материальных затрат. Примерно 80% материальных затрат относятся к группе А. Для материалов группы А применяется точный метод. Для определения потребности в оборотном капитале используется следующая формула:

![]() , (9)

, (9)

![]() = 1,2 * 0,83 * 16 = 15,9

= 1,2 * 0,83 * 16 = 15,9

где

![]() - потребность в оборотном капитале под запасы i-го материала;

- потребность в оборотном капитале под запасы i-го материала;

![]() - цена единицы i-го материала;

- цена единицы i-го материала;

![]() - дневная потребность в i-м материале;

- дневная потребность в i-м материале;

![]() - производственный запас.

- производственный запас.

Дневная потребность в i-м материале определяется по формуле:

![]() , (10)

, (10)

Дi = 300 / 360 = 0,83.

где

Гi – годовая потребность в i-м материале.

Производственный запас измеряется в днях и рассчитывается по формуле:

![]() = Тi + Сi + Pi, (11)

= Тi + Сi + Pi, (11)

З = 9,5 + 4,8 + 3,7 = 18 дн.

где

Тi – текущий запас i-го материала;

Сi – страховой (гарантийный) запас i-го материала;

Pi – подготовительный запас i-го материала.

Текущий запас определяется по формуле:

Т = 50% * Iср, (12)

Т = 0,5 * 19 = 9,5 дн.

где

Iср – средневзвешенный интервал между поставками материала.

Страховой запас, как правило, равен:

С = 50% * Т. (13)

С = 9,5 * 0,5 = 4,8 дн.

Подготовительный запас состоит из двух:

Р = ПР + ТЗ, (14)

Р = 0,8 + 2,9 = 3,7 дня

где

ПР – время на погрузочно-разгрузочные работы (0,8 дня);

ТЗ – время технологической подготовки материала (2,9 дня).

![]() , (15)

, (15)

где

Ii – интервал между очередными поставками;

Vi – объем очередной поставки.

![]()

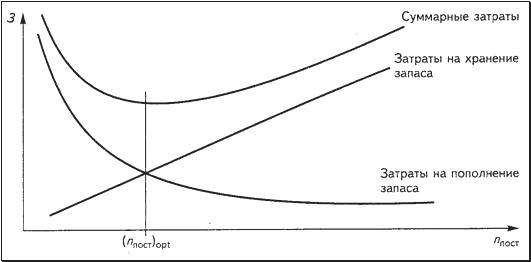

Если организация может вносить изменения в графики поставок, она должна оптимизировать их. Критерием оптимальности является минимум суммарных издержек по заказу и хранению материалов. Оптимальная величина поставки определяется по формуле:

EOQ = ((2*F*M)/H)![]() , (16)

, (16)

где

EOQ - оптимальная величина поставки;

F – расходы на выполнение одного заказа (15 руб. заказ);

M – годовая потребность в материале;

H – расходы по содержанию единицы запаса (20 руб./шт.)

EOQ = ((2 * 15 * 270) / 20)![]() = 20,1

= 20,1

Влияние оптимальной величины поставки на потребность в оборотных средствах определяется через пересчет среднего интервала между поставками. Средний интервал определяется по формуле:

Icp = 360 / N = 360 / 13,4 = 26,9 (17)

где

Icp - оптимальный (средний) интервал между очередными поставками;

N – количество поставок оптимальной величины.

Количество поставок оптимальной величины определяется по формуле:

N = ГП / EOQ (18)

N = 270 / 20,1 = 13,4

Совокупные затраты определяются по формуле:

С = (H * V) / 2 + (F*M / N), (19)

где

С – совокупные затраты за период.

С = 15 * 270 / 2 + 20 * 270 / 13,4 = 2 428.

Графически оптимальный объем рассчитывается при помощи следующей модели:

|

|

В соответствии с ПБУ 5/01 разрешено списывать затраты одним из следующих методов:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО);

- по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО).

В курсовой работе сравниваются три последних способа. Годовая потребность в материале группы А на 5% меньше годового объема поставок. Запас на начало года не превышает 30% квартальной потребности производства и определена в размере 18,4. Базисные темпы роста цены на материалы группы А увеличиваются ежемесячно на 1%.

Таблица 7

| Месяц | Цена за ед. | Количество | Итого |

| Январь | 1,30 | 62 | 80,8 |

| Февраль | 1,31 | 35 | 45,8 |

| Март | 1,33 | 28 | 37,6 |

| Апрель | 1,34 | 27 | 36,5 |

| Май | 1,35 | 26 | 35,4 |

| Июнь | 1,37 | 32 | 43,2 |

| Июль | 1,38 | 35 | 48,1 |

| Август | 1,39 | 26 | 36,5 |

| Сентябрь | 1,41 | 29 | 41,4 |

| Октябрь | 1,42 | 31 | 43,4 |

| Ноябрь | 1,44 | 38 | 54,8 |

| Декабрь | 1,45 | 32 | 45,8 |

Определим среднюю себестоимость единицы материала:

Сср = 549,3 / 401 = 1,4.

Метод оценки запасов по средней себестоимости состоит в том, что запасы материалов на конец периода оцениваются по усредненной цене, которая определяется как средневзвешенная цена всех осуществленных поставок.

Оценка запасов материалов по методу ФИФО основана на том, что списание материалов на себестоимость готовой продукции осуществляется по цене первых по времени закупок.

Оценка запасов материалов по методу ЛИФО предусматривает списание на себестоимость готовой продукции, в первую очередь материалов по цене последнего приобретения. При этом стоимость ранее приобретенных материалов (по более низким ценам) распределяется по товарно-материальным запасам, незавершенному производству и готовой продукции.

Объем производства совпадает с объемом реализации и меняется поквартально. Внутри квартала объемы распределяются равномерно. Результаты списания затрат материала заносятся в табл. 8.

Таблица 8

| Месяц | Метод | |||||

| По средней | ФИФО | ЛИФО | ||||

| Списано | Остаток | Списано | Остаток | Списано | Остаток | |

| Январь | 28,0 | 52,8 | 26,0 | 31,0 | 29,0 | 28,0 |

| Февраль | 28,0 | 17,8 | 26,0 | 6,0 | 29,0 | 3,0 |

| Март | 28,0 | 9,6 | 26,0 | 0,0 | 29,0 | -3,0 |

| Апрель | 30,8 | 5,7 | 28,6 | -3,6 | 31,9 | -6,9 |

| Май | 30,8 | 4,6 | 28,6 | -4,6 | 31,9 | -7,9 |

| Июнь | 30,8 | 12,4 | 28,6 | 0,4 | 31,9 | -2,9 |

| Июль | 35,4 | 12,7 | 32,9 | -0,9 | 36,7 | -4,7 |

| Август | 35,4 | 1,0 | 32,9 | -8,9 | 36,7 | -12,7 |

| Сентябрь | 35,4 | 6,0 | 32,9 | -5,9 | 36,7 | -9,7 |

| Октябрь | 31,9 | 11,5 | 29,6 | -1,6 | 33,0 | -5,0 |

| Ноябрь | 31,9 | 22,9 | 29,6 | 5,4 | 33,0 | 2,0 |

| Декабрь | 31,9 | 14,0 | 29,6 | -0,6 | 33,0 | -4,0 |

| Итого | 378,3 | 171,0 | 351,3 | 16,7 | 391,8 | -23,8 |

Метод средней себестоимости нивелирует инфляционные влияния на себестоимость выпущенной продукции и стоимость остатков материалов, что можно отнести к его достоинствам.

В то же время он совершенно не учитывает объемов закупок, сделанных по разным ценам.

При использовании метода ФИФО достигается минимальная стоимость использованных материалов.

Если предприятие стремится к снижению затрат по производству и реализации продукции по низким ценам для завоевания рынка и его удержания, то указанный метод является оптимальным для оценки материальных запасов.

Преимущество метода ЛИФО состоит в том, что он приспосабливает финансовые отчеты к инфляции и позволяет избавиться от так называемой инфляционной прибыли.

Управление дебиторской задолженностью

Величина дебиторской задолженности в выручке от реализации составляет стабильный процент. Результат расчета величины дебиторской задолженности приведен в табл. 9.

Таблица 9

| Доля дебиторской задолженности в выручке, % | Сумма дебиторской задолженности, тыс. руб. | |

| Всего | 60 | 4 050 |

| В т.ч. | ||

| погашаемая через 1 месяц | 10 | 675 |

| погашаемая через 2 месяца | 20 | 1 350 |

| погашаемая через 3 месяца | 30 | 2 025 |

Средства в дебиторской задолженности свидетельствуют о временном отвлечении средств из оборота предприятия, что вызывает дополнительную потребность в ресурсах и может привести к напряженному финансовому состоянию.

Калькуляция затрат:

1. Определение выручки (без НДС): цена * объем = 270 * 25 = 6 750 тыс. руб.

2. Определение себестоимости:

Выручка * 100 / (100 + Рентабельность производства) = 6 750 * 100 / (100 + 27) = 5 315 тыс. руб.

3. Распределение себестоимости на прямые и накладные расходы: Прямые расходы = Себестоимость * 100 / (100 + % Прямых расходов) = 3 455 тыс. руб.

Калькуляция себестоимости представлена в табл. 10 (подчеркиванием выделены переменные затраты).

Таблица 10

Калькуляция затрат

| Показатели | Статьи затрат | |||||

| Материалы | Зарплата | Соц.страх. | Амортизац. | Прочие | Всего | |

| Прямые затраты в т.ч. - основные материалы - основная зарплата - экспл. машин и мех. | 2 073 | 345,5 20,7 | 89,9 (26% от з/п) 5,4 | 290,2 | 725,6 | 3 455 2 073 345,5 1036,5 |

| Накладные расходы в т.ч. - адм.-хоз. расходы - обсл. рабочих - орг. производства | 12,5 13,7 28,5 | 125,4 | 32,6 | 488,9 242,3 | 214,9 14,2 | 1 139,7 626,8 227,9 285,0 |

| Прочие | 180,1 | 540,2 | 720,3 | |||

| Всего | 2127,7 | 671,7 | 127,9 | 1021,4 | 1494,2 | 5 315 |

Зная поквартальный график продаж в % к первому кварталу и коэффициент эластичности спроса рассчитаем объем продаж и цену продукции за год. Результаты расчета представлены в табл. 11.

Таблица 11

| Квартал Показатель | I | II | III | IV |

| Объем производства, тыс. шт. | 810 | 891 | 1025 | 922 |

| Цена, руб. | 25 | 25 | 25 | 27 |

Управление источниками средств

Составляется прогнозный годовой баланс организации по форме 1. Общая величина прибыли и ее распределение отражается по форме 2. Рассчитываются средневзвешенная стоимость капитала и эффект финансового рычага.

Таблица 12

Баланс на 1 января 200_ г. (тыс. руб.)

| АКТИВ | Код строки | На начало отч. периода | На конец отч. периода |

| 1 | 2 | 3 | 4 |

| I.ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы (04, 05) | 110 | 4475 | 3415 |

| в том числе: патенты, лицензии, товарные знаки (знаки обслуживания), | 111 | 4475 | 3415 |

| иные аналогичные с перечисленными права и активы | |||

| организационные расходы | 112 | ||

| деловая репутация организации | 113 | ||

| Основные средства (01, 02) | 120 | 9450 | 8363 |

| в том числе: земельные участки и объекты природопользования | 121 | ||

| здания, машины и оборудование | 122 | 9450 | 8363 |

| Незавершённое строительство (07, 08, 16, 60) | 130 | ||

| Доходные вложения в материальные ценности (03, 02) | 135 | ||

| Долгосрочные финансовые вложения (58, 59) | 140 | ||

| Прочие внеоборотные активы | 150 | ||

| ИТОГО ПО РАЗДЕЛУ I. | 190 | 13925 | 11778 |

| II.ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 18 | 171 |

| в том числе: сырьё, материалы и другие аналогичные ценности (10, 15, 16) | 211 | 18 | 171 |

| животные на выращивании и откорме (11) | 212 | ||

| затраты в незавершенном производстве | 213 | ||

| (издержках обращения) (20, 21, 23, 29, 44, 46) | |||

| готовая продукция и товары для перепродажи (16, 41, 43) | 214 | ||

| товары отгруженные (45) | 215 | ||

| расходы будущих периодов (97) | 216 | ||

| прочие запасы и затраты | 217 | ||

| Налог на добавленную стоимость по приобретённым ценностям (19) | 220 | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем | 230 | ||

| через 12 месяцев после отчетной даты) | |||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 | 240 | 1350 | 1660 |

| месяцев после отчетной даты) | |||

| Краткосрочные финансовые вложения (58, 59, 81) | 250 | ||

| в том числе: займы, предоставленные организациям на срок менее 12 мес. | 251 | ||

| собственные акции, выкупленные у акционеров | 252 | ||

| прочие краткосрочные финансовые вложения | 253 | ||

| Денежные средства | 260 | 1013 | 1245 |

| Прочие оборотные активы | 270 | ||

| ИТОГО ПО РАЗДЕЛУ II. | 290 | 2381 | 3076 |

| БАЛАНС (сумма строк 190+290) | 300 | 16306 | 14854 |

| ПАССИВ | Код строки | На начало отч. периода | На конец отч. периода |

| 1 | 2 | 3 | 4 |

| III.КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал (80) | 410 | 7000 | 7000 |

| Добавочный капитал (83) | 420 | ||

| Резервный капитал (82) | 430 | 1400 | 1400 |

| Фонды социальной сферы (84) | 440 | ||

| Целевые финансирование и поступления (86) | 450 | ||

| Нераспределенная прибыль прошлых лет (84) | 460 | ||

| Непокрытый убыток прошлых лет (84) | 465 | ||

| Нераспределенная прибыль отчетного года (99) | 470 | Х | |

| Непокрытый убыток отчетного года (99) | 475 | Х | |

| ИТОГО ПО РАЗДЕЛУ III. | 490 | 8400 | 8400 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты (67) | 510 | 1434 | 1306 |

| Прочие долгосрочные обязательства | 520 | ||

| ИТОГО ПО РАЗДЕЛУ IV. | 590 | 1434 | 1306 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты (66) | 610 | 5092 | 4071 |

| Кредиторская задолженность | 620 | 728 | 762 |

| в том числе: поставщики и подрядчики (60, 76) | 621 | 728 | 762 |

| векселя к уплате (60) | 622 | ||

| задолженность перед дочерними и зависимыми обществами(60, 76) | 623 | ||

| задолженность перед персоналом организации (70) | 624 | ||

| задолженность перед государственными внебюджетными фондами (69) | 625 | ||

| задолженность перед бюджетом (68) | 626 | ||

| авансы полученные (62) | 627 | ||

| Задолженность участникам (учредителям) по выплате доходов (75) | 630 | 652 | 315 |

| Доходы будущих периодов (98) | 640 | ||

| Резервы предстоящих расходов (96) | 650 | ||

| Прочие краткосрочные обязательства | 660 | ||

| ИТОГО ПО РАЗДЕЛУ V. | 690 | 6472 | 5148 |

| БАЛАНС (сумма строк 490+590+690) | 700 | 16306 | 14854 |

Таблица 13

Отчет о прибылях и убытках (тыс. руб.)

| Наименование показателя | Код строки | За отчетный период |

| Доходы и расходы по обычным видам деятельности выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 93 044 |

| в том числе от продажи готовой продукции | 011 | 93 044 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 67 922 |

| в том числе проданных: готовой продукции | 021 | 67 922 |

| Валовая прибыль | 029 | 25 122 |

| Коммерческие расходы | 030 | |

| Управленческие расходы | 040 | |

| Прибыль (убыток) от продаж (строки 010 – 020 – 130 – 140) | 25 122 | |

| II. Операционные доходы и расходы. Проценты к получению | 060 | |

| Проценты к уплате | 070 | |

| Доходы от участия в других организациях | 080 | |

| Прочие операционные доходы | 090 | |

| Прочие операционные расходы | 100 | |

| III. Внереализационные доходы и расходы. Внереализационные доходы | 120 | |

| Внереализационные расходы | 130 | |

| Прибыль (убыток) до налогообложения (строки 050 + 060 + 070 + 080 + 090 – 100 + 120 – 130) | 140 | 25 122 |

| Налог на прибыль и иные аналогичные обязательные платежи | 150 | 6 030 |

| Прибыль (убыток) от обычной деятельности | 160 | 19 092 |

| IV. Чрезвычайные доходы и расходы. Чрезвычайные доходы | 170 | |

| Чрезвычайные расходы | 180 | |

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода (строки 160 + 170 – 180) | 190 | 19 092 |

| СПРАВОЧНО Дивиденды, приходящиеся на одну акцию по привилегированным по обычным | 201 202 | 490 152 |

| Предполагаемые в следующем году суммы дивидендов, приходящиеся на одну акцию по привилегированным по обычным | 203 204 | 500 160 |

Взвешенная стоимость капитала определяется по формуле:

WACC = (D*CK + ЭСП * ЗК) / (СК + ЗК)

WACC = (0,68 * 8 400 + 0,110 * 5 377) / (8 400 + + 5 377) = 0,46

где

WACC – взвешенная стоимость капитала;

D – уровень дивидендных выплат;

СK – величина собственного капитала;

ЭСП – эффективная ставка процента;

ЗК – величина заемного капитала.

Эффект финансового рычага характеризует приращение рентабельности собственного капитала при использовании заемного капитала, несмотря на платность последнего.

Эффект финансового рычага можно рассчитать по формуле:

ЭФР = (1 – Но) * (ROA – СПРС) * (ЗК / СК) = (1 – 0,24) * (2,27 – 0,26) * (5 377 /8 400) = 0,98

ЭФР – эффект финансового рычага;

Но – уровень налогообложения прибыли;

ROA – рентабельность активов;

СПРС – средняя расчетная ставка процента (представляет отношение затрат, связанных с получением и использованием кредита к величине кредита).

Если показатель финансового рычага способствует максимизации рентабельности собственного капитала, действие его будет эффективно.

Показатель эффекта финансового рычага считается оптимальным, если он лежит в пределах 1,3 – 1,2 уровня рентабельности собственного капитала.

Однако слишком высокое значение показателя сопряжено с финансовым риском, так как в случае непоступления выручки от реализации продукции, резко сократится прибыль, а следовательно, упадет рентабельность собственного капитала и ухудшатся все взаимосвязанные показатели.

В данном случае значение показателя эффект финансового рычага составляет 0,98, что свидетельствует о неэффективности использования заемного капитала.

Движение денежных средств за год отражается по форме 4.

Таблица 14

| Наименование показателя | Код строки | Сумма | из нее | ||

| По текущей деятельности | По инвестиционной деятельности | По финансовой деятельности | |||

| 1. Остаток денежных средств на начало года | 010 | 1013 | Х | Х | Х |

| 2. Поступило денежных средств, всего: | 020 | 98421 | 93044 | 5377 | |

| в том числе: выручка от продажи товаров, продукции, работ, услуг | 030 | 93044 | 93044 | Х | Х |

| выручка от продажи основных средств и иного имущества | 040 | ||||

| авансы полученные от покупателей (заказчиков) | 050 | ||||

| бюджетные ассигнования и иное целевое финансирование | 060 | ||||

| безвозмездно | 070 | ||||

| кредиты полученные | 080 | 5377 | 5377 | ||

| займы полученные | 085 | ||||

| дивиденды, проценты по финансовым вложениям | 090 | Х | |||

| прочие поступления | 110 | ||||

| 3. Направлено денежных средств, всего: | 120 | 67922 | 67922 | ||

| в том числе: на оплату приобретенных товаров, работ | 130 | 33961 | |||

| на оплату труда | 140 | 20376,6 | Х | Х | Х |

| отчисления в государственные внебюджетные фонды | 150 | 13584,4 | Х | Х | Х |

| на выдачу подотчетных сумм | 160 | ||||

| на выдачу авансов | 170 | ||||

| на оплату долевого участия в строительстве | 180 | Х | Х | ||

| на оплату машин, оборудования и транспортных средств | 190 | Х | Х | ||

| на финансовые вложения | 200 | ||||

| на выплату дивидендов, процентов по ценным бумагам | 210 | 3431 | Х | 3431 | |

| на расчеты с бюджетом | 220 | 6030 | Х | ||

| на оплату процентов и основной суммы по полученным кредитам (займам) | 230 | ||||

| Прочие выплаты, перечисления и т.п. | 250 | ||||

| 4. Остаток денежных средств на конец отчетного периода | 260 | 315 | Х | Х | Х |

| СПРАВОЧНО: Из строки 020 поступило по наличному расчету (кроме данных по строке 100) – всего | 270 | 93044 | |||

| в том числе по расчетам: с юридическими лицами | 280 | ||||

| с физическими лицами | 290 | ||||

| из них с применениями: контрольно-кассовых аппаратов | 291 | ||||

| бланков строгой отчетности | 292 | ||||

| Наличные денежные средства: поступило из банка в кассу организации | 295 | ||||

| Сдано в банк из кассы организации | 296 | ||||

Согласно отчету о движении денежных средств предприятие на конец года имеет в наличии денежные средства, что свидетельствует об эффективности развития предприятия. Финансовый результат оказывает влияние на величину собственного капитала: за счет прибыли величина собственного капитала увеличивается, а значит увеличивается и рентабельность предприятия.

Операционный менеджмент

В рамках операционного финансового менеджмента рассчитываются пороговый объем, запас финансовой прочности и сила воздействия операционного рычага. Пофакторно рассчитывается влияние на эти показатели метода амортизации, способа списания затрат, цены на продукцию (табл. 15).

Зная точку безубыточности и плановый (фактический) объем продаж можно определить запас финансовой прочности по формуле:

ЗФП = ((В – Вп) / В) * 100%. (20)

Пороговая выручка рассчитывается по формуле:

Вп = Ис / (1 – Иv / В), (21)

где Ис – постоянные издержки; Иv – переменные издержки; В – выручка.

Сила воздействия операционного рычага (СВОР) показывает, насколько процентов изменяется прибыль с изменением объема реализации на один процент.

СВОР = (В – Иv) / П, (22)

где СВОР – сила воздействия операционного рычага; П – прибыль; Иv – переменные затраты.

Таблица 15

| Фактор | Вариант изменения фактора | Вп | ЗФП | СВОР |

| Метод амортизации | Линейный | 4799 | 61,5 | 4,40 |

| Суммы чисел (вариант 1) | 4 623 | 64,4 | 4,82 | |

| Суммы чисел (вариант 2) | 4 365 | 64,5 | 4,84 | |

| Регрессии (вариант 1) | 4 564 | 64,4 | 4,81 | |

| Регрессии (вариант 2) | 4 246 | 64,5 | 4,83 | |

| Списания затрат | По средней | 4521 | 62,4 | 4,52 |

| ФИФО | 4456 | 62,3 | 4,51 | |

| ЛИФО | 4125 | 61,3 | 4,37 | |

| Снижение цены на продукцию | На 12% | 4 123 | 63,6 | 3,14 |

Согласно данным, приведенным в табл. 15, показатели Вп, ЗФП и СВОР зависят от применяемого метода амортизации, метода списания затрат, а также от изменения цены на продукцию. По показателю пороговой выручки наиболее оптимальным является использование линейного метода амортизации и метода списания затрат ЛИФО.

Оценка и выявление резервов роста бизнеса

Оценка бизнеса производится на основе двух методов: активов и будущих доходов. Рассчитывается рост выручки за счет внутренних финансовых ресурсов, без привлечения заемного капитала по формуле:

SGR = (b (Пч / В)(1 + ЗК/СК)) / (А/В - (b (Пч / В)(1+ЗК/СК)), (23)

где b – коэффициент реинвестирования (54%); Пч – прибыль чистая, после выплаты обязательных платежей; ЗК – заемный капитал; СК – собственный капитал; А – активы; В – выручка.

SGR = (0,54 (19092/ 93044)(1 + 5377/8 400)) / (14854/93044 - (0,54 (19092 / 93044)(1 + 5377 / 8400)) = -8,84.

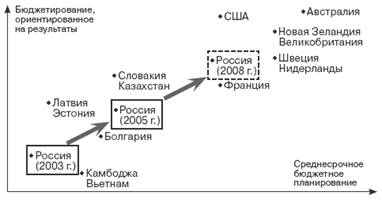

Стратегия развития бизнеса определяется на основе матрицы финансовой стратегии. Структура матрицы представлена на рис. 3, 4.

| РФД РХД | < 0 | = 0 | > 0 |

| > 0 | РФХД = 0 | РФХД > 0 | РФХД >> 0 |

| = 0 | РФХД < 0 | РФХД = 0 | РФХД > 0 |

| < 0 | РФХД <<0 | РФХД < 0 | РФХД = 0 |

Рис. 3. Матрица финансовой стратегии

Организация находится в позиции успеха, т.е. относительно успешна, но есть опасность игнорирования возможных неблагоприятных изменений, недостаточной готовности к ним.

[1] Определено на основе данных расчета стоимости оборудования и условий постановки на учет внеоборотных активов

Похожие работы

... армии и рост внутренних войск, внутренние потрясения, которые очень мешают выступать в роли защитника униженных народов и адвоката страдающего человечества. Зачем это США? К решающему моменту реформы международных финансов Россию выкинули из состава совета директоров. Ей нет места даже на приставной табуретке. В роли лакеев? В конце концов, масса приятного: после заседания можно допить из ...

... собственником учреждений, благотворительных и иных фондов, объединений юридических лиц (ассоциаций и союзов), некоммерческих партнерств и др. формах, разрешенных законодательством (ст.50 ГК РФ). 38.Финансы индивидуальных предпринимателей. Предприниматель- физическое лицо, занимающееся предпринимательской деятельностью. Предпринимательство- деятельность частного лица, который ведет дело за ...

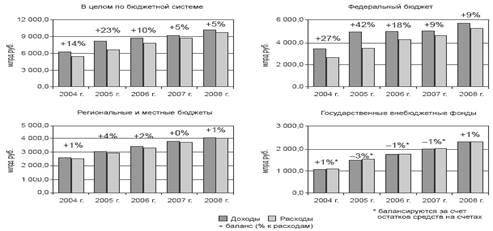

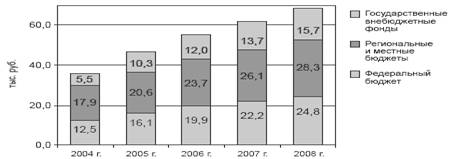

... Государственные доходы воздействуют на ценообразование, издержки производства организаций, величину накоплений юридических лиц, занятость и личное потребление населения. ГЛАВА 2. ОЦЕНКА ОПЫТА ЗАРУБЕЖНЫХ СТРАН ПРИ ОРГАНИЗАЦИИ УПРАВЛЕНИЯ ГОСУДАРСТВЕННЫМИ (МУНИЦИПАЛЬНЫМИ) ФИНАНСАМИ РОССИИ ЗА 2001-2010 ГГ. 2.1 Анализа бюджета России По данным Минфина России предполагалось, что в 2008 г. ...

... в правоохранительные органы о том, что операция связана с легализацией доходов Минфин занимается бюджетом, налогами и страховой деятельностью. Основные задачи: 1. разрабатывает основы единой государственной политики финансов при взаимодействии с денежно-кредитной 2. осуществляет нормативно-правовое регулирование в бюджетной сфере, налоговой, страховой и частично в таможенной и валютной 3. ...

0 комментариев