Навигация

1.8 Пакет FOCCAL

В общем виде пакет FOCCAL фирмы «ЦентрИнвестСофт» ориентирован на решение задач, связанных с анализом инвестиционных проектов в области нефтедобычи. Модификация этой программы, названная FOCCAL-UNI, предназначена для оценки эффективности инвестиций различных проектов без привязки к особенностям нефтедобывающей отрасли.

Пакет реализован на базе электронных таблиц «Excel 5.0» и в силу этого «открыт» для пользователя.

Пользователь может в работе по выбору применять как русский, так и английский язык.

В качестве основных показателей рентабельности капиталовложений используются приведенная стоимость проекта и внутренняя норма прибыли.

Реализованные модели развития различных факторов позволяют проводить широкомасштабные исследования с учетом возможных сценариев реализации проекта, оценивать влияние мировых и внутренних цен на основные показатели рентабельности проекта.

В целом этот программный продукт сходен с пакетом «Альт-Инвест».

2. Пример расчета NPV проекта

Рассмотрим особенности алгоритмов расчета показателей эффективности проекта по программам Project Expert и Альт-инвест-прим.

Пример расчета NPV проекта в целом (исходные данные приведены в таблицах №№ 2-7).

Проектная компания - ЗАО «Пример». Структура баланса проектной компании - баланс нулевой, финансовый год начинается в январе, принцип учета запасов – FIFO.

Проект: Таблица №2.

| № п/п | Наименование показателя | Значение показателя |

| 1. | Дата начала проекта | 1 июля 2003 года |

| 2. | Продолжительность проекта | 8 лет |

| 3. | Наименование планируемой к выпуску продукции | Новый продукт |

| 4. | Единица измерения Нового продукта | штуки |

| 5. | Начало реализации | 1 июля 2005 года |

Окружение: Таблица №3.

| № п/п | Наименование показателя | Значение показателя |

| 1. | Курс доллара | 32 руб./$ |

| 2. | Темп роста/падения курса в течение проекта | 0% |

| 3. | Инфляция по всем составляющим доходов и затрат | 0% |

| 4. | Налоги: Налог на прибыль НДС Налог на имущество Единый социальный налог (ЕСН) | 24,0% 20,0% 2,0% 35,6% |

| 5. | Ставка дисконтирования при расчетах в долларах | 12% |

Инвестиционный план (в долларах): Таблица №4.

| Потребность в инвестициях | Начало | Оконча-ние | 6-12.03 | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-5.11 |

| Приобретение, монтаж и наладка оборудования 1-го типа* | 1.07.03 | 31.12.03 | 120 000 | ||||||||

| Приобретение, монтаж и наладка оборудования 2-го типа* | 1.01.04 | 30.06.04 | 120 000 | ||||||||

| Приобретение, монтаж и наладка оборудования 3-го типа* | 1.07.04 | 31.12.04 | 120 000 | ||||||||

| Инвестиции 04 (потребность в оборотном капитале)** | 1.07.03 | 31.05.05 | 35 000 | 60 000 | 25 000 | ||||||

| ИТОГО | 155 000 | 300 000 | 25 000 |

* Приобретаемое оборудование 1, 2 и 3-го типа является активом (основными средствами) и на него начисляется амортизация в течение 60 месяцев, ликвидационная стоимость данного оборудования по окончании этого периода составляет 0,0 руб.

** Инвестиции показывают потребность компании, реализующей проект, в оборотных средствах.

Операционный план:

Компания начинает продавать Новый продукт с 1 июля 2005 года по цене $80 за штуку, не изменяющейся на протяжении всего проекта.

План продаж компании Таблица №5.

| Период | Объем продаж, шт |

| 7-12 2005 год | 3 000 |

| 2006 год | 6 000 |

| 2007 год | 6 000 |

| 2008 год | 6 000 |

| 2009 год | 6 000 |

| 2010 год | 6 000 |

| 1-5 2011 год | 6 000 |

Условия продаж:

- скидок, сезонных колебаний, нестандартных налогов, нет;

- задержка платежей - 0 дней, продажа по факту оплаты;

- потери - 0%;

- время на сбыт - 0 дней;

- запас готовой продукции - 0% от месячного объема продаж;

План производства:

- прямые издержки на одну штуку Нового продукта на материалы - $10;

- прямые издержки на одну штуку Нового продукта на сдельную заработную плату - $5;

- другие прямые издержки на одну штуку Нового продукта - $0.

План численности персонала Таблица №6.

| Должность | Количество | Зарплата, долл. | Выплаты | В течение |

| Директор | 1 | 800 | Ежемесячно | Всего проекта |

| Гл. бухгалтер | 1 | 700 | Ежемесячно | Всего проекта |

| Рабочие | 5 | 300 | Ежемесячно | Периода производства |

| Комм. директор | 1 | 500 | Ежемесячно | Периода производства |

| Специалист | 1 | 400 | Ежемесячно | Периода производства |

План общих издержек: Таблица №7.

| Наименование | Сумма, $ | Выплаты | В течение |

| Содержание офиса | 300 | Ежемесячно | Всего проекта |

| Содержание автомобиля | 100 | Ежемесячно | Всего проекта |

| Оплата эл. энергии + аренда помещений | 1000 | Ежемесячно | Периода производства |

| Ремонт + запасные части | 200 | Ежемесячно | Периода производства |

Ниже приведены результаты расчетов эффективности проекта по программам «Project Expert» и «Альт-инвест прим» в двух вариантах: эффективность проекта в целом и эффективность проекта, реализуемого проектной компанией с учетом источников финансирования (таблицы №№8-11).

Расчет эффективности проекта в целом по программе Project Expert.

Денежный поток (ДП) проектной компании (в долларах) Таблица №8.

| 7-12 2003г | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-6 2011г | |

| Поступления от продаж | 240 000 | 480 000 | 480 000 | 480 000 | 480 000 | 480 000 | 240 000 | ||

| Затраты на материалы и комплектующие | 30 000 | 60 000 | 60 000 | 60 000 | 60 000 | 60 000 | 30 000 | ||

| Затраты на сдельную заработную плату | 15 000 | 30 000 | 30 000 | 30 000 | 30 000 | 30 000 | 15 000 | ||

| Суммарные прямые издержки | 45 000 | 90 000 | 90 000 | 90 000 | 90 000 | 90 000 | 45 000 | ||

| Общие издержки | 2 400 | 4 800 | 12 000 | 19 200 | 19 200 | 19 200 | 19 200 | 19 200 | 9 600 |

| Затраты на персонал | 11 400 | 22 800 | 34 800 | 46 800 | 46 800 | 46 800 | 46 800 | 46 800 | 23 400 |

| Суммарные постоянные издержки | 13 800 | 27 600 | 46 800 | 66 000 | 66 000 | 66 000 | 66 000 | 66 000 | 33 000 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги | 4 058 | 10 308 | 22 437 | 77 268 | 133 115 | 132 203 | 137 778 | 145 061 | 72 726 |

| Кэш-фло от операционной деятельности | -17 858 | -37 908 | 125 763 | 246 732 | 190 885 | 191 797 | 186 222 | 178 939 | 89 274 |

| Затраты на приобретение активов | 120 000 | 240 000 | |||||||

| Другие издержки подготовительного периода | 30 000 | 60 000 | 30 000 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150 000 | -300 000 | -30 000 | ||||||

| Собственный (акционерный) капитал | |||||||||

| Займы | |||||||||

| Выплаты в погашение займов | |||||||||

| Выплаты процентов по займам | |||||||||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | |||||||||

| Баланс наличности на начало периода | -167 858 | -505 767 | -410 004 | -163 272 | 27 613 | 219 411 | 405 633 | 584 572 | |

| Баланс наличности на конец периода | -167 858 | -505 767 | -410 004 | -163 272 | 27 613 | 219 411 | 405 633 | 584 572 | 673 845 |

Расчет эффективности предприятия, реализующего проект, с учетом источников финансирования по программе Project Expert.

Предположим, источником финансирования для компании «Пример» является кредитная линия со следующими параметрами: ставка - 15% годовых, отсрочка первой выплаты процентов - 20 мес. (до начала реализации продукции). С помощью программы «Project Expert» подбирается оптимальный кредит из условия положительных значений денежного потока на каждом интервале проекта. Лимит кредитной линии - 576 919 долл., срок - 5 лет 5 мес.

Денежный поток проекта с учетом источников финансирования (в долларах) Таблица№9.

| 7-12 2003г | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-6 2011г | |

| Поступления от продаж | 240000 | 480000 | 480000 | 480000 | 480000 | 480000 | 240000 | ||

| Затраты на материалы и комплектующие | 30 000 | 60 000 | 60 000 | 60 000 | 60 000 | 60 000 | 30 000 | ||

| Затраты на сдельную заработную плату | 15 000 | 30 000 | 30 000 | 30 000 | 30 000 | 30 000 | 15 000 | ||

| Суммарные прямые издержки | 45 000 | 90 000 | 90 000 | 90 000 | 90 000 | 90 000 | 45 000 | ||

| Общие издержки | 2 400 | 4 800 | 12 000 | 19 200 | 19 200 | 19 200 | 19 200 | 19 200 | 9 600 |

| Затраты на персонал | 9 000 | 18 000 | 32 400 | 46 800 | 46 800 | 46 800 | 46 800 | 46 800 | 23400 |

| Суммарные постоянные издержки | 11 400 | 22 800 | 44 400 | 66 000 | 66 000 | 66 000 | 66 000 | 66 000 | 33000 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги | 3 204 | 8 600 | 21 583 | 59 142 | 119 109 | 123 991 | 136 294 | 143 576 | 71984 |

| Кэш-фло от операционной деятельности | -14 604 | -31 400 | 129 017 | 264 858 | 204 891 | 200 009 | 187 706 | 180 424 | 90016 |

| Затраты на приобретение активов | 120 000 | 240 000 | |||||||

| Другие издержки подготовительного периода | 30 000 | 60 000 | 30 000 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150 000 | -300 000 | -30 000 | ||||||

| Собственный (акционерный) капитал | |||||||||

| Займы | 164 604 | 331 400 | 80 916 | ||||||

| Выплаты в погашение займов | 97 334 | 189 792 | 154 655 | 135 138 | |||||

| Выплаты процентов по займам | 82 599 | 75 065 | 50 236 | 24 750 | |||||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | 164 604 | 331 400 | -99 017 | -264 858 | -204 891 | -159 888 | |||

| Баланс наличности на начало периода | 0 | 0 | 0 | 0 | 40 120 | 227 827 | 408251 | ||

| Баланс наличности на конец периода | 0 | 0 | 0 | 0 | 40 120 | 227 827 | 408 251 | 498267 |

Расчет эффективности проекта в целом по программе Альт-инвест-прим.

Денежный поток проектной компании (в долларах) Таблица №10.

| 7-12 2003г | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-6 2011г | |

| Поступления от продаж | 240000 | 480000 | 480000 | 480000 | 480000 | 480000 | 240000 | ||

| Затраты на материалы и комплектующие | 30 000 | 60 000 | 60 000 | 60 000 | 60 000 | 60 000 | 30 000 | ||

| Затраты на сдельную заработную плату | 15 000 | 30 000 | 30 000 | 30 000 | 30 000 | 30 000 | 15 000 | ||

| Суммарные прямые издержки | 45 000 | 90 000 | 90 000 | 90 000 | 90 000 | 90 000 | 45 000 | ||

| Общие издержки | 2 400 | 4 800 | 12 000 | 19 200 | 19 200 | 19 200 | 19 200 | 19 200 | 9 600 |

| Затраты на персонал (без ЕСН) | 9 000 | 18 000 | 32 400 | 46 800 | 46 800 | 46 800 | 46 800 | 46 800 | 23400 |

| Суммарные постоянные издержки | 11 400 | 22 800 | 44 400 | 66 000 | 66 000 | 66 000 | 66 000 | 66 000 | 33000 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги (включая ЕСН) | 3500 | 11200 | 36600 | 59000 | 58900 | 61000 | 80000 | 86300 | 43200 |

| Кэш-фло от операционной деятельности | -14 900 | -34 000 | 114 000 | 265 000 | 265 100 | 263 000 | 244 000 | 237 700 | 118 800 |

| Затраты на приобретение активов | 120 000 | 240 000 | 0 | ||||||

| Другие издержки подготовительного периода | 30 000 | 60 000 | 30 000 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150 000 | -300 000 | -30 000 | ||||||

| Собственный (акционерный) капитал | |||||||||

| Займы | |||||||||

| Выплаты в погашение займов | |||||||||

| Выплаты процентов по займам | |||||||||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | |||||||||

| Баланс наличности на начало периода | -164 900 | -498 900 | -414 900 | -149 900 | 115 200 | 378 200 | 622 100 | 859 800 | |

| Баланс наличности на конец периода | -164 900 | -498 900 | -414 900 | -149 900 | 115 200 | 378 200 | 622 100 | 859 800 | 978 600 |

| Поток денежных средств за период | -164 900 | -334 000 | 84000 | 265 000 | 265 100 | 263 000 | 244 000 | 237 700 | 118 800 |

Расчет эффективности предприятия, реализующего проект, с учетом источников финансирования по программе Альт-инвест-прим.

Денежный поток проектной компании (в долларах) Таблица №11.

| 7-12 2003г | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-6 2011г | |

| Поступления от продаж | 240000 | 480000 | 480000 | 480000 | 480000 | 480000 | 240000 | ||

| Затраты на материалы и комплектующие | 30 000 | 60 000 | 60 000 | 60 000 | 60 000 | 60 000 | 30 000 | ||

| Затраты на сдельную заработную плату | 15 000 | 30 000 | 30 000 | 30 000 | 30 000 | 30 000 | 15 000 | ||

| Суммарные прямые издержки | 45 000 | 90 000 | 90 000 | 90 000 | 90 000 | 90 000 | 45 000 | ||

| Общие издержки | 2 400 | 4 800 | 12 000 | 19 200 | 19 200 | 19 200 | 19 200 | 19 200 | 9 600 |

| Затраты на персонал (без ЕСН) | 9 000 | 18 000 | 32 400 | 46 800 | 46 800 | 46 800 | 46 800 | 46 800 | 23400 |

| Суммарные постоянные издержки | 11 400 | 22 800 | 44 400 | 66 000 | 66 000 | 66 000 | 66 000 | 66 000 | 33000 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги (включая ЕСН) | 3300 | 11 100 | 28600 | 47100 | 51300 | 57700 | 65200 | 69300 | 40400 |

| Кэш-фло от операционной деятельности | -14 700 | -33 900 | 122 000 | 276 900 | 272 700 | 266 300 | 258 800 | 254 700 | 121 600 |

| Затраты на приобретение активов | 120 000 | 240 000 | 0 | ||||||

| Другие издержки подготовительного периода | 30 000 | 60 000 | 30 000 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150 000 | -300 000 | -30 000 | ||||||

| Собственный (акционерный) капитал | |||||||||

| Займы | 161 800 | 368 100 | 84200 | ||||||

| Выплаты в погашение займов | -99 000 | -184 400 | -168 800 | -161 900 | |||||

| Выплаты процентов по займам | -3 000 | -44 300 | -85 500 | -66 100 | -40 200 | -14 200 | |||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | |||||||||

| Баланс наличности на начало периода | -164 700 | -498 600 | -406 600 | -129 700 | 143 000 | 409 200 | 668 000 | 922 700 | |

| Баланс наличности на конец периода | -164 700 | -498 600 | -406 600 | -129 700 | 143 000 | 409 200 | 668 000 | 922 700 | 1044 300 |

| Поток денежных средств за период | -164 700 | -333 900 | 92000 | 276 900 | 272 700 | 266 300 | 258 800 | 254 700 | 121 600 |

Интегральные (обобщенные) показатели эффективности рассматриваемых вариантов. Таблица 12.

| Показатели эффективности | Проект в целом | Предприятие, реализующее проект, с учетом источников финансирования | ||

| по «Project Expert» | по «Альт-инвест-прим» | по «Project Expert» | по «Альт-инвест-прим» | |

| NPV, $ | 237 281 | 262 720 | 100 965 | 224 350 |

| IRR,% | 25,09 | 25,3 | 17,43 | нет |

Анализ результатов расчетов эффективности рассматриваемого проекта показывает:

- расчеты показателей эффективности проекта в целом практически совпадают, так как в обоих случаях для определения показателей эффективности используются однотипные притоки и оттоки денежных средств проекта (без учета источников финансирования).

- расчеты эффективности предприятия, реализующего проект, с учетом источников финансирования, существенно различаются из-за использования разных составляющих денежных потоков от финансовой деятельности, поскольку Project Expert не учитывает притоки и оттоки по заемным и иным внешним источникам финансирования. Тем не менее, программа позволяет построить таблицу пользователя для расчета эффективности предприятия с учетом источников финансирования.

Заключение

Подводя итоги обзора наиболее распространенных на российском рынке компьютерных программ для расчета и анализа инвестиционных проектов, следует сказать, что все отечественные программы по своим функциональным возможностям и ценовым показателям превосходят зарубежные аналоги. Выбор конкретной программы должен быть определен пользователем в зависимости от поставленных задач. Так программу "Project Expert" можно рекомендовать тем, кто работает, в основном, с западными инвесторами, для которых наиболее привычен тип документов, подготавливаемый данной программой. Программа "ИНВЕСТОР" может быть рекомендована тем, кто свою деятельность связывает с отечественными инвесторами или предполагает участвовать в инвестиционных конкурсах, проводимых различными государственными структурами. Программу "Альт - Инвест", скорее всего, можно рекомендовать консалтинговым фирмам как основу для разработки индивидуальной модели функционирования предприятия, что, правда, может потребовать участия в этом разработчиков программы. Относительно программы "COMFAR" можно сказать, что она остается неким общепризнанным международным эталоном, но ее цена и функциональные характеристики, вряд ли привлекут к ней внимание наших пользователей.

Список использованной литературы

1. Брейли Р., Майерс С. Принципы корпоративных финансов. - Олимп-бизнес, 2000.

2. Идрисов А.Б. Планирование и анализ эффективности инвестиций.- Про-Инвест-ИТ, 2001.

3. Методики коммерческой оценки инвестиционных проектов. - ИКФ АЛЬТ, 2000.

4. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция). - М.: Экономика, 2000.

5. Никонова И.А. Финансирование бизнеса. - М.: Альпина-Паблишер, 2003.

Похожие работы

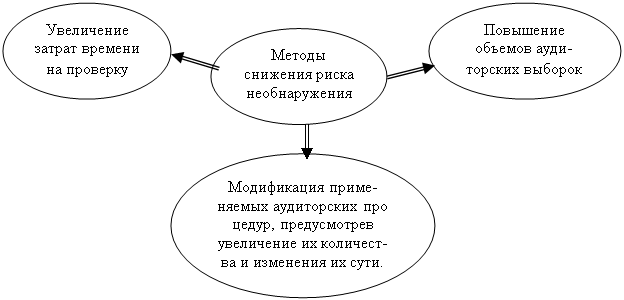

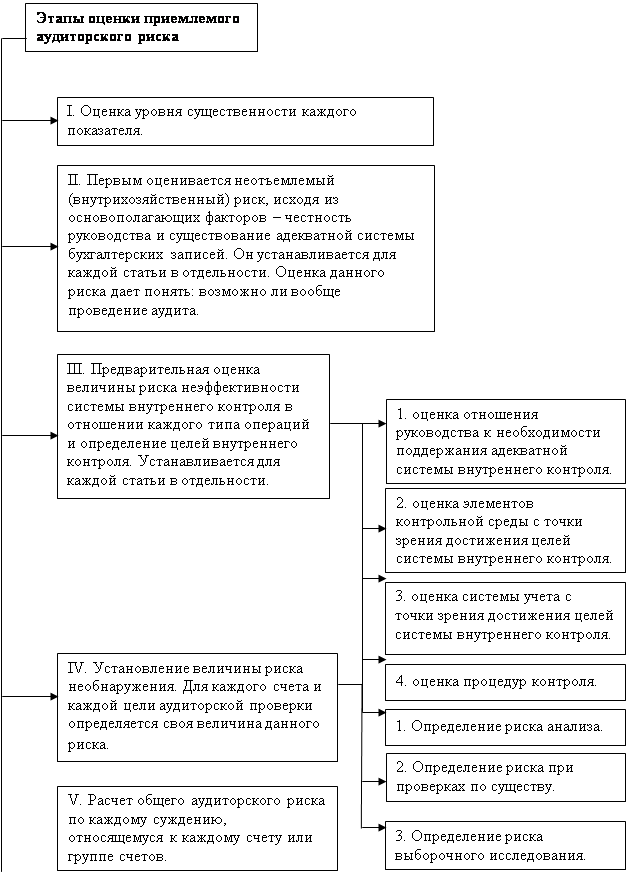

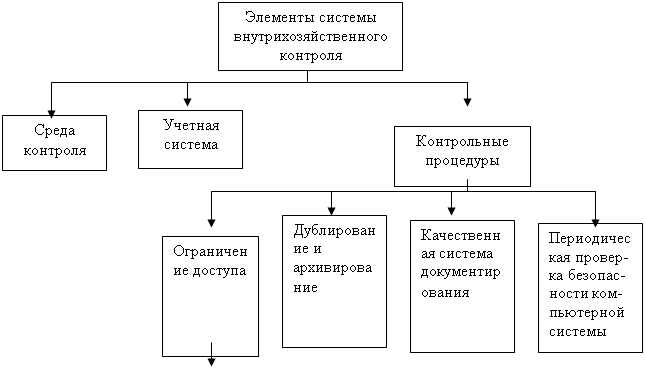

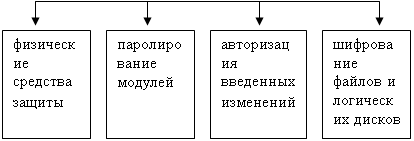

... аудиторского риска. §2.2 Количественный метод оценки аудиторского риска Количественный метод предполагает количественный расчет многочисленных моделей аудиторского риска. Единых методик расчета уровня существенности и приемлемого аудиторского риска нет. Каждая аудиторская фирма использует самостоятельно разработанные методы определения приемлемого аудиторского риска, основанные на общей ...

... 2. Таблица 2. Устранение недостатков анализа чувствительности и анализа сценариев при использовании для риск-анализа метода Монте-Карло Метод Недостаток Решение с помощью имитационного моделирования Анализ чувствительности Не учитывается наличие корреляции между различными составляющими проекта Корреляция моделируется различными методами и учитывается в модели Рассматривается влияние ...

... , планируемого, прогнозируемого); б) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет. 2.1. Качественный анализ рисков. Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т. е. процесс ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев