Навигация

Инвестиционная привлекательность строительного предприятия

Содержание курсового проекта

1. Назначение и источники финансирования

2. Баланс предприятия

3. Прогнозирование выручки от реализации

4. Планирование переменных издержек

5. Планирование постоянных издержек

6. Планирование финансовых результатов деятельности предприятия

7. Планирование движения денежных средств

8. Основные финансовые коэффициента

9. Анализ безубыточности предприятия

Список использованной литературы

Приложение 1

1. Назначение и источники финансирования

Информация, представляемая в этом разделе плана, необходима для обоснования необходимости привлечения финансовых средств.

Какой бы капитал фирма не собиралась вкладывать в дело − собственные накопления, банковский кредит, инвестиционный капитал или даже пожертвования − в любом случае этот раздел плана имеет исключительное и самостоятельное значение, так как показывает, для чего нужны деньги.

Потребность в основных средствах и оборудовании представлена в табл.1.

Таблица 1. Потребность в строительных машинах и оборудовании

| Номер | Наименование | Цена за единицу | Необходимое количество | Сумма |

| 1 | 2 | 3 | 4 | 5 |

| 0 | Автомобиль грузовой | 7300 | 2 | 14600 |

| 3 | Башенный кран | 8400 | 1 | 8400 |

| 6 | Краскопульт | 190 | 2 | 380 |

| ИТОГО |

| 23380 |

В качестве источников финансовых средств могут выступать:

- средства, предоставляемые учредителями предприятия;

- кредиты банков;

- инвестиционный капитал, то есть средства, полученные от продажи части предприятия одному, нескольким или многим физическим или юридическим лицам.

В табл.2 приведены источники финансирования.

Таблица 2. Источники финансирования

| Наименование | Сумма |

| 1 | 2 |

| 1. Долгосрочный кредит | 1000000 |

| 2. Краткосрочный кредит банка | 200000 |

| ВСЕГО: | 1200000 |

Определяя назначение привлекаемого капитала, необходимо оценить возможные преимущества аренды или лизинга оборудования или недвижимости перед их приобретением.

Преимущества аренды:

– предприятия получают необходимые средства производства и новейшие технологии;

– нет необходимости формировать большие объемы инвестиционных ресурсов и приобретать имущество в собственность;

– по завершению договора аренды можно взять новое имущество и тем самым постоянно обновлять производственную базу;

– платежи за использование имущества распределены во времени, что не предполагает формирования больших сумм резервов для выплаты арендной платы;

– есть возможность получить имущество в собственность после завершения договора аренды (при финансовом лизинге).

Недостатки аренды:

– отсутствие мобильных финансовых средств;

– отсутствие собственного имущества снижает уровень кредитоспособности;

– арендные платежи могут оказаться более высокими, чем банковские проценты или проценты по облигациям;

– появляется зависимость от условий договора аренды.

Преимущества лизинга по сравнению с другими вариантами финансирования:

– лизинг позволяет предприятию при минимальных единовременных затратах приобрести современное оборудование и технику в достаточных количествах. При этом нет необходимости при приобретении дорогостоящего имущества аккумулировать собственные средства, которые, как правило, вложены в запасы, готовую продукцию, участвуют в расчетах с дебиторами, т. е. являются источником финансирования текущей деятельности предприятия;

– лизинговые платежи относятся на себестоимость, что позволяет экономить значительные суммы при уплате в бюджет налога на прибыль;

– возможность применения в отношении объекта лизинга механизма ускоренной амортизации с коэффициентом до 3-х позволяет предприятию максимально быстро восстановить через себестоимость инвестиционные затраты. По истечении действия договора лизинга имущество отражается на балансе лизингополучателя по минимальной, либо нулевой остаточной стоимости. В дальнейшем, предприятие может существенно снизить себестоимость производимой продукции по статье «Амортизация основных фондов». Также можно реализовать имущество, которое являлось объектом лизинга, по рыночной цене, которая будет намного выше его остаточной стоимости, получив тем самым дополнительную прибыль;

– при оформлении лизинговой сделки требования, предъявляемые к заемщику, не такие жесткие, как при обычном кредитовании. Кроме того, вероятность получения в лизинговой компании долгосрочного финансирования намного выше, чем при кредитовании, т. к. многие банки практически не предоставляют кредитов на срок более 1 года, но при этом лизинговая компания, являющаяся постоянным и надежным заемщиком, без проблем получает долгосрочные кредиты;

– лизинговая компания может построить более гибкий график платежей в сравнении с требованиями банков по кредитным договорам. При этом существует возможность изменения графика платежей на протяжении действия договора лизинга с учетом, например, сезонных колебаний в реализации продукции лизингополучателя, либо влияния иных факторов, связанных с текущей деятельностью предприятия;

– при заключении договора лизинга значительно снижаются по сравнению с кредитованием требования к гарантийному обеспечению сделки (предоставлению залогов и т. д.). Это связано с тем, что до окончания действия договора предмет лизинга является собственностью лизинговой компании и частично обеспечивает обязательства предприятия перед лизинговой компанией.

Вместе с перечисленными выше преимуществами, лизинг имеет значительные недостатки, проявляющиеся в финансово - кредитной сфере и нерешенных бухгалтерских проблемах:

– от долгосрочного кредита лизинг отличается повышенной сложностью организации, которая заключается в большем количестве участников.

Для арендатора лизинг может нести в себе ряд недостатков, таких как:

– при финансовом лизинге арендные платежи не прекращаются до конца контракта, даже если научно-технический прогресс делает лизинговое имущество устаревшим;

– арендатор не выигрывает на повышении остаточной стоимости оборудования.

Возвратный международный лизинг, построенный на налоговой основе, оборачивается убытками для страны лизингодателя.

При международных мультивалютных лизинговых сделках отсутствуют полные гарантии от валютных рисков (проблема переносится с одного участника на другого).

В табл. 3 приведено описание применения привлекаемого капитала.

Таблица 3

| Наименование | Сумма |

| 1 | 2 |

| Покупка недвижимости | 800000 |

| Приобретение оборудования в собственность | 23380 |

| Реконструкция и ремонт помещений | 200000 |

| Увеличение оборотных средств | 176620 |

| ВСЕГО: | 1200000 |

2. Баланс предприятия

Баланс характеризует финансовое положение предприятия на определенную дату и отражает ресурсы предприятия в единой денежной оценке по их составу и направлениям использования, с одной стороны (актив), и по источникам их финансирования − с другой стороны (пассив).

Активы разделяются на долгосрочные и краткосрочные.

Долгосрочные активы − это средства, которые используются в течение более чем одного периода, приобретаются с целью использования в хозяйственной деятельности и не предназначены для продажи в течение года. Долгосрочные активы представлены в первом разделе баланса «Основные средства и внеоборотные активы».

Краткосрочные активы или оборотные средства − это средства, используемые, проданные или потребленные в течение одного отчетного периода, который, как правило, составляет один год. Оборотные активы представлены в балансе во втором и третьем разделах актива.

Для принятия финансовых решений важно из состава оборотных средств выделить следующие группы ресурсов:

- денежные средства;

- краткосрочные финансовые вложения;

- дебиторская задолженность;

- материально-производственные запасы.

Денежные средства − это средства в кассе и денежные средства в банках, включая денежные средства в валюте.

Краткосрочные финансовые вложения отражают инвестиции в ценные бумаги других предприятий, в облигации, а также предоставленные займы на срок не более года.

Дебиторская задолженность − причитающиеся фирме, но еще не полученные средства. В составе оборотных средств отражается дебиторская задолженность, срок погашения которой не превышает одного года.

Материально-производственные запасы − это материальные активы, которые предназначены для:

- продажи в течение обычного делового цикла;

- производственного потребления внутри предприятия;

- производственного потребления в целях дальнейшего изготовления реализуемой продукции.

В эту статью включаются сырье и материалы, незавершенное производство, готовая продукция, а также другие статьи, которые характеризуют краткосрочные вложения денежных средств предприятий в хозяйственную деятельность, предшествующую реализации продукции.

Основные средства − это средства длительного пользования, имеющие материальную форму. В эту категорию средств включают здания и сооружения, машины и оборудование, транспорт и т.д. На все статьи реальных основных средств начисляется амортизация.

Нематериальные активы − средства, не имеющие физически осязаемой формы, но приносящие компании доход. К неосязаемым активам относятся патенты, товарные знаки, торговые марки, авторские права, лицензии, затраты на научно-исследовательские разработки.

В пассиве баланса отражаются решения компании по выбору источника финансирования.

Краткосрочные обязательства − это обязательства, которые покрываются оборотными активами или погашаются в результате образования новых краткосрочных обязательств. Краткосрочные обязательства погашаются в течение непродолжительного периода (обычно не более одного года). В краткосрочные обязательства включаются такие статьи, как счета и векселя к оплате; долговые свидетельства о получении компанией краткосрочного займа; задолженность и отсроченные налоги; задолженность по заработной плате; полученные авансы; часть долгосрочных обязательств, подлежащих выплате в текущем периоде.

Долгосрочные обязательства − это обязательства, которые должны быть погашены в течение срока, превышающего один год. Основными видами долгосрочных обязательств являются долгосрочные займы и кредиты, облигации, долгосрочные векселя к оплате, обязательства по пенсионным выплатам и выплатам арендных платежей при долгосрочной аренде.

Собственный или акционерный капитал. В данной группе выделяются вложенный капитал и накопленная прибыль.

Вложенный капитал − это капитал, инвестированный собственниками. Сюда включаются такие статьи, как номинальная стоимость вложенного капитала, эмиссионная премия и некоторые другие статьи, влияющие на стоимость капитала.

Накопленная прибыль − это прибыль за вычетом налогов и дивидендов, которую предприятие заработало за все годы своего существования. В эту статью входят нераспределенная прибыль прошлых лет, резервный капитал, фонды накопления и чистая прибыль отчетного года (прибыль за вычетом налогов, отвлеченных средств и дивидендов).

Таблица 4. Состав и структура баланса

| АКТИВ | ПАССИВ | ||

| 1. Капитал оборотный 1.1. Капитал денежных средств | 168560 | 1. Капитал краткосрочных обязательств | 332768 |

| 1.2. Капитал краткосрочных финансовых вложений | 25535 | ||

| 1.3. Капитал дебиторской задолженности | 132744 | 2. Капитал долгосрочных обязательств | 612800 |

| 1.4. Капитал материально-производственных запасов | 342144 | ||

| 2. Капитал долгосрочных вложений | 1399200 | 3. Капитал собственный | 4052815 |

| 3. Капитал основной | 2417496 | ||

| 4. Капитал нематериальных вложений | 512704 | ||

| БАЛАНС | 4998383 | БАЛАНС | 4998383 |

Планируемые показатели доходной части бюджета предприятия являются фундаментом для большей части стратегических и тактических финансовых планов.

Строительная организация, несколько лет работающая в условиях рынка и завоевавшая довольно устойчивое положение, выполняет, как правило, определенные специализированные виды работ, объем которых имеет незначительные колебания, связанные, в основном, с сезонностью их выполнения. В данном курсовом проекте предлагается спрогнозировать на год объемы работ в стоимостном выражении для строительной организации, специализирующейся на выполнении работ по сооружению подземной и надземной частей жилых зданий.

Форма составления годового плана выручки от реализации (Вреал) продукции по видам специализированных работ с разбивкой по месяцам приведена в таблице 5.

Таблица 5. Составление годового плана выручки от реализации продукции по видам специализированных работ

| Период | Наименование работ | |||||

| Нулевой цикл | Сантехнические | Отделочные | Столярные | Кровельные | ВСЕГО | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Январь | 1163712 | 1261791 | 595917 | 942020 | 955250 | 4918690 |

| Февраль | 1163712 | 1261791 | 595917 | 942020 | 955250 | 4918690 |

| Март | 1163712 | 1261791 | 595917 | 942020 | 955250 | 4918690 |

| 1 квартал | 3491136 | 3785373 | 1787751 | 2826060 | 2865750 | 14756070 |

| Апрель | 1282992 | 1391125 | 656998,5 | 1038577 | 1053163 | 5422856 |

| Май | 1478496 | 1603105 | 757112,5 | 1196836 | 1213645 | 6249196 |

| Июнь | 1777556 | 1927370 | 910255,8 | 1438924 | 1459132 | 7513237 |

| 2 квартал | 4539044 | 4921600 | 2324367 | 3674337 | 3725941 | 19185289 |

| Июль | 1545700 | 1675974 | 791526,8 | 1251238 | 1268811 | 6533250 |

| Август | 1545700 | 1675974 | 791526,8 | 1251238 | 1268811 | 6533250 |

| Сентябрь | 1545700 | 1675974 | 791526,8 | 1251238 | 1268811 | 6533250 |

| 3 квартал | 4637101 | 5027922 | 2374580 | 3753714 | 3806432 | 19599750 |

| Октябрь | 1394995 | 1512566 | 714352,9 | 1129242 | 1145102 | 5896258 |

| Ноябрь | 1189417 | 1289662 | 609079,8 | 962827,7 | 976349,9 | 5027336 |

| Декабрь | 954837,1 | 1035312 | 488955,8 | 772936,7 | 783792 | 4035834 |

| 4 квартал | 3539248 | 3837540 | 1812388 | 2865007 | 2905244 | 14959428 |

| ГОД | 16206530 | 17572435 | 8299087 | 13119118 | 13303367 | 68500536 |

Расчеты данных производятся по формуле:

![]() (1)

(1)

Где Вреал − выручка от реализации продукции;

В − выработка на одного работника в год;

Ч − среднесписочная численность работников, чел.

Похожие работы

... числом количественных измерителей – синтетических (или интегральных) показателей, причем необходимо применение системы измерителей инвестиционного климата регионов (рис. 3). Логическая схема определения уровня инвестиционной привлекательности региона как интегрального показателя, суммирующего разнонаправленное влияние показателей инвестиционного потенциала и некоммерческого регионального ...

... , поэтому мы не можем его игнорировать. Просто российский путь – это, как правило, путь тернистый...[4] 1.2 Роль экологического фактора на развитие города Дзержинска 1.2.1 Описание программы, проводимой городской Администрацией, для улучшения инвестициооной привлекательности города Программа экологического развития города Дзержинска основана на том, что городская администрация стремится ...

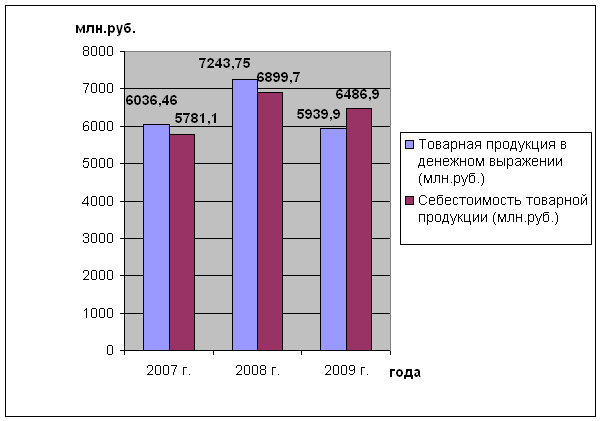

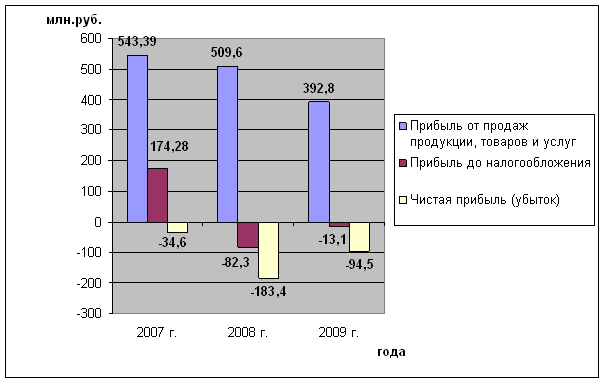

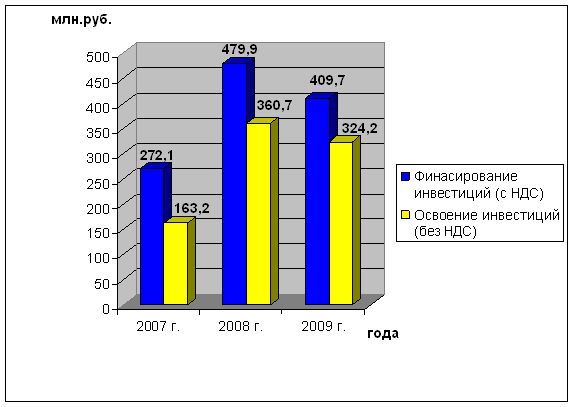

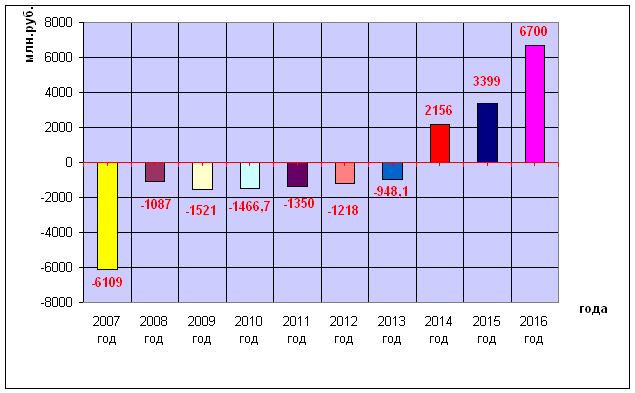

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

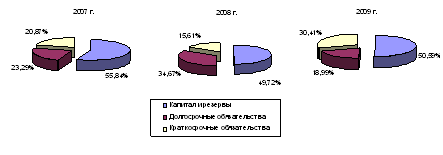

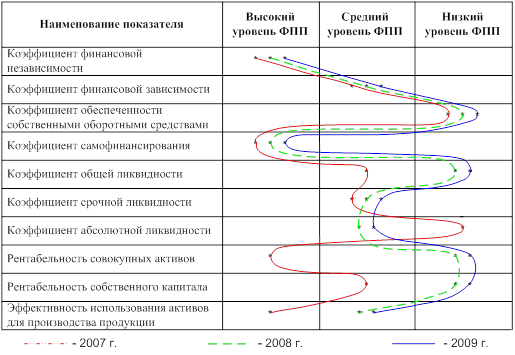

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

0 комментариев