Навигация

Финансовые показатели инвестиций. Способы расчета

3.3 Финансовые показатели инвестиций. Способы расчета

Возврат или окупаемость вложенного капитала равен прибыли после налогообложения, деленной на разность между общей стоимостью вложенного капитала и краткосрочными долговыми обязательствами, выражается в процентах. Это важный показатель эффективности менеджмента.

окупаемость вложенного капитала = норма прибыли * оборот капитала

Норма прибыли — соотношение чистой прибыли и объема продаж. Он равен отношению прибыли после налогообложения к объему сбыта, выражается в процентах.

Оборот капитала — характеризует соотношение между объемом сбыта и вложенным капиталом и показывает, какой объем сбыта обеспечивает каждая единица вложенного капитала.

Платежеспособность предприятия — соотношение оборотных средств и суммы краткосрочных обязательств.

Уровень ликвидности — оценка способности фирмы к удовлетворению краткосрочных обязательств. Определяется как отношение ликвидных фондов (т. е. оборотные средства минус запасы) к краткосрочным обязательствам.

Способы расчета срока окупаемости инвестиций

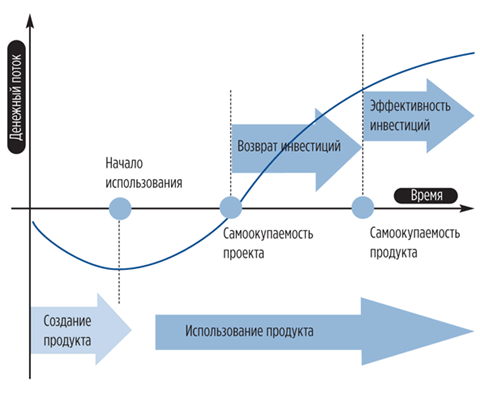

Срок окупаемости - тот срок, за который доходы покроют расходы. Предполагается, что после этого проект (инвестиционный проект, или проект изменения налоговой системы, в частности, ставок налогов, или же какой-либо иной) приносит только прибыль. Очевидно, это верно не для всех проектов. Потому понятие "срок окупаемости" применяют к тем проектам, в которых за единовременным вложением средств следует ежегодное получение прибыли.

Простейший (и наименее обоснованный) способ расчета срока окупаемости состоит в делении объема вложений А на ожидаемый ежегодный доход В. Тогда срок окупаемости равен А/В. Пусть, например, А - это разовое уменьшение налоговых сборов в результате снижения ставок, а В - ожидаемый ежегодный прирост поступлений в бюджет, обеспеченный расширением налоговой базы в результате ускоренного развития производства.

Рентабельность

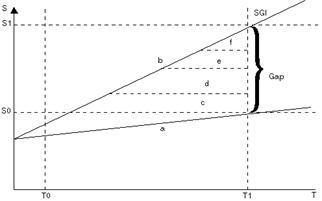

В отличие от (валовой) прибыли, рентабельность - это частное от деления прибыли на расходы. Обозначим доходы как Д, расходы как Р, тогда прибыль П = Д - Р, а рентабельность Ре = Д / Р - 1. Другими словами, рентабельность - это относительная прибыль, она показывает, какой доход приносит 1 руб. вложений.

Прибыль и рентабельность - два принципиально разных критерия. Максимизация по ним весьма часто приводит к разным результатам. В отличие от прибыли рентабельность выше для небольших проектов, как правило, использующих побочные результаты реализации крупных проектов. Например, организация розничной торговли среди строителей ГЭС опирается на использование дорог и наличие потребительского спроса. И то, и другое - результаты реализации проекта строительства ГЭС. При этом рентабельность торгового проекта, очевидно, во много раз выше рентабельности строительства ГЭС, что, например, должно учитываться при налогообложении.

Внутренняя норма доходности

Неопределенности, связанной с произволом в выборе нормы дисконта инвестором, можно избежать, рассчитав так называемую. внутреннюю норму доходности (или прибыли, по-английски Internal Rate of Return, сокращенно IRR), т.е. то значение дисконт-фактора, при котором чистый приведенный доход оказывается равным 0. Ожидается, что при меньшем значении дисконт-фактора прибыль положительна, а при большем - отрицательна. К сожалению, такая интерпретация не всегда допустима, поскольку для некоторой совокупности потоков платежей чистый приведенный доход равен 0 не для одного значения дисконт-фактора, а для многих. Однако традиционная интерпретация корректна в подавляющем большинстве реальных ситуаций, в частности, если платежи всегда предшествуют поступлениям. Поэтому многие экономисты считают наиболее целесообразным использование внутренней нормы доходности как основной характеристики при сравнении потоков платежей.

Внутреннюю норму доходности для рентабельности можно было бы определить из условия равенства 0 рентабельности как функции от нормы дисконта. Однако это условие означает, что доходы и расходы равны, т.е. прибыль равна 0. Поэтому внутренние нормы доходности для прибыли и рентабельности совпадают.

Заключение

Инвестиции играют важную роль, как на макро, так и на микро уровне. По сути, они определяют будущее страны в целом, отдельного субъекта хозяйствования и являются локомотивом в развитии экономики.

Несмотря на все трудности и проблемы, в сфере частного предпринимательства в России заняты уже миллионы людей. Однако бизнес — это совершенно особая манера жизни, предполагающая готовность принимать самостоятельные решения и рисковать. Решив заняться бизнесом, предприниматель должен тщательно спланировать его организацию.

Каждая фирма, начиная свою деятельность, обязана четко представить потребность на перспективу в финансовых, материальных, трудовых и интеллектуальных ресурсах, источники их получения, а также уметь точно рассчитывать эффективность использования имеющихся средств в процессе работы фирмы. В рыночной экономике предприниматели не могут добиться стабильного успеха, если не будут четко и эффективно планировать свою деятельность, постоянно собирать и аккумулировать информацию как о состоянии целевых рынков, положении на них конкурентов, так и о собственных перспективах и возможностях.

При всем многообразии форм предпринимательства существуют ключевые положения, применимые практически во всех областях коммерческой деятельности и для разных фирм, необходимые для того, чтобы своевременно подготовиться, обойти потенциальные трудности и опасности, тем самым уменьшить риск в достижении поставленных целей. Разработка стратегии и тактики производственно-хозяйственной деятельности фирмы является важнейшей задачей для любого бизнеса.

В настоящее время в России бурно протекает процесс формирования и совершенствования работы действующих предприятий различных форм собственности. Важной задачей является привлечение инвестиций, в том числе и зарубежных. Для этого необходимо аргументированное, тщательно обоснованное оформление предложений, требующих капиталовложений. Успешное формирование нового бизнеса также не может обойтись без четкого и объективного планового проекта. Статистические данные о неудачах новых предприятий указывают на то, что риск достаточно велик. Для предвидения и возможного предотвращения этих проблем и используется планирование бизнеса.

Планирование деятельности фирмы с помощью бизнес-плана сулит немало выгод. В частности:

§ заставляет руководителей фундаментально изучить перспективы фирмы;

§ позволяет осуществить более четкую координацию предпринимаемых усилий по достижению поставленных целей;

§ определяет показатели деятельности фирмы, необходимые для

§ последующего контроля;

§ побуждает руководителей конкретнее определить свои цели

§ и пути их достижения;

§ делает фирму более подготовленной к внезапным изменениям рыночных ситуаций;

§ четко формализует обязанности и ответственность всех руководителей фирмы.

Главное достоинство бизнес - планирования заключается в том, что правильно составленный подобный план дает перспективу развития фирмы, то есть, в конечном счете, отвечает на самый важный для бизнесмена вопрос: стоит ли вкладывать деньги в это дело, принесет ли оно доходы, которые окупят все затраты сил и средств.

Список использованной литературы

1. Лопатников Л.И экономико-математический словарь.1987 г.

2. А.Б. Крутиков, Е.Г. Никольский «Инвестиции и экономический рост предпринимательства»2000 г.

3. Г.А. Маховикова В.Е. Кантор «Инвестиционный процесс на предприятиях» 2001 г.

4. Н.И. Лахметкина «Инвестиционная стратегия предприятия»2006 г.

5. http://www.inventech.ru/lib/pravo/pravo-0136/

6. В.Н. Глазунов: «Инвестиционная политика предприятия»1991 г.

7. А.А. Федотов «Финансовая математика»лекции 2007 г.

Похожие работы

... внутренней среды. Одной из основных составляющих деловой активности предприятия является активность развития, которая включает инновационную и инвестиционную активность. На инновационную активность предприятия оказывают влияние: • факторы развития инновационных процессов: научно-технических, организационных, финансово-экономических, управленческих, кадровых; • факторы развития организационно- ...

... , связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В ...

... промышленность, производство пластмасс, но он неприменим в отраслях, регулируемых государством: нефтедобыча, газовая отрасль и т.п. 2. Инвестиционная деятельность предприятия 2.1 Внутренняя инвестиционная деятельность По своей направленности инвестиционную деятельность предприятия можно разделить на два основных типа: внутреннюю и внешнюю. К внутренней деятельности относится: ...

0 комментариев