Навигация

Введение

Налог – это обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и в установленные сроки. Совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы, образуют налоговую систему страны.

Возможности финансовой стабилизации, во всяком случае – состояние доходной части бюджета, будет зависеть в основном от двух весьма влияющих друг на друга критериев. Первый и основной из них – развитие налоговой базы, т.е. общая ситуация в экономике, особенно в ее базовых отраслях; второй – налоговая система страны. Ибо от того, насколько оптимально выбраны объекты налогообложения, установлена величина налоговых ставок, отлажен механизм взимания налогов и т.д., зависит обратное воздействие налоговой системы на налоговую базу. Есть еще и третий критерий – организация и эффективность налоговой службы государства.

Объектами налогообложения являются доходы (прибыль), стоимость определенных товаров, отдельные виды деятельности налогоплательщиков, операции с ценными бумагами, пользование природными ресурсами, имущество юридических и физических лиц, объем продаж, передача имущества, добавленная стоимость продукции, работ и услуг и другие объекты.

Предусмотрено, что один и тот же объект может облагаться налогом одного вида только один раз за определенный Законом период налогообложения.

1. Единый социальный налог

1.1 Налогоплательщики

1. Налогоплательщиками налога признаются:

1)лица, производящие выплаты физическим лицам:

- организации;

- индивидуальные предприниматели;

- физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

2. Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, он исчисляет и уплачивает налог по каждому основанию.

1.2 Объект налогообложения

1. Объектом налогообложения для налогоплательщиков признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Объектом налогообложения для налогоплательщиков признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц.

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).

Не признаются объектом налогообложения для налогоплательщиков выплаты, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, по трудовым договорам, заключенным с российской организацией через ее обособленные подразделения, расположенные за пределами территории Российской Федерации, и вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, в связи с осуществлением ими деятельности за пределами территории Российской Федерации в рамках заключенных договоров гражданско-правового характера, предметом которых является выполнение работ, оказание услуг.

2. Объектом налогообложения для налогоплательщиков признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

3. Выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если:

- у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

- у налогоплательщиков — индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

1.3 Налоговая база

1. Налоговая база налогоплательщиков определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц.

При определении налоговой базы учитываются любые выплаты и вознаграждения, вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица - работника, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах, оплата страховых взносов по договорам добровольного страхования.

Налоговая база налогоплательщиков определяется как сумма выплат и вознаграждений за налоговый период в пользу физических лиц.

Налогоплательщики определяют налоговую базу отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

2.Налоговая база налогоплательщиков определяется как сумма доходов, полученных такими налогоплательщиками за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке; аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль.

4. При расчете налоговой базы выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг) учитываются как стоимость

этих товаров (работ, услуг) на день их выплаты, исчисленная исходя из их

рыночных цен (тарифов), а при государственном регулировании цен (тарифов) на эти товары (работы, услуги) - исходя из государственных регулируемых розничных цен.

При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

5. Сумма вознаграждения, учитываемая при определении налоговой базы в части, касающейся авторского договора, определяется с учетом расходов.

1.4 Суммы, не подлежащие налогообложению

1. Не подлежат налогообложению:

1) государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам;

2) все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с:

- возмещением вреда, причиненного увечьем или иным повреждением здоровья;

- бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

- оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

- оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях;

- увольнением работников, включая компенсации за неиспользованный отпуск;

- возмещением иных расходов, включая расходы на повышение профессионального уровня работников;

- расходами физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера;

- трудоустройством работников, уволенных в связи с осуществлением мероприятий по сокращению численности или штата, реорганизацией или ликвидацией организации;

- выполнением физическим лицом трудовых обязанностей (в том числе переезд на работу в другую местность и возмещение командировочных расходов).

При оплате налогоплательщиком расходов на командировки работников как внутри страны, так и за ее пределы не подлежат налогообложению суточные в пределах норм, установленных в соответствии с законодательством Российской Федерации, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, расходы на оплату услуг связи, сборы за выдачу (получение) регистрацию служебного заграничного паспорта, сборы за выдачу (получение) виз, а также расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту. При непредставлении документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в пределах норм, установленных в соответствии с законодательством Российской Федерации. Аналогичный порядок налогообложения применяется к выплатам, производимым физическим лицам, находящимся во властном или административном подчинении организации, а также членам совета директоров или любого аналогичного органа компании, прибывающим для участия в заседании совета директоров, правления или другого аналогичного органа этой компании;

3) суммы единовременной материальной помощи, оказываемой налогоплательщиком:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации;

- членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении) ребенка, но не более 50 тысяч рублей на каждого ребенка;

4) суммы оплаты труда и другие суммы в иностранной валюте, выплачиваемые своим работникам, а также военнослужащим, направленным на работу (службу) за границу, налогоплательщиками - финансируемыми из федерального бюджета государственными учреждениями или организациями - в пределах размеров, установленных законодательством Российской Федерации;

5) доходы глав крестьянского (фермерского) хозяйства, получаемые от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации - в течение пяти лет начиная с года регистрации хозяйства.

6) доходы (за исключением оплаты труда наемных работников), получаемые членами зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

7) суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому налогоплательщиком в порядке, установленном законодательством Российской Федерации; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица и (или) причинения вреда здоровью застрахованного лица;

8) стоимость проезда работников и членов их семей к месту проведения отпуска и обратно, оплачиваемая налогоплательщиком лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях, в соответствии с действующим законодательством, трудовыми договорами (контрактами) и (или) коллективными договорами;

10) суммы, выплачиваемые физическим лицам избирательными комиссиями, комиссиями референдума, а также из средств избирательных фондов кандидатов на должность Президента Российской Федерации, кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта Российской Федерации, кандидатов на должность в ином государственном органе субъекта Российской Федерации, предусмотренном конституцией, уставом субъекта Российской Федерации и избираемом непосредственно гражданами, кандидатов в депутаты представительного органа муниципального образования, кандидатов на должность главы муниципального образования, на иную должность, предусмотренную уставом муниципального образования и замещаемую посредством прямых выборов, избирательных фондов избирательных объединений, избирательных фондов региональных отделений политических партий, не являющихся избирательными объединениями, из средств фондов референдума инициативной группы по проведению референдума Российской Федерации, референдума субъекта Российской Федерации, местного референдума, инициативной агитационной группы референдума Российской Федерации, иных групп участников референдума субъекта Российской Федерации, местного референдума за выполнение этими лицами работ, непосредственно связанных с проведением избирательных кампаний, кампаний референдума;

11) стоимость форменной одежды и обмундирования, выдаваемых работникам, обучающимся, воспитанникам в соответствии с законодательством Российской Федерации, а также государственным служащим федеральных органов власти бесплатно или с частичной оплатой и остающихся в личном постоянном пользовании;

12) стоимость льгот по проезду, предоставляемых законодательством Российской Федерации отдельным категориям работников, обучающихся, воспитанников;

13) суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников организациями, финансируемыми за счет средств бюджетов, не превышающие 3000 рублей на одно физическое лицо за налоговый период,

2. В налоговую базу (в части суммы налога, подлежащей уплате в Фонд социального страхования Российской Федерации), не включаются также любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера, авторским договорам.

Похожие работы

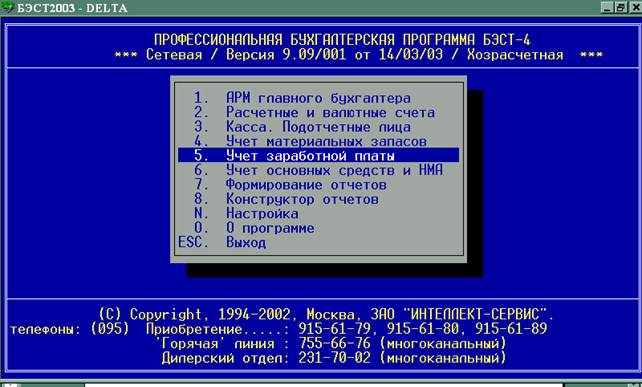

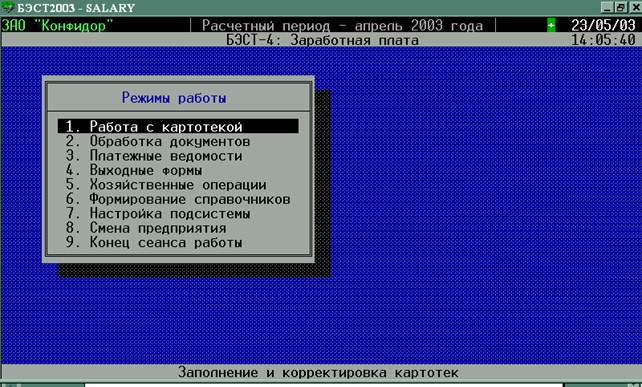

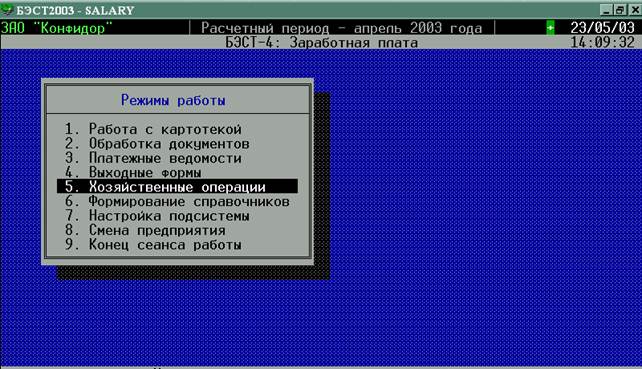

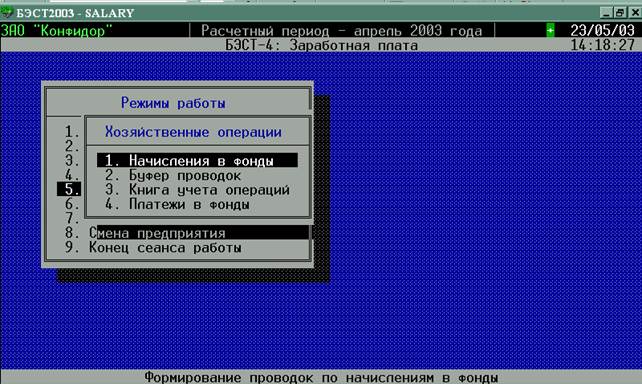

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев