Навигация

Налоговый и отчетный периоды. Ставка налога

3. Налоговый и отчетный периоды. Ставка налога.

Налоговым периодом по единому социальному налогу признается календарный год. Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки единого социального налога дифференцированы по ряду оснований. Ставки различаются:

o по группам налогоплательщиков;

o по видам налогоплательщиков внутри групп;

o по признаку соответствия налоговой базы налогоплательщика -

работодателя в расчете на одного работника определенным количественным критериям;

o по видам социальных фондов.

Дифференциация ставок единого социального налога для налогоплательщиков - работодателей и налогоплательщиков - не работодателей вызвана различиями в объектах налогообложения.

Однако не все налогоплательщики - работодатели применяют при исчислении сумм налога одинаковые ставки.

Таблица 1

Ставки единого социального налога для основной категории налогоплательщиков – работодателей, производящих выплаты наемным работникам

| Налоговая база для каждого Работника | Размер ставки |

| До 100 000 руб. | 35,6% |

| От 100 001руб. до 300 000 руб. | 35 600 руб.+20% с суммы, превышающей 100 тыс.руб. |

| От 300 001 до 600 000 | 75 600 руб.+10% с суммы, превышающей 300 тыс.руб. |

| Свыше 600 000 руб. | 105 600 руб.+2% с суммы, превышающей 600 тыс.руб. |

Как было отмечено выше, ставки единого социального налога дифференцированы по фондам. Так, общая максимальная ставка единого налога для основной категории налогоплательщиков - работодателей в размере 35,6 % сложилась следующим образом:

- в Пенсионный фонд (ПФ) - 28 %;

- в Фонд социального страхования (ФСС) - 4 %;

- в Федеральный фонд обязательного медицинского страхования

(ФФОМС)-0,2%;

- в Территориальные фонды обязательного медицинского страхования (ТФОМС) - 3,4%.

Льготные ставки налога установлены для организаций, производящих сельскохозяйственную продукцию, крестьянских (фермерских) хозяйств, а также для родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования.

Для налогоплательщиков второй группы - не работодателей ставки единого социального налога ниже, чем для налогоплательщиков - работодателей.

Таблица 2

Ставки единого социального налога для лиц, занимающихся предпринимательской и иной профессиональной деятельностью (кроме адвокатов)

| Налоговая база на каждого работника | Размер ставки |

| До 100 000 руб. | 13,2% |

| От 100 001 руб. до 300 000 руб. | 13 200 руб. + 7,4% с суммы, превышающей 100 тыс. руб. |

| От 300 001 руб. до 600 000 руб. | 28000 руб. + 3,65% с суммы, превышающей 300 тыс. руб. |

| Свыше 600 000 руб. | 38 950руб. + 2% с суммы, превышающей 600 тыс. руб. |

Несколько иные ставки налога установлены для адвокатов, оказывающих бесплатную юридическую помощь физическим лицам.

Таковы ставки на сегодняшний день, но с 1 января 2005 года предполагают снижение ставки единого социального налога (ЕСН) с 35,6% до 26%. Таким образом, при доходах работника до 300 тыс. руб. в год работодатель по регрессивной шкале будет платить в виде ЕСН 26% от этой суммы, при доходе до 600 тыс. руб. - 10%, свыше 600 тыс. - 2%.

Рассмотренные выше ставки единого социального налога свидетельствуют о том, что для этого налога характерна регрессивная шкала

налогообложения. Это означает, что с увеличением налоговой базы ставка налога уменьшается. Такой метод налогообложения не нашел широкого использования в российском налоговом законодательстве.

Похожие работы

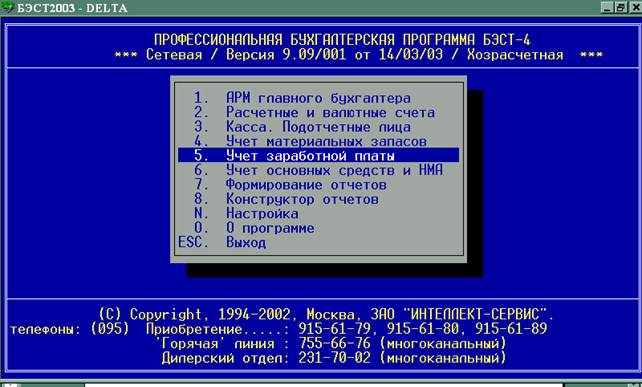

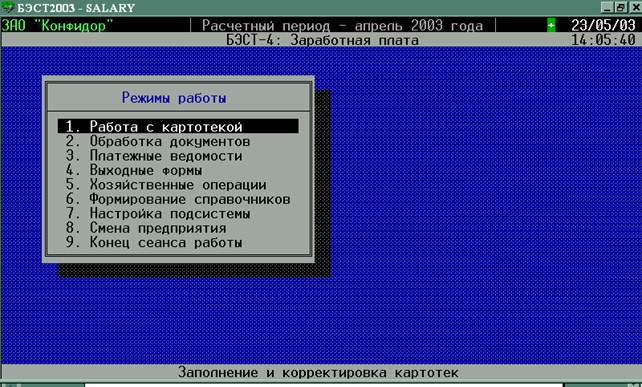

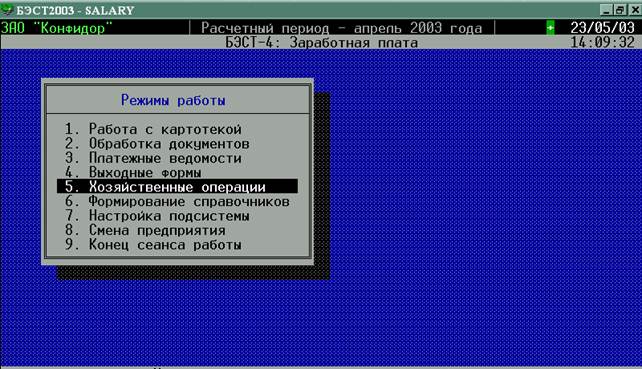

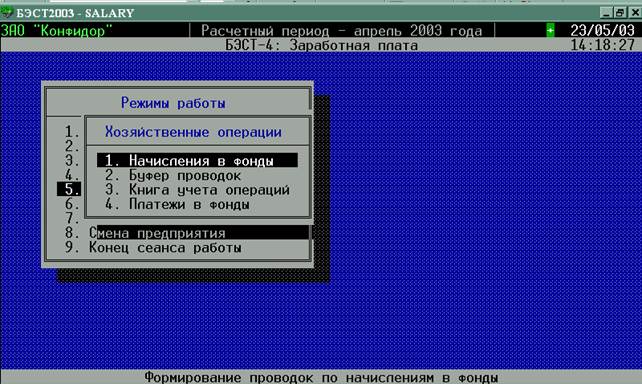

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев