Навигация

Грошово-кредитна політика Франції. Грошова система СРСР

Зміст

1 Банк Франції: особливості його функцій та роль в економіці країни. Грошово-кредитна політика2 Формування грошової системи колишнього СРСР

Література

1 Банк Франції: особливості його функцій та роль в економіці країни. Грошово-кредитна політика

Банк Франції був створений 18 січня 1800 р. Наполеоном Бонапартом, який був тоді Першим Консулом, з метою сприяння економічному зростанню після глибокого спаду Революційного періоду. Завданням нового Банку була емісія банкнот як засобу платежу замість знецінених комерційних векселів.

У той час і Швеція, й Англія вже мали емісійні банки. Емісійна функція Банку, створеного у Франції, однак, була більш обмеженою. Згідно з "Основним Статутом" від 13 лютого 1800 р. він мав право емітувати банкноти в межах Парижу і не звільнявся від конкуренції з боку вже існуючих на той час подібних закладів.

Люди, які складали статут Банку, розуміли, що довіру публіки до паперових грошей можна було забезпечити тільки шляхом доручення випуску таких грошей установі, яка була б незалежною від уряду. Тому Банк Франції було засновано на базі акціонерної форми власності з капіталом 30 млн франків.

Право випуску банкнот, надане Банку в 1803 p., було продовжено у 1806 р. і поновлювалось чотири рази до 1945 р. Поступово воно поширювалося на міста з "дисконтними офісами", а згодом і по всій Франції, поглинувши при цьому і перетворивши на філії дев'ять провінційних емісійних банків.

До 1848 р. банкноти, випущені Банком Франції, не були законним платіжним засобом, тобто було не обов'язково приймати їх як засіб платежу. Крім того, не було обмежень щодо обсягів їх випуску, але Банк мусив бути здатним обміняти свої банкноти на золоті монети на першу вимогу.

Криза, викликана політичним переворотом у 1848 p., призвела до введення "примусового курсу", звільняючи Банк від зобов'язання викупити його власні банкноти. Банкноти Банку стали законним платіжним засобом, і окремі особи та уряд повинні були приймати їх до оплати.

Із введенням примусового курсу були встановлені обмеження щодо обсягу емісії.

До 1848 р. за межами Парижа функціонувало 15 відділень та філій Банку. У другій половині XIX ст. мережа відділень почала швидко поширюватись: 160 структурних підрозділів у 1900 р. й 259 - у 1928 р.

Розширення мережі Банку по всій території Франції супроводжувалось різким збільшенням його ділової активності. Фінансування економіки зростало в результаті політики низьких норм відсотка та вільного підходу до дисконтування ресурсів. Надання позик під забезпечення цінними паперами було дозволено у 1834 р. Спочатку позики надавалися тільки під урядові цінні папери, а згодом і під інші види цінних паперів.

Банк також активно вносив свій вклад у підтримання валюти, скуповуючи і продаючи золото згідно з установленими нормами, коли банкноти обмінювались на золото. Ця діяльність була призупинена у зв'язку з повторним уведенням примусової валюти з 1914 по 1926 р. Банк був тоді офіційно вповноважений втручатися у справи валютної біржі з метою стабілізації франка.

В обмін на право банкнотної емісії Банк безоплатно обліковував готівкові операції Казначейства і надавав позики уряду для задоволення його фінансових потреб.

1993 р. став поворотним моментом в історії Банку Франції. Крок до незалежного Банку був зроблений з метою гарантування безперервності та стабільності валютної політики, звільняючи її від короткострокових пріоритетів і таким чином забезпечуючи довіру до франка. Чітке та урочисте зобов'язання підтримувати цінову стабільність незалежно від внутрішньої політики є хоч і необхідною, але недостатньою умовою довіри громадян до національної грошової одиниці. Крім того, незалежність центрального банку вважається найкращим інституційним рішенням на шляху до Європейського грошово-кредитного Союзу, що зробило реформу статуту Банку Франції тим більш необхідною.

У 1993 р. було прийнято новий Закон про Статут Банку Франції, згідно з яким Банк розробляє і проводить грошово-кредитну політику, спрямовану на забезпечення стабільності цін і виконує свою місію в межах загальної економічної політики уряду.

Для сучасної функціональної структури Банку Франції характерна централізація адміністративної влади в руках керуючого. Він і два його заступники призначаються директором ради міністрів Франції строком на шість років без права відкликання і не можуть обіймати ці посади більше двох строків. Такий порядок призначення - свого роду гарантія незалежності центрального банку. Керуючий, вік якого не повинен перевищувати 65 років, складає присягу президенту республіки. Керуючий, який має широкі повноваження і права, здійснює керівництво Банком Франції, визначає загальні напрямки діяльності усіх його підрозділів. Він має право призначати службовців на всі посади в Банку, за винятком директора філії Банку. Його кандидатуру він може лише запропонувати, а призначає на цю посаду міністр економіки і фінансів Франції.

Організаційна структура, яка склалася в Банку Франції, забезпечує виконання тих завдань, які на нього покладені. Цьому сприяє збільшення ступеня незалежності центрального банку, яке досягнуто завдяки прийнятому в 1993 р. Закону про Статут Банку Франції.

Банк Франції виконує всі основні функції центрального банку, а в деяких випадках у певні періоди й окремі специфічні економічні функції.

Так він виконує функції, яких не мають центральні банки інших країн. Цей банк веде рахунки приватних осіб - поточні та за цінними паперами. Це склалося історично, коли Банк Франції був приватною кредитною інституцією. Указана діяльність банку обмежена статутом 1993 p., який прямо забороняє йому відкривати нові рахунки. Нині Банк Франції веде близько 80 тис. рахунків приватних осіб, причому половина з них належить службовцям банку або його пенсіонерам. Через свої філії банк може надавати кредити приватним особам переважно під заставу цінними паперами, та деякі інші види послуг приватним особам.

Цей банк, на відміну від інших центральних банків, до 1945 р. не брав активної участі у грошово-кредитному регулюванні. Резервування комерційними банками коштів у Банку Франції було введено після Другої світової війни. Саме тоді вплив Банку на комерційні банки значно посилився.

З 1991 р. органами законодавчої влади на Банк Франції покладено зобов'язання вести справи комісій із надзаборгованості приватних осіб. До функцій філій банку входить складання переліку боргів та доходів осіб, що мають надзаборгованість. За цими справами філії ведуть спеціальну картотеку - файл сумнівного погашення кредитів, що надані приватним особам.

Банк Франції веде й інші картотеки. Центральна служба з ризиків реєструє всі кредити, які надані на суми, що перевищують установлений рівень, прострочену заборгованість за виплатами до Фонду соціального страхування та до Фонду субсидій. Картотека ведеться за типами кредитів, секторами економіки та регіонами. Цією інформацією можуть користуватися як державні органи, так і банки та небанківські установи. У 2000 р. Банк Франції відзначив 200-річний ювілей. Мережа територіальних відділень банку не має аналогів у світі (біля 250). У зв'язку із створенням Європейської системи центральних банків нині відбуваються зміни у діяльності та організаційній структурі Банку Франції.

Франк було введено в обіг замість лівру у роки Великої французької буржуазної революції - 6 травня 1789 р. Та офіційною грошовою одиницею він став з 1803 р.

З 1979 р. Франція - член Європейської валютної системи, а з 1 січня 1999 р. вона увійшла до числа країн, які ввели спільну європейську валюту - євро - у безготівковий обіг.

Франція очолювала зону франка, яка виникла у 1939 р. Особливістю її порівняно зі стерлінговою зоною було юридичне оформлення міждержавними угодами та створення централізованого керівного органу - Валютного комітету зони франка. З початку існування зони до неї входили колонії та залежні території. З розпадом колоніальної системи зона франка втратила свою колоніальну базу. Окремі країни покинули зону. Основа сучасної зони франка - незалежні африканські держави. Щоб послабити центробіжні тенденції, які породжуються національно-визвольним рухом, Франція постійно поновлює валютно-фінансовий механізм зони франка.

Основою банківської системи Франції є комерційні банки - банки універсального типу. Після Другої світової війни було націоналізовано чотири найбільші депозитні банки.

Похожие работы

... , що Національний банк України є повністю незалежним від вищого законодавчого органу держави. У цій статті вказано, що «Рада Національного банку України розробляє основні засади грошово-кредитної політики та здійснює контроль за її проведенням». Однак Конституція, як видно з цієї статті, не передбачає, що ці основні засади затверджуються Радою НБУ. Закон України «Про Національний банк України» ...

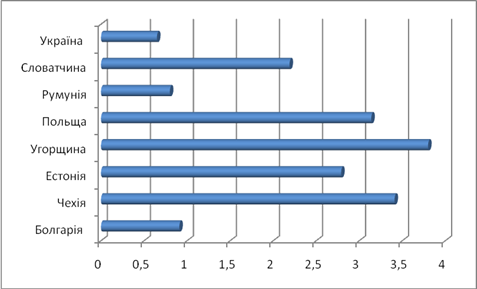

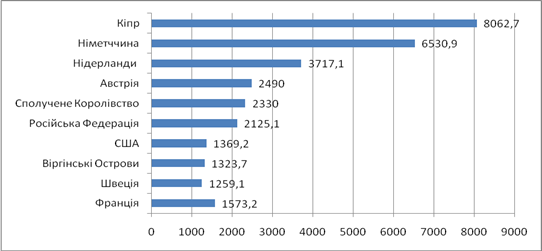

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

... . Деякі американські фірми купують устаткування для АЕС навіть в Японії! США не побудували жодного реактора за останні десять років. [48] РОЗДІЛ ІІ ГОЛОВНІ ФАКТОРИ ЕНЕРГЕТИЧНОЇ БЕЗПЕКИ США 2.1. Геополітичні плани США На початку ХХ століття коли США почали перетворюватися в одну з ведучих держав світу, ідеологи американського гегемонізму заявили про зазіхання США на панування у всьому ...

... виражають способи впливу на пропозицію і попит; по-третє, неекономічні способи регулювання (правовий, моральний, політичний механізми). 2. Економічна політика як основа національних економічних інтересів 2.1. Національно-економічні інтереси - вихідний пункт визначення національної економічної політики Національні економічні інтереси об'єднують економічні інтереси кожного громадянина, ...

0 комментариев