Навигация

Графічна модель грошового ринку та рівновага на ньому

1.4 Графічна модель грошового ринку та рівновага на ньому

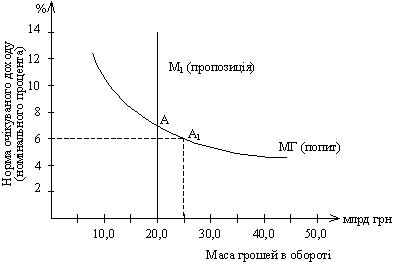

Якщо дві криві — попиту і пропозиції — накласти одну на другу в одній системі координат, то одержимо завершену графічну модель грошового ринку. У ній попит і пропозиція подаються у взаємодії і визначається результат цієї взаємодії: рівень їх урівноваження та норма рівноважної ставки процента, що відповідає цьому рівню.

![]()

![]()

Рис. 1.6. Графічна модель ринку грошей [17.c.265]

Криві попиту (МГ) і пропозиції (М1) перетинаються в точці А, якій адекватні маса грошей в обороті на суму 20,0 млрд грн та ставка очікуваного доходу (номінального процента) на рівні 8%. Це значить, що економічні суб’єкти в даній ситуації бажають мати у своєму розпорядженні грошей на суму 20,0 млрд грн, а банківська система може забезпечити пропозицію грошей на цьому ж рівні, щоб урівноважити попит і пропозицію. За цієї умови ставка процента (очікуваного доходу) стабілізується на рівні 8%. Цей рівень є рівноважною ставкою процента, яка буде задовольняти вимоги обох сторін ринку: покупці зможуть сформувати потрібний їм запас грошей, що дорівнює 20,0 млрд грн, і будуть його тримати на руках, а продавці зможуть розмістити наявний у них запас грошей за прийнятною ставкою процента.

Ні за якої іншої ставки процента подібна зрівноваженість попиту і пропозиції неможлива. Припустимо, що якимось чином удалося в цій ситуації встановити ставку процента на рівні 6%, тобто нижчій від рівноважної. Реакцією на цю зміну буде зниження альтернативної вартості зберігання грошей і зростання попиту на гроші — точка попиту зміститься по кривій попиту вправо в положення А1 (при тому, що точка пропозиції залишиться в попередньому положенні А). Збільшення попиту на гроші виявиться в посиленні вимог економічних суб’єктів до банків надати їм грошові позички. Проте банки не зможуть задовольнити цих вимог, оскільки їхні резерви залишилися незмінними. Окремі банки спробують закупити додаткові резерви на міжбанківському ринку, і між банками посилиться конкурентна боротьба за ресурси. Наслідком цієї боротьби стане зростання процентної ставки доти, доки вона не досягне попереднього (рівноважного) рівня. Але в міру наближення ставки до цього рівня буде зростати альтернативна вартість грошей і скорочуватися попит на гроші. Як тільки ставка досягне 8%, увесь додатковий попит на гроші зникне і всі показники займуть рівноважне положення: попит і пропозиція — 20,0 млрд грн, ставка процента — 8%.

Порушену рівновагу ринку можна було «заспокоїти» іншим способом — збільшенням пропозиції грошей до нового рівня попиту. Для цього центральний банк повинен збільшити резерви комерційних банків, купивши у них відповідну масу цінних паперів чи збільшивши рефінансування. За рахунок додаткових резервів банки задовольнили б додатковий попит на гроші, і рівновага відновилась би. Але рівень її був би зовсім іншим — обсяг грошової маси зросте до 25,0 млрд грн, а ставка процента знизиться до 6%. Проте така рівновага може мати негативні наслідки для реальної економіки, насамперед для товарних ринків, де значно зросте платоспроможний попит.

Порушення рівноваги на грошовому ринку може обумовлюватися також чинниками, які діють на боці пропозиції грошей та на боці попиту на гроші. У цих випадках рівновага може відновитися тільки на інших рівнях як процента, так і грошової маси.

Розділ ІІ. Аналіз грошового ринку України на сучасному етапі

2.1. Динаміка грошових агрегатів

Грошовий агрегат — це специфічний показник грошової маси, що характеризує певний набір її елементів залежно від їх ліквідності. Кількість агрегатів, які використовуються в статистичній практиці окремих країн, не однакова, що пояснюється істотними відмінностями в елементному складі грошової маси, у спектрах активів, які розглядаються в національній практиці як гроші, у завданнях використання грошової маси в регулятивних цілях. Так, у США застосовуються чотири агрегати для визначення маси грошей, в Англії — п’ять, у Німеччині — три.

У статистичній практиці України визначаються і використовуються для цілей аналізу і регулювання чотири грошові агрегати: М0, М1, М2, М3.

Агрегат М0 відображає масу готівки, яка перебуває поза банками, тобто на руках у фізичних осіб і в касах юридичних осіб. Готівка в касах банків сюди не входить.

Агрегат М1 включає гроші в агрегаті М0 + вклади в банках, які можуть бути використані власниками негайно, без попередження банків, тобто запаси коштів на поточних рахунках та на ощадних рахунках до запитання.

Агрегат М2 — це гроші в агрегаті М1 + кошти на всіх видах строкових рахунків, кошти на рахунках капітальних вкладень та інших спеціальних рахунках.

Агрегат М3 охоплює гроші в агрегаті М2 + кошти на вкладах за трастовими операціями банків.

В Україні маса грошей в обороті після грошової реформи 1996 р. характеризується високими темпами зростання та надмірно великою вагою в ній готівки, про що свідчать дані табл. 2.1.

Протягом п’яти післяреформових років грошова база та грошова маса зростали щорічно, збільшившись відповідно в 4,7 та в 4,8 раза. На фоні постійного скорочення реального обсягу валового внутрішнього продукту зазначене зростання грошової маси видається надмірним. Воно було спричинене високим рівнем бюджетного дефіциту та не досить жорсткою грошово-кредитною політикою центрального банку. Такі ножиці в динаміці грошової маси та обсягу суспільного виробництва не могли не вплинути на вартість грошей: гривня за п’ять років знецінилась у 2,1 раза, а відносно долара США — в 2,8 раза.

Таблиця 2.1[№12.с.66]

ГРОШОВА МАСА, ЩО ОБСЛУГОВУЄ ГРОШОВИЙ ОБІГ В УКРАЇНІ

| Показник | 1997 | 1998 | 1999 | 2000 | 2001 | |||||

| Сума | % до попереднього року | Сума | % до попереднього року | Сума | % до попереднього року | Сума | % до попереднього року | Сума | % до попереднього року | |

| Грошова база | 7,1 | 144,6 | 8,6 | 121,9 | 12,0 | 139,3 | 16,8 | 140,0 | 23,0 | 137,0 |

| Агрегат М0 | 6,1 | 151,7 | 7,1 | 116,7 | 9,6 | 133,9 | 12,8 | 134,0 | 19,5 | 152,3 |

| Агрегат М1 | 9,0 | 143,3 | 10,3 | 114,1 | 14,1 | 136,4 | 20,7 | 147,0 | 29,8 | 144,0 |

| Агрегат М2 | 12,4 | 137,9 | 15,4 | 124,0 | 21,7 | 140,7 | 31,4 | 145,0 | 45,0 | 143,0 |

| Агрегат М3 | 12,5 | 133,9 | 15,7 | 125,3 | 22,1 | 140,4 | 32,1 | 145,0 | 45,5 | 142,0 |

| У тому числі – сума | 6,1 | 151,7 | 7,1 | 116,7 | 9,6 | 133,9 | 12,8 | 134,0 | 19,5 | 152,3 |

| – питома вага, % | 48,9 | 113,4 | 45,5 | 93,0 | 43,4 | 95,3 | 40,0 | 92,3 | 42,8 | 107,0 |

За станом на 1 червня 2008 року обсяг грошової маси в обігу становив 429.7 млрд. грн. і збільшився з початку року на 8.5% (у тому числі в національній валюті - на 6.8%, а в іноземній - на 14.2%). Упродовж травня поточного року обсяг грошової маси в абсолютному вимірі не змінився, що пов'язано зі зміною вартісної оцінки депозитів у іноземній валюті, внаслідок зміцнення офіційного курсу гривні щодо іноземних валют.

За станом на 01.06.2008 р. обсяг грошей поза банками (М0) становив 118.8 млрд. грн., або збільшився за січень - травень на 7.0% (у тому числі у травні - на 2.4%), проте частка зазначеної складової у структурі грошової маси (МЗ) порівняно з початком року скоротилася на 0.3 процентного пункту до 27.7%.

За січень - травень 2008 року грошова маса (МІ) збільшилася на 4.0% і на 1 червня 2008 року становила 188.9 млрд. грн., у тому числі 70.1 млрд. грн. - переказні кошти в національній валюті. У цілому з початку поточного року обсяг переказних коштів у національній валюті зменшився на 0.6%, на що певною мірою вплинуло їх скорочення за останні 2 місяці на 5.0%. У травні обсяг переказних коштів у національній валюті зменшився на 3.4% в основному за рахунок скорочення (на 5.9%) коштів суб'єктів господарювання, змушених активніше використовувати власні кошти через дефіцит коштів у національній валюті на грошовому ринку країни.

Упродовж січня - травня частка переказних коштів у національній валюті у загальному обсязі (МЗ) скоротилася на 1.6 процентного пункту і на 01.06.2008 р. становила 16.3%.

На 1 червня 2008 року обсяг грошової маси (М2) дорівнював 425.4 млрд. грн. і зріс за 5 місяців на 8.7%, проте у травні порівняно з попереднім місяцем в абсолютному значенні він не змінився. Переказні кошти в іноземній валюті та інші кошти збільшилися за січень - травень поточного року на 12.8% до 236.5 млрд. грн. На відміну від квітня, коли обсяг зазначених коштів збільшився на 3.9%, у травні спостерігалося їх зменшення на 0.1%, на що певною мірою вплинуло скорочення переказних коштів у іноземній валюті фізичних осіб (на 4.7%) та інших коштів суб'єктів господарювання (на 2.7%). Водночас переказні кошти в іноземній валюті суб'єктів господарювання зросли за місяць на 5.0%.

Станом на 1 червня 2008 року в структурі грошової маси (МЗ) частка переказних коштів у іноземній валюті та інших коштів становила 55.0% і зросла порівняно з початком року на 2.1 процентного пункту.

Похожие работы

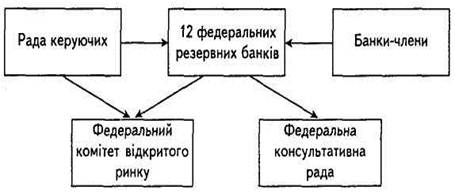

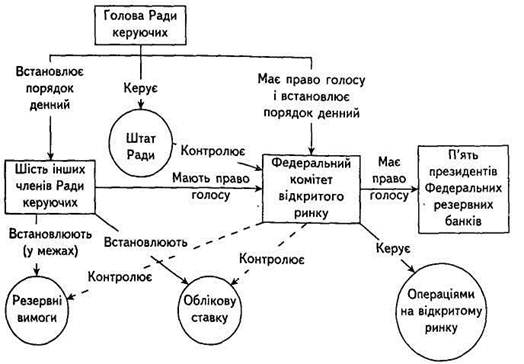

... резервна система: організаційна структура, управління, завдання та функції. Еволюція взаємовідносин центрального банку та уряду. (№14) Федеральна резервна система США – центральна установа у банківській системі, що відповідає за монетарну політику США, центральний банк ("банк банків", агент уряду при обслуговуванні державного бюджету). Федеральну резервну систему створено у 1913 р. (дві ...

... орієнтовано як правило не на окремий збиток чи сукупність збитків, а на окремий вид страхування, що здійснює цедент, або на весь його страховий портфель. 10.4 Сутність та механізм дії співстрахування Співстрахування – це страхування, при якому два чи більше страховиків беруть участь визначеними частинами у страхуванні одного й того самого ризику. В співстрахуванні страховики поділяють ризик ...

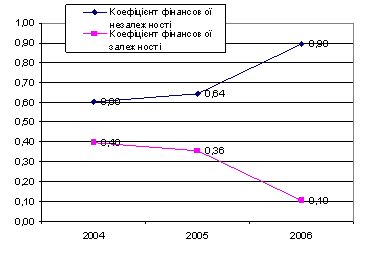

... і. Для оптимального вибору джерел формування капіталу в необхідно дослідити зміну граничної вартості капіталу, що дає можливість оцінити вплив управлінських рішень на середньозважену вартість капіталу підприємства. Гранична вартість капіталу є середньозваженою вартістю кожної нової гривні капіталу, яку отримує підприємство в своє розпорядження. Для розрахунку потреби в капіталі пропонується ...

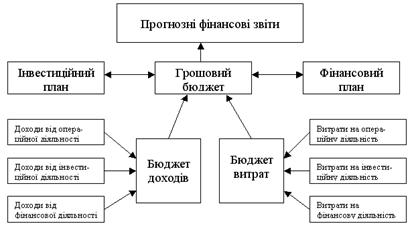

... інтервалами в межах певного періоду, наприклад, лізингові платежі, які сплачуються нерівномірно за погодженням сторін. [24] Проведину класифікацію грошових потоків доцільно занести в таблицю (див. табл. 1.1). Таблиця 1.1 Класифікація грошових потоків підприємства Масштаб обслуговування фінансово-господарської діяльності: - грошовий потік по підприємству в цілому; - грошовий потік по ...

0 комментариев