Навигация

Сочетание эгоцентризма и экстравертности;

8. сочетание эгоцентризма и экстравертности;

9. наличие в гипертрофированной форме специфических имманентных личных качеств — энергичности, “нахрапистости”, значительного самомнения, самоуверенности (при отсутствии либо наличии в незначительной степени сомнений в достижении поставленных целей), твердого стремления к обладанию властью, цинизма в отношении к другим людям (партнерам, клиентам ...), склонности к блефу (готовности блефовать) и др.;

10. наличие атрибутов внешней респектабельности и добропорядочности, создающих благоприятное впечатление и формально подразумевающих законопослушность, а также предполагающих высокий социальный статус субъекта (делинквента), его принадлежность к элитному социальному слою общества;

11. отсутствие явных внешних признаков отличия бизнесменов-делинквентов от законопослушных предпринимателей, сокрытие своих преступных намерений и деяний за ширмой законной экономической деятельности, что облегчает использование инструментария мошенничества (обман, злоупотребление доверием ...) в присвоении чужих экономических благ (движимого и недвижимого имущества, денежных средств, ценных бумаг и т. д.).

Не следует заблуждаться в том, что экономический преступник преследует якобы лишь одну корыстную цель. Мотивационная стратегия преступного поведения бизнесмена-делинквента, по нашему убеждению, более сложна и исходит из экзистенциальной доктрины “дихотомии целей”. Дихотомичность целей и, соответственно, самой мотивации выражается в том, что криминальный предприниматель за счет осуществления преступных деяний в сфере экономической деятельности и незаконных присвоений экономических благ стремится достичь, во-первых, высоких личных экономических позиций, во-вторых, высоких личных статусных позиций в обществе, в его элитарном социальном слое (в определенной высокой социальной страте, группе) либо закрепить уже достигнутые здесь позиции. Эти генеральные цели, по всей видимости, корреспондируются в определенной мере с рядом свойств, перечисленных в “Интегральной характеристике личности бизнесмена-делинквента” (например, с первым, третьим, десятым, одиннадцатым).

В этом — принципиальное отличие бизнесмена-делинквента от типа общеуголовного корыстного преступника (по категории преступлений имущественных, против собственности), преследующего в качестве моноцели противозаконное получение только материальной выгоды.

3. Анализ состояния экономической преступности

Сегодня криминологическая наука в силу ряда обстоятельств еще не может дать полный и всеобъемлющий анализ криминогенной ситуации в сфере экономической деятельности. Поскольку новый Уголовный кодекс РФ вступил в силу с 1 января 1997 г., представительную информацию о размерах преступности в этой сфере, динамике ее роста, глубине проникновения в отдельные отрасли хозяйства и сегменты предпринимательства и т. д. специалисты смогут получить как минимум по истечении нескольких лет. Однако и в этом случае преждевременно говорить о том, что сведения, которыми станут располагать криминологи, отражают подлинное состояние преступности в сфере экономической деятельности.

Данное обстоятельство обусловлено особыми свойствами этой преступности — высоким уровнем ее латентности (около 90 %), динамичностью, способностью к быстрым трансформационным изменениям и адаптации к новым условиям и правилам хозяйствования (экономико-правовым новациям и др.). Например, специалисты подразделений ОВД по борьбе с экономическими преступлениями считают, что темпы роста экономической преступности опережают динамику ее выявляемое. Вполне вероятно в ближайшем будущем ожидать и появления неизвестных к настоящему времени “модификаций” преступлений в сфере экономической деятельности, обусловленных стремлением криминального мира приспособиться к новым правилам ее уголовно-правового регулирования.

Несмотря на наличие отмеченных сложностей, для осуществления криминологического анализа современной преступности в сфере экономической деятельности сегодня с определенными оговорками и допущениями могут быть использованы имеющиеся сведения уголовной статистики, данные правоприменительной практики. В 1997 г. непосредственно в сфере экономической деятельности впервые было выявлено более 61 тыс. преступлений, подпадающих под статьи гл. 22 нового УК РФ, из которых 1,3 тыс. были совершены организованными группами. 64 В настоящее время среди наиболее опасных направлений криминализации экономической деятельности в России специалисты выделяют, как правило, следующие: 1) преступления в сфере кредитно-денежных отношений и банковской деятельности; 2) преступления на рынке ценных бумаг; 3) преступления во внешнеэкономической деятельности; 4) преступления в сфере потребительского рынка; 5) преступления в сфере приватизации государственного и муниципального имущества; 6) налоговые преступления, совершаемые представителями бизнеса. Кредитно-банковская сфера составляет безусловно стратегический сегмент рыночной экономики и играет чрезвычайно важную роль в налаживании цивилизованных экономических отношений. В России эта сфера оказалась наиболее уязвимой для криминальных посягательств в процессе осуществления рыночных реформ и стала одним из самых криминогенных секторов отечественного хозяйства. На ее примере и рассмотрим развитие процессов криминализации в российской экономике. Преступность в сфере кредитно-денежных отношений и банковской деятельности (подробнее см. гл. 12)превратилась в масштабное явление именно за годы реформ. Если в 1991 г. в кредитно-денежной сфере было выявлено всего 310 преступлений, в 1992 г. — 1,1 тыс., в 1993 г. — 5,5 тыс., в 1994 г. — 11,3 тыс., то в 1995 г. — более 16 тыс., за 1996 г. — около 14 тыс. 65 , за 1997 г. — 19,5 тыс. 66 . Криминальные посягательства, совершаемые в этой сфере, отличаются большим разнообразием, особой изощренностью, высокоинтеллектуальным характером, быстрой адаптацией преступников к новым формам и методам предпринимательской деятельности, применяемым банковским документам, новым электронным платежным средствам, средствам связи и оргтехники, к новым банковским валютным и таможенным технологиям совершения хозяйственных операций. В настоящее время широко распространены такие явления, как перелив неконтролируемых капиталов, “отмывание” криминальных средств, мошенничество с использованием фальшивой финансовой документации. Здесь чаще всего действует организованная преступность, которая предполагает наличие цепочки участников (специализирующихся на выполнении отдельных видов работ в соответствии с установленным внутри преступного сообщества разделением труда), а также детальной разработки сценария, соответствующего материально-технического и финансового обеспечения, “правового” и силового прикрытия. Общественная опасность совершаемых в этой сфере преступлений сегодня велика по двум причинам. Во-первых, в силу массовости и масштабности совершаемых здесь афер вред, причиняемый реформируемой экономике, следует рассматривать как одну из ключевых угроз национальной экономической безопасности. Действительно, по своим качественным и количественным характеристикам эти криминальные посягательства и присвоения создают угрозу устойчивости всей финансовой системы и тем самым экономической безопасности Российской Федерации. Во-вторых, совершение этих преступлений преимущественно организованными группами и сообществами позволяет последним не только отмывать “грязные” деньги, но и упрочивать экономическую власть в обществе и саботировать проведение демократических преобразований как в сфере формирования правовой государственности, так и установления цивилизованных рыночных отношений в сфере экономики. Материальный ущерб только по оконченным производством уголовным делам по преступлениям в денежно-кредитной и финансово-банковской деятельности в период с 1993 по 1996 гг. превысил 1,1 трлн. р. При этом специалисты считают, что отражаемый официальными органами уровень материальных потерь существенно занижен. По различным оценкам, он составляет от 1 до 10 % фактических потерь. По имеющимся оценкам, преступлениями в кредитно-денежной сфере в пореформенный период (по состоянию на начало 1996 г.) был нанесен ущерб стране в сумме 60-70 трлн. р. Из этой суммы примерно 4 трлн. р. приходится на финансовые махинации с подложными платежными документами, около 44 трлн. р. — на хищения кредитных ресурсов; не менее 20 трлн. р. — присвоение денежных средств вкладчиков. В 1997 г. ущерб, причиненный преступлениями кредитно-финансовой системе страны, по данным Следственного комитета МВД России, составил 4 трлн. 670 млрд. 960 млн. неденоминированных рублей, ущерб же банковской системе превысил 1 трлн. 466 млрд. р., что в 2,5 раза больше суммы ущерба за предыдущий год (583 млрд. р. в 1996 г.). При этом наиболее распространенными видами преступлений являлись хищения денежных средств под видом получения кредитов, сотрудниками (руководителями) банков, со счетов организаций и граждан путем представления в банки подложных документов. Банки занимают центральное место в кредитно-денежной системе. Сфера банковской деятельности в России сегодня испытывает настоящий шквал преступных посягательств: за период с 1992 по 1995 гг. количество выявленных преступлений (хищений и должностных преступлений) здесь возросло с 617до 6254, т. е. в 10 раз. 71 В 1997г. здесь выявлено уже 9693 преступления (рост к 1992г.— 15,7 раза), в том числе 4825 хищений чужого имущества, включая 3047 случаев мошенничества и 1612 случаев присвоения вверенного имущества; кражи денежных средств, грабежи и разбойные нападения в банках не являлись типичными и распространенными видами противоправных деяний и, соответственно, составили 27, 2 и 18 случаев. По свидетельству специалистов, в 1995-1996 гг. свыше 75 % от общего объема ущерба, нанесенного экономической преступностью, приходилось на сферу деятельности коммерческих банков. 73 Возможно, соотношение несколько изменится, если Генеральной прокуратурой по завершении расследования деятельности ряда ответственных сотрудников Центрального банка Российской Федерации в событиях 17 августа 1998г. будут подтверждены факты присвоения огромных денежных сумм бюджетных средств в процессе их так называемого нецелевого расходования. Кроме того, более полную картину криминализации банковской сферы мы сможем получить лишь после того, как будут вскрыты и расследованы многочисленные факты выдачи коммерческими банками “своим” клиентам заведомо невозвратных крупных кредитов и последующего их “списания”. В докладе МВД России “О состоянии и мерах усиления борьбы с экономической преступностью и коррупцией в Российской Федерации” подчеркивалось, что развитие негативных процессов в кредитно-финансовой сфере прошло ряд этапов. На первом (в 1992-1993 гг.) доминировали хищения денежных средств банков с использованием фиктивных платежных документов (авизо, чеков “Россия” и т. п.). Обналичивание похищенных сумм производилось с участием почти 900 банков и 1500 предприятий, расположенных в 68 регионах России. Наибольшее количество таких преступлений зарегистрировано в Москве, Санкт-Петербурге, Республике Дагестан, Ставропольском и Краснодарском краях, Московской и Томской областях. Второй этап характеризовался совершением преимущественно преступлений с использованием финансовых и трастовых компаний криминальной направленности, расцвет которых пришелся на 1993-1994 гг. Ими было присвоено не менее 20 трлн. р., а пострадавшими оказались (по разным оценкам) от 3 до 10 млн. граждан. Основными способами, применявшимися преступниками при завладении денежными средствами частных инвесторов, стали заведомо невыполнимые договоры займа, траста, селенга, страхования и т. д., а также продажа акций и других суррогатов без денежного и иного материального обеспечения. На третьем этапе, с 1994 г., получили распространение факты незаконного получения и присвоения кредитных ресурсов банков. По оценкам экспертов, задолженность по банковским ссудам на начало 1997 г. составила порядка 95,6 трлн. р. События 17 августа 1998г. и последовавший за этим период привели к обрушению созданной Правительством и Центробанком Российской Федерации спекулятивной пирамиды государственных ценных бумаг ГКО— ОФЗ, которое совместилось с параличом банковской системы, девальвацией рубля, скачком цен, резким падением доверия со стороны потенциальных кредиторов и инвесторов, значительным снижением поступлений как импортных, так и производимых внутри страны товарных ресурсов. Все это в совокупности наглядно продемонстрировало отсутствие в российском хозяйстве, в нашей политико-правовой системе элементарных гарантий соблюдения естественных прав человека в экономике и, соответственно, обеспечения свободы экономического поведения для ее субъектов. В то же время, пожалуй, впервые в столь контрастно проявленных дисфункциях хозяйственного механизма четко высветились и системные пороки наших современных рыночных преобразований. Так, например, оказалось, что банковская система на практике служит не целям аккумулирования денежных средств с последующим их инвестированием, прежде всего, в реальный сектор экономики, а задачам совершения преимущественно спекулятивных операций по “прокручиванию” бюджетных и заемных денег и извлечения быстрых и легких сверхдоходов, расходуемых по собственному усмотрению, в ущерб интересов клиентов и вкладчиков. Дело в том, что банковская система в России за короткий срок своего псевдорыночного развития превратилась в некий самодостаточный механизм, почти ничего общего не имеющий с банковской деятельностью в цивилизованном обществе. Вместо того, чтобы исправно осуществлять свои естественные посреднические функции в экономике, аккумулируя временно свободные денежные средства и инвестируя их, прежде всего, в реальный сектор напрямую либо через предоставление кредитов субъектам хозяйствования, коммерческие банки занимались иным. Главная цель состояла в извлечении максимальной собственной прибыли и удовлетворении личного интереса банковской верхушки. Для этого были хороши все методы — от спекулятивной игры на рынке ценных бумаг и ГКО (только на покупку ГКО-ОФЗ затрачивалось от 2/3 до 4/5 заемных средств), предоставления заведомо невозвратных кредитов “нужным” лицам и фирмам, до прямого хищения денежных средств за счет прокручивания мошеннических операций (как правило, с помощью структур, создаваемых в оффшорных зонах).

В оффшорах россиянами было создано за последние годы около 60 тыс. фирм и банковских организаций, сегодня же в нашу казну поступают средства лишь от менее чем пятисот таких компаний. Между тем только в Москве существует примерно 12 тыс. фирм-однодневок, занимающихся конвертацией рублевой массы в валюту и переводом последней в оффшорные зоны по всему миру. В результате ежемесячно из нашей страны за рубеж “перекачивается” около 2-х млрд. долл. На этом фоне по меньшей мере странной выглядит политика наших властей, стремящихся получать мизерные кредиты от МВФ и других международных финансовых организаций, влезать в долги и потом усердно выполнять абсурдные и жесткие требования кредитодателей... Можно ли сравнивать 1,5 млрд. долл. в год (а именно столько в среднем ежегодно получала Россия от МВФ в период с 1992 г.) с суммой в 2 млрд. долл. в месяц!

Происшедший кризис показал, что и Банк России трансформировался в некий самодостаточный финансовый организм, выражающий, в основном, собственные специфические корпоративные интересы. Более того, по закону 1995 г. он вообще практически выведен из-под контроля со стороны общества, засекретил информацию о своей деятельности, которую не предоставлял даже по запросу Счетной палаты Федерального Собрания Российской Федерации. В отличие от других государственных органов Банк получил уникальное право самостоятельно и достаточно произвольно тратить огромную часть государственных средств на собственные нужды — на оплату труда и премии, создание собственных пенсионных, страховых, медицинских и иных фондов, на кредитование своих сотрудников с самостоятельно определяемой процентной ставкой и т. д. В 1997 г. Центральный банк только на зарплату своим сотрудникам израсходовал сумму, превышающую 2 % федерального бюджета, что в несколько раз больше прибыли, перечисленной банком в федеральный бюджет и равнозначно по величине совокупным расходам на все остальное государственное управление России...

Похожие работы

... , международной политике и законодательству. 10. Анализ должен быть эффективным, т.е. затраты на его проведение должны давать многократный эффект. 4. ЭКОНОМИЧЕСКИЙ АНАЛИЗ В ДЕЯТЕЛЬНОСТИ ОВД Содержание, цели и задачи экономико-финансового анализа, проводимого органами внутренних дел В рыночных условиях проведения социально-экономических реформ в деятельности органов внутренних дел по ...

... — та нравственная работа человека, тот переворот, который происходит в его собственной душе.[28] Глава III Проблемы причинного комплекса преступности в современной России. Практически экономическая преступность - это сложная совокупность нескольких десятков составов преступлений, предусмотренных уголовным законом: хищения, незаконные сделки с ...

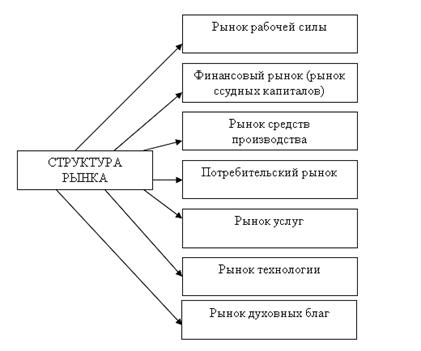

... , незавершенных преобразований рынка. Проводимые на данном этапе реформы, даже включая перестройку в СССР, были ограничены усилиями организации рынка товаров. Задача кардинального перехода к рыночной экономике, включая организацию рынков труда, капитала, недвижимости и т.п. как правило не считалась важной. Система бюрократического прямого управления сменилась системой бюрократического косвенного ...

... передачей дела в прокуратуру. На прокуратуру возлагается, прежде всего, обеспечение режима реализации норм права в области обеспечения национальной и экономической безопасности, содержащихся в Конституции Республики Казахстан, законах и других нормативных актах, участниками общественных отношений (органами государства, должностными лицами, общественными и коммерческими организациями, а также ...

0 комментариев