Навигация

Нестійкий фінансовий стан - для забезпечення запасів окрім власних обігових

3. Нестійкий фінансовий стан - для забезпечення запасів окрім власних обігових

коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики, платоспроможність порушена, але є можливість її відновити:

З < ВОК + КД + КК.

4. Кризовий (критичний) фінансовий стан, при якому підприємство знаходиться на межі банкрутства, тому що грошові кошти, короткострокові цінні папери і дебіторська заборгованість не покривають навіть його кредиторської заборгованості і прострочених позик:

З > ВОК + КД + КК.

Кризове фінансове становище - це грань банкрутства. У ринковій економіці при кількаразовому повторенні такого положення підприємству загрожує оголошення банкрутства.

Фінансова стабільність підприємства характеризується станом власних і позикових коштів й аналізується за допомогою системи відносних фінансових коефіцієнтів.

У світовій та вітчизняній практиці використовують сукупність відносних показників для аналізу фінансової стійкості підприємства з погляду структури джерел фінансування.

Коефіцієнт автономії (фінансової незалежності) Кавт, або коефіцієнт концентрації власного капіталу - відношення загальної суми власних коштів до пасивів:

![]() , (10)

, (10)

де ВК - власні кошти (власний капітал),

П - пасиви.

Коефіцієнт Кавт характеризує частку власників підприємства в загальній сумі авансованих коштів.

Чим більше значення цього показника, тим кращий фінансовий стан господарюючого суб’єкта (тим меншою є його залежність від зовнішніх джерел фінансування). У загальній сумі фінансових ресурсів частка власного капіталу не повинна бути меншою від 50%, тобто Кавт > 0,5.

Мінімальне значення коефіцієнта автономії (Кавт= 0,5) свідчить про те, що всі зобов’язання підприємства можуть бути покриті його власними коштами.

Коефіцієнт фінансової залежності Кфз визначають як відношення пасивів до власного капіталу:

![]() , (11)

, (11)

де П - пасиви;

ВК - власний капітал.

Цей показник обернений до коефіцієнта автономії. Збільшення Кфз у часі свідчить про підвищення частки позикових коштів у фінансуванні підприємств, і навпаки. Якщо Кфз= 1, підприємство не має позик. Показник фінансової залежності використовують у детермінованому факторному аналізі, наприклад в аналізі чинників рентабельності власного капіталу.

3. Коефіцієнт співвідношення залучених і власних коштів Кз/в розраховується як відношення залучених коштів до власного капіталу:

![]() , (12)

, (12)

де ЗК - залучені кошти;

ВК - власний капітал.

Його оптимальне значення становить 1.

Кз/в показує, скільки позикових коштів (сума розділів III та IV пасиву балансу) припадає на 1 грн власного капіталу. Збільшення значення цього показника в часі свідчить про деяке зниження фінансової стійкості, і навпаки.

4. Коефіцієнт маневреності власного капіталу Км визначається як відношення власних обігових коштів до власного капіталу:

![]() , (13)

, (13)

де ВОК - власні обігові кошти;

ВК - власний капітал.

Значення Км показує частку власного капіталу, що використовується для фінансування поточної діяльності підприємства. Збільшення значення цього коефіцієнта позитивно характеризує зміни у фінансовому стані підприємства, оскільки свідчить про збільшення можливості вільно маневрувати власними коштами.

5. Коефіцієнт забезпечення власними обіговими коштами запасів Кзап:

![]() , (14)

, (14)

де ВОК - власні обігові кошти;

З - запаси.

Нормативне значення цього показника, що було отримане на основі статистичного узагальнення господарської практики, становить 0,6 - 0,8.

6. Коефіцієнт довгострокового залучення позикових коштів Кдз:

![]() , (15)

, (15)

де ДЗ - довгострокові зобов’язання;

ВК - власний капітал.

Значення Кдз показує частку довгострокових позик у сукупних стабільних

джерелах фінансування. Цей показник дає змогу приблизно визначити частку позикових коштів при фінансуванні капітальних вкладень. Збільшення значень цього коефіцієнта свідчить про посилення залежності підприємства від зовнішніх

інвесторів, тобто про погіршення його фінансової стійкості.

7. Показник фінансового левериджу ФЛ також має важливе значення. Він характеризує залежність господарюючого суб’єкта від довгострокових зобов’язань і визначається як відношення довгострокових зобов’язань до власного капіталу (власних коштів):

![]() , (16)

, (16)

де ДЗ - довгострокові зобов’язання;

ВК - власний капітал.

Збільшення значення показника фінансового левериджу зазвичай свідчить про зростання фінансового ризику, тобто можливості втрати платоспроможності.

Нормативне значення ФЛ повинне бути менше 0,01.

8. Коефіцієнт структури довгострокових вкладень Ксдв визначається як відношення довгострокових зобов’язань до необоротних активів:

![]() , (17)

, (17)

де ДЗ - довгострокові зобов’язання;

НА - необоротні активи.

Цей коефіцієнт показує, яка частка необоротних активів профінансована чужими коштами, тобто не належить підприємству. Показник розраховують, припустивши, що довгострокові позики (розділ III пасиву балансу) використовують для фінансування основних засобів, капітальних вкладень та інших необоротних активів. При зростанні значення цього коефіцієнта фінансова стійкість підприємства послаблюється. Аналіз фінансового стану ТОВ “Автополюс” продовжимо, аналізуючи основні абсолютні та відносні показники фінансової стійкості підприємства (таблиці 4). Власний капітал підприємства лише у 2006 та у 2007 роках приймав додатнє значення. З 2004 по 2007 роки зростали необоротні активи. Зростали і запаси, що є негативним моментом, оскільки їх збільшення сприяє тому, що кошти “акумулюються" і не вкладаються в оборот. Бачимо, що підприємство абсолютно не забезпечене власними обіговими коштами (ВОК), з 2004 по 2008 роки такі кошти мають від’ємне значення, тобто вони повністю залучені (позичені).

Таблиця 4

Показники фінансової стійкості ТОВ ”Автополюс”

| Роки Показники | 2004 | 2005 | 2006 | 2007 | 2008 |

| Власний капітал, ВК, тис. грн. | -243,9 | -243,2 | 227,0 | 249,1 | -999,0 |

| Необоротні активи, НА, тис. грн. | 688,2 | 1688,9 | 2453,8 | 2152,4 | 1790,3 |

| Запаси, З, тис. грн. | 2755,9 | 3400,2 | 4514,6 | 5440,3 | 5623,1 |

| Власні обігові кошти, ВОК, тис. грн. | -932,1 | -1932,1 | -2226,8 | -1903,3 | -2789,3 |

| Власні оборотні кошти і довгострокові позики, ВКД, тис. грн | -932,1 | -1932,1 | -2226,8 | 2090,5 | 3775,7 |

| Заг. розмір джерел формування запасів і витрат ВКД КК, тис. грн | 329,7 | -463,2 | 1259,00 | 2090,5 | 3775,7 |

| Надлишок/нестача (+/-) власних обігових коштів, DВОК, тис. грн | -3688,0 | -5332,3 | -6741,4 | -7344,2 | -8412,4 |

| Надл. /нест (+/-) власних обігових коштів та довгострокових позик, D ВКД, тис. грн | -3688,0 | -5332,3 | -6741,4 | -7531,4 | -9398,8 |

| Надл. /нест (+/-) заг. Розмір джерел формування запасів і витрат DВКД КК, тис. грн | -2426,2 | -3863,4 | -3255,6 | -7531,4 | -9398,8 |

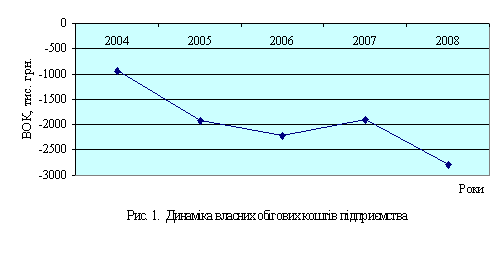

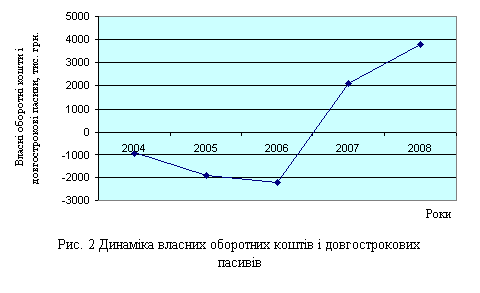

У 2007 році ВОК незначно зростають, проте у 2008 році знову зменшуються. Графічно динаміка зміни ВОК представлена на рис.1. Схожа ситуація і з власними оборотними коштами і довгостроковими позиками (ВКД). Проте починаючи з 2007 року завдяки залученню довгострокових пасивів ВКД набуває додатнього значення (рис.2).

|

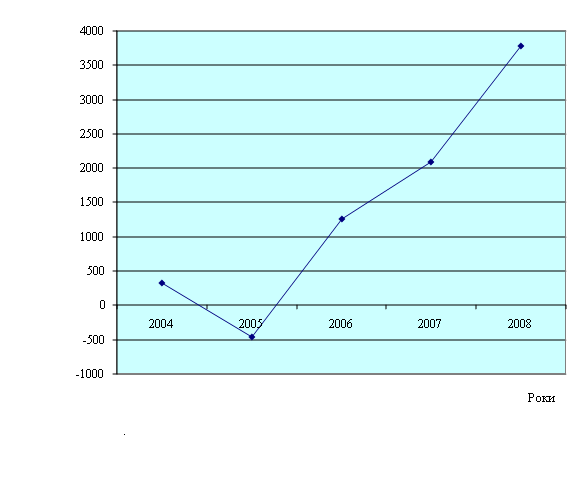

Загальний розмір джерел формування запасів і витрат ВКДКК лише у 2005 році має від’ємне значення, по всіх інших роках воно додатнє завдяки залученим довго - або короткостроковим коштам. З 2005 року спостерігається тенденція стрімкого зростання загального розміру джерел формування запасів і витрат (рис.3).

Рис.3 Динаміка загального розміру джерел формування запасів і витрат

Щодо надлишку чи нестачі власних обігових коштів, цього ж показника разом з довгостроковими позиками, загального розміру джерел формування запасів і витрат, то бачимо, що по всіх роках присутня нестача цих коштів.

Не виконується жодна з умов:

абсолютної стійкості фінансового стану (З < ВОК);

нормальної стійкості фінансового стану (З < ВОК + КД);

нестійкий фінансовий стан (З < ВОК + КД + КК). Виконується лише умова, яка означає, що підприємство належить до четвертого типу фінансової стійкості (З > ВОК + КД + КК), а це означає, що маємо кризовий (критичний) фінансовий стан, можемо припустити, що підприємство знаходиться на межі банкрутства, тому що грошові кошти, короткострокові цінні папери і дебіторська заборгованість не покривають навіть його кредиторської заборгованості і прострочених позик. Як відомо, при кількаразовому повторенні такого положення підприємству загрожує оголошення банкрутства.

Проаналізуємо основні відносні показники фінансової стійкості підприємства. (Таблиця 5).

Таблиця 5

Показники фінансової стійкості підприємства

| Роки Показники | 2004 | 2005 | 2006 | 2007 | 2008 |

| Власний капітал, ВК, тис. грн. | -243,9 | -243,2 | 227,0 | 249,1 | -999,0 |

| Пасиви, П, тис. грн. | 4716,1 | 6084,2 | 10015,4 | 13366,5 | 15774,8 |

| Залучені кошти, ЗК, тис. грн. | 4960,0 | 6327,4 | 9788,4 | 13117,4 | 16773,8 |

| Власні обігові кошти, ВОК, тис. грн. | -932,1 | -1932,1 | -2226,8 | -1903,3 | -2789,3 |

| Запаси, З, тис. грн. | 2755,9 | 3400,2 | 4514,6 | 5440,3 | 5623,1 |

| Довгострокові зобов’язання, ДЗ, тис. грн. | - | - | - | 3993,8 | 6565,0 |

| Необоротні активи, НА, тис. грн. | 688,2 | 1688,9 | 2453,8 | 2152,4 | 1790,3 |

| Коефіцієнт автономії (фінансової незалежності), Кавт | -0,052 | -0,04 | 0,023 | 0,0186 | -0,063 |

| Коефіцієнт фінансової залежності Кфз | -19,34 | -25,02 | 44,12 | 53,66 | -15,79 |

| Коефіцієнт співвідношення залучених і власних коштів, Кз/в | -20,34 | -26,02 | 43,12 | 52,66 | -16,79 |

| Коефіцієнт маневреності власного капіталу, Км | 3,82 | 7,94 | -9,81 | -7,64 | 2,79 |

| Коефіцієнт забезпечення власними обіговими коштами запасів, Кзап | -0,34 | -0,57 | -0,49 | -0,35 | -0,5 |

| Коефіцієнт довгострокового залучення позикових коштів, Кдз | - | - | - | 0,94 | 1,18 |

| Показник фінансового левериджу, ФЛ | - | - | - | 16,03 | -6,57 |

| Коефіцієнт структури довгострокових вкладень, Ксдв | - | - | - | 1,86 | 3,67 |

Звернемо увагу на те, що валюта балансу щороку зростала, це зумовлено в

основному збільшенням залучених коротко - та довгострокових пасивів.

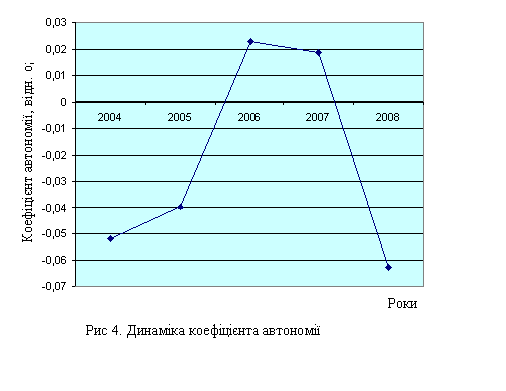

Коефіцієнт автономії (фінансової незалежності) Кавт при нормативному

значенні не менше 0,5 досягав максимального значення 0,023 у 2006 році. У 2008 році досяг найнижчого від’ємного значення за всі аналізовані роки і становив - 0,063. Графічно динаміка зображена на рис.4. Тобто підприємство є повністю залежним від зовнішніх джерел фінансування.

Аналогічна негативна ситуація і з показником фінансової залежності Кфз (занадто відхиляється від нормативного значення, яке рівне 1, наприклад у 2006 році становить 44,12; у 2007 році 53,66); і з коефіцієнтом співвідношення залучених і власних коштів, Кз/в (у 2006 році на 1 гривню власних коштів припадало 43,12 грн залучених, у 2007 році збільшилось до 52,66 грн., що свідчить про зниження фінансової стійкості). В інші роки дані коефіцієнти взагалі приймали від’ємне значення.

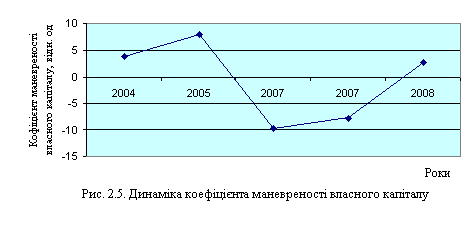

На рис.5 представлено динаміку коефіцієнта маневреності власного капіталу Км, який показує частку власного капіталу, що використовується для фінансування поточної діяльності підприємства. Збільшення значення цього коефіцієнта позитивно характеризує зміни у фінансовому стані, оскільки свідчить про збільшення можливості вільно маневрувати власними коштами. У 2006 та 2007 роках цей показник взагалі набуває від’ємного значення, тобото власні кошти як такі були відсутні. У 2008 році бачимо його зростання, що можна відмітити як позитивну тенденцію, але судячи з попередніх років, це швидше за все випадковість.

Судячи із вже проведеного аналізу, можемо припустити, що і наступні показники фінансової стійкості свідчитимуть про нестійкий фінансовий стан.

Коефіцієнт забезпечення власними обіговими коштами запасів Кзап при нормативному значенні в межах 0,6 - 0,8 по всіх роках приймає від’ємне значення. Запаси формуються виключно за позичені кошти.

Коефіцієнт довгострокового залучення позикових коштів Кдз у 2007 році становив 0,94, тобто частка довгострокових позик у сукупних стабільних джерелах фінансування становила аж 94%, а у 2008 році цей коефіцієнт становив аж 1,18.

Відхиляються від норми в гірший бік у кілька разів і показник фінансового левериджу ФЛ, і коефіцієнт структури довгострокових вкладень Ксдв.

Бачимо, що до 2007 року підприємство було прибутковим, а у 2008 році понесло збитки у сумі 1073,6 тис. грн. Рентабельність підприємства навіть коли воно мало прибутки, бажає кращого. Проаналізуємо основні показники рентабельності підприємства. (Таблиця 6).

Основними показниками рентабельності, якими вимірюється дохідність підприємств в Україні, є наступні:

Рентабельність активів (майна) (Ра) - показує, який прибуток одержує підприємство з кожної гривні, вкладеної в активи. Рентабельність активів оцінюється шляхом співставлення чистого прибутку із загальною сумою активів по балансу:

![]() , (18)

, (18)

де ЧП - чистий прибуток, що залишається в розпорядженні підприємства;

А - середній розмір активів.

Рентабельність поточних активів (Рпа) - показує, скільки прибутку одержує підприємство з однієї гривні, вкладеної в поточні активи:

![]() , (19)

, (19)

де ЧП - чистий прибуток;

Ап - середній розмір поточних активів.

Рентабельність інвестицій (Рі) - показник, що відображає ефективність використання засобів, інвестованих у підприємство. Цей показник відображає оцінку "майстерності" керування інвестиціями:

![]()

![]() , (20)

, (20)

де П - загальна сума прибутку за звітний період;

ВК - середній розмір власного капіталу;

ДЗ - середній розмір довгострокових зобов'язань.

Показник рентабельності продажу обчислюється:

![]() , (21)

, (21)

де ЧП - чистий прибуток;

ВР - виручка від реалізації.

Цей показник дає змогу оцінити питому вагу прибутку у виручці від реалізації.

Показник рентабельності продукції:

![]() , (22)

, (22)

де ВП - валовий прибуток;

СВ - собівартість виготовленої продукції.

Таблиця 6

Основні показники рентабельності ТОВ “Автополюс”

| Роки Показники | 2004 | 2005 | 2006 | 2007 | 2008 |

| Чистий прибуток, ЧП, тис. грн. | 62,6 | 120,0 | 548,4 | 236,8 | -1073,6 |

| Активи, А, тис. грн. | 4716,1 | 6084,2 | 10015,4 | 13366,5 | 15774,8 |

| Поточні активи, Ап, тис. грн. | 4027,9 | 5735,5 | 7561,6 | 11214,1 | 13984,5 |

| Виручка від реалізації, ВР, тис. грн. | 12796,8 | 28423,1 | 37184,0 | 36399,1 | 21827,6 |

| Показник рентабельності активів, Ра,% | 1,3 | 2,0 | 5,5 | 1,8 | -7,0 |

| Показник рентабельності поточних активів, Рпа,% | 1,6 | 2,1 | 7,3 | 2,0 | -7,6 |

| Рентабельність продажу, РП,% | 0,49 | 0,42 | 1,47 | 0,65 | -4,9 |

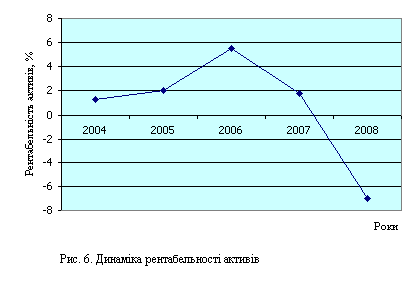

На Рис.6 бачимо динаміку показника рентабельності активів. Ще до 2006 року він зростав, хоч і був незадовільним по абсолютному значенню, починаючи з 2006 року пішов на спад, у 2008 році набув від’ємного значення. Підвищення рентабельності продукції забезпечується переважно зниженням собівартості одиниці продукції.

Ділова активність підприємства у фінансовому аспекті проявляється передусім у швидкості обороту його засобів.

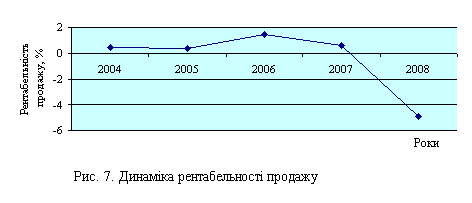

Схожу динаміку спостерігаємо і з рентабельністю продажу (рис.7). Причому вона по всіх роках не досягає навіть 2%, що для підприємства, основним видом діяльності якого є торгівля є вкрай незадовільним.

Аналіз її полягає у досліджуванні рівнів і динаміки різнобічних фінансових коефіцієнтів оберненості, які є відносними показниками фінансових результатів діяльності господарюючого суб’єкта. Залишилося ще порахувати та проаналізувати основні показники ділової активності підприємства, вони представлені таблицею 7.

Наведемо основні з цих показників.

1. Коефіцієнт оборотності капіталу Кок обчислюється як відношення виручки від реалізації до середньої вартості загального капіталу за певний період:

![]() , (23)

, (23)

де ВР - виручка від реалізації;

ЗагК - загальний капітал.

Кок відображає швидкість обороту (кількість оборотів за період) загального капіталу підприємства. Його зростання означає прискорення кругообігу засобів підприємства або зростання цін (у випадках пониження рентабельності фірми та рентабельності необоротних активів).

Коефіцієнт оборотності готової продукції К огп визначається як відношення виручки від реалізації продукції до середньої за період величини готової продукції:

![]() , (24)

, (24)

де ВР - виручка від реалізації;

ГП - середня за період величина готової продукції.

Цей коефіцієнт відображає швидкість обороту готової продукції. Його зростання свідчить про підвищення попиту на продукцію підприємства, а зниження - про збільшення залишків готової продукції у зв’язку ыз зниженням попиту.

3. Коефіцієнт оборотності дебіторської заборгованості Кодз визначається як відношення виручки від реалізації до середньої за період дебіторської заборгованості:

![]() , (25)

, (25)

де ВР - виручка від реалізації;

ДебЗ - середня за період дебіторська заборгованість.

4. Коефіцієнт оборотності кредиторської заборгованості Кокз визначається як відношення виручки від реалізації до середньої за період кредиторської заборгованості:

![]() , (26)

, (26)

де ВР - виручка від реалізації;

КредЗ - середня за період кредиторська заборгованість.

Коефіцієнти дебіторської і кредиторської заборгованості свідчать про розширення або зниження комерційного кредиту, що надає підприємство (ДебЗ) або надається підприємству (КредЗ). Зростання коефіцієнта оборотності дебіторської заборгованості означає збільшення швидкості сплати заборгованості підприємству, зменшення продажу в кредит. Зниження цього показника означає збільшення обсягу кредиту, що надає підприємство, тобто зростання купівлі продукції в кредит покупцями.

Зростання коефіцієнта оборотності кредиторської заборгованості свідчить про підвищення швидкості сплати заборгованості підприємства, а зниження - про зростання купівлі продукції в кредит.

Ці коефіцієнти мають бути порівнянними, бажано не на високому рівні.

5. Фондовіддача основних засобів та інших позаоборотних активів ФВоз визначається як відношення виручки від реалізації до середньої за період величини необоротних активів:

![]() , (27)

, (27)

де ВР - виручка від реалізації; НА - необоротні активи.

ФВоз характеризує ефективність використання необоротних активів.

Оцінюється позитивно зростання цього показника, тобто збільшення

величини продажу, що припадає на одиницю вартості засобів.

6. Продуктивність праці ПП визначається як відношення виручки від реалізації продукції до середньоспискової чисельності робітників:

![]() , (28)

, (28)

де ВР - виручка від реалізації;

СЧ - середньоспискова чисельність робітників.

Таблиця 7

Показники ділової активності ТОВ “Автополюс”

| Роки Показники | 2004 | 2005 | 2006 | 2007 | 2008 |

| Виручка від реалізації, ВР, тис. грн. | 12796,8 | 28423,1 | 37184,0 | 36399,1 | 21827,6 |

| Загальний капітал, А, тис. грн. | 4716,1 | 6084,2 | 10015,4 | 13366,5 | 15774,8 |

| Дебіторська заборгованість, ДебЗ, тис. грн. | 1009,6 | 932,4 | 2869,1 | 5740,5 | 8322,9 |

| Кредиторська заборгованість, КредЗ, тис. грн. | 2194,7 | 3358,8 | 4574,6 | 9116,4 | 10207,1 |

| Необоротні активи, НА, тис. грн. | 688,2 | 1688,9 | 2453,8 | 2152,4 | 1790,3 |

| Коефіцієнт оборотності капіталу, Кок | 2,71 | 4,67 | 3,71 | 2,72 | 1,38 |

| Коефіцієнт оборотності дебіторської заборгованості, Кодз | 12,68 | 30,48 | 12,96 | 6,34 | 2,62 |

| Коефіцієнт оборотності кредиторської заборгованості, Кокз | 5,83 | 8,46 | 8,13 | 3,99 | 2,14 |

| Фондовіддача основних засобів та інших позаоборотних активів ФВоз | 18,59 | 16,83 | 15,15 | 16,91 | 12, 19 |

Ділова активність підприємства у фінансовому аспекті проявляється, як вже зазначали, передусім у швидкості обороту його засобів. Чим вищі коефіцієнти оборотності, тим кращим є фінансовий стан підприємства.

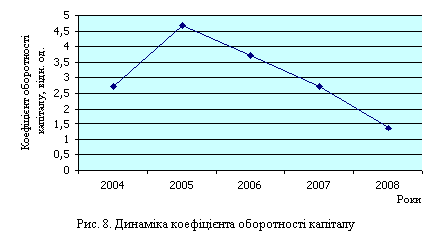

На рис.8 представлена динаміка показника оборотності капіталу. У 2006 році він досягнув максимального значення 4,67 і у наступних роках почав падати, досягнувши у 2008 році значення 1,38. Можемо передбачити, що якщо не вжити додаткових заходів, то така тенденція продовжиться і надалі.

Ділова активність підприємства у фінансовому аспекті проявляється передусім у швидкості обороту його засобів. Аналіз її полягає у досліджуванні рівнів і динаміки різнобічних фінансових коефіцієнтів оберненості, які відносними показниками фінансових результатів діяльності господарюючого суб’єкта.

На рис.9 представлено динаміку коефіцієнтів оборотності дебіторської (вище) та кредиторської (нижче) заборгованостей.

Бачимо, що до 2005 року мало місце збільшення оборотності дебіторської заборгованості, тобто зростала сплата заборгованості підприємству покупцями та різними дебіторами. Починаючи з 2006 року спостерігаємо різкий спад цього показника. Показник оборотності кредиторської заборгованості різко не мінявся; те, що з 2006 року він почав плавно зменшуватися, означає, що підприємство почало більше купувати в кредит.

Позитивним є те, що обидва показники оборотності заборгованостей є порівнянними, не відрізняються у кілька разів.

Фондовіддача основних засобів та інших позаоборотних активів характеризує ефективність використання необоротних активів.

Оцінюється позитивно зростання цього показника, тобто збільшення величини продажу, що припадає на одиницю вартості засобів. Таку тенденцію спостерігаємо у 2007 році. Проте вже у 2008 році ламана, що характеризує динаміку цього показника, знову іде на спад (рис.10).

Отже, фактично по всіх групах показників видно, що вони значно відхиляються від нормативних значень (іноді і на кілька порядків), що свідчить про незадовільний фінансовий стан аналізованого підприємства, це підтверджує і динаміка основних коефіцієнтів з 2004 по 2008 роки. Наведені у літературному огляді та порахувані у практичній частині лише основні з груп показників, які можна використати при аналізі фінансового стану підприємства. Їх існує набагато більше, як і підходів до аналізу фінансового стану.

Ефективність діяльності підприємства ТОВ „Автополюс” значною мірою залежить від стабільності грошових позицій.

Щоб визначити стратегію бізнесу, ефективно управляти фінансовими ресурсами, недостатньо лише оцінити фінансовий стан підприємства, прорахувати майбутні прибутки і збитки. Керівник повинен бути впевнений у тому, що на рахунках підприємства є саме стільки коштів, скільки їх достатньо на даний момент для забезпечення функціонування основної діяльності, погашення зобов’язань, здійснення соціального захисту працівників.

Наявність грошових коштів тісно пов’язана з прибутком і рухом оборотного капіталу. Але прибуток не може дорівнювати приросту грошових коштів. Цілком зрозуміло, що досить прибуткове підприємство може зіштовхнутися з труднощами при погашенні кредиторської заборгованості і браком грошових коштів для подальшого розширення діяльності. Не підлягає сумніву і той факт, що підприємство, яке успішно розширює обсяги продажу, може, поряд з цим мати недостатню ліквідність.

Усе це зумовлює необхідність аналізу грошових коштів. Мета аналізу руху грошових коштів полягає в оцінці здатності підприємства отримувати грошові кошти визначеного розміру і в установлені строки, необхідні для здійснення запланованих витрат.

Аналіз руху грошових коштів за видами діяльності здійснюється за даними форми № 3 „Звіт про рух грошових коштів", яка розроблена на основі П (С) БО № 4 „Звіт про рух грошових коштів”, затвердженого наказом № 731 Мінфіну України від 31.03.1999 зі змінами і доповненнями від 211.2004.

Грошові кошти - найбільш ліквідна категорія активів, яка забезпечує підприємству найбільший ступінь ліквідності, а звідси, і свободу вибору.

Грошові кошти - це початок і кінець виробничо-комерційного циклу.

У звіті про рух грошових коштів (форма № 3) рух коштів відображається за трьома видами діяльності: операційною, інвестиційною та фінансовою.

Аналіз руху коштів у розрізі окремих видів діяльності підприємства дає можливість оцінити, з яких джерел надійшли ці кошти, які напрями їх використання, чи вистачає власних оборотних коштів підприємства для інвестиційної діяльності.

Аналізуючи рух коштів за видами діяльності, можна додатково визначити, чи може підприємство розрахуватись за своїми поточними зобов’язаннями, чи вистачить одержаного прибутку для обслуговування поточної діяльності підприємства.

Операційна діяльність підприємства - це основний вид діяльності, що характеризується рухом коштів від реалізації продукції (товарів, послуг), надання права користування активами (оренда, ліцензії), сплати постачальникам, виплат працівникам.

Згідно з П (C) БО № 4 „Звіт про рух грошових коштів” інформацію про рух коштів у результаті операційної діяльності можна одержати із застосуванням прямого або непрямого методів.

Застосовуючи прямий метод для визначення суми чистого надходження (чистої витрати) коштів у результаті операційної діяльності, у звіті послідовно наводяться всі основні статті надходжень та витрат, різниця яких показує збільшення або зменшення коштів.

Непрямий метод передбачає визначення суми чистого надходження (чистої витрати) в результаті операційної діяльності через послідовне коригування прибутку (збитку) від звичайної діяльності до оподаткування, наведеного у звіті про фінансові результати. Коригування здійснюється з метою врахування виливу:

а) змін у складі запасів, операційної, дебіторської та кредиторської заборгованості;

б) негрошових операцій;

в) доходів і витрат, пов’язаних з інвестиційною та фінансовою діяльністю.

Складання звіту про рух коштів згідно з П (C) БО № 4 „Звіт про рух грошових коштів” передбачає використання тільки непрямого методу.

Отже, інформацію про рух коштів внаслідок операційної діяльності можна отримати за даними облікових регістрів або послідовним коригуванням статистичного звіту про фінансові результати.

Аналіз руху коштів передбачає насамперед розрахунок сум надходжень та витрат у розрізі окремих видів діяльності, визначення загального залишку коштів на підприємстві за звітний період, порівняння даних звітного періоду з попереднім, вивчення причин зменшення надходжень і збільшення витрат.

Аналіз руху коштів починається з визначення суми коштів, одержаних у результаті операційної діяльності підприємства (розділ І форми № 3). Для цього за даними форми №1 (додаток А, Б, В), та звіту про фінансові результати форми № 2 (додаток Г, Д, Е), необхідно визначити прибуток (збиток) від звичайної діяльності до оподаткування (чистий прибуток до оподаткування і заліку результатів надзвичайних подій, який відображається в рядку 170 форми № 2). Після цього проводиться його послідовне коригування на:

а) амортизацію необоротних активів (амортизаційні відрахування щодо матеріальних і нематеріальних необоротних активів, які нараховані протягом звітного періоду). Оскільки нарахування амортизації основних засобів і нематеріальних активів зменшує прибуток підприємства, але не призводить до витрати його коштів, то сума амортизації додається до прибутку. Ця сума складається з нарахованої на основні засоби амортизації, і суми зносу нематеріальних активів;

б) збільшення (зменшення) забезпечень, тобто на зміни в складі забезпечень наступних витрат і платежів, які не пов’язані з інвестиційною та фінансовою діяльністю (у статті „надходження” - збільшення, у статті „видаток” - зменшення). Ця сума збільшує витрати звітного періоду, які, проте, не є витратою коштів. Тому ця сума додається до прибутку. Для її визначення за даними розділу II пасиву балансу порівнюють суми на кінець звітного періоду (рядок 430, гр.4) із сумою на початок цього періоду (рядок 430, гр.3);

в) прибуток від нереалізованих курсових різниць, тобто на прибуток від курсових різниць, що виникає внаслідок перерахунку статей балансу в іноземній валюті. Нереалізовані курсові різниці, які пов’язані з перерахунком сум статей в іноземній валюті, відображаються в балансі на кінець звітного періоду. В цій статті враховуються курсові різниці, пов’язані з перерахунком статей дебіторської та кредиторської заборгованості в іноземній валюті, з інвестиційною та фінансовою діяльністю, а також із перерахунком залишку коштів у іноземній валюті. Оскільки зміна валютних курсів не пов’язана з рухом коштів, урахування таких курсових різниць дає змогу уникнути завищення або заниження коштів у процесі операційної діяльності підприємства внаслідок переоцінки неопераційної дебіторської або кредиторської заборгованості в іноземній валюті. Дані для відображення цієї суми у формі № 3 „Звіт про рух грошових коштів” беруть з приміток до звіту про фінансові результати. Прибуток від нереалізованих курсових різниць відраховується з прибутку від звичайної діяльності;

г) збиток (прибуток) від неопераційної діяльності, тобто на збитки і прибутки від володіння (дивіденди, відсотки) фінансовими інвестиціями та від їх реалізації - продажу основних засобів нематеріальних активів та інших довгострокових активів. Інформація за цією статтею також відображається в примітках до звіту про фінансові результати;

д) витрати на сплату відсотків, нарахованих протягом звітного періоду. Так, у звіті про рух коштів передбачено окрему статтю „Сплачені відсотки", що відображає витрату коштів на сплату відсотків за фінансовими зобов’язаннями. Нараховані відсотки, які зменшують прибуток, але можуть не збігатися із сумою реально сплачених відсотків, слід додати до операційного прибутку.

Після розрахунків руху коштів за перерахованими статтями розділу І форми № 3 „Звіт про рух грошових коштів” розраховується перший показник руху коштів у результаті операційної діяльності: прибуток (збиток) від операційної діяльності до зміни в чистих оборотних активах. Для аналізу цього показника складається аналітична таблиця (таблиця 8).

Таблиця 8

Оцінка прибутку від операційної діяльності до зміни в чистих активах підприємства за 2008 рік, тис. грн.

| Показник | Попередній період | Звітний період | Відхи-лення, ± |

| Прибуток (збиток) від звичайної діяльності до оподаткування | 315,7 | -1073,6 | -1389,3 |

| Коригування на: | |||

| - амортизацію необоротних активів; | 341,4 | 259,2 | -82,2 |

| - зменшення забезпечень; | - | - | - |

| - прибуток (збиток) від нереалізованих курсових різниць; | -243,9 | 4,7 | -248,6 |

| - прибуток (збиток) від неопераційної діяльності | - | 183,9 | +183,9 |

| Виплати на сплату відсотків | 567,3 | 560,5 | -6,8 |

| Прибуток (збиток) від операційної діяльності до зміни в чистих активах | 980,5 | -65,3 | -1045,8 |

Для проведення подальшого аналізу сум відображених в формі № 3 „Звіт про рух грошових коштів” порівнюються дані звітного періоду з попереднім, розраховуються зміни і вивчаються причини які призвели до збільшення (зменшення) коштів від операційної діяльності в звітному періоді (таблиця 9).

Таблиця 9

Аналіз руху коштів від операційної діяльності за 2008 рік, тис. грн.

| Показник | За попередній період | За звітний період | Відхилення, ± |

| 1 | 2 | 3 | 4 |

| Прибуток від операційної діяльності до зміни в чистих оборотних активах | 980,5 | -65,3 | -1045,8 |

| Оборотні активи | -3740,1 | -2780,8 | +959,3 |

| Витрати майбутніх періодів | - | - | - |

| Поточні зобов’язання | 2821,0 | 1085,2 | -1735,8 |

| Доходи майбутніх періодів | - | - | - |

| Грошові кошти від операційної діяльності | 61,4 | -1760,9 | -1822,3 |

Можна зробити певні висновки відносно операційної діяльності ТОВ „Автополюс". Сума грошових коштів від операційної діяльності в звітному періоді, порівняно з попереднім зменшилась на 1822,3 тис. грн., за рахунок зменшення суми поточних зобов’язань на 1735,8 тис. грн. Зменшення поточних зобов’язань означає що нараховані на протязі звітного періоду витрати були оплачені, тобто ці грошові кошти не залишилися на підприємстві, а отже таке зменшення відображається в звіті про рух грошових коштів в графі „видаток".

Для визначення чистого руху грошових коштів від операційної діяльності потрібно із загальної суми вирахувати сплачені відсотки та сплачений податок на прибуток (рядки 130 і 140 форми № 3), тобто це буде дорівнювати у звітному періоді - 2321,4 тис. грн. Ця сума відображається в рядку 150 форми № 3 і визначає „Чистий рух коштів від надзвичайних подій". В цій статті відображають відповідні надходження або витрати коштів, пов’язані з надзвичайними подіями, за відрахуванням виплачених відсотків і податків на прибуток.

Стаття „Рух коштів від надзвичайних подій" форми № 3 відображає

надходження і витрати тільки грошових коштів, які пов’язані з надзвичайними подіями в процесі операційної діяльності, адже такі статті є і в складі інших видів діяльності.

Приклади руху коштів унаслідок надзвичайних подій:

а) надходження від страхових компаній як компенсація збитків від пожежі;

б) надання допомоги працівникам, які постраждали внаслідок стихійного лиха.

У звітному році грошові кошти від операційної діяльності ТОВ „Автополюс” становили - 1760,9 тис. грн., з яких були сплачені відсотки у сумі 560,5 тис. грн. Отже, за звітний період чисте надходження коштів від операційної діяльності становлять - 2321,4 тис. грн. За попередній період: кошти від операційної діяльності становили 61,4 тис. грн., з яких були сплачені відсотки у сумі 567,3 тис. грн. і податок на прибуток у сумі 78,9 тис. грн. Отже, за попередній період усього чисте надходження коштів від операційної діяльності становило - 584,8 тис. грн.

Наступним етапом аналізу є визначення і аналіз руху коштів від інвестиційної діяльності.

Інвестиційна діяльність - це сукупність операцій з придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних) фінансових інвестицій, які не є еквівалентами грошей (коштів).

Приклади руху коштів унаслідок інвестиційної діяльності:

а) платежі, пов’язані з придбанням основних засобів і нематеріальних активів;

б) надходження коштів від продажу необоротних активів;

в) надання позик іншим підприємствам;

г) надходження коштів від фінансових інвестицій (дивіденди, відсотки).

Рух коштів у результаті інвестиційної діяльності визначається на основі аналізу змін у статтях балансу „Необоротні активи” та „Поточні фінансові інвестиції". Результати такого аналізу відображаються у відповідних статтях розділу II звіту про рух коштів (форма № 3).

У статті „Реалізація фінансових інвестицій” відображаються суми грошових надходжень від продажу акцій чи боргових зобов’язань інших підприємств.

Стаття „Реалізація необоротних активів" (рядок 190) відображає суму коштів, яка надійшла від продажу основних засобів, нематеріальних активів та інших довгострокових необоротних активів (крім фінансових інвестицій).

Стаття „Реалізація майнових комплексів” (рядок 200) відображає надходження коштів від продажу дочірніх підприємств за вирахуванням коштів та їх еквівалентів, які було реалізовано у складі майнового комплексу.

У статтях „Отримані відсотки” та „Отримані дивіденди" (рядки 210 і 220) відображають надходження коштів у вигляді відсотків за грошові аванси, позики, надані іншим сторонам, а також грошові надходження у вигляді дивідендів і часток участі в спільних підприємствах.

Стаття „Інші надходження" (рядок 230) відображає надходження коштів від повернення авансів та позик, наданих іншим сторонам, надходження коштів від ф’ючерсних та форвардних контрактів, опціонів, контрактів "своп".

У статті „Придбання фінансових інвестицій” (рядок 240) відображають витрати коштів для придбання акцій або боргових зобов’язань інших підприємств, а також часток участі у спільних підприємствах.

Стаття „Придбання необоротних активів" (рядок 250) реєструє витрати коштів для придбання основних засобів, нематеріальних активів та інших необоротних активів (крім фінансових інвестицій).

У статті „Придбання майнових комплексів” відображають гроші, які було сплачено за придбані інші господарські підприємства.

Стаття „Інші платежі" (рядок 270) відображає аванси та грошові позики, надані іншим сторонам. Виплати коштів реєструються за тими самими напрямами, що й у рядку 230.

У статті „Чистий рух коштів від надзвичайних подій" (рядок 280) відображають різницю між сумами грошових надходжень та витрат, пов’язаних зі

звичайною інвестиційною діяльністю.

Стаття „Рух коштів від надзвичайних подій" (рядок 290) відображає надходження або витрати коштів, пов’язаних з надзвичайними подіями в процесі інвестиційної діяльності.

У статті „Чистий рух коштів від інвестиційної діяльності” (рядок 300) відображають результат руху коштів від інвестиційної діяльності з урахуванням руху коштів від надзвичайних подій.

Розрахунок і аналіз коштів від інвестиційної діяльності можна провести за допомогою аналітичної таблиці 10.

Таблиця 10

Аналіз руху коштів від інвестиційної діяльності за 2008 рік, тис. грн.

| Показник | Попередній період | Звітний період | Відхилення, ± |

| Реалізація фінансових інвестицій | ─ | ─ | ─ |

| Реалізація необоротних активів | ─ | 270,0 | +270,0 |

| Отримані відсотки | ─ | 1,9 | +1,9 |

| Отримані дивіденди | ─ | ─ | ─ |

| Інші надходження | ─ | ─ | ─ |

| Придбання фінансових інвестицій | ─ | ─ | ─ |

| Придбання необоротних активів | -244,0 | -552,0 | -308,0 |

| Надходження коштів від надзвичайних подій | ─ | ─ | ─ |

| Усього коштів від інвестиційної діяльності | -244,0 | -280,1 | -36,1 |

За розрахованими даним таблиці 10 можна зробити висновок про те що інвестиційна діяльність підприємства складається з придбання необоротних активів у звітному році на 244,0 тис. грн. Тобто в звітному році порівняно з попереднім підприємство зменшило суму придбання необоротних активів на - 36,1

тис. грн. Зростання необоротних активів на підприємстві є позитивним так як означає, що воно розширює масштаби своєї діяльності.

Наступним етапом аналізу звіту про рух коштів є визначення руху коштів у результаті фінансової діяльності, тобто аналіз розділу III звіту. Для цього потрібно аналізувати зміни у статтях розділу „Власний капітал" балансу та інших статтях балансу, пов’язаних із фінансовою діяльністю (розділ II балансу „Забезпечення наступних витрат і платежів", розділ III „Довгострокові зобов’язання”, розділ IV „Поточні зобов’язання”).

Це, зокрема, статті:

а) „Короткострокові кредити банків” (рядок 500);

б) „Поточна заборгованість за довгостроковими зобов’язаннями” (рядок 510);

в) „Поточні зобов’язання за розрахунками” (рядок 590).

Розглянемо і проаналізуємо зміст окремих статей розділу III звіту про рух грошових коштів.

У статті „Надходження власного капіталу” (рядок 310) відображають надходження коштів від розміщення акцій та інших операцій, які ведуть до збільшення власного капіталу.

Стаття „Отримані позики” (рядок 320) показує надходження коштів від утворення боргових зобов’язань (позик, векселів, облігацій, а також інших видів короткострокових і довгострокових зобов’язань, не пов’язаних з операційною діяльністю).

Стаття „Інші надходження" (рядок 330) відображає суму коштів, які пов’язані з фінансовою діяльністю.

Стаття „Погашення позик" (рядок 340) має відображати виплати грошових коштів для погашення позик.

У статті „Інші платежі" (рядок 360) відображають суму коштів, використаних для викупу раніше випущених акцій підприємства, суму виплат коштів орендарю для погашення заборгованості за фінансовою орендою та інші платежі, пов’язані з фінансовою діяльністю.

У статті „Чистий рух коштів до надзвичайних подій" показують різницю між грошовими надходженнями та витратами від звичайної фінансової діяльності.

Стаття „Рух коштів від надзвичайних подій" (рядок 380) відображає надходження або витрату коштів, які пов’язані з надзвичайними подіями в процесі фінансової діяльності.

Стаття „Чистий рух коштів від фінансової діяльності” (рядок 390) відображає результат руху коштів від фінансової діяльності з урахуванням руху коштів від надзвичайних подій.

Аналіз руху грошових коштів ТОВ „Автополюс” за 2008 рік наведено у таблиці 11.

Таблиця 11

Аналіз руху грошових коштів за 2008 рік, тис. грн.

| Показник | Попередній період | Звітний період | Відхилення, ± |

| Чистий рух коштів від операційної діяльності | 61,4 | -1760,9 | -1822,3 |

| Чистий рух коштів від інвестиційної діяльності | -244,0 | -280,1 | -36,1 |

| Чистий рух коштів від фінансової діяльності | 573,8 | 2571,2 | +1997,4 |

| Усього руху коштів | -255,0 | -30,3 | +224,7 |

| Залишок коштів на початок року | 33,8 | 22,7 | -11,1 |

| Вплив зміни валютних курсових різниць на залишок коштів | -243,9 | -4,7 | +239,2 |

| Залишок коштів на кінець року | 22,7 | 12,3 | -10,4 |

Аналітична таблиця 11 розкриває вибуття та надходження коштів у розрізі різних видів діяльності ТОВ „Автополюс". В звітному році порівняно з попереднім чистий рух коштів від операційної діяльності знизився на 1822,3 тис. грн., це відбулося завдяки зменшенню в звітному періоді поточних зобов’язань на 1735,8 тис. грн.

Чистий рух від інвестиційної діяльності має від’ємне значення, тобто вибуття коштів перевищило їх надходження. Рух коштів від інвестиційної діяльності відбувається завдяки придбання підприємством необоротних активів у поточному періоді на суму 280,1 тис. грн., це на 36,1 менш ніж у попєреднему. Зменшення необоротних активів є негативною тенденцією, так як це означає що підприємство не розширює обсяги своєї діяльності.

Чистий рух коштів від фінансової діяльності практично відсутній. У поточному періоді підприємство отримало позику у розмірі 2571,2 тис. грн. Підприємство практично не веде фінансової діяльності.

4. Шляхи покращення фінансового стану ТОВ „Автополюс"Підприємство, яке аналізується, займається, в основному, посередницькою та торговою діяльністю. Основною причиною того, що воно в останні роки стало збитковим є, як показав аналіз, занадто низька рентабельність продажу. Тобто слід провести ретельний маркетинг такої ж або аналогічної за призначенням продукції, проаналізувати ціни конкурентів. Може виявитися, що підприємство продає за заниженими цінами.

Слід також проаналізувати вхідні ціни від постачальників, вони також можуть бути завищені. Якщо так - потрібно переукласти договори, знайти компроміс. Або ж розглянути пропозиції інших постачальників такої ж продукції.

Як і в інших підприємств, у даного підприємства є нестача грошових коштів, з погашенням дебіторської заборгованості.

Щодо джерел отримання грошових коштів, то до них відносяться:

Реалізація продукції з негайною оплатою (можливо пошук нових клієнтів);

Отримання дебіторської заборгованості;

Продаж резервних грошових активів;

Продаж матеріальних і нематеріальних активів (зайвих запасів);

Отримання банківських кредитів;

Залучення інвестицій, приватного капіталу та інших внесків.

Перші чотири шляхи більш доцільні, тому що не приводять до збільшення валюти балансу. В цих випадках грошові кошти формуються шляхом реструктуризації активів. Два останніх - можуть використовуватись для підтримки поточної платоспроможності в крайніх випадках, тому що вони приводять до відволікання залучених фінансових ресурсів від цільового використання.

Щодо управління дебіторською заборгованістю, то найбільш ефективними будуть такі шляхи:

визначення термінів прострочених залишків на рахунках дебіторів і порівняння цих термінів із середніми показниками в галузі, показниками конкурентів і даними минулих років;

періодичний перегляд граничної суми кредиту, виходячи з реального фінансового становища клієнтів;

якщо виникають проблеми з одержанням грошей, то необхідно вимагати заставу на суму, не меншу, ніж сума на рахунку дебітора;

використання арбітражних судів для стягнення боргів при наявності порук чи гарантій;

продаж рахунків дебіторів факторинговій компанії чи банку, що надає факторингові послуги, якщо це вигідно;

при продажу великої товарної партії негайне виставлення рахунку покупцю;

використання циклічної виписки рахунків для підтримання одноманітності операцій;

відправлення поштою рахунків покупцям за декілька днів до настання терміну платежу;

страхування кредитів для захисту від значних збитків за безнадійними боргами;

обминання дебіторів з високим ризиком, наприклад, якщо покупці належать до країни чи галузі, що переживають істотні фінансові труднощі.

Слід приділити значну увагу збуту продукції за готівку. Цьому має сприяти правильна маркетингова політика (пошук нових, більш платоспроможних споживачів продукції, нових ринків, розширення збутової мережі тощо). Зазначимо, як свідчить досвід, слід час від часу переглядати мотивацію менеджерів зі збуту, часто вони втрачають особистий інтерес до роботи, потрібно розробляти різноманітні методи заохочення для тих хто продав більше, хто продав із більшою рентабельністю, хто залучив нових клієнтів.

Варто розробити гнучку систему знижок та кредитування для оптових покупців, вивчити ефективність організації та проведення сезонних розпродаж зі знижками в ціні. Можна розглянути варіант виїздної торгівлі, тобто демонстрації продукції потенційним клієнтам безпосередньо у них, як альтернативу запропонувати безкоштовну доставку товару. Ці всі заходи будуть закладом підвищення виручки, а також прибутку, що, в свою чергу, дозволить підвищити рентабельність капіталу.

Щоб оптимізувати значення коефіцієнту абсолютної ліквідності, який аж у 167 разів (0,2: 0,0012=167) менший від нормативного значення, потрібно 2041,8 тис. грн. Нереально отримати такі кошти від реалізації продукції у короткий термін при наявній клієнтській базі. Виходом буде радикальне розширення збутової мережі з метою нарощення обсягів реалізації та надходження коштів на поточний рахунок.

Якщо провести правильну політику по управлінню дебіторською заборгованістю, яка складає 8322,9 тис. грн., то можна отримати кошти для покриття покриття кредиторської. Але для цього потрібно вибрати найбільш доцільні строки платежів та форми розрахунків із споживачами (попередня оплата, оплата по факту відвантаження продукції). Доцільною, в даному випадку, є оплата по факту відвантаження продукції покупцям, а також надання знижок споживачам за умови попередньої оплати (для стимулювання надходження грошових коштів).

Для поповнення власного капіталу треба, перш за все, оцінити вартість його залучення з різних джерел. До того, як звертатись до зовнішніх джерел формування власного капіталу, повинні бути реалізовані всі можливості його формування за рахунок внутрішніх джерел. А основні внутрішні джерела - прибуток та спеціальні фонди.

Але якщо сума власного капіталу із внутрішніх джерел є недостатньою, треба звертатись до зовнішніх джерел залучення. Це вимагає необхідність розробки емісійної політики підприємства. Основною метою цієї політики є залучення на фондовому ринку необхідного обсягу фінансових коштів в мінімально можливі строки і за мінімальну плату.

Процес управління вартістю залученого капіталу за рахунок зовнішніх джерел характеризуються високим рівнем складності і потребує відповідної кваліфікації виконавців. Не слід також нехтувати позиковим капіталом. В розвинутих країнах за питомою вагою у складі залучених джерел фінансування значне місце займають саме банківські кредити та кредиторська заборгованість, в тому числі комерційний і товарний кредити. Необхідність кредиту як джерела поповнення фінансових ресурсів підприємства визначається характером кругообігу основних і оборотних активів. Як джерело фінансування, позиковий капітал теж має свої особливості:

відносна простота формування базових показників оцінки вартості. Це вартість обслуговування боргу в формі процентів за кредит;

виплати по обслуговуванню боргу відносяться на собівартість, що зменшує розмір оподатковуваної бази підприємства, тобто розмір вартості позикового капіталу зменшується на ставку податку на прибуток;

вартість залучення позикового капіталу має високу ступінь зв'язку з рівнем кредитоздатності підприємства, оціненого кредитором. Чим віще кредитоздатність підприємства по оцінці кредитора, тим нижче вартість залученого позикового капіталу;

залучення позикового капіталу пов'язано із зворотним грошовим потоком по обслуговуванню боргу та по погашенню зобов'язань по основній сумі боргу.

Вартість внутрішньої кредиторської заборгованості при визначенні вартості капіталу враховується по нульовій ставці, тому що це, фактично, безплатне фінансування підприємства. Але не можна збільшувати суму капіталу за рахунок цього джерела, бо якщо кошти затримуються на тривалий час в обігу і своєчасно не повертаються, це може стати причиною простроченої кредиторської заборгованості, що в кінці призведе до сплати штрафів, санкцій та погіршення фінансового стану.

Щодо позикового капіталу, то у підприємства при існуючій структурі коштів і низькій рентабельності активів у порівнянні з процентними ставками за кредит є дуже незначні можливості по його залученню. Треба в першу чергу вирішувати збутові проблеми і підвищувати кредитоздатність підприємства.

Слід також проаналізувати неліквідний товар, цикл продажу якого досить довгий, адже в нього вкладені кошти і він лежить на полицях, не приносячи прибутку; по можливості продати його зі знижками і не замовляти більше. Варто замовляти товар у постачальників лише попередньо прийнявши замовлення у покупців, тоді і швидкість обороту збільшиться, і кошти не акумулюватимуться в неліквідних позиціях, а спрямовуватимуться на інші, необхідні для підняття рівня рентабельності цілі.

Список використаних джерел

1. Все про бухгалтерський облік: всеукраїнська професійна бухгалтерська газета. - 2004-2005рр.

2. Білуха М.Т. Курс аудиту. - Київ: Вища школа: Товариство "Знання", 1998. - 573 с.

3. Бутинець Ф.Ф., Давидюк Т.В. Бухгалтерський управлінський облік. -

4. Житомир: ПП “Рута", 2002. - 592с.

5. Бутинець Ф.Ф., Лайчук С.М., Олійник О.В. Організація бухгалтерського обліку: Підручник. - Житомир: ПП "Рута", 2002. - 592 с.

6. Бутинець Ф.Ф., Чижевська Л.В. Бухгалтерський управлінський облік: курс лекцій. - Житомир: ПП "Рута", 2000. - 114с.

7. Бутинець Ф.Ф. Особливості бухгалтерського обліку в торгівлі: Навчальний посібник. - Житомир: ПП "Рута", 2000. - 456с.

8. Бутинець Ф.Ф. Бухгалтерський фінансовий облік: Підручник. - 3-є вид., перероб. і доп. - Житомир: ЖІТІ, 2001. - 672 с.

9. Бухгалтерський фінансовий облік: підручник для студ. спец. "Облік і аудит" вищ. навч. закладів за редакцією Бутинець Ф.Ф. Житомир: ПП "Рута", 2005. - 756с.

10. Бухгалтерський облік і фінансова звітність: навчальний практичний посібник за редакцією Голова С.Ф. Дніпропетровськ: ТОВ "Баланс - клуб", 2000. - 768с.

11. Бухгалтерський облік в Україні. Навчальний посібник. Нормативно-практичні матеріали. За редакцією Р.Л. Хом’яка. - Львів: Національний університет "Львівська політехніка", "Інтелект-Захід", 2001. - 728с.

12. Буряк П.Ю., Римара М.В. Фінансово-економічний аналіз: Підручник - К.: ВД "Професіонал", 2004. - 528 с.

0 комментариев