Навигация

НАЗНАЧЕНИЕ СЧЕТА «ПРОДАЖИ» И ЕГО СТРУКТУРА

4.1 НАЗНАЧЕНИЕ СЧЕТА «ПРОДАЖИ» И ЕГО СТРУКТУРА

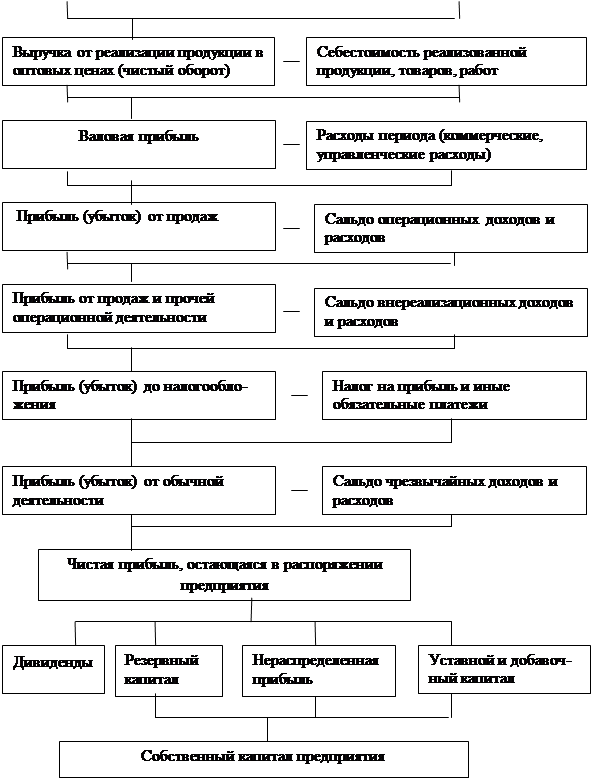

Организации получают основную часть прибыли от продажи продукции, товаров, работ и услуг (реализационный финансовый результат). Прибыль от продажи продукции (работ, услуг) определяют как разницу между выручкой от продажи продукции (работ, услуг) в действующих ценах без НДС и акцизов, экспортных пошлин и других вычетов, предусмотренных законодательством Российской Федерации, и затратами на ее производство и продажу.

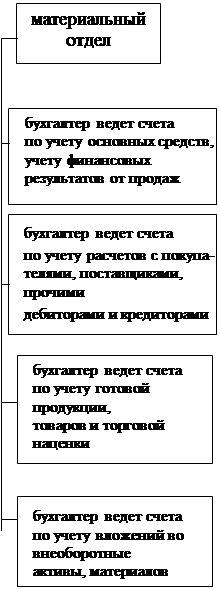

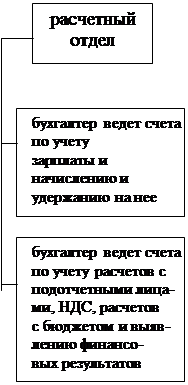

Финансовый результат от продажи продукции (работ, услуг) определяют по счету 90 «Продажи». Этот счет предназначен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним. К счету 90 «Продажи» могут быть открыты следующие субсчета:

• 1 «Выручка»;

• 2 «Себестоимость продаж»;

• З «Налог на добавленную стоимость»;

• 4 «Акцизы»;

• 9 «Прибыль/убыток от продаж».

Сумма выручки от продажи продукции, товаров, выполнения работ оказания услуг и др. отражается по кредиту субсчета 1 «Выручка» счета 90 «Продажи» и дебету счета 62 «Расчеты с покупателями и заказчиками».

Одновременно себестоимость проданных продукции, товаров, работ и услуг и др. списывается с кредита счетов 43 «Готовая продукция», 41 «Товары», 44 «Расходы на продажу», 20 «Основное производство» и др. в дебет субсчета 2 «Себестоимость продаж» счета 90 «Продажи».

Начисленные по проданной продукции (товарам, работам, услугам) суммы НДС и акцизов отражают по дебету субсчетов З «Налог на добавленную стоимость» и 4 «Акцизы» счета 90 и кредиту счета 68 «Расчеты по налогам и сборам».

Организации - плательщики экспортных пошлин могут открывать к счету 90 субсчет 5 «Экспортные пошлины» для учета сумм экспортных пошлин.

Субсчет 9 «Прибыль/убыток от продаж» предназначен для выявления финансового результата от продаж за отчетный месяц.

Записи по субсчетам 1-5 счета 90 производят накопительно в течение отчетного года. Ежемесячно сопоставлением совокупного дебетового оборота по субсчетам 2, 3, 4 и 5 и кредитового оборота по субсчету 1 счета 90 определяют финансовый результат от продаж за отчетный месяц. Выявленную прибыль или убыток ежемесячно заключительными проводками списывают со счета 90-9 на счет 99 «Прибыли и убытки». Таким образом, синтетический счет 90 «Продажи» ежемесячно закрывается и сальдо на отчетную дату не имеет.

По окончании отчетного года все субсчета, открытые к счету 90 «Продажи» (кроме субсчета 9), закрываются внутренними записями на счет 90-9 «Прибыль/убыток от продаж».

Аналитический учет по счету 90 «Продажи» ведут по каждому виду проданной продукции, товаров, выполненных работ и оказанных услуг, а при необходимости и по другим направлениям (по регионам продаж и т.п.).[10]

4.2 ВАРИАНТЫ УЧЕТА ПРОДАЖИ ПРОДУКЦИИ (РАБОТ, УСЛУГ) ДЛЯ ЦЕЛЕЙ БУХГАЛТЕРСКОГО НАЛОГООБЛОЖЕНИЯ

1 января 2002 г. вступила в силу гл.25 Налогового Кодекса РФ, регулирующая вопросы исчисления и уплаты налога на прибыль. Соответственно, прекратили действие (с некоторыми изъятиями) Закон №2116-1 «О налоге на прибыль предприятий и организаций» от 27 декабря 1991 г., а также подзаконные акты (инструкции), утвержденные МНС РФ в соответствии с Законом «О налоге на прибыль».

В отличие от предыдущей системы законодательного регулирования исчисления и уплаты налога на прибыль, гл.25 НК является во многих своих положениях законом прямого действия. Тем не менее и она потребует принятия некоторых подзаконных актов для своего применения, таких как:

- классификация основных средств, включаемых в амортизационные группы (Постановление Правительства №1 от 1 января 2002 г.);

- формы налоговых деклараций (Приказ МНС РФ от 7 декабря 2001 г. №БГ-3-02/542);

- нормы естественной убыли товарно-материальных ценностей при хранении и транспортировке;

- нормы расходов на компенсацию за использование для служебных поездок личных легковых автомобилей;

- нормы суточных, подлежащих выплате при направлении в командировку.

Наиболее насущная проблема практического применения нового законодательства по налогу на прибыль — введение налогового учета. Гл.25 НК предусматривает необходимость для каждого предприятия вести налоговый учет отдельно от учета бухгалтерского. При этом текст главы содержит хотя и обширные, но, тем не менее, недостаточные для практического воплощения правила по ведению налогового учета. Восполнят этот пробел Методические рекомендации по ведению налогового учета, изданные МНС и опубликованные в Интернете на сайте МНС.

Однако рекомендации МНС не являются обязательными для всех налогоплательщиков, которые могут применять и иную систему учета. Она лишь должна соответствовать гл.25 НК, хотя может и немного различаться с Методическими рекомендациями.

Данная система нужна не только для формального соблюдения требования НК по ведению налогового учета. Положения гл.25 НК предусматривают использование и исчисление некоторых данных, которые не могут быть извлечены непосредственно из бухгалтерского учета. Примерами таких данных могут служить суммы начисленной по налоговым правилам амортизации (отличной от бухгалтерской), суммы резервов по сомнительным долгам, суммы процентных расходов по кредитам (правила отнесения процентов на расходы в налоговом и бухгалтерском учете различны). Этот список различий может быть значительно расширен.

С другой стороны, представленный МНС вариант системы налогового учета может привести к неоправданному усложнению работы бухгалтера. Речь идет о дублировании практически всех операций налогоплательщика в налоговом учете и ведении слишком большого количества регистров налогового учета.

Налоговый Кодекс (ст.313) допускает использование данных бухгалтерского учета для целей формирования налоговой базы. Определенная часть бухгалтерских данных может напрямую использоваться для расчета налоговой базы. Другие показатели налогового учета могут быть сформированы на основании бухгалтерских данных при условии введения специально созданных аналитических субсчетов бухгалтерского учета, что в принципе уже делают бухгалтеры для лимитируемых расходов. И только для налоговых величин, которые не могут быть сформированы в рамках бухгалтерского учета, необходимо использовать отдельные налоговые регистры. Например, начисление амортизации для целей налогообложения или создание резервов по сомнительным долгам.

Условный расход (условный доход) по налогу на прибыль равняется величине, определяемой как произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Условный расход (условный доход) по налогу на прибыль учитывается в бухгалтерском учете на обособленном субсчете по учету условных расходов (условных доходов) по налогу на прибыль к счету по учету прибылей и убытков.

Сумма начисленного условного расхода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета учета прибылей и убытков (субсчет по учету условных расходов по налогу на прибыль) в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Сумма начисленного условного дохода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета учета расчетов по налогам и сборам и кредиту счета учета прибылей и убытков (субсчет по учету условных доходов по налогу на прибыль).

Текущий налог на прибыль (текущий налоговый убыток) за каждый отчетный период должен признаваться в бухгалтерской отчетности в качестве обязательства, равного сумме неоплаченной величины налога.[11]

Порядок синтетического учета продажи продукции зависит от выбранного метода учета продажи продукции. Организациям разрешается определять выручку от продажи продукции для целей налогообложения либо по моменту оплаты отгруженной продукции, выполненных работ и оказанных услуг, либо по моменту отгрузки продукции и предъявления платежных документов покупателю (заказчику) или транспортной организации.

В бухгалтерском учете продукция считается реализованной в момент ее отгрузки (в связи с переходом права собственности на продукцию к покупателю).

Именно поэтому при использовании обоих методов продажи продукции для целей налогообложения отгруженная или предъявленная покупателям готовая продукция по ценам реализации (включая НДС и акцизы) отражается по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи».

Одновременно себестоимость отгруженной или предъявленной покупателю продукции списывается в дебет счета 90 «Продажи» с кредита счета 43 «Готовая продукция».

С суммы выручки организации исчисляют НДС и акцизный налог (по установленному перечню товаров).

При методе продажи «по отгрузке» сумма исчисленного НДС отражается по дебету счета 90 и кредиту счета 68 «Расчеты по налогам и сборам». Этой проводкой отражается задолженность организации перед бюджетом по НДС, которая потом погашается перечислением денежных средств бюджету (дебет счета 68, кредит счетов денежных средств).

При методе продажи «по оплате» задолженность организации перед бюджетом по НДС возникает после оплаты продукции покупателем. Поэтому после отгрузки продукции покупателям организации отражают сумму НДС по реализованной продукции по дебету счета 90 и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Поступившие платежи за проданную продукцию отражают по дебету счета 51 «Расчетные счета» и других счетов с кредита счета 62 «Расчеты с покупателями и заказчиками». После поступления платежей организации, применяющие метод продажи «по оплате», отражают задолженности по НДС перед бюджетом:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами»

Кредит счета 68 «Расчеты по налогам и сборам».

Погашение задолженности перед бюджетом по НДС оформляют следующей проводкой:

Дебет счета 68 «Расчеты по налогам и сборам»

Кредит счетов 51 «Расчетные счета», 52 «Валютные счета» и др.

Таким образом, разница в методах продажи продукции для целей налогообложения заключается в следующем. При методе продажи «по отгрузке» задолженность перед бюджетом по НДС оформляется сразу одной проводкой: дебет счета 90, кредит счета 68. При продаже «по оплате» по НДС составляют две проводки:

а) дебет счета 90, кредит счета 76 (отражена сумма НДС по проданной продукции);

б) дебет счета 76, кредит счета 68 (отражена задолженность по НДС перед бюджетом).

Особенности бухгалтерских записей по обоим методам продажи продукции представлены в табл. 1[12]

Таблица 1 МЕТОДЫ ПРОДАЖИ ПРОДУКЦИИ

| № п/п | Операции | «По оплате» | «По отгрузке» | ||

| Дебет | Кредит | Дебет | Кредит | ||

| 1 | Отгрузка продукции по цене продажи (включая НДС) | 62 | 90 | 62 | 90 |

| 2 | Списывается производственная себестоимость отгруженной продукции | 90 | 43 | 90 | 43 |

| 3 | Списываются расходы по продаже | 90 | 44 | 90 | 44 |

| 4 | Отражена сумма НДС по отгруженной продукции | 90 | 76 | 90 | 68 |

| 5 | Поступили платежи за реализованную продукцию | 51, 52 | 62 | 51, 52 | 62 |

| 6 | Начислена задолженность бюджету по НДС | 76 | 68 | - | - |

| 7 | Перечислено с расчетного счета в погашение задолженности перед бюджетом | 68 | 51 | 68 | 51 |

| 8 | Списывается финансовый результат от продажи продукции: прибыль убыток | 90 99 | 99 90 | 90 99 | 99 90 |

Похожие работы

... продукции, товаров (работ, услуг), прочего имущества (далее-товары). В случае, если согласно приказу об учетной политике финансовый результат от нее (реализации) определяется по мере поступления оплаты за проданные товары, реализованные товары списываются со счетов их учета и отражаются на счете 45 “Товары отгруженные”. На данном счете они отражаются по ценам, по которым отражались в учете ...

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... с постепенным приближением российской бухгалтерской отчетности к международным стандартам. Таким образом, на фоне происходящих изменений в системе бухгалтерского учета, значительно возросла роль учета финансовых результатов и, формирующейся на его основе, финансовой отчетности, отвечающей в полной мере интересам собственников и соответствующей требованиям международных стандартов учета(изменения ...

... уменьшается на суммы: доходов в виде дивидендов, полученных по акциям, принадлежащим предприятию-акционеру и удостоверяющим право владельца этих ценных бумаг на участие в распределении прибыли предприятия-эмитента, а также доходов в виде процентов, полученных владельцами государственных ценных бумаг Российской Федерации, государственных ценных бумаг субъектов Российской Федерации и ...

0 комментариев