Навигация

Документальное оформление продажи продукции, работ, услуг

1.3 Документальное оформление продажи продукции, работ, услуг

Отпуск готовой продукции покупателям оформляется накладными. В качестве типовой формы накладной можно использовать форму № М-15 «Накладная на отпуск материалов на сторону».

В зависимости от отраслевой специфики организации могут применять специализированные формы накладных и других первичных документов с указанием в них обязательных реквизитов.

Основанием для выписки накладных являются распоряжения руководителя организации или уполномоченного им лица, а также договор с покупателем (заказчиком). Методическими рекомендациями по учету МПЗ рекомендуется следующий порядок учета отпуска готовой продукции.

Накладные формы М-15 выписываются на складе или в отделе сбыта в четырех экземплярах, и все они передаются в бухгалтерию для регистрации в журнале регистрации накладных на отпуск готовой продукции и подписи их главным бухгалтером или лицом, им уполномоченным.

Из бухгалтерии подписанные накладные возвращаются в отдел сбыта (или другое аналогичное подразделение организации). Один экземпляр передается кладовщику (или другому материально-ответственному лицу), второй служит основанием для выписки счет-фактуры, третий и четвертый – передаются получателю готовой продукции. На всех экземплярах накладной получатель обязан расписаться в получении продукции.

При вывозе продукции через пропускной пункт один экземпляр накладной (четвертый) остается у службы охраны, а третий экземпляр передается получателю в качестве сопроводительного документа на груз. Служба охраны записывает накладные в журнал регистрации грузов и затем передает накладные по описи в бухгалтерию, где на их основе делают отметки о вывозе в журнале регистрации накладных на вывоз (продажу) готовой продукции.

Счета-фактуры выписываются в двух экземплярах. Первый экземпляр не позднее 10 дней с даты отгрузки продукции высылается или передается покупателю, а второй остается у организации-поставщика для отражения в книге продаж и начисления НДС.

В последнее время многие организации применяют бескарточный метод учета готовой продукции. При данном методе с помощью ЭВМ ежедневно составляют оборотные ведомости учета выпуска из производства и движения готовой продукции относительно складов (других мест хранения). Остатки готовой продукции периодически инвентаризируются.

Как и по материальным запасам, по готовой продукции составляют номенклатуру-ценник. Помимо ценника разрабатывают справочники продукции, в которых содержатся сведения об облагаемой и не облагаемой различными видами налогов продукции, о плательщиках и грузополучателях, среднеквартальной и среднегодовой себестоимости.

Данные платежных документов по отгруженной продукции ежедневно записывают в ведомость учета и реализации продукции (работ, услуг), форма №16 или №16а. В ведомости указывают дату и номер платежного документа, наименование поставщика, количество отгруженной продукции по ее видам, суммы, предъявляемые по счетам, и отметку об оплате счетов. Ведомость является формой аналитического учета товаров отгруженных. Готовую продукцию в ведомости отражают по учетным и отпускным ценам. Ведомость формы №16 используют при определении выручки по отгрузке, а №16а – при определении выручки по оплате.

Отгрузка продукции производится в порядке продажи в соответствии с заключенными договорами или путем свободной продаж через розничную торговлю.

Если сроки поставки не установлены договором или не вытекают из его существа и целей, покупатель вправе требовать поставки в любое время. Временем исполнения обязательств по одногородней поставке считается дата составления приемо-сдаточного акта или расписки в получении продукции, а при отгрузке продукции иногороднему покупателю – день сдачи этих документов транспортным организациям. В договоре обязательно должно быть отражено, за чей счет производится оплата расходов по доставке продукции от поставщика до покупателя.

Франко-станция назначения означает, что расходы по доставке оплачивает поставщик и включает их в отпускную цену продукции.

Франко-станция отправления означает, что поставщик оплачивает расходы только по отгрузке готовой продукции в вагоны. Остальные расходы по перевозке несет покупатель.

При отгрузке товаров обычно заполняется товарная накладная формы № ТОРГ-12 в двух экземплярах, один из которых остается у поставщика и является основанием для списания товаров, а второй – передается покупателю.

(«Накладная на отпуск материалов на сторону» № М-15, счет-фактура, товарная накладная формы № ТОРГ-12 приведены в приложении 2,3,4).

1.4 Синтетический учет продажи продукции (работ, услуг)

1.4.1 Учет продажи продукции, работ, услуг

Продажа готовой продукции, выполненных работ, оказанных услуг является завершающим этапом кругооборота продукта по фазам общественного производства: производство, распределение, обмен и потребление.

Порядок бухгалтерского учета хозяйственных операций по продаже готовой продукции, товаров, работ, услуг зависит от норм гражданского, бухгалтерского и налогового законодательства. Предписания гражданского законодательства в значительной степени влияют как на бухгалтерскую, так и налоговую их трактовку.

Определение продаж в гражданском законодательстве. В Гражданском Кодексе Российской Федерации налоговому понятию «реализация товаров» и бухгалтерскому «продажа товаров» соответствуют сделки, предполагающие факт перехода права собственности или иное имущество от одной стороны договора к другой. Наиболее характерными примерами таких хозяйственных операций выступает купля-продажа и мена.

Условием данных гражданско-правовых договоров является установление момента перехода права собственности на предмет сделки. В соответствии с ГК РФ «передачей признается вручение вещи приобретателю, а равно сдача перевозчику для отправки приобретателю или сдача в организацию связи для пересылки приобретателю вещей».

Специальной нормой ГК РФ относительно операций мены устанавливается, что «право собственности на обмениваемые товары переходит к сторонам, выступающим по договору мены в качестве покупателей, одновременно после исполнения обязательств передать соответствующие товары обеими сторонами». Вместе с тем данные описания действуют по отношению к условиям конкретной сделки только в случае, когда иное условие о моменте перехода права собственности на товар не определено в договоре. Это относится как оговорам купли-продажи, так и к договорам мены.

Определение продаж в бухгалтерском законодательстве. Специального определения понятия «продажи» бухгалтерское законодательство не содержит. Его косвенно можно вывести из пояснений Инструкция к применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, где сказано, что продажу нужно трактовать как момент отчуждения продукта основной деятельности с передачей прав собственности на него.

.Порядок признания момента перехода права собственности на продукцию, работы, услуги, влияющего на организацию учета продажи таков:

• списание расходов на продажу;

• корректировка результата от продажи на сумму НДС;

• определение и списание суммы финансового результата.

На основе данных об объеме продажи формируют информацию о величине финансового результата — прибыли или убытка. С одной стороны, для определения финансового результата требуется информация о продажной стоимости продукции, работ, услуг, которая называется выручкой. В продажную стоимость (выручку) согласно законодательству включены налоги — НДС и акцизы. С другой стороны, необходимы сведения о фактических индивидуальных издержках по продаже продукции, работ, услуг.

Информация о заключительной стадии кругооборота продукции аккумулируется на счете 90 «Продажи».

Согласно Инструкции счет 90 «Продажи» предназначен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации. На этом счете отражаются, в частное выручка и себестоимость:

• по готовой продукции и полуфабрикатам собственного производства;

• работам и услугам промышленного характера;

• работам и услугам непромышленного характера;

• покупным изделиям (приобретенным для комплектации);

• строительным, монтажным, проектно-изыскательским,разведочным, научно-исследовательским работам;

• товарам;

• услугам по перевозке грузов и пассажиров;

В дебете счета 90 «Продажи» отражается фактическая себестоимость в двух вариантах в зависимости от принятой учетной политики: либо по полной себестоимости, либо по усеченной с выделением управленческих расходов. В кредите этого счета отражается выручка, т.е. дебиторская задолженность покупателей и заказчиков, включая НДС и акцизы.

По окончании отчетного периода на счете 90 «Продажи» подсчитываются итоги по дебету и кредиту, затем они сопоставляются между собой, в результате чего выявляется конечный финансовый результат.

Если итог по кредиту больше итога по дебету, это означает, что организация получила прибыль; превышение дебетового итога над кредитовым показывает сумму убытка. Затем отражается финансовый результат. После отражения финансового результата подсчитываются дебетовый и кредитовый обороты, которые должны быть равны между собой. Остатка на этом счете быть не должно.

Структура счета 90 «Продажи» представлена на схеме:

Д-т Счет 90 «Продажи» К-т

| Прибыль от продажи продукции | Убыток от продажи продукции |

| Оборот — сумма хозяйственных операций за отчетный период | Оборот — сумма хозяйственных операций за отчетный период " |

| Сальдо на конец периода НЕТ | Сальдо на конец периода НЕТ |

К счету 90 «Продажи» могут быть открыты субсчета:

· 90/1 «Выручка» - для учета поступления активов, признаваемых выручкой.

· 90/2 «Себестоимость продаж» - для отражения затрат, связанных с производством, приобретением и продажей товаров и услуг;

· 90/3 «НДС» - для учета НДС, причитающегося к получению от покупателей;

· 90/4 «Акцизы» - для отражения суммы акцизов, включенных в цену проданной продукции и товаров.

· 90/9 «Прибыли / убытки от продаж» - для определения финансового результата реализации за месяц.

Таким образом, определение термина «продажи» Инструкций по применению Плана счетов заключается в установлении перечня операций, квалифицируемых как продажи для целей бухгалтерского учета. Обобщая приведенные положения Инструкции, можно сказать, что под продажами для целей бухгалтерского учета понимают направленные на получение доходов факты предпринимательской деятельности. Комплекс операций, определяемый в бухгалтерском учете как продажи, в налоговом законодательстве обозначается термином «реализация».

На систему бухгалтерских проводок влияет выбор метода отражения выручки от продажи продукции, работ и услуг по моменту отгрузки продукции, работ и услуг и по моменту их оплаты.

Первый метод характеризуется тем, что выручка отражается независимо от того, поступили ли к этому моменту в оплату денежные средства. При этом методе для расчетов с покупателями продукции используется счет 62 «Расчеты с покупателями и заказчиками», по дебету которого отражается задолженность покупателей за полученную ими продукцию в корреспонденции со счетом 90 «Продажи», а по кредиту — погашение задолженности после получения средств в корреспонденции со счетами учета денежных средств.

Второй метод используется организациями, когда договоров поставки предусмотрен временной разрыв между отгрузкой и переходом к покупателю права собственности (владения, пользования и распоряжения) на продукцию, т.е. право собственности на переданную покупателю продукцию сохраняется за продавцом до момента ее оплаты. При этом методе учет операций по отгрузке продукции ведется на счете 45 «Товары отгруженные», по дебету которого отражается стоимость отправленной покупателям продукции в корреспонденции со счетом 43 «Готовая продукция», а по кредиту происходит ее списание после получения средств в корреспонденции со счетом 90 «Продажи».

Как при первом, так и при втором варианте при отгрузке покупателям продукции возникают расходы на продажу.

Формирование информации на счетах бухгалтерского учета о процессе продажи наглядно представлено на следующем примере.

Первая операция. Акцептован счет-фактура ОАО «ТВ» за рекламу продукции:

По договорной стоимости 9000 руб.

Сумма налога (НДС) 1 620 руб.

Итого 10 620 руб.

Рекламные расходы являются расходами на продажу продукции и относятся на счет 44 «Расходы на продажу». Одновременно появляется задолженность перед поставщиком услуг. Бухгалтерская запись будет иметь следующий вид: Д-т счета 44 «Расходы на продажу» 10 620 (+)

К-т счета 60 «Расчеты с поставщиками и подрядчиками» 10 620 (+).

Вторая операция. Отгрузили со склада покупателям продукцию, этическая себестоимость которой — 50 000 руб.

Эта хозяйственная операция вызывает уменьшение продукции на складе, учет которой ведется по счету 43 «Готовая продукция». Эта сумма отражается и по счету 90 «Продажи» для последующего определения финансового результата. Следовательно, бухгалтерская запись будет иметь следующий вид:

Д-т счета 90 «Продажи» 50 000

К-т счета 43 «Готовая продукция» 50 000 (-).

Третья операция. Акцептован счет-фактура транспортной организации за доставку отгруженной продукции:

По договорной стоимости 1000 руб.

Сумма налога (НДС) 180 руб.

Итого: 1180 руб.

Транспортные расходы являются расходами на продажу продукции и относятся на счет 44 «Расходы на продажу», но появляется задолженность перед поставщиком транспортных услуг. Бухгалтерская запись будет иметь следующий вид:

Д-т счета 44 «Расходы на продажу» 1 180 (+)

К-т счета 60 «Расчеты с поставщиками и подрядчиками» 1 180 (+).

Четвертая операция. Выписан счет-фактура покупателю на отгруженную продукцию:

По договорной стоимости 55 600 руб.

Сумма налога (НДС) 10008 руб.

Итого: 65608 руб.

Данная отгрузка формирует, с одной стороны, объем продажи организации — ожидаемую выручку, что отражается по кредиту счета 90 «Продажи», с другой — размер дебиторской задолженности покупателям, увеличение которой отражается на счете 62 «Расчеты с покупателями и заказчиками». Следовательно, бухгалтерская запись будет иметь следующий вид:

Д-т счета 62 «Расчеты с покупателями и заказчиками» 65 608 (+)

К-т счета 90 «Продажи» 65 608

Пятая операция (одновременно с четвертой операцией). Согласно

счету-фактуре из 4-й операции отражается сумма НДС - 10008 руб.

по отгруженной покупателю продукции.

Сумма НДС входит в состав выручки по кредиту счета 90 «Продажи», в связи с чем, с одной стороны, ее необходимо показать как задолженность перед бюджетом, с другой — ее необходимо извлечь из состава выручки для определения финансового результата от продажи продукции. Бухгалтерская запись будет иметь следующий вид:

Д-т счета 90 «Продажи» 10008

К-т счета 68 «Расчеты по налогам и сборам» 10008(+).

Шестая операция. Списываются в конце отчетного периода коммерческие расходы. Для этого необходимо определить их сумму по счету 44 «Расходы на продажу»:

Д-т Счет 44 «Расходы на продажу»- К-т

1) 10620

3) 1 180

Об. 11800

Сумму коммерческих расходов необходимо отнести на отгруженную продукцию в размере 11800 руб. Бухгалтерская запись будет иметь следующий вид:

Д-т счета 90 «Продажи» 11800

К-т счета 44 «Расходы на продажу» 11 800 (-).

После данной хозяйственной операции по дебету счета 90 «Продажи» будет сформирована полная себестоимость отгруженной продукции.

Седьмая операция. Определяется финансовый результат.

Для определения финансового результат необходимо все хозяйственные операции отразить на счете 90 «Продажи» и найти между итоговой суммой по дебету (50 000 + 10 008 + 11 800) и выручкой (65 608). В нашем примере финансовый результат равен 6200 руб. и является убытком. Бухгалтерская запись будет иметь следующий вид:

Д-т счета 99 «Прибыли и убытки» 6 200 (-)

К-т счета 90 «Продажи» 6 200.

Восьмая операция. Согласно выписке банка оплачен счет покупателем Ученную ему продукцию в сумме 65 608 руб. Эта операция свидетельствует об уменьшении (погашении) дебиторской задолженности, с одной стороны, и об увеличении денег на расчетном счете — с другой:

Д-т счета 51 «Расчетные счета» 65 608 (+)

К-т счета 62 «Расчеты с покупателями и заказчиками» 65 608 (-).

Похожие работы

... на 115 руб. или на 15%. Снизился размер кредиторской задолженности на 2386 тыс. руб. или на 3,7% и дебиторской задолженности на 3217 тыс. руб. или на 26,4%. 3. Состояние путей совершенствования учета продажи продукции, работ и услуг 3.1 Первичный и сводный учет Надежный и эффективный бухгалтерский учет готовой продукции и операций по ее реализации возможен только при условии грамотной ...

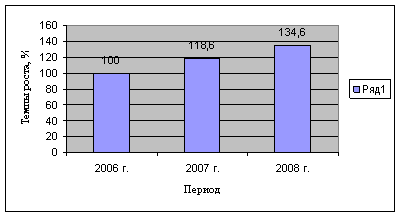

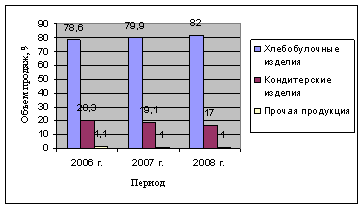

... влияет следующее: · момент реализации для целей налогообложения; · схема расчетов за продукцию, работы, услуги; · момент перехода права собственности в договоре. Их сочетание определяет порядок документального оформления и отражения на счетах бухгалтерского учета процесса продаж. 2. АНАЛИЗ ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ И СБАГРИВАНИЯ ПРОДУКЦИИ В КОМБИНАТ 2.1 Экономическая характеристика ...

... порядок документального оформления и отражения сделок в системе бухгалтерского учета. Одним из наиболее существенных моментов в договорах купли-продажи является условие о переходе права собственности на продукцию (работы, услуги), переданную организацией покупателю. Другими словами, момент отчуждения имущества обязательно предусматривается в договоре между сторонами сделки (статьи 458, 459 ГК РФ ...

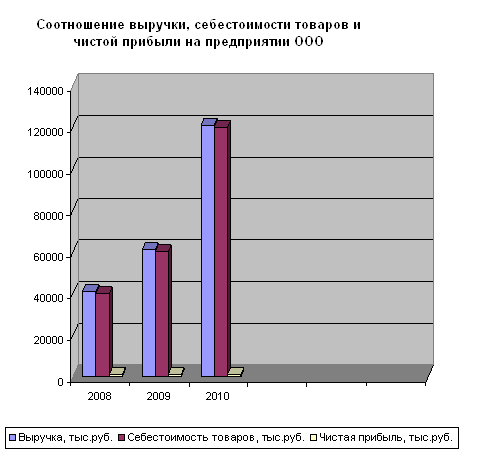

... совпадения бухгалтерского и налогового учета бухгалтерские регистры считаются так же налоговыми. 3.3 Выявление и учёт прибыли от реализации продукции (работ, услуг) Предприятие ООО «Виктория» получает основную часть прибыли от продажи продукции, товаров, работ и услуг (реализационный финансовый результат). Прибыль от продажи продукции (работ, услуг) определяется как разницу между выручкой ...

0 комментариев