Навигация

ПРИНЦИПЫ ФОРМИРОВАНИЯ ПРИБЫЛИ ТОРГОВОГО ПРЕДПРИЯТИЯ

2. ПРИНЦИПЫ ФОРМИРОВАНИЯ ПРИБЫЛИ ТОРГОВОГО ПРЕДПРИЯТИЯ

Основным источником получения торговым предприятием прибыли является валовой доход.

Валовой доход от реализации товаров представляет собой сумму от реализации товаров, работ, услуг, определяемую как разницу между продажной и покупной стоимостью товаров.

Валовой доход от реализации товаров отражает цену услуг, т.е. долю торговли в розничной цене товара. Розничная цена товара в обобщенном виде исчисляется по формуле:

РЦ = СС + Пп + ТНп + НДС + ТН + НП,

где РЦ — розничная цена товара, руб.;

СС — себестоимость производства товара, руб.;

Пп— прибыль производственного предприятия, руб.;

ТНп — торговая надбавка посреднического предприятия

НДС — налог на добавленную стоимость, руб.;

ТН — торговая надбавка розничного торгового предприятия

руб.;

НП — налог с продаж, руб.

Валовой доход торгового предприятия в основном образу счет торговых надбавок. Торговые надбавки устанавливаются в процентах к ценам, по которым товар закупается у производителей (отпускная цена промышленности) или у посредников (оптовая цена).

Торговая надбавка предназначена для возмещения издержек обращения (затрат торговли по реализации товаров), уплаты налогов и сборов и образования прибыли торгового предприятия.

В настоящее время предприятиям оптовой, розничной и общественного питания независимо от подчиненности собственности предоставлено, право самостоятельно устанавливать размеры торговых надбавок (наценок) при формировании свободных (рыночных) розничных цен на отечественные и импортные товары с учетом их качества, конъюнктуры рынка и сложившегося уровня цен в регионе. Таким образом, размеры максимальной и минимальной торговых надбавок (наценок) для предприятий торговли не регламентированы.

Прибыль от реализации товаров определяется по формуле:

ПР = ВД - НДС - ИО,

где ПР — прибыль от реализации товаров, работ, услуг, руб.;

ВД — валовой доход от реализации товаров, работ, услуг, руб.;

НДС — налог на добавленную стоимость, руб.;

ИО — издержки обращения, руб.

Налог на добавленную стоимость, по своей сути, является налогом на потребителя, так как он фиксируется в розничной цене товара и его конечным плательщиком является потребитель. Этот налог является федеральным, его ставка и порядок начисления определяются на федеральном уровне. В настоящее время ставка налога на добавленную стоимость в торговле установлена в размере 20% объема реализованных товаров. Исключение составляют хлеб и хлебобулочные изделия, молоко и молокопродукты (за исключением мороженого), продукты детского и диабетического питания, промышленные товары для детей (по утвержденному перечню), по которым в соответствии с постановлением Правительства РФ от 17 июля 1998 г. № 788 ставка налога на добавленную стоимость установлена в размере 10%.

Плательщиками налога на добавленную стоимость являются все производители товаров (работ и услуг). Порядок налогообложения прибыли у предприятий розничной торговли имеет свои особенности. Так, если объектом налогообложения у производителей товаров и предприятий оптовой торговли является объем реализованной продукции (работ и услуг), то у предприятий розничной торговли — сумма валового дохода, полученная от реализации. В этой связи ставка налога на добавленную стоимость на предприятиях розничной торговли является расчетной и представляет собой долю налога на добавленную стоимость в валовом доходе. Так, если принять валовой доход розничного торгового предприятия без НДС за 100%, то валовой доход с НДС составит: 100% +20%=120%,а ставка НДС будет равна:

20/ 100 + 20 100 = 16,67%, по товарам со ставкой НДС, равной 10%:

10/100+ 10 100 = 9,09%.

Предприятия розничной торговли, которые осуществляют реализацию товаров с различными ставками налога на добавленную стоимость, обязаны организовать раздельный учет поступления реализации этих товаров. В противном случае при исчислении суммы налога на добавленную стоимость, подлежащей уплате в бюджет, применяется высшая ставка налога — 16,67%.

В настоящее время розничная цена товара может быть увеличена на сумму налога с продаж. Налог с продаж устанавливается и вводится в действие законами субъектов Российской Федерации, он обязателен к уплате юридическими и физическими лицами, реализующими товары (работы, услуги) на территории соответствующих субъектов РФ.

Прибыль от финансово-хозяйственной деятельности (валовая прибыль) исчисляется по формуле:

ПФХД = ПР ± СДР,

где ПФХД — прибыль (убыток) от финансово-хозяйственной деятельности, руб.;

ПР — прибыль от реализации, руб.;

СДР — сальдо внереализационных и прочих операционных доходов и расходов, руб.

В состав внереализационных и прочих операционных доходов включаются:

- доходы от долевого участия в деятельности других предприятий;

- дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию;

- доходы от сдачи имущества в аренду; присужденные и признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также доходы от возмещения причиненных убытков;

- прибыль прошлых лет, выявленная в отчетном году; другие доходы от операций, непосредственно не связанных с реализацией товаров (работ, услуг);

- положительные курсовые разницы по валютным счетам, а также курсовые разницы по операциям в иностранной валюте.

В состав внереализационных и прочих операционных расходов включаются:

- затраты на содержание законсервированных мощностей и объектов (кроме затрат, возмещаемых за счет других источников);

- затраты по аннулированным торгово-хозяйственным сделкам;

- убытки по операциям с тарой;

- судебные издержки и арбитражные расходы;

- присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также расходы по возмещению причиненных убытков;

- убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания, и др.

Одним из самых значительных видов внереализационных расходов торговых предприятий являются расходы по оплате не налогов и сборов, уплачиваемых в соответствии с установленным законодательством порядком за счет финансовых результатов, а также по операциям, связанным с получением внереализационных доходов. К таким налогам и сборам относятся:

• целевой сбор на содержание правоохранительных органов (налогооблагаемая база — квартальный фонд оплаты труда, рассчитанный исходя из среднесписочной численности работников предприятия и установленного размера минимальной оплаты труда);

• сбор на нужды образовательных учреждений (налогооблагаемая база — фактически начисленная сумма фонда оплаты труда);

• налог на содержание жилищного фонда и объектов социально-культурной сферы (налогооблагаемая база — валовой доход без налога на добавленную стоимость; подлежит уплате в бюджет сумма налога за минусом расходов на содержание жилищного фонда и объектов социально-культурной сферы);

• налог на имущество предприятий (налогооблагаемая база — среднегодовая стоимость облагаемого налогом имущества);

• налог на рекламу (налогооблагаемая база — стоимость рекламных мероприятий без налога на добавленную стоимость)

Налогооблагаемая прибыль представляет собой расчетный показатель. Она определяется, путем корректировки валовой прибили предприятия, как в сторону ее увеличения, так и в сторону уменьшения в соответствии с положениями действующего законодательства.

Налоговым законодательством предусмотрены и некоторые льготы по налогу на прибыль, предусматривающие уменьшение суммы налогооблагаемой прибыли, которые имеют строго целевой характер.

В частности, согласно Закону РФ "О налоге на прибыль предприятий и торговых организаций" освобождается от налогообложения прибыль, направляемая на финансирование капитальных вложений производственного и непроизводственного характера и жилищного строительства при условии полного использования предприятием сумм начисленного за отчетный период износа (амортизации) основных фондов.

Прибыль, остающаяся в распоряжении предприятия (чистая прибыль), может быть вычислена по формуле:

ЧП = ВП – НП,

где ЧП — чистая прибыль предприятия, руб.;

ВП — валовая прибыль, руб.;

НП — налог на прибыль, руб.

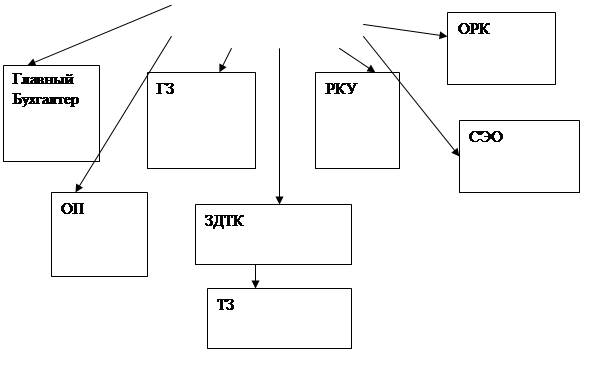

Основные направления использования прибыли, остающейся в распоряжении предприятия, определяются его учредительными документами или решением учредителей, в которых должно быть указано, какие фонды и в каких размерах создаются на предприятии за счет чистой прибыли и на какие цели они направляются. [П1.рис. 2].

Принципиальная схема распределения прибыли, остающейся в распоряжении предприятия, представлена на рис.

| Прибыль, остающаяся в распоряжении предприятия |

![]()

![]()

![]()

![]()

| Резервный фонд | Фонд накопления | Фонд социальной сферы | Фонд потребления |

Резервный фонд предназначается для покрытия непроизводительных потерь и убытков, покрытия балансового убытка предприятия за отчетный год, а также выплат доходов (дивидендов) участникам при отсутствии или недостаточности для этих целей прибыли отчетного года.

Фонд накопления предназначается для финансового обеспечения производственного развития предприятия и иных аналогичных мероприятий по созданию нового имущества. За счет данного фонда осуществляются финансирование строительства новых производственных объектов, расширение и реконструкция предприятия, приобретение и модернизация оборудования, погашение долгосрочных кредитов и процентов по ним, финансирование прироста собственных оборотных средств и др.

Фонд социальной сферы предназначен для финансирования капитальных вложений в развитие объектов социальной сферы: строительство жилья, культурно-просветительных учреждений, санаториев, домов отдыха, лагерей отдыха детей, школьных и дошкольных учреждений и т.д.

Фонд накопления и фонд социальной сферы могут выступать в виде единого фонда накопления.

Фонд потребления аккумулирует средства, направляемые на осуществление мероприятий по развитию социальной сферы (кроме капитальных вложений) и материальному поощрению работников и иных аналогичных мероприятий, не приводящих к образованию нового имущества предприятия.

Конкретные направления и суммы распределения прибыли определяются принятой на предприятии дивидендной политикой и политикой развития предприятия.

Налог на прибыль является одним из важнейших налогов, поэтому порядок налогообложения прибыли постоянно совершенствуется. Это касается как изменений налогооблагаемой базы, ставок налога на прибыль, так и порядка начисления и перечисления налога.

В настоящее время имеются существенные различия в порядке налогообложения малых предприятий и предприятий, которые к таковым не относятся.

Предприятиям предоставлено, право выбрать один из двух вариантов начисления налога на прибыль: путем произведения ежемесячных авансовых взносов налога на прибыль в бюджет; путем осуществления ежемесячных платежей от фактически полученной за месяц прибыли.

Необходимо отметить особенности налогообложения малых предприятий. Прежде всего к малым относятся предприятия с численностью работников в розничной торговле до 30 человек, в общественном питании и оптовой торговле — до 50 человек.

В соответствии с Законом РФ "О едином налоге на вмененный доход для определенных видов деятельности", принятым в июле 1998г., малые предприятия розничной торговли и общественного питания переводятся на уплату единого налога с вмененного дохода. Объектом налогообложения при применении единого налога является вмененный доход. Вмененный доход представляет собой потенциально возможный валовой доход плательщика единого налога за вычетом потенциально необходимых затрат.

Сумма вмененного дохода определяется исходя из базовой доходности, установленной в стоимостном выражении на ту или иную единицу физического показателя, и количества единиц этого показателя. В качестве таких физических показателей может применяться единица площади, численность работающих, единица производственной мощности и др. Поскольку предприятия работают в неодинаковых условиях, то сумма вмененного дохода должна быть скорректирована с использованием повышающих или понижающих коэффициентов. Таким образом, сумму вмененного дохода предприятия, подлежащего налогообложению, можно представить в виде формулы:

М = С × N × Д × Е × F × J

где М — сумма вмененного дохода, руб.;

С — базовая доходность на единицу физического показателя, руб.,

N — количество единиц физического показателя (м2; чел., шт.);

Д - корректирующий коэффициент подвидов деятельности;

Е — региональный корректирующий коэффициент;

F— коэффициент, характеризующий тип населенного пункта;

J— коэффициент, характеризующий дислокацию предприятия

внутри населенного пункта.

Сумма единого налога на вмененный доход рассчитывается:

V= M × 0,2

где V — сумма единого налога на вмененный доход, руб.;

0,2 — ставка единого налога на вмененный доход (20%).

3.АНАЛИЗ ПРИБЫЛИ ТОРГОВОГО ПРЕДПРИЯТИЯ

В условиях рыночной экономики прибыль является основным показателем оценки хозяйственной деятельности предприятий, так как в ней аккумулируются все доходы, расходы, потери, обобщаются результаты хозяйствования. По прибыли можно определить рентабельность, изучить эффективность функционирования предприятий и их ассоциаций. Прибыль является одним из источников стимулирования труда, производственного и социального развития предприятия, роста его имущества, собственного капитала и др.

Анализ прибыли проводят в целом по торговому предприятию, его хозрасчетным подразделениям, видам (отраслям) деятельности: торговле, общественному питанию, заготовкам, транспорту и т.п. В процессе анализа изучают выполнение плана и динамику прибыли, измеряют влияние факторов на ее размер, а главное, выявляют, изучают и реализуют резервы роста чистого дохода.

Прибыль от реализации товаров зависит от изменения объема товарооборота, среднего уровня валового дохода, остающегося в распоряжении торговых предприятий, и среднего уровня издержек обращения. Для измерения влияния изменения товарооборота необходимо отклонение его объема от плана или в динамике умножить на базисный уровень прибыли от реализации товаров в процентах к обороту (по плану или фактически за прошлый год) и разделить на 100. Влияние изменения среднего уровня валового дохода и среднего уровня издержек обращения определяют умножением фактического товарооборота отчетного периода на отклонения от плана или в динамике по ним и делением на 100. На балансовую прибыль, кроме того, влияют изменения сумм прибыли и убытков от прочей реализации, внереализационных доходов, расходов потерь. Их влияние определяют прямым счетом.

Анализ прибыли проводится в целом по торговому предприятию, его подразделениям, видам деятельности (розничная торговля, оптовая торговля, общественное питание).

Анализ прибыли начинается с изучения динамики массы прибыли и анализа выполнения плана прибыли, если он был разработан на данном предприятии. При анализе прибыли определяется сумма перевыполнения (недовыполнения) плана прибыли, ее увеличение (уменьшение) в отчетном году по сравнению с предшествующим годом, а также рассчитываются, процент выполнения плана по прибыли, темп ее изменения по сравнению с предыдущими годами. Такой анализ целесообразно проводить в разрезе отдельных видов прибыли (прибыль от реализации товаров, прибыль финансово-хозяйственной деятельности, чистая прибыль).

Анализ прибыли торгового предприятия необходимо проводить не только путем сравнения фактически достигнутых результатов с планом или с показателями за аналогичный период прошлых лет, но также путем проведения более углубленного исследования, целью которого является определение и количественная оценка влияния на прибыль отдельных факторов.

Прибыль от реализации товаров зависит от изменения объема товарооборота, среднего уровня валового дохода, остающегося в распоряжении торгового предприятия, и среднего уровня издержек обращения.

Влияние изменения объема товарооборота на сумму прибыли рассчитывается по формуле:

Вл. Т = [Р0 (Т1 – Т0)] / 100,

где Вл. Т — влияние изменения объема товарооборота, руб.;

Ро — уровень рентабельности в предшествующем году (или по плану), % к обороту;

Т1 — фактический объем товарооборота в отчетном году, руб.-

Т0 — объем товарооборота в предшествующем году (по плану) руб.

Влияние изменения среднего уровня валового дохода, остающегося в распоряжении торгового предприятия, определяется по формуле:

Вл. УВД = [Т1 (УВД1 – УВД0)] / 100,

где Вл. УВД — влияние изменения среднего уровня валового дохода, остающегося в распоряжении торгового предприятия, руб.;

Т1 — фактический объем товарооборота в отчетном году, руб.;

УВД1 — уровень валового дохода в отчетном году, % к обороту;

УВД0 — уровень валового дохода в предшествующем году (по плану), % к обороту.

Изменение уровня издержек обращения определяется по формуле:

Вл. УИО = [Т1 (УИО1 - УИО0)] / 100,

где Вл. УИО — влияние изменения уровня издержек обращения, руб.;

Т1 — фактический объем товарооборота в отчетном году, руб.;

УИО1 — уровень издержек обращения в отчетном году, % к обороту;

УИО() — уровень издержек обращения в предыдущем году (по плану), % к обороту.

При этом направление влияния изменения уровня издержек обращения на сумму прибыли меняется на противоположный, так как снижение уровня издержек обращения ведет к увеличению суммы прибыли и наоборот.

На сумму прибыли оказывают влияние и прочие операционные и внереализационные доходы и расходы. Это влияние определяется по абсолютной величине отклонений данных отчетного года по сравнению с предшествующим годом. Анализ внереализационных доходов и расходов следует проводить раздельно, по отдельным их видам.

Определяющее влияние на сумму прибыли оказывает валовой доход, остающийся в распоряжении торгового предприятия, который представляет собой сумму реализованных торговых надбавок за минусом суммы налога на добавленную стоимость. Сумма валового дохода, остающегося в распоряжении торгового предприятия, находится в прямой зависимости от изменения общей суммы реализованных торговых надбавок и в обратной — от уплаченных налогов. Их влияние на сумму валового дохода, остающегося в распоряжении торгового предприятия, определяется прямым счетом путем сравнения отчетных данных с данными предшествующего года (плана).

Сумма реализованных торговых надбавок, остающаяся в распоряжении предприятий торговли, зависит от изменения их среднего уровня в процентах к обороту и объема розничного товарооборота, влияние которых измеряется методом разницы. Так, для определения влияния на сумму реализованных торговых надбавок, остающихся в распоряжении торгового предприятия, изменения их среднего уровня необходимо произвести расчет по следующей формуле:

Вл. УТН = [(УТН1 - УТН0) Т1] / 100,

где Вл. УТН — влияние изменения среднего уровня торговых надбавок, остающихся в распоряжении торгового предприятия, на сумму реализованных торговых надбавок, руб.;

УТН1 — средний уровень торговых надбавок, остающихся в распоряжении предприятия в отчетном году, % к обороту;

УТН0 — средний уровень торговых надбавок, остающихся в распоряжении торгового предприятия в предшествующем году (по плану), % к обороту;

Т1 — фактический объем товарооборота в отчетном году, руб.

Влияние изменения объема товарооборота на сумму торговых надбавок, остающихся в распоряжении торгового предприятия, рассчитывается по формуле:

Вл.Т = [УТН0 (Т1 - Т0)] / 100,

где Вл.Т — влияние изменения объема товарооборота на сумму торговых надбавок, остающихся в распоряжении предприятия, руб.;

УТН0 — средний уровень торговых надбавок, остающихся в распоряжении предприятия в предшествующем году, % к обороту;

Т0 — объем товарооборота в предшествующем году, руб.

Далее изучаются факторы, влияющие на средний уровень валового дохода. Он может изменяться в результате изменения структуры товарооборота (размеров торговых надбавок на отдельные товары и товарные группы). Увеличение в товарообороте доли товаров с более высокими торговыми надбавками ведет к повышению среднего уровня валового дохода, и наоборот. Влияние изменения структуры товарооборота на уровень валового дохода определяется с помощью процентных чисел с использованием метода разниц.

Анализ выполнения плана по прибыли и валовому доходу, их динамики, основных факторов, влияющих на их величину, следует дополнить анализом направлений использования прибыли, остающейся в распоряжении предприятия. При этом анализуются как абсолютные суммы использования прибыли на те или иные цели, так и структура ее использования, которая может быть проанализирована с помощью системы коэффициентов.

Коэффициент налогообложения прибыли рассчитывается по формуле:

Кнп = НП/ВП,

где Кнп — коэффициент налогообложения прибыли;

НП — сумма налога на прибыль и другие налоги, выплачиваемые за счет прибыли, руб.;

ВП — валовая прибыль, руб.

Данный коэффициент показывает, какая доля прибыли торгового предприятия изымается у торгового предприятия в бюджеты различных уровней в виде налогов и сборов.

Коэффициент прибыли, остающейся в распоряжении предприятия (коэффициент чистой прибыли), может быть определен по формуле:

Кчп = ЧП/ВП,

где Кчп — коэффициент чистой прибыли;

ЧП — чистая прибыль предприятия, руб.

Данный коэффициент характеризует долю прибыли, остающейся в распоряжении торгового предприятия (Кнп + Кчп = 1).

Коэффициент капитализации прибыли, характеризующий ее долю, направляемую на производственное развитие предприятия, определяется по формуле:

Ккп =ФН/ЧП,

где Ккп — коэффициент капитализации прибыли;

ФН — сумма прибыли, направляемая в фонд накопления предприятия, руб.

Коэффициент потребления прибыли:

Кпп = [ФП или ФСС + ФП] / ЧП,

где Кпп — коэффициент потребления прибыли;

ФП — сумма прибыли, направляемая в фонд потребления, руб.;

ФСС — сумма прибыли, направляемая в фонд социальной сферы, руб.

Коэффициент резервирования прибыли:

Крн = РФ / ЧП

где Крн — коэффициент резервирования прибыли;

РФ — сумма прибыли, направляемая в резервный фонд, руб.

Для оценки эффективности использования прибыли, направляемой на потребление, могут быть использованы следующие коэффициенты:

Квс = ЧПс / ЧП,

где Квс — коэффициент выплаты прибыли собственникам предприятия;

ЧПс — сумма чистой прибыли, выплаченная собственникам

предприятия, руб.;

Кун = ЧПнср / ЧП

где Кун — коэффициент участия персонала предприятия в прибыли;

ЧПнср — сумма чистой прибыли, выплаченная персоналу предприятия, руб.

Похожие работы

... 178; торговой площади в 2000г. вырос на 21,56 тыс. руб. (в 1999г. на 1,67 тыс. руб.). Это прямое следствие увеличение объема товарооборота. Глава 3. Управление прибылью и рентабельностью торгового предприятия 3.1. Анализ формирования прибыли Целью анализа является оценка прошлой деятельности и положения предприятия на данный момент, а также оценка будущего потенциала предприятия. В экономической ...

... о финансовых результатах»), данные оперативного учета. Анализ прибыли и рентабельности осуществляется в определенной последовательности. Основные этапы анализа приведены на рис. 8.7. Первый этап – анализ формирования прибыли и рентабельности на предприятиях торговли и общественного питания. Он включает три стадии. На первой стадии рассматривается динамика суммы и уровня показателей прибыли и ...

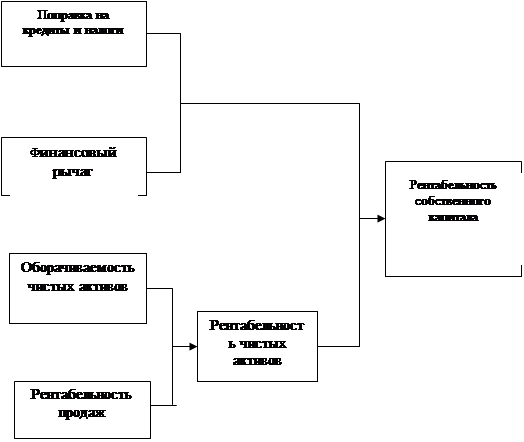

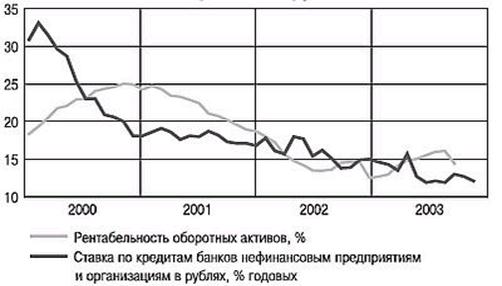

... оценки стратегического планирования компании, ее менеджмента, управления ресурсами и издержками производства, маркетинга и сбытовой деятельности. 1.3 Факторы, влияющие на прибыль и рентабельность торгового предприятия Выявление факторов, влияющих на прибыль, предполагает изучение экономических условий ее формирования. Под воздействием внешних и внутренних условий хозяйственной деятельности ...

... , рентабельность падает, что является аргументом в пользу сбалансированного штата сотрудников. [18] Выводы В результате проведённого исследования по теме: «Прибыль и рентабельность как основные показатели производственно-хозяйственной и коммерческой деятельности предприятия» можно сделать ряд выводов: На протяжении последних двух лет (2003-2004 гг.) рентабельность произведенной продукции в ...

0 комментариев