Навигация

Риск инвестиций является незначительным в связи со стабильной работой предприятия в настоящее время и высокой надежностью проекта в целом

3. Риск инвестиций является незначительным в связи со стабильной работой предприятия в настоящее время и высокой надежностью проекта в целом.

Ламинированная плита - это древесностружечная плита, изготовленная из древесной стружки на основе карбамидоформальдегидных смол и облицованная с двух сторон меламиновыми пленками. Процесс ламинирования позволяет улучшить эстетический вид изделия, а также значительно уменьшает токсичность ДСП.

Ламинированная ДСП - является основным конструкционным материалом используемым в мебельной промышленности. Применяется она в основном для изготовления корпусной мебели. Современные технологии ламинирования позволяют использовать облицованную плиту в качестве отделочных материалов.

Приоритетность проекта определяется возможностью выпуска высококачественной конкурентоспособной ламинированной древесностружечной плиты с низкими затратами на организацию ее производства. Как известно, налаживание выпуска новых видов продукции на действующем предприятии обходится в среднем на 35% дешевле, чем при строительстве новых однотипных заводов. Кроме того, в условиях города Череповца имеется мощная производственная база, позволяющая быстрыми темпами осуществлять строительство, вести монтаж и наладку оборудования, транспортировать как сырье, так и готовую продукцию железнодорожным, автомобильным и водным транспортом. Кроме того, в ЗАО "ЧФМК" существуют ремонтно-строительные подразделения с квалифицированным персоналом, а также имеются необходимые для установки линии площади в виде модульной конструкции типа “Канск”, имеются инженерные сети, свободные площадки для строительства промсооружений.

Для реализации проекта по ламинированной плите необходимы дополнительные складские помещения, и транспортные средства.

В проекте планируется 100% облицованной плиты реализовывать на внутреннем рынке. Исследование рынка основано на исследованиях Ассоциации предприятий мебельной и деревообрабатывающей промышленности.

При установлении цены на ламинированную плиту комбинат будет ориентироваться на цены основных российских конкурентов, а также на цены импортной плиты. У различных производителей внутри РФ цены сложились на уровне 3,0 - 4,93 долларов США за квадратный метр (разница в цене зависит от вида покрытия). Эти цены ниже на 20-25% импортируемой продукции.

Потенциальные конкуренты ЗАО “ЧФМК” в производстве облицованных плит на Российском рынке являются:

МПО “Шатура” (Московская обл.);

АО “Фанплит” (Костромская обл.);

Ленинградский завод слоистых пластиков;

АО “Сходненская фабрика бытовой мебели”;

АО “Московский экспериментальный завод ДСП” (Подресково);

ЗАО “Электрогорскмебель”.

Основными поставщиками ламинированной плиты по импорту являются предприятия Польши и Германии.

Строительство новых заводов по производству ламинированной плиты и вообще ДСП, в Вологодской области и в целом по Росси в настоящий момент не ведется.

Основой технологического процесса является линия ламинирования. Монтаж линии будет осуществляться в имеющемся производственном помещении площадью 1872м2 имеющем балансовую стоимость 471,62 тыс. руб. Данное помещение первоначально предназначалось для организации производства решетчатой мебели, однако из-за изменения рыночной конъюнктуры предприятие отказалось от подобного проекта и в течении трех лет площадь использовалась не по назначению. Оценка необходимых капитальных вложений приведена в таблице 3.1

Таблица 3.1

Оценка стоимости проекта ламинированной ДСП В ЗАО "ЧФМК", тыс. руб.

| Наименование оборудования | Стоимость оборудо-вания | Таможен-ные расходы | Транспортировка | Проектно-конструкторские работы | Расходы по монтажу и демонтажу | Всего |

| 1. Линия ламинирования “BURKLE” | 38117 | 1906 | 40 | 300 | 900 | 41263 |

| Погрузчик 3-х тонный | 720 | 36 | 756 | |||

| Комуникации здания цеха | 60 | 10000 | 10060 | |||

| 4. Склад готовой продукции | 40 | 4000 | 4040 | |||

| Итого | 38837 | 1942 | 40 | 400 | 14900 | 56119 |

Для организации производства плиты потребуются дополнительные переменные затраты (заработная плата рабочих, стоимость меламиновой пленки, расход электроэнергии, теплоэнергии, сжатого воздуха, воды). Также увеличится часть условно-постоянных затрат, а именно появятся расходы на содержание цеха и заработная плата обслуживающего персонала и руководящих работников.

Для ламинирования используется мелкоструктурная плита I сорта. Чтобы правильно учесть прирост прибыли от реализации проекта, в расчетах затраты на плиту определяем по ее цеховой себестоимости.1 м3 мелкоструктурной ДСП имеет себестоимость 1006,29 руб. или 24,24руб/м2. Слабой стороной проекта является то, что в качестве сырья кроме самой ДСП используется меламиновая пленка, которая должна закупаться по импорту, так как в России выпускается пленка в небольших количествах и плохого качества. Это приводит к увеличению себестоимости ламинированной плиты, так как необходимы значительные расходы по доставке пленки и расходы на таможенные платежи.

Расчет переменных затрат приведен в таблице 3.2.

Таблица 3.2

Прямые-переменные издержки на 1000 м2 ламинированной ДСП

| Наименование | Единицы измерения | Норма расхода | Цена за единицу, руб. | Сумма, руб. |

| Материальные затраты | ||||

| Плита ДСП | м2/тыс. м2 | 1010 | 17,06 | 17231,25 |

| Меламиновая пленка | м2/тыс. м2 | 2020 | 22,86 | 46184,47 |

| Упаковочный материал | руб/тыс. м2 | 1249,42 | ||

| Теплоэнергия | Гкал/тыс. м2 | 0,839 | 110, 20 | 92,46 |

| Электроэнергия | КВт/тыс. м2 | 340 | 0,86 | 292,40 |

| Сжатый воздух | Нм3/тыс. м2 | 1814 | 0, 19 | 344,66 |

| Охлаждающая вода | м3/тыс. м2 | 13,6 | 1,30 | 17,68 |

| Поддоны алюминиевые | руб/тыс. м2 | 823,2 | ||

| Итого: | 66235,54 | |||

| Заработная плата | из расчета 15 человек х39,5руб/час/441м2х1000м2 | 1343,54 | ||

| Отчисления | 39,5% | 530,70 | ||

| Всего: | 68109,78 |

Для работы участка потребуются материалы на содержание здания и оборудования услуги вспомогательного персонала. Также потребуется привлечение к работе специалистов, ИТР и руководителей.

Кроме цеховых расходов необходимо учесть общехозяйственные расходы (содержание аппарата управления комбината, содержание бухгалтерии, службы снабжения и сбыта, службы качества, содержание территории комбината и прочие накладные расходы) по расчетам в случае реализации проекта общехозяйственные расходы составят 12% к цеховой себестоимости продукции. Внепроизводственные расходы, связанные с реализацией продукции составят 2% к производственной себестоимости.

В табл. 3.3 приводятся постоянные расходы участка ламинирования плиты:

Таблица 3.3

Прямые - постоянные издержки на производство ламинированной плиты в ЗАО "ЧФМК", руб.

| Наименование статей | Сумма в месяц | На 1000м2 |

| 1 | 2 | 3 |

| Материальные затраты | ||

| Отопление | 55000 | 311,85 |

| Освещение | 35000 | 198,45 |

| Вода | 4000 | 22,68 |

| Материалы на содержание и ремонт здания | 30000 | 170,1 |

| Материалы на содержание и ремонт оборудования | 180000 | 1020,6 |

| Материалы на охрану труда | 16000 | 90,72 |

| Итого материальные затраты | 320000 | 1814,4 |

| Затраты на оплату труда | ||

| Вспомогательные рабочи + МОП: слесарь-ремонтник (2человека) электрик (2человека) учетчик (2 человека) уборщик (2 человека) | 14000 14000 9000 5500 | 79,38 79,38 51,03 31, 19 |

| Управленческий персонал + ИТР: Начальник цеха Технолог Экономист-бухгалтер Мастер(2 человека) | 18500 9000 9500 18600 | 104,90 51,03 53,87 105,46 |

| Итого затраты на оплату труда | 98100 | 556,24 |

| Прочие расходы | 70000 | 396,9 |

| Всего цеховых расходов | 488100 | 2767,53 |

Из таблицы видно, что после реализации проекта комбинату ежемесячно потребуется 488,1 тыс. руб. на содержание участка ламинирования плиты.

Предполагаемая калькуляция себестоимости ламинированной ДСП приведена в таблице 3.3

Таблица 3.3

Калькуляция себестоимости ламинированной ДСП

| № п/п | Наименование статей затрат | Сумма, руб |

| 1 | Прямые-переменные затраты | 68109,78 |

| 2 | Прямые-постоянные затраты | 2767,53 |

| 3 | Итого цеховая себестоимость | 70877,31 |

| 4 | Общезаводские расходы (12%) | 8505,28 |

| 5 | Фабрично-заводская себестоимость | 79382,59 |

| 6 | Внепроизводственные расходы (2%) | 1587,65 |

| 7 | Полная себестоимость | 80970,24 |

| 8 | Плановые накопления | 29029,76 |

| 9 | Отпускная цена | 110000,00 |

| 10 | НДС | 22000,00 |

| 11 | Свободная отпускная цена с НДС | 132000,00 |

Из приведенной калькуляции видно, что себестоимость одного м2 ламинированной плиты составит 80,97 руб. Рыночная цена этой плиты на внутреннем рынке составляет около 110 руб. В результате на каждую единицу можно получить прибыль в размере 29,03руб. при этом рентабельность продукции составит 36%.

Далее рассчитаем прирост товарной продукции в результате реализации проекта. Так как годовой объем ламинированной плиты составляет 2100 тыс. м2, а норма расхода мелкоструктурной плиты составляет 1,01м2/м2, то прирост реализации будет равняться:

DВП = 2100000* 110,00 - 2100000*1,01*24,24 = 179586,96 тыс. руб.

Дополнительные затраты на выпуск продукции при условии, что сумма общехозяйственных и коммерческих расходов не изменится составят:

DС = 2100000*70,88 - 2100000/1,01*17,06 = 113376,71тыс. руб.

Прирост прибыли от реализации проекта составит:

DП = 179586,96 - 113376,71 = 66210,25 тыс. руб.

Амортизационные отчисления на приобретенное оборудование составит при линейном методе начисления на активную часть 10% в год, на здания 3% в год. В результате в год амортизация составит:

А = 42019*10% + 14100*3% = 4624,90 тыс. руб.

Определим по формуле срок окупаемости проекта:

Ток = 56119,00/(66210,25+4624,90) = 0,79 года

Из приведенных расчетов видно, что в результате реализации проекта прирост реализации продукции составит 179586,96 тыс. руб., прирост прибыли равняется 60210,25 тыс. руб. Проект окупится за 10 месяцев, что говорит о высокой эффективности вложенных средств.

Таким образом, будет достигнута конечная цель вложения реальных инвестиций на предприятии, которой является получение максимальной прибыли, а на ее основе - достижение финансовой устойчивости предприятия на перспективу.

3.1 Нормативно-правовая базаНорма права – общеобязательные формально-определенные правила, установленные и обеспеченные обществом и государством, закрепленные и опубликованные в официальных актах, направленные на регулирование общественных отношений путем определения прав и обязанностей их участников.

В ходе написания данной дипломной работы использовались следующие основные нормативно-правовые документы:

Конституция (Основной Закон) РФ.М., 2002.

Гражданский кодекс РФ. (В 2 частях) - М., 2002.

Налоговый кодекс Российской Федерации. Часть вторая. Глава 25 "Налог на прибыль организаций".

ФЗ РФ "О бухгалтерском учете" от 21 ноября 1996 г. №129-ФЗ.

ФЗ РФ "Об акционерных обществах" от 26 декабря 1995 г. №208-ФЗ.

ФЗ РФ от 26 октября 2002 г. № 127-ФЗ "О несостоятельности (банкротстве)"

Методические указания по проведению анализа финансового состояния // Приказ ФСФО РФ от 23.01. 2001 №16

ПБУ 18/02 "Учет расчетов по налогу на прибыль", утвержденное приказом Минфина РФ от 19 ноября 2002 г. № 114н.

Приказ от 29 января 2003 г. Минфина РФ № 10н и Федеральной комиссии по рынку ценных бумаг № 03-6/пз "Об утверждении порядка оценки стоимости чистых активов акционерных обществ".

3.2 Экономическая безопасностьЭкономическая безопасность – это состояние экономики, при котором обеспечивается устойчивый экономический рост, эффективное удовлетворение общественных потребностей, высокое качество управления, защита экономических интересов на национальном и международном уровнях.

В частности, на коммерческом предприятии к объектам, подлежащим защите относят: персонал, финансовые средства, материальные средства, технические средства и системы охраны.

К внутренним угрозам относят: преступную деятельность сотрудников; нарушение режима сохранности коммерческих сведений; нарушение порядка использования технических средств.

К внешним угрозам относят: иностранные спецслужбы; структуры фирм, добывающие коммерческую информацию; фирмы и отдельные лица, занимающиеся промышленным шпионажем; организованную преступность и отдельных лиц, осуществляющих преступную деятельность.

Коммерческая тайна – право предприятия не разглашать, не сообщать, сохранять в тайне сведения о производственной, торговой, финансово-хозяйственной, научно-технической деятельности, обусловленное опасностью нанесения ущерба предприятию.

Количественные данные, приведенные в настоящей дипломной работе, не раскрывают коммерческую тайну предприятия, так как данные баланса приведены с учетом поправочных коэффициентов. Также не названы поставщики, заказчики, банки, предоставляющие кредиты и процентные ставки по ним.

3.3 Программно-информационное обеспечение

Информационное обеспечение – информация, необходимая для управления экономическими процессами, содержащаяся в базах данных информационных систем.

Информационная система – система, элементами которой являются те или иные виды данных, которые взаимодействуют и преобразуются в процессе ее функционирования. Основные функции информационной системы: сбор, хранение, накопление, поиск, передача данных, применяемых в процессе управления, планирования и организации производства.

В процессе написания работы использовался ПК типа IBM PC на базе процессора Intel Pentium 3, оснащенный операционной системой Windows 2000. В частности применялись приложения MsWord (текстовый редактор), MsExcel (электронные таблицы), приложение для доступа в Интернет MsInternetExplorer и программа почтовый клиент MsOutlook.

Заключение

Проанализировав финансово-экономическую деятельность предприятия ЗАО "ЧФМК" за 2004 год, мы видим, что на конец года рост чистой прибыли предприятия составил 58,8%, рост выручки - 26,2%, а рост имущества - 23,4% по сравнению с 2003 годом, то есть наблюдается опережающий рост выручки предприятия, что сказалось на улучшении финансового состояния предприятия.

Так, все финансовые показатели: финансовой устойчивости, ликвидности, деловой активности и рентабельности, к концу 2004 года не только достигли нормативного значения, но и имеют тенденцию к повышению.

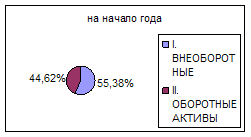

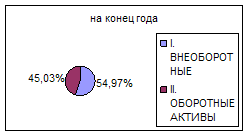

Финансовая устойчивость предприятия не вызывает опасения, так как более половины имущества, характеризуется быстрым сроком использования, а значит и быстрым периодом окупаемости.

В ходе анализа имущественного положения предприятия установлено, что на конец отчетного периода 48,8% составляют внеоборотные активы и 51,2% - текущие активы.

В составе внеоборотных активов наибольшую долю занимают основные средства (43,5%); в составе оборотных активов – дебиторская задолженность (24,1%) и банковские активы (14,4%).

В целом структура хозяйственных средств на конец года несколько улучшилась, и произошедшие изменения можно оценить положительно, хотя следует обратить внимание и значительное отвлечение средств в дебиторскую задолженность.

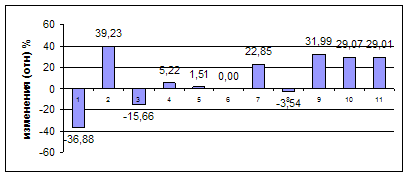

Таким образом, за отчетный год наблюдалось увеличение стоимости имущества ЗАО "ЧФМК". Темп прироста мобильных средств (39,2%) оказался выше, чем иммобилизованных активов (8,9%), что определяет тенденцию к ускорению оборачиваемости наиболее ликвидных средств предприятия.

Дебиторская задолженность превышает кредиторскую на 105699 тыс. руб., что свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность и может привести в дальнейшем к необходимости привлечения дорогостоящих кредитов банков и займов для обеспечения текущей производственно-хозяйственной деятельности предприятия. Для улучшения финансового состояния фирмы необходимо следить за соотношением дебиторской и кредиторской задолженностей, контролировать состояние расчетов по просроченным задолженностям.

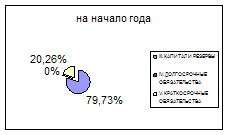

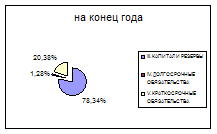

Доля собственного капитала в общем объеме финансирования повысилась с 78,3% на начало года до 81,9% на конец года, то есть на 3,6%. Удельный вес заемного капитала соответственно снизился с 21,7% до 18,1% к концу отчетного периода. Это объясняется более быстрыми темпами роста собственных средств (128,2%) по сравнению с заемными (102,2%).

Как видно из табл.2.4, сумма собственных оборотных средств в совокупности с долгосрочными пассивами (используются для приобретения основных средств и прочих внеоборотных активов) за отчетный период увеличилась на 137744 тыс. руб., или 88,2%.

Как показывают данные табл.2.4, и в начале и в конце анализируемого периода ЗАО "ЧФМК" имеет излишек собственных и привлеченных источников средств для формирования запасов и поэтому относится к абсолютно независимому – первому типу финансовой устойчивости, отвечающему следующим условиям:

Таким образом, к концу года 46% собственных средств предприятия находилось в мобильной сфере, позволяющей свободно маневрировать этими средствами, а 54% их стоимости была вложена в недвижимость и другие внеоборотные активы, являющиеся наименее ликвидными. ЗАО "ЧФМК" может улучшить данное положение, реализовав часть ненужных и излишних материально-производственных запасов и основных средств и увеличив долю источников собственных средств в оборотных активах, путем роста суммы прибыли, снижения производственных издержек, оптимизации расчетов с дебиторами и кредиторами.

Таким образом, на начало и на конец года предприятие имело СОС и их прирост составил 137744 тыс. руб. (88,2%).

Из вышеизложенного видно, что на конец 2004 года у ЗАО "ЧФМК" наблюдается повышение всех показателей ликвидности, а их высокое значение свидетельствует об устойчивом финансовом положении и высокой платежеспособности предприятия.

Коэффициент оборачиваемости дебиторской задолженности снизился к уровню прошлого года на 0,9 пункта и составил 8,5. Он показывает число оборотов за период коммерческого кредита, предоставленного предприятием. Данная тенденция свидетельствует об улучшении расчетов с дебиторами на предприятии. Напротив, продолжительность одного оборота дебиторской задолженности увеличилась на 3,9 дня по сравнению к предыдущему году и составила 42,3 дня, то есть прослеживается неблагоприятная тенденция.

Коэффициент оборачиваемости кредиторской задолженности больше коэффициента оборачиваемости дебиторской задолженности у предприятия в оба анализируемых периода. Такая ситуация рассматривается отрицательно, так как дефицит платежных средств при условии наступления сроков погашения долговых обязательств может привести к дальнейшему росту кредиторской задолженности и в конечном итоге к неплатежеспособности предприятия.

Следует отменить, что в целом замедление оборачиваемости оборотных активов на конец 2004 года, привело к дополнительному вовлечению средств в оборот на данном предприятии в сумме 17957,2 тыс. руб.

Таким образом, на увеличение прибыли в отчетном году повлиял рост следующих факторов: объема реализации на 41081 тыс. руб. (45%), себестоимости реализованной продукции на 19611 тыс. руб. (21%), управленческих расходов на 3755 тыс. руб. (4%), а также снижение коммерческих расходов на 27330 тыс. руб. (30%).

Повышение рентабельности данного предприятия в отчетном году вызвано увеличением валовой прибыли, прибыли от продаж и чистой прибыли. В 2004 году по сравнению с 2003 годом темпы роста валовой прибыли (33%) превышают темпы роста затрат (24%) на 9%, а темпы роста прибыли от продаж и чистой прибыли (59%) превышают темпы роста выручки от продажи (26%) на 33%. Это положительно сказалось на результативности предприятия.

Таким образом, рентабельность всего имущества предприятия за 2004 год увеличилась на 8,6% по сравнению с прошлым годом и составила 23,2%, то есть прибыль с каждого рубля, вложенного в имущество в 2004 году, увеличилась на 8,6 копеек. Соответственно увеличилась прибыль с каждого рубля, вложенного в основную деятельность предприятия на 13,8 коп., деятельность других организаций на 10,9 коп. и прибыль собственного капитала, вложенного в производство на 10,7 коп.

Исходя из вышеизложенного, можно сделать вывод, что в 2004 году деятельность предприятия была более эффективна по сравнению с предыдущим годом.

Список используемой литературы

1. Конституция (Основной Закон) РФ. М., 1994.

2. Гражданский кодекс РФ. (В 2 частях) - М., 1996.

3. Налоговый кодекс Российской Федерации. Часть вторая. Глава 25 "Налог на прибыль организаций".

4. Методические указания по проведению анализа финансового состояния // Приказ ФСФО РФ от 23.01. 2001 №16

5. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. - М.: ИНФРА –М, 1999. -343 с.

6. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. - М.: ИНФРА-М, 2001. - 207 с.

7. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 1998. -319 с.

8. Глазов М.М. Экономическая диагностика предприятий: новые решения. - С-Пб. университет экономики и финансов, 1998. -195 с.

9. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 1998. -319 с.

10. Финансы /Ковалева А.М., Баранникова Н.П., Богачева В.Д. и др.: Под редакцией А.М. Ковалевой. - М. "Финансы и кредит", 2000. -384 с.

11. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - Минск: ООО "Новое знание", 2000. -688 с.

12. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – 2-е издание, перераб. и доп. - М.: Финансы и статистика, 2000. – 512 с. ил.

13. Финансовый анализ предприятия: Учебное пособие. Бороненкова С.А., Маслова Л.И., Крылов С.И. – Екатеринбург: Изд-во Урал. гос. экон. ун-та. 1997. – 200 с.

14. Крейнина М.Н. Финансовое состояние предприятие. Методы оценки. – М.: ИКЦ "ДИС", 1997. – 224 с.

15. Бочаров В.В. Финансовый анализ. – СПб: Питер, 2001. – 240 с. ил.

16. Финансовый бизнес-план: Учеб. Пособие/Под редакцией действительного члена Акад. инвестиций РФ В.М. Попова. М.: Финансы и статистика, 2000 –480 с.

17. Козлова Е.П., Парашутин Н.В., Бабченко Г.Н. Бухгалтерский учет – 2-е изд., - М.: Финансы и статистика, 1998. –576 с. ил.

18. Ван Хорн Дж.К. Основы управления финансами: Пер. с англ. / Под ред. Я.В. Соколов. – М.: Финансы и статистика, 2001. - 800 с.: ил.

19. Финансы, денежное обращение, кредит. Учебник для ВУЗов / Л.А. Дробозина, Л.Л. Окунева, Л.Д. Андросова и др. /Под ред. проф. Л.А. Дробозиной– М.: ЮНИТИ, 1997. - 479 с.

20. Финансы: Учеб. Пособие/Под ред. проф.А.М. Ковалевой. – М.: Финансы и статистика, 1996.

21. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. – 2-е изд., исправленное, - М.: ИНФРА-М, 1998. - 479 с.

22. Артеменко В.Г., Беллендир М.В. Финансовый анализ. – М.: ИКП "ДИС", 1997.

23. Абрюшина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. – М: ИКП "ДИС", 1998.

24. Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование: Учеб. Пособие / Под ред.М.И. Баканова А.Д. Шеремета. – М.: Финансы и статистика, 1999. – 656 с.: ил.

25. Современная экономика. Общедоступный учебный курс. Ростов на Дону.: Издательство "Феникс", 1998. – 672 с.

26. Справочник по аудиту / Под. Ред. Проф. Уткина Э.А. – М.: Ассоциация авторов и издателей "ТАНДЕМ". Изд-во ЭКМОС. 1999. – 432 с.

27. Финансы: Учебник для ВУЗов / Под ред. Проф. Л.А. Дробозиной. - М.: Финансы, ЮНИТИ, 1999. – 527 с.

Похожие работы

... чем в предыдущий период, что свидетельствует о менее рациональном использовании денежных средств предприятием ЗАО «ЧФМК». Заключение В данной работе был проведен анализ финансового состояния ЗАО «Череповецкий фанерно-мебельный комбинат». Сравнительный анализ активов и пассивов выявил, что баланс предприятия является ликвидным, так как наиболее ликвидные активы покрывают наиболее срочные ...

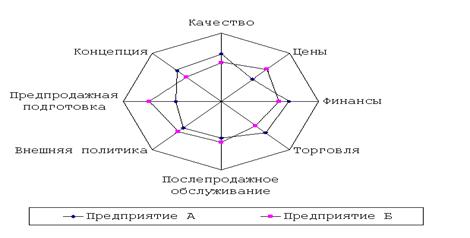

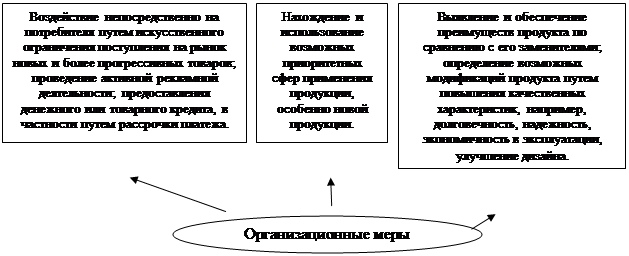

... вентиляции при избыточном тепле; - автоматическая пожарная сигнализация. В целом можно сделать вывод о том, что на предприятии для работников созданы необходимые условия для комфортной и безопасной рабочей деятельности. 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ КОНКУРЕНТОСПОСОБНОСТИ ООО ПКФ «Ваш дом» На основании результатов, полученных при анализе конкурентоспособности ООО ПКФ «Ваш дом» можно ...

0 комментариев