Навигация

Порядок заполнения формы №4 на примере ООО

3. Порядок заполнения формы №4 на примере ООО

ООО занимается розничной продажей широкого ассортимента компьютерной техники и комплектующими в …………………………….

ООО было создано в 2005 году. ООО представляет собой общество с ограниченной ответственностью и ведёт свою деятельность на основе ГК РФ часть 1. Общество является юридическим лицом и действует на основании Устава и Учредительного договора. ООО имеет свой расчётный счет, круглую печать со своими наименованием, штампы, бланки другие необходимые документы. Общество может от своего имени приобретать имущественные и личные неимущественные права и несёт обязанности быть истцом, ответчиком, третьим лицом в судебных органах.

Учредителями являются физические лица, которые несут ответственность по обязательствам ООО в размере уставного капитала, созданного из средств учредителей.

Координаты ООО:

Юридический адрес:

Фактический адрес:

ИНН:

КПП:

ОКВЭД:

Директор:

Серия и номер лицензии:

Дата выдачи лицензии:

Составим на основе данных ООО Форму №4 «Отчёт о движении денежных средств» (Приложение №1).

Основная цель анализа денежных потоков заключается в выявлении причин дефицита или избытка денежных средств и определении источников их поступления и направлений расходования для контроля за текущей ликвидностью и платежеспособностью предприятия, которые находятся в зависимости от реального денежного оборота в виде потока денежных платежей, отражаемых на счетах бухгалтерского учета. Поэтому анализ движения денежных средств значительно дополняет методику оценки платежеспособности и ликвидности и дает возможность реально оценить финансово-экономическое состояние хозяйствующего субъекта[3].

Оптимальный объем денежных средств обеспечивает финансовую устойчивость и платежеспособность организации, а эффективное управление денежными потоками сокращает потребность предприятия в привлечении заемного капитала. Важно отметить и то, что рационализация денежных потоков способствует ритмичности производственно – коммерческого процесса организации. Поэтому анализ движения денежных потоков и управление ими являются составным элементом финансового анализа.

При анализе движения денежных средств целесообразно:

· определить изменение остатка денежных средств на конец отчетного периода по сравнению с его величиной на начало года;

· оценить приток денежных средств в целом за отчетный период, в том числе по отдельным видам деятельности (текущей, инвестиционной, финансовой);

· установить отток денежных средств в целом за отчетный период, в том числе по отдельным видам деятельности (текущей, инвестиционной, финансовой);

· рассмотреть структуру притока и оттока денежных средств в отчетном и в предыдущем периодах и выявить изменения в ней;

· проанализировать структуру поступления (притока) денежных средств и структуру направления (оттока) денежных средств организации в отчетном и предыдущем периодах по видам хозяйственных операций;

· изучить изменение суммы чистых денежных потоков в целом, в том числе по отдельным видам деятельности в отчетном и предыдущем периодах;

· установить факторы, оказавшие влияние на движение денежных средств в организации;

· сделать оценку эффективности использования денежных средств предприятия[4].

Совокупный денежный поток должен стремиться к нулю, так как отрицательное сальдо по одному виду деятельности компенсируется положительным сальдо по другому его виду.

К процессу управления совокупным денежным потоком предъявляются следующие требования:

1) продавать как можно больше и по разумным ценам. Цена продажи включает в себя не только реальные денежные расходы, но и амортизацию основных средств и нематериальных активов, которая на практике увеличивает денежный поток;

2) как можно больше ускорять оборачиваемость оборотных активов, избегая их дефицита, что может привести к снижению объема продажи товаров;

3) как можно быстрее собирать денежные средства у дебиторов, не забывая, что чрезмерные требования ко всем покупателям могут привести к снижению будущего объема продаж. Для ускорения получения денег от дебиторов целесообразно использовать скидки с цен на товары и услуги;

4) постараться достичь приемлемых сроков выплаты кредиторской задолженности без ущерба для будущей деятельности предприятия, использовать любые преимущества, предоставляемые скидками, существующими у поставщиков.

Классификация деятельности предприятия на три вида (текущую, инвестиционную и финансовую) очень важна для практики России, так как благоприятный (близкий к нулю) совокупный денежный поток может быть достигнут за счет элиминирования или покрытия отрицательного денежного потока по текущей деятельности притоком денежных средств от продажи активов или привлечения краткосрочных банковских кредитов. В данном случае величина денежного потока скрывает реальную убыточность деятельности предприятия.

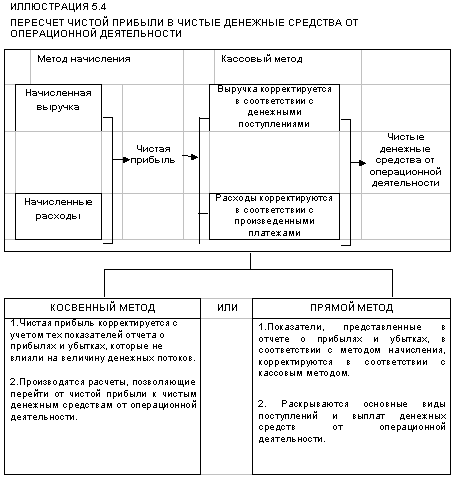

В зависимости от целей составления, а также возможности доступа к информации, денежные потоки от операционной деятельности могут быть представлены с помощью двух основных методов: прямого и косвенного. Денежные потоки от инвестиционной и финансовой деятельности отражаются прямым методом.

Проведём анализ денежных средств прямым методом.

Прямой метод основан на движении денежных средств по счетам предприятия. Анализ проводится по данным формы №4 «Отчет о движении денежных средств» ООО (Таблица 2).

За отчетный период увеличился объем денежной массы в части как поступления денежных средств, так и их оттока.

Общая масса поступления денежных средств в отчетном году составила 1604 тыс. руб., а в предыдущем году сумма поступления средств была меньше – 1122 тыс. руб. В отчетном периоде отток денежных средств составил 1447 тыс. руб., а в предыдущем году 1053 тыс. руб.

Таблица 2. Поступление и выбытие денежных средств

| Показатели | Всего, тыс. руб. | В том числе по видам деятельности | ||

| текущая | инвестиционная | финансовая | ||

| 1. Приток денежных средств: | ||||

| – за отчетный год | 1604 | 1504 | - | 100 |

| – за предыдущий год | 1122 | 1022 | - | 100 |

| 2. Отток денежных средств: | ||||

| – за отчетный год | 1447 | 1267 | 80 | 100 |

| – за предыдущий год | 1053 | 898 | 55 | 100 |

| 3. Изменение денежных средств: | ||||

| – за отчетный год | 157 | 237 | -80 | 0 |

| – за предыдущий год | 69 | 124 | -55 | 0 |

В предыдущем году отток денежных средств (1053 тыс. руб.) был меньше их притока (1122 тыс. руб.), что обусловило положительную величину денежного потока 69 тыс. руб. В отчетном же году тоже имеется позитивный момент – превышение потока денежных средств по сравнению с оттоком. В связи с этим чистый денежный поток составил 157 тыс. руб.

Далее рассмотрим структуру притока и оттока денежных средств по видам деятельности (Таблица 3).

Приток денежных средств в отчетном году по текущей деятельности составляет 93,77%, по инвестиционной деятельности отсутствует, по финансовой – 6,23%. По сравнению с предыдущим годом доля текущей деятельности увеличилась на 2,68%, а доля финансовой деятельности уменьшилась на 2,68%.

Таблица 3. Структура притока и оттока денежных средств по видам деятельности

| Показатели | Всего, тыс. руб. | В том числе по видам деятельности | ||

| текущая | инвестиционная | финансовая | ||

| 1. Приток денежных средств: | ||||

| – за отчетный год | 1604 | 1504 | - | 100 |

| – за предыдущий год | 1122 | 1022 | - | 100 |

| 2. Удельный вес, %: | ||||

| – за отчетный год | 100 | 93,77 | - | 6,23 |

| – за предыдущий год | 100 | 91,09 | - | 8,91 |

| 3. Отток денежных средств: | ||||

| – за отчетный год | 1447 | 1267 | 80 | 100 |

| -за предыдущий год | 1053 | 898 | 55 | 100 |

| 4. Удельный вес(%): | ||||

| – за отчетный год | 100 | 87,56 | 5,53 | 6,91 |

| -за предыдущий год | 100 | 85,28 | 5,22 | 9,50 |

Отток денежных средств в отчетном году по текущей деятельности составляет 87,56%, по инвестиционной деятельности – 5,53%, отток по финансовой деятельности – 6,91%. По сравнению с предыдущим годом доля текущей деятельности увеличилась на 2,28%, доля инвестиционной деятельности возросла на 0,31%, доля финансовой деятельности снизилась на 2,59%.

Проведём анализ структуры поступления и оттока денежных средств по характеру выполняемых хозяйственных операций (Таблица 4)

Таблица 4. Структура поступления и оттока денежных средств по характеру выполняемых хозяйственных операций

| Наименование показателя | Сумма, тыс. руб. | Удельный вес, % | |||

| Отчетный | Пред. год | Отчетныйгод | Пред. год | ||

| Приток денежных средств: | |||||

| По текущей деятельности: | 1504 | 1022 | 100 | 100 | |

| – средства, полученные от покупателей, заказчиков | 1504 | 1022 | 100 | 100 | |

| По инвестиционной деятельности: | - | - | - | - | |

| По финансовой деятельности: | 100 | 100 | 100 | 100 | |

| – поступления от займов и кредитов, предоставленных другими организациями | 100 | 100 | 100 | 100 | |

| Отток денежных средств: | |||||

| По текущей деятельности: | 1267 | 898 | 100 | 100 | |

| Денежные средства, направленные: | 584 | 432 | 46,09 | 48,11 | |

| – на оплату труда | 480 | 304 | 37,88 | 33,85 | |

| – на выплату дивидендов, процентов | 6 | 6 | 0,47 | 0,67 | |

| – на расчеты по налогам и сборам | 187 | 156 | 14,77 | 17,37 | |

| – на прочие расходы | 10 | - | 0,79 | - | |

| По инвестиционной деятельности: | 80 | 55 | 100 | 100 |

| – приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | 80 | 55 | 100 | 100 |

| По финансовой деятельности: | 100 | 100 | 100 | 100 |

| – погашение займов и кредитов (без процентов) | 100 | 100 | 100 | 100 |

Основная масса денежных средств по текущей деятельности в отчетном году поступает в виде средств, полученных от покупателей и заказчиков (100%), как и в предыдущем году (100%). Приток денежных средств по инвестиционной деятельности в отчетном году отсутствует, тогда как в предыдущем году ее не было. Все средства по финансовой деятельности представлены поступлениями от займов и кредитов, предоставленных другими организациями и в отчетном году, и в предыдущем.

Отток денежных средств по текущей деятельности связан с расходами на оплату труда – 37,88% в отчетном году и 33,85% в предыдущем году, также значительная доля средств направлена на расчеты по налогам и сборам – 14,77% в отчетном году и 17,37% в предыдущем. Следует отметить уменьшение доли денежных средств, направленных на оплату приобретенных товаров, работ, услуг и сырья в отчетном году – 46,09% против 48,11% в предыдущем. Отток денежных средств по инвестиционной деятельности приходится на приобретение объектов основных средств (100%), так и предыдущем периодах (100%). Весь отток средств по финансовой деятельности представлен погашением займов и кредитов только в отчётном и предыдущем периодах.

Недостатком прямого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств.

ООО не подлежит обязательному аудиту и сдаёт годовой отчёт в сокращённом виде. Но главный бухгалтер составляет форму №4 для анализа движения денежных средств прямым методом, что предоставляет ценную управленческую информацию для руководства организации, на основе которой принимаются оперативные решения по стабилизации платежеспособности организации, оцениваются возможности дополнительных инвестиций.

Заключение

В практике хозяйственной деятельности организации всегда наличествуют операции по движению денежных средств. В зависимости от целей, которые становятся перед рассматриваемой отчетной формой, в ней справочным порядком могут быть приведены данные о движении денежных средств по наличному расчету с выделением информации о расчетах с юридическими лицами отдельно от таких же расчетов с физическими лицами, а так же в тех разрезах необходимых пользователям. Отчет о движении денежных средств необходим как руководителям для контроля над денежными потоками, так и сторонним инвесторам и акционерам, которые на основании этого отчета могут делать выводы об управлении ликвидностью предприятия, о его доходах и способности организации привлекать значительные суммы денежных средств.

Отчет о движении денежных средств необходим как руководителям для контроля над денежными потоками, так и сторонним инвесторам и акционерам, которые на основании этого отчета могут делать выводы об управлении ликвидностью фирмы, о ее доходах и способности фирмы привлекать значительные суммы денежных средств.

Отчет о движении денежных средств показывает, откуда в компанию пришли деньги в течение отчетного периода и на что они были потрачены. Данный отчет вместе с остальными, входящими в состав финансовой отчетности, обеспечивает представление информации, позволяющей оценить показатели денежного оборота, а также понять произошедшие изменения в чистых финансовом результате компании, ее финансовую структуру (в том числе ликвидность и платежеспособность), способность регулировать время и плотность денежных потоков в условиях постоянно изменяющихся внешних и внутренних факторов. Включение отчета о движении денежных средств в финансовую отчетность позволяет моделировать текущую стоимость будущих денежных потоков для сравнительной оценки компаний. При этом сравнительный анализ денежных потоков не имеет ограничений, связанных с зависимостью от показателей прочей отчетности и от выбранной компанией учетной политики.

Компания ООО является новичком на рынке торговли компьютерной техники в регионе среди специализированных розничных сетей.

Среди основных выводов сделаем следующие:

1. Проведенный финансово-экономический анализ деятельности ООО показал, что в настоящее время предприятие является конкурентоспособным и имеет рост прибыли. За анализируемые 2007–2008 годы наблюдается финансовая устойчивость предприятия, значения финансовых показателей за 2008 год значительно улучшились и соответствуют требуемым нормативам по сравнению с 2007 годом, что говорит о платежеспособности предприятия в течение всего периода и об отсутствии риска банкротства.

2. Анализ движения денежных средств был проведен прямым методом. Прямой метод позволяет проанализировать, в каком объеме, и из каких источников были получены поступившие на предприятие денежные средства, и каковы основные направления их использования. Так, с помощью данного метода мы выяснили следующее. В отчетном году общий приток денежных средств в ООО превышал приток денежных средств, полученный за 2007 год. В основном денежные средства поступали от текущей деятельности. Отток денежных средств в отчетном году был больше, чем отток денежных средств в предыдущем году, что объясняется увеличением выбытия денежных средств в результате деятельности. Тем не менее, в 2008 году получен чистый денежный поток в размере 157 тыс. руб.

Источниками поступления денежных средств в результате текущей, инвестиционной и финансовой деятельности в 2007–2008 гг. были средства, полученные от покупателей и заказчиков. Основные направления использования денежных средств в результате текущей, инвестиционной и финансовой деятельности в 2007–2008 гг. представлены расчетами по налогам и сборам, а также погашением займов и кредитов.

Дадим следующие рекомендации:

1. Текущая деятельность предприятия является главным источником прибыли, она генерирует основной поток денежных средств, поэтому отрицательная величина чистого потока денежных средств от операционной деятельности неблагоприятно сказывается на функционировании предприятия. Компания вынуждена прибегать к займам и кредитам сторонних организаций, увеличивая суммы дебиторской задолженности, и осуществлять инвестиции за счет внешнего финансирования. Таким образом, ООО необходимо сконцентрировать внимание на повышении эффективности операционной деятельности с тем, чтобы обеспечивалось выполнение основных коммерческих функций предприятия.

2. Если у предприятия не будет больших сумм задолженностей и наметится рост чистого денежного потока от текущей деятельности, то у компании появятся возможности для самофинансирования, и она будет способна своевременно осуществлять текущие платежи и рассчитываться по своим обязательствам собственными средствами.

3. Для повышения финансовой устойчивости предприятия, связанной с текущей деятельностью, размер внутреннего финансирования должен превышать общую сумму внешних финансовых источников.

Рассмотренные аспекты формирования информации в отчете о движении денежных средств показывают, что его содержание обеспечивает все необходимые данные для проведения анализа и последующего финансового планирования. При этом усиление информативных функций данной отчетной формы возможно с помощью дополнительных способов раскрытия содержания, которые вырабатываются в зависимости интересов пользователей отчетности.

Данный отчет вместе с остальными, входящими в состав финансовой отчетности, обеспечивает представление информации, позволяющей оценить показатели денежного оборота, а также понять произошедшие изменения в чистых активах компании, ее финансовую структуру (в том числе ликвидность и платежеспособность), способность регулировать время и плотность денежных потоков в условиях постоянно изменяющихся внешних и внутренних факторов. Включение отчета о движении денежных средств в финансовую отчетность позволяет моделировать текущую стоимость будущих денежных потоков для сравнительной оценки предприятия. При этом сравнительный анализ денежных потоков не имеет ограничений, связанных с зависимостью от показателей прочей отчетности и от выбранной организацией учетной политики.

Цель отчетов о движении денежных средств состоит в том, чтобы одновременно показать способ финансирования деятельности компании и как используются финансовые ресурсы. Выбранная форма должна обеспечивать достижение этой цели. Она должна четко показывать средства, сформированные или израсходованные в результате деятельности компании, и то, как использовано любое превышение ликвидных активов или как финансировался любой дефицит таких активов.

Список использованной литературы

1. Годовой отчет. Практическое пособие по составлению и сдаче годового отчета, подготовленное совместно редакциями ведущих бухгалтерских изданий и специалистами Министерства РФ по налогам и сборам и Министерства финансов РФ;

2. МСФО №7 «Отчет о движении денежных средств»;

3. «О годовой бухгалтерской отчетности организаций». Приказ Министерства финансов РФ от 12.11.96 г. №97 (с изменениями и дополнениями, внесенными приказом Минфина РФ от 03.02.1997 г. №8, от 21.11.1997 г. №81н, от 20.10.1998 года №47н);

4. Положение по бухгалтерскому учету «Бухгалтерская отчетность организаций». Утверждено приказом Министерства финансов РФ от 6 июля 1999 года №43н (ПБУ 4/99);

5. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина РФ от 29.07.98 №34-н;

6. Приказ Минфина РФ от 06.07.99 №43н;

7. Приказ от 22 июля 2003 г. №67н О формах бухгалтерской отчётности организаций (в ред. Приказов Минфина РФ от 31.12.2004 №135н, от 18.09.2006 №115н);

8. Федеральный Закон «О бухгалтерском учете» от 21.11.96 №129-ФЗ (в редакции от 30.06.03 №86-ФЗ);

9. Анализ хозяйственной деятельности промышленности: Учебник / Под ред. Стражева В.И. – Минск: Высшая школа, 2003;

10. Безруких П.С. Бухгалтерский учет. – М.: Финансы и статистика, 2005.

11. Бочаров В.В. Финансовый анализ. – СПб.: Питер, 2006;

12. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: Учебное пособие. – 2‑е издание. – М.: Дело и сервис, 2004;

13. Кондраков Н.П. Бухгалтерский учет. Учебник М.: ИНФРА‑М. 2004 г.

14. Международные стандарты финансовой отчетности. – М.: Аскери – Асса, 2006;

15. Никольская Э.В. Анализ движения денежных средств. Бухгалтерский учет в издательстве и полиграфии. – 2004;

16. Нормативная база бухгалтерского учета: Сборник официальных материалов. – М.: Бухгалтерский учет, 2005;

17. Пучкова С.И. Бухгалтерская финансовая отчетность. – М.: ИД ФБК-ПРЕСС, 2006.;

18. Тумасян Р.З. Бухгалтерский учет. Учебно-практическое пособие. Москва, 2006;

19. Шредер Н.Г. Анализ финансовой отчетности. – М.: Альфа – Пресс, 2006;

20. Демина В.А. «Составляем форму №4»/ Журнал «Российский налоговый курьер», 2009, №1–2;

21. Изотова Л. «Проверим отчётность по схеме»/ Журнал «Расчет», 2008, №3;

22. Тудина Е.Г. «Выбираем способ сдачи годового отчёта»/ Журнал «Нормативные акты для бухгалтера», 2008, №6;

23. Хабарова Л.П. «Порядок заполнения формы №4 «Отчет о движении денежных средств»/ Журнал «Бухгалтерский бюллетень», 2008, №1;

24. Титаева А.В. http://titaeva.ru/archive/articles/text39.zip.

[1] Приказ Минфина РФ от 06.07.99 N 43н

[2] Анализ хозяйственной деятельности промышленности: Учебник / Под ред. Стражева В.И. – Минск: Высшая школа, 2003

[3] Бочаров В.В. Финансовый анализ. – СПб.: Питер, 2006

[4] Никольская Э.В. Анализ движения денежных средств. Бухгалтерский учет в издательстве и полиграфии. – 2004

Похожие работы

... отдельной таблице, которая приводится в приложении к бухгалтерской отчетности или в пояснительной записке. Требование по раскрытию подобной информации не является обязательным в российском законодательстве. В МСФО 7 «Отчет о движении денежных средств» требование к раскрытию подобной информации является одним из главных. При расчете денежного потока в форме №4 « Отчете о движении денежных средств» ...

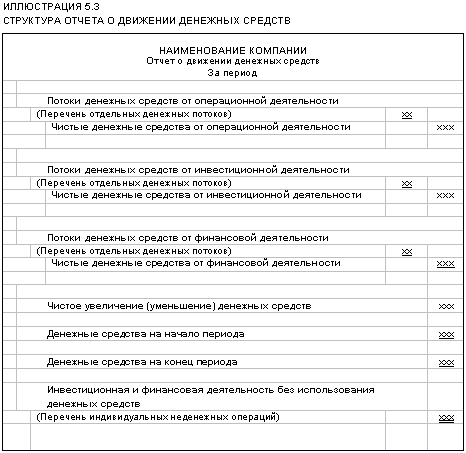

... полученных заданий и поручений, нарушение сроков их исполнения. Невыполнение приказов, распоряжений директора предприятия, поручений и заданий от главного бухгалтера. 3 ПОРЯДОК СОСТАВЛЕНИЯ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ 3.1 Структура отчета о движении денежных средств Отчет состоит из трех разделов: движение денежных средств в результате операционной деятельности (стр.010 — 170), ...

... ность включает как краткосрочные, так долгосрочные инвестиции, в то время как в российской системе учета сюда включаются только краткосрочные инвестиции. При составлении отчета о движении денежных средств согласно IAS следует руководствоваться соответствующим определением финансовой деятельности. Неденежные операции Многие виды деятельности оказывают влияние на денежные средства и, следова ...

... • Денежные потоки, показывающие увеличение операционного потенциала компании, и отдельно должны раскрываться денежные потоки, которые представляют его поддержание. 2. Сравнение «Отчета о движении денежных средств» по российским и международным стандартам Сопоставим требования отечественного законодательства и МСФО к представлению отчета о движении денежных средств. Сразу же отметим, что в ...

0 комментариев