Навигация

330 л/с*25%*5*100=41250руб

6) Регистрация транспортного средства = 134310руб

7) Сумма страховки = 35640руб

8) Сумма выручки:

1756689,36+878359,73+87835,97+ 291965,94+41250+134310+35640=

=3226051,00руб

9) НДС: 3226051,00*18%=580689,18руб

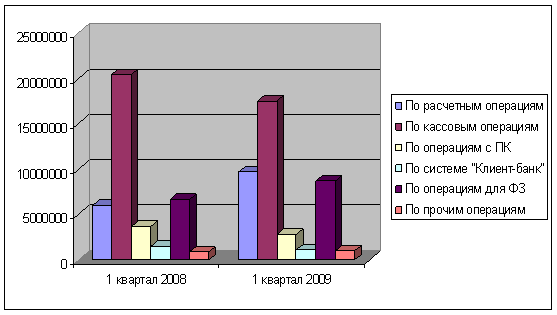

В такой же последовательности выполнены расчеты за 2-й и 3-й годы. Результаты расчетов сведены в таблицу 3.4

10) Размер лизинговых взносов рассчитывается следующим образом: 9899932,89/3/12=274998,29 руб

Общая сумма лизинговых платежей за предмет лизинга 9899932,89 рублей, в т.ч. НДС 1510159,22 руб

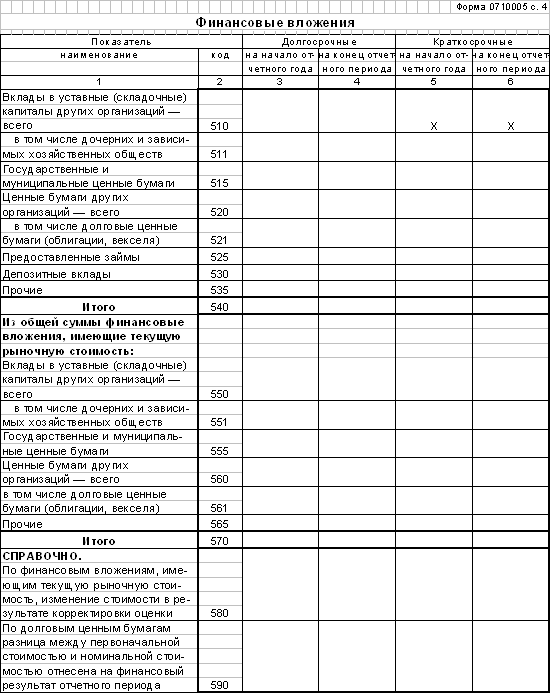

Состав затрат лизингополучателя предоставлен в таблице 3.4.

Таблица 3.4

Состав затрат лизингополучателя, руб.

| 1 год | 2 год | 3 год | ИТОГО: (1+2+3) | |

| Амортизационные Отчисления | 1756689,36 | 1756689,36 | 1756689,36 | 5270068,08 |

| Плата за Кредитные ресурсы | 878359,73 | 527021,86 | 175683,99 | 1581065,57 |

| Налог на Имущество | 87835,97 | 52702,19 | 17568,40 | 158106,56 |

| Транспортный Налог | 41250,00 | 41250,00 | 41250,00 | 123750,00 |

| Регистрация ТС (трансп. средств) | 134310,00 | 0,00 | 0,00 | 134310,00 |

| Страхование | 35640,00 | 35640,00 | 35640,00 | 106920,00 |

| Комиссионное Вознаграждение | 291965,94 | 291965,94 | 291965,94 | 875897,82 |

| Выручка | 3226051,00 | 2705269,34 | 2318797,69 | 8250118,03 |

| НДС | 580689,18 | 486948,48 | 417383,58 | 1485021,25 |

| Общая сумма Лиз.платежей | 3806740,18 | 3192217,83 | 2900974,62 | 9899932,63 |

3.3 Анализ преимуществ и недостатков лизинговых операций для организации ООО «Строй Прогресс»

Приведем некоторые из положительных сторон лизинга для организации ООО «Строй Прогресс»:

- контракт по лизингу получить гораздо проще, чем ссуду. В случае не выполнения арендатором обязательств арендодатель может забрать свое имущество;

- лизинг не требует немедленного начала платежей, что позволяет без резкого финансового напряжения обновлять производственные фонды, приобретать дорогостоящее имущество. Арендные платежи начинаются после поставки оборудования лизингополучателю;

- лизинговое соглашение более гибкое, чем ссуда. Ссуда всегда предполагает ограниченные сроки и размеры погашения. При лизинге арендатор может рассчитывать поступление своих доходов и выработать с арендодателем соответствующую, удобную для него схему финансирования. Платежи могут быть ежемесячными, ежеквартальными, суммы платежей могут отличаться друг от друга. По взаимной договоренности сторон лизинговые платежи могут осуществляться после получения средств от реализации товаров, произведенных на взятом в лизинг оборудовании;

- потребитель освобождается от необходимости инвестирование единовременной крупной суммы, а временно высвобожденные суммы денежных средств могут использоваться на пополнение собственного оборотного капитала, что повышает его финансовую устойчивость;

- деньги, заплаченные за аренду, учитываются как текущие расходы, включаемые в себестоимость продукции, в результате чего на данную сумму уменьшается налогооблагаемая прибыль;

- арендатор вместо обычного гарантийного срока получает гарантийное обслуживание на весь срок аренды;

- у лизингополучателя упрощается бухгалтерский учет, так как по основным средствам, начислению амортизации, выплате части налогов и управлению долгом учет осуществляет лизинговая компания;

- появляется возможность быстрого наращивания производственной мощности, внедрения достижений научно-технического прогресса, что способствует повышению конкурентоспособности организации;

- экономия на отчислениях организации при уплате налога на имущество, налогооблагаемой базой для которого при ускоренной амортизации становится быстро уменьшаемая остаточная стоимость.

Лизинговые платежи выплачиваются после того, как оборудование установлено на организации. Как только оборудование достигло соответствующей производительности, организация получает прибыль, часть которой может использоваться для платежей лизингодателю. Срок лизинга может быть значительно больше срока кредита. Кроме того, лизинг дает организации определенные нефинансированные преимущества. При лизинге применяется ускоренная амортизация коэффициентом не выше 3. Право сторон лизингового договора применять механизм ускоренной амортизации является важнейшим преимуществом приобретения оборудования в лизинг. В результате стоимость оборудования может быть списана на расходы в три раза быстрее. Таким образом, можно уменьшить сумму налога на прибыль, уплачиваемого организацией в первые годы лизинга. При этом налог уплачивается позднее, но общая сумма налоговых платежей за период эксплуатации лизингового оборудования не уменьшается. Ускоренная амортизация позволяет без убытков списать автотранспортное средство, подверженное быстрому моральному и физическому износу (нормативные нормы амортизации далеки от реальностей) и заменить его новым (без получения убытков от списания автотранспортного средства).

К отрицательным сторонам (недостаткам) лизинга относятся:

- в случае если лизинговый договор еще не закончился, а оборудование уже устарело, арендатор все равно платит арендную плату за это устаревшее оборудование (то же самое при поломке оборудования);

- если объектом лизинга является крупный и уникальный объект, то подготовка договоров об их лизинге требует значительного времени и средств;

- лизинг, по сравнению с кредитом более дорогой.

Также для того, чтобы лизинговая сделка состоялась, лизингополучатель помимо средств для уплаты арендных платежей должен предоставить финансовые гарантии выполнения своих обязательств по их уплате. В их качестве могут выступать поручительства, кредитные ресурсы, залоги и другие формы гарантий, например - договора о страховании. Лизинговые операции сопряжены с большим количеством рисков (повреждение или гибель арендуемой техники, невыполнение условий договора, невозврат техники в результате банкротства лизингополучателя). Практически на каждой стадии лизинговой операции существуют серьезные риски, которые могут повлиять на исполнение сторонами сделки своих обязательств. В этом случае наиболее приемлемый вид защиты — страхование.

Иные способы защиты от рисков: очевидно, что у любого лизингового договора есть график лизинговых платежей, устанавливающий порядок расчетов между лизингодателем и лизингополучателем. Сегодня стандартным условием лизинговой сделки автотранспорта является уплата лизингополучателем аванса, причем стандартный объем аванса составляет 30% от стоимости автомобиля. Наличие аванса для лизинговой компании является определенным обеспечением дальнейших обязательств клиента и, следовательно, фактором, минимизирующим риски по сделке. Именно уплата аванса и достаточно высокая ликвидность автомобилей позволяет лизингодателям не требовать дополнительного обеспечения при осуществлении лизинговых операций. После уплаты аванса лизингополучатель обычно ежемесячно осуществляет дальнейшие платежи по договору лизинга. При этом платежи могут быть как равномерными, так и неравномерными. Поэтому очевидно, что при сравнении графиков оплат различных компаний важно не только обращать внимание на общее удорожание сделки, но и на равномерность платежей.

В целом можно сказать, что проведение лизинговой операции на организации ООО «Строй Прогресс» проводилось с использованием современной методики расчета, что показало – лизинговые платежи для организации наиболее выгодны. Таким образом, в современной практике организаций, лизинг является наиболее приемлемой формой пополнения основных средств, а следовательно и развитие деятельности организации в целом.

Таким образом, по данной главе можно подвести следующие итоги: в период действия договора лизинга №526А, предмет лизинга МАЗ-551605-2121-024 и МАЗ-9506-010 учитывается на балансе лизингодателя; проанализировав основные технико-экономические показатели за 2005-2006 г. ясно, что эффективность использования автомобильных транспортных средств (АТС) повысилась в связи с тем, что пополнился автопарк новым транспортом, взятым в лизинг; основными преимуществами лизинга являются, то, что контракт по лизингу организации ООО «Строй Прогресс» получить гораздо проще, чем ссуду и в случае не выполнения обязательств арендодатель может забрать свое имущество; у лизингополучателя упрощается бухгалтерский учет, так как по основным средствам, начислению амортизации, выплате части налогов и управлению долгом учет осуществляет лизинговая компания; предприниматель может начать свое дело, располагая лишь частью необходимых для покупки оборудования средств; появляется возможность постоянного обновления оборудования, весь риск морального старения оборудования лежит на арендодателе. К отрицательным сторонам лизинга относятся: в случае, если лизинговый договор еще не закончился, а оборудование уже устарело, арендатор все равно платит арендную плату за это устаревшее оборудование (то же самое при поломке оборудования); если объектом лизинга является крупный объект, то подготовка договоров об их лизинге требует значительного времени и средств.

В целом по результатам проделанной работы можно выделить следующее, что для организации лизинг является финансовым инструментом для реализации серьезной программы перспективного технического развития организации. Деятельность ООО «Строй Прогресс» ориентирована на долгосрочное развитие. Появляется возможность значительно быстрее по сравнению с конкурентами, которые используют кредитную схему, обновлять свои основные фонды, применять в производстве более производительную и технически совершенную технику.

Заключение

Актуальность выбранной темы выпускной квалификационной работы обоснована тем, что лизинг во всех его видах и формах, в условиях отсутствия у организаций средств на развитие производства и обновление основных производственных фондов, является важным инвестиционным инструментом.

Настоящая работа состоит из введения, трех глав и заключения.

В первой главе основное внимание уделено экономической сущности, определению лизинга, как комплекса имущественных отношений. Лизинг как экономико-правовая категория представляет собой особый вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлечение финансовых средств, когда по договору лизинга лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование для предпринимательских целей.

Содержание лизинга раскрывается через характеристику его объектов, субъектов, основных форм и видов лизинга.

Объектом лизинга может быть любое движимое и недвижимое имущество, предназначенное для предпринимательской деятельности, т. е. виды имущества, которые образуют основные средства производства, а также имущественные комплексы, но без оборотных средств.

Субъектами лизингового рынка являются: лизингодатели, лизингополучатели, производители имущества, банки и другие кредитно-финансовые учреждения, а также брокерские и консалтинговые фирмы, которые хотя и не являются непосредственными участниками лизинговых операций, но оказывают другим участникам рынка посреднические, информационные и консалтинговые услуги.

В зависимости от условий, оговариваемых участниками лизинга, выделяют различные виды лизинга. К основным видам лизинга относятся финансовый, оперативный, и возвратный лизинг.

Финансовый лизинг характеризует следующие основные черты: в нем участвуют 3 стороны: производитель, лизингодатель, лизингополучатель; срок лизингового соглашения достаточно продолжительный, в рыночно развитых странах – от 5 до 10 лет, часто близкий к сроку службы объекта сделки; договор не подлежит расторжению в течение основного срока лизинга; объект сделки обычно имеет высокую стоимость.

Оперативный лизинг отличается тем, что имущество передается арендатору на срок, существенно меньший экономического срока службы имущества. Оперативный лизинг характеризуется небольшой продолжительностью контракта до 3-5 лет. После истечения срока имущество может стать объектом нового лизингового контракта или возвращается арендодателю.

Возвратный лизинг- это вид лизинга, при котором отношения сторон начинаются с того, что собственник имущества сначала продает его будущему арендодателю, а затем берет это же имущество в аренду, то есть одно и то же лицо (первоначальный собственник) выступает и в качестве поставщика, и в качестве арендатора. В результате арендодатель как бы дает ссуду под залог имущества, находящегося у поставщика-арендатора.

Действующим российским законодательством в части форм лизинг предусматривает только внутренний и международный лизинг.

В этой же главе приводятся вопросы отражения операций лизинга в соответствии с международным стандартом финансовой отчетности (МСФО) 17 Аренда, основные отличия МСФО от РСБУ, которыми являются: в рамках МСФО финансовой аренде посвящен отдельный стандарт - МСФО 17 Аренда. В российской учетной практике отдельного ПБУ, регламентирующего лизинговые операции, пока не разработано; в отличие от российской системы бухгалтерского учета имущество, переданное в лизинг, по международным стандартам бухгалтерской отчетности может быть отражено только на балансе лизингополучателя. В российской системе бухгалтерского учета в зависимости от условий договора лизинг может отражаться на балансе как лизингополучателя, так и лизинговой компании; учет амортизации, отражающийся на балансе лизингополучателя, в соответствии с МСФО - актив амортизируется за срок полезного использования либо за срок лизинга; а в РСБУ - актив амортизируется за срок, определенный законодательно; при учете ОС, отражающихся на балансе лизингодателя, в соответствии с МСФО - ОС учитываются на балансе по справедливой стоимости, у лизингодателя - учитываются как дебиторская задолженность лизингополучателя; по РСБУ у лизингополучателя - учитываются на балансе по стоимости, указанной в договоре, с учетом всех дополнительных расходов, связанных с его получением; у лизингодателя - учитываются как реализация активов по балансовой стоимости и формируются доходы будущих периодов.

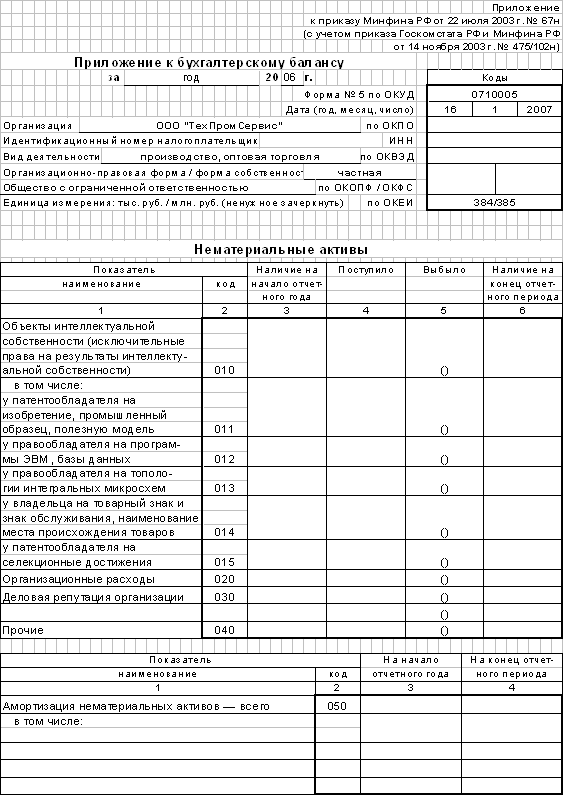

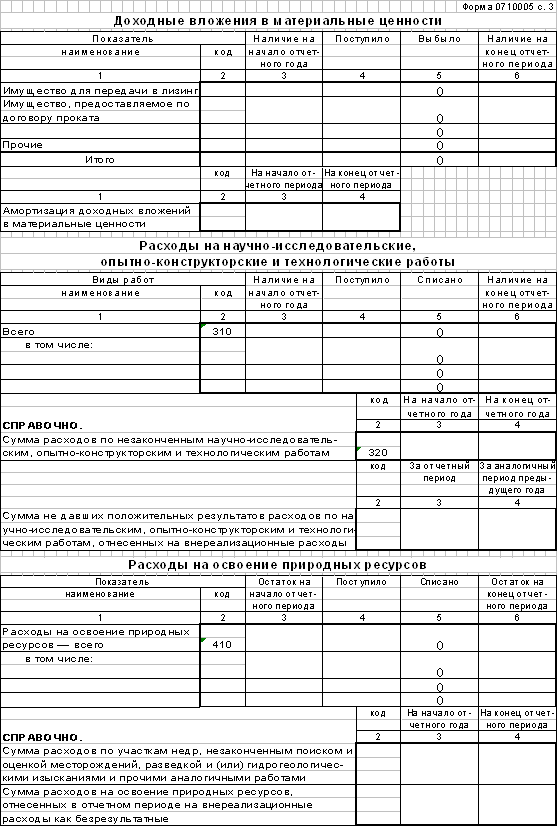

Вторая глава настоящей выпускной квалификационной работы посвящена изучению учета операций лизинга у лизингодателя и лизингополучателя. Порядок бухгалтерского учета операций по договору лизинга во многом зависит именно от того, какая сторона в соответствии с договором лизинга учитывает предмет лизинга на своем балансе. Принятие к учету имущества, приобретенного для передачи в лизинг, осуществляется в порядке принятия к учету объектов основных средств. Имущество, приобретенное с целью передачи в лизинг рекомендуется учитывать на счете 03 «Доходные вложения в материальные ценности». Амортизационные отчисления по лизинговому имуществу в бухгалтерском учете производит та сторона договора лизинга, на балансе которой находится это имущество. В течение всего срока действия договора лизингодатель получает от лизингополучателя лизинговые платежи. По окончании срока лизинга лизингополучатель возвращает автомобиль лизингодателю. Ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, несет лизингополучатель, если иное не предусмотрено договором лизинга. В течение срока действия договора лизинга лизингополучатель отражает в бухгалтерском учете только причитающиеся к уплате текущие лизинговые платежи. При получении объекта лизинга от лизингодателя лизингополучатель приходует его на забалансовом счете 001 «Арендованные основные средства» в оценке, указанной в договоре финансовой аренды (лизинга). В случае если договором лизинга предусмотрено, что предмет лизинга переходит в собственность лизингополучателя после выплаты всех лизинговых платежей без указания выкупной цены в договоре лизинга, всю сумму лизинговых платежей следует рассматривать как расход, направленный на приобретение права собственности на предмет лизинга, являющийся амортизируемым имуществом, включаемый в первоначальную стоимость амортизируемого имущества после перехода права собственности на него к лизингополучателю. Если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, то последний производит амортизационные отчисления в бухгалтерском учете. Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76, субсчет «Арендные обязательства», в корреспонденции с кредитом счета 76, субсчет «Задолженность по лизинговым платежам».

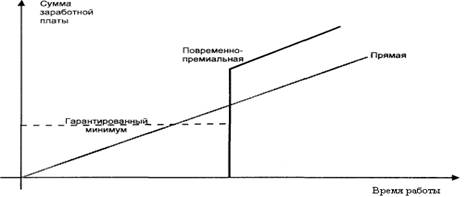

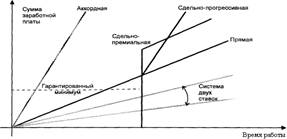

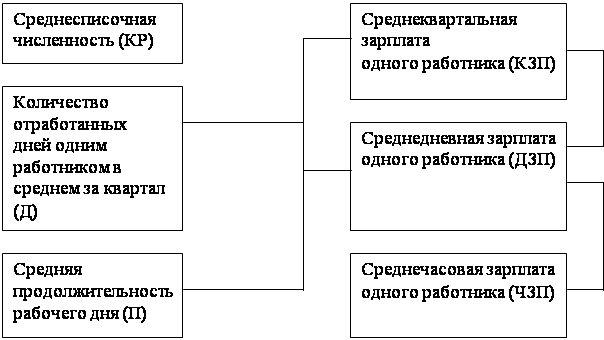

Также во второй главе рассматривается порядок учета лизинговых платежей. Под лизинговыми платежами понимаются выплаты лизингодателю, осуществляемые лизингополучателем за предоставленное ему право пользования лизинговым имуществом. Посредством лизинговых платежей лизингодатель возмещает свои финансовые затраты на покупку имущества и получает прибыль. Расчет общей суммы лизинговых платежей включает в себя величину амортизационных отчислений, плату за используемые кредитные ресурсы лизингодателем на приобретение имущества; комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга; плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга; налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

В третьей главе настоящей выпускной квалификационной работы рассмотрена организация бухгалтерского учета хозяйственных процессов связанных с исполнением договора лизинга на организации ООО «Строй Прогресс», рассчитана сумма амортизационных отчислений, учитывающаяся на балансе лизингодателя, далее эти данные использованы при расчете лизинговых платежей по методу с фиксированной общей суммой за 3 года. Приведена схема проводок по условиям договора лизинга на организации, рассмотрены основные технико-экономические показатели за 2005-2006г., проанализировав данную таблицу можно сделать вывод: эффективность использования автомобильных транспортных средств повысилась в связи с тем, что пополнился автопарк новым транспортом, взятым в лизинг. Приведен анализ преимуществ и недостатков лизинговых операций на организации ООО «Строй прогресс». Основными преимуществами лизинга являются, то, что контракт по лизингу для организации ООО «Строй Прогресс» получить гораздо проще, чем ссуду и в случае не выполнения обязательств арендодатель может забрать свое имущество; у лизингополучателя упрощается бухгалтерский учет, так как по основным средствам, начислению амортизации, выплате части налогов осуществляет лизинговая компания; появляется возможность постоянного обновления оборудования. При лизинге применяется ускоренная амортизация коэффициентом не выше 3. Право сторон лизингового договора применять механизм ускоренной амортизации является важнейшим преимуществом приобретения оборудования в лизинг. В результате стоимость оборудования может быть списана на расходы в три раза быстрее. Таким образом, можно уменьшить сумму налога на прибыль, уплачиваемого организацией в первые годы лизинга. При этом налог уплачивается позднее, но общая сумма налоговых платежей за период эксплуатации лизингового оборудования не уменьшается. Ускоренная амортизация позволяет без убытков списать автотранспортное средство, подверженное быстрому моральному и физическому износу и заменить его новым (без получения убытков от списания автотранспортного средства).

К отрицательным сторонам лизинга относятся: в случае, если лизинговый договор еще не закончился, а оборудование уже устарело, арендатор все равно платит арендную плату за это устаревшее оборудование (то же самое при поломке оборудования); если объектом лизинга является крупный объект, то подготовка договоров об их лизинге требует значительного времени и средств; лизинг по сравнению с кредитом более дорогостоящий.

В целом по результатам проделанной работы можно выделить следующее, что для организации лизинг является финансовым инструментом для реализации серьезной программы перспективного технического развития организации. Деятельность ООО «Строй Прогресс» ориентирована на долгосрочное развитие. Появляется возможность значительно быстрее по сравнению с конкурентами, которые используют кредитную схему, обновлять свои основные фонды, применять в производстве более производительную и технически совершенную технику.

Лизинг представляет собой один из способов ускоренного обновления основных средств. Он позволяет организации получить в свое распоряжение средства производства, не покупая их и не становясь их собственником на момент действия договора лизинга.

Похожие работы

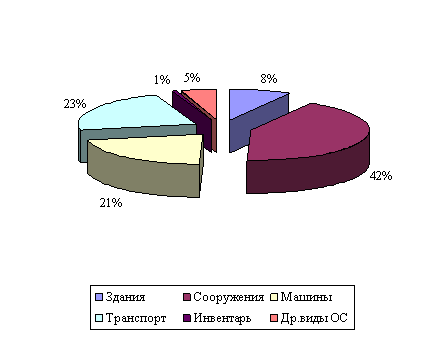

... выпуска продукции и фондоотдачи за счет более полного использования основных средств. 3.4 Пути повышения эффективности использования основных средств в ООО "ТехПромСервис" Как показало исследование, бухгалтерский учет основных средств на предприятии осуществляется в соответствии с требованиями, установленными Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01. Положительно ...

... физических лиц); - ЕСН (единого социального налога); - страховых взносов на обязательное пенсионное страхование; - взносов на страхование от несчастных случаев и профзаболеваний. 2. Организация бухгалтерского расчетов с персоналом по оплате труда в Механическом цехе ООО «ВМЗ-Техно» 2.1. Характеристика деятельности Механического цеха ООО «ВМЗ-Техно» Свою работу «Механический цех» ...

... документам Основные бухгалтерские проводки по учету удержаний из заработной платы приводятся в таблице: Если Ваше предприятие избрало для себя простую форму бухгалтерского учета (см. брошюру «Организация бухгалтерского учета»), то все расчеты по оплате труда и удержания из нее учитываются в ведомости «Учет заработной платы». Эта ведомость используется для расчета размеров заработной платы ...

... штат персонала банка, что приведет к снижению затрат на выплату заработной платы и увеличению чистой прибыли банка. Заключение Проведенное теоретическое и практическое исследование организации бухгалтерского учета ЗАО «Экономбанк» позволяет сделать нам следующие выводы: 1. Коммерческий банк реконструкции и развития «Экономбанк» образован как паевой 29 декабря 1990 года на базе Саратовской ...

0 комментариев