Навигация

СИНТЕТИЧНИЙ ТА АНАЛІТИЧНИЙ ОБЛІК НАРАХУВАНЬ НА ЗАРОБІТНУ ПЛАТУ

2. СИНТЕТИЧНИЙ ТА АНАЛІТИЧНИЙ ОБЛІК НАРАХУВАНЬ НА ЗАРОБІТНУ ПЛАТУ

Загальнообов’язкове державне соціальне страхування — це система прав, обов’язків і гарантій, яка передбачає надання соціального захисту, що включає матеріальне забезпечення громадян у разі хвороби, повної, часткової або тимчасової втрати працездатності, втрати годувальника, безробіття з незалежних від них обставин, а також у старості та в інших випадках, передбачених законом, за рахунок грошових фондів, що формуються шляхом сплати страхових внесків власником або уповноваженим ним органом, громадянами, а також з бюджетних та інших джерел, передбачених законом.

Загальнообов’язкове державне соціальне страхування можна класифікувати за такими видами:

o пенсійне страхування;

o страхування у зв’язку з тимчасовою втратою працездатності та витратами, обумовленими народженням і похованням;

o медичне страхування;

o страхування від нещасного випадку на виробництві і професійного захворювання, що спричиняє втрату працездатності;

o страхування на випадок безробіття;

o інші види страхування, передбачені законами України.

Соціальному страхуванню підлягають:

— особи, які працюють на умовах трудового договору (контракту) на підприємствах незалежно від форм власності і господарювання;

— особи, які забезпечують себе роботою (громадяни, які ведуть підприємницьку діяльність, творчі працівники).

Страховий випадок — це юридичний факт, що слугує підставою виникнення правовідносин на отримання матеріального забезпечення із страхових фондів.

До страхових випадків за соціальним страхуванням відносять:

o тимчасову непрацездатність;

o вагітність і пологи, догляд за малолітньою дитиною;

o інвалідність;

o досягнення пенсійного віку;

o смерть годувальника;

o безробіття;

o нещасний випадок на виробництві, професійне захворювання та інші обставини, установлені законодавством.

Управління соціальним страхуванням здійснюється фондами на паритетній основі державою і страхувальниками.

Утворення страхового фонду здійснюється здебільшого за рахунок внутрішнього валового продукту, створеного працею працівників, страхових внесків роботодавців і трудівників.

Страхові внески — це такі соціальні платежі, що формуються виключно на конкретні цілі захисту від певних соціальних ризиків і не підлягають знеособленості в державних і регіональних бюджетах.

Кошти фондів соціального страхування, що утворюються шляхом страхових внесків, не входять до Державного бюджету України. Вони використовуються за їх цільовим призначенням і зараховуються на самостійний централізований рахунок кожного фонду соціального страхування.

Розмір внесків диференційований залежно від рівня оплати праці. Ставки збору установлюються законодавством. Вони різні як для кожного фонду, так і для роботодавця і працівників. Істотну частку доходів фондів соціального страхування, окрім страхових внесків, становлять асигнування із державного бюджету.

В Україні фінансування соціальних послуг і матеріального забезпечення здійснюється за рахунок таких фондів:

o Пенсійного фонду;

o фонду соціального страхування у зв’язку з тимчасовою непрацездатністю;

o фонду соціального страхування від нещасних випадків;

o фонду загальнообов’язкового державного соціального страхування на випадок безробіття.

Згідно із законодавством кожен фонд має свій статус, наділений правами юридичної особи.

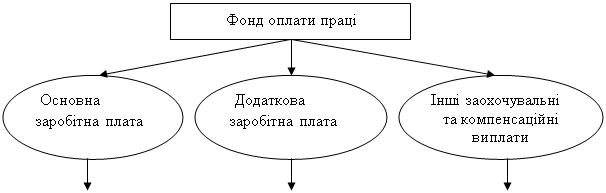

Нарахування на заробітну плату - платежі компанії, фірми, інших юридичних осіб у вищезазначені фонди, розмір яких встановлюється у відсотках від сум заробітної плати працівників або від загальної суми фонду оплати праці (ФОП).

Загальнодержавні (обов’язкові) податки та збори передбачені ст. 14 Закону № 77 [17]. До них, зокрема, відносяться:

а) збір на обов’язкове державне пенсійне страхування.

б) податок на доходи фізичних осіб;

У зв’язку зі змінами, внесеними 16.01.2003 р. Законом № 429 [8] до статті 14 Закону № 77, збір на обов’язкове соціальне страхування виключений із системи оподатковування. Як і колись, згаданий збір є обов’язковим для нарахування й утримання, різниця лише в тім, що тепер податкові правовідносини на нього не поширюються.

Порядок утримання кожного з податків і зборів регламентується спеціальними законами, про які мова ішла в першому питанні даної роботи.

Збір на обов’язкове державне пенсійне страхуванняВідповідно до п. 4 ст. 1 Закону № 400 [13] платниками збору на обов’язкове державне пенсійне страхування є фізособи, які працюють на умовах трудового договору і фізособи, які виконують роботи (послуги) відповідно до цивільно-правових договорів (у тому числі члени творчих союзів, творчі працівники, що не є членами творчих союзів і т.п.).

Згідно із п. 3 ст. 2 Закону № 400 для зазначених фізосіб об’єктом оподатковування є сукупний оподатковуваний дохід (далі СОД).

Варто зазначити, що відповідно до листа ПФУ від 23.01.2002 р. № 04/323 пенсійний збір утримується і з одноразової допомоги працівникам похилого віку, що виходять на пенсію.

Ставки зборів до Пенсійного фонду встановлені у відсотках до місячного сукупного оподатковуваного доходу у таких розмірах (табл. 2.1) .

Таблиця 2.1

Нарахування із зарплати на 2010 рік| Нарахування Пенсійний фонд | |

| База | Відсоток |

| 1 | 2 |

| Суми фактичних витрат на оплату праці2, виплати винагород фізичним особам за виконання робіт (послуг) за угодами цивільно-правового характеру, що підлягають обкладенню ПДФО | 33,2% |

| від суми витрат на оплату праці працюючих інвалідів | 4% |

| Для підприємств всеукраїнських громадських організацій інвалідів, де кількість інвалідів становить не менше 50% загальної чисельності працюючих, для всіх працівників | 4% |

| фактичні витрати на оплату праці найманих працівників платників фіксованого сільськогосподарського податку | 26,56% |

Страхові внески нараховуються на суми, у межах максимальної величини фактичних витрат на оплату праці найманих працівників, грошового забезпечення військовослужбовців, осіб рядового і начальницького складу, оподатковуваного доходу (прибутку), загального оподатковуваного доходу, що дорівнюють п'ятнадцяти розмірам прожиткового мінімуму, встановленого законом для працездатних осіб (таблиця 2.2)

З 13.01.2009 р. Законом від 25.12.2008 р. №799-VI [6] до Закону від 11.01.2001 р. № 2213-III [16] було внесено ряд змін стосовно порядку нарахування страхових внесків. В таблиці приведено розміри ставок та бази нарахувань та відрахувань до фондів, які застосовуються починаючи з 13.01.2009 року.

Таблиця 2.2

Максимальний розмір заробітної плати, з якої сплачуються страхові внески| Термін дії | Прожитковий мінімум | Розмір, грн. (15* прожитковий мінімум) |

| 01.01.2010-31.04. 2010 | 825 | 12375 |

| 01.04.2010-30.06.2010 | 839 | 12585 |

| 01.07.2010-30.09.2010 | 843 | 12645 |

| 01.10.2010-30.11.2010 | 861 | 12915 |

| 01.12.2010-31.12.2010 | 875 | 13125 |

Види загальнообов’язкового державного соціального страхування встановлені статтею 4 «Основ законодавства України про загальнообов’язкове державне соціальне страхування» [23]. Спеціальними законами визначені платники зборів (внесків), об’єкти оподатковування і розміри зборів (внесків), залежно від виду державного соціального страхування.

Внесок на загальнообов’язкове державне соціальне страхування в зв’язку з тимчасовою втратою працездатності і витратами, обумовленими народженням і похованнямПлатниками даного збору є:

1) платники, які сплачують внески в обов'язковому порядку:

- роботодавці - власники підприємств, установ, організацій або уповноважені ними органи незалежно від форм власності, виду діяльності, господарювання; фізичні особи, які використовують, працю найманих працівників (у тому числі іноземців, які на законних підставах працюють за наймом в Україні); власники розташованих в Україні іноземних підприємств, установ, організацій (у тому числі міжнародних), філії та представництва, які використовують працю найманих працівників, якщо інше не передбачено міжнародними договорами України, згода на обов'язковість яких надана Верховною Радою України.

- найманий працівник - фізична особа, яка працює за трудовою угодою (контрактом) в установі, організації незалежно від форм власності, господарювання, виду діяльності або у фізичної особи.

2) платники, які сплачують внески на добровільних засадах: інші особи:

- громадяни України, які працюють за межами території України і не застраховані в системі соціального страхування країни, у якій вони перебувають;

- особи, які забезпечують себе роботою самостійно (займаються підприємницькою, адвокатською, нотаріальною, творчою та іншою діяльністю, пов'язаною з отриманням доходу безпосередньо від цієї діяльності, у тому числі члени творчих спілок, творчі працівники, які не є членами творчих спілок).

Об'єкт нарахування виступає:

- для роботодавців - суми фактичних витрат на оплату праці найманих працівників, які підлягають обкладенню прибутковим податком із громадян.

- для найманих працівників - суми оплати праці, які включають основну і додаткову заробітну плату, а також інші заохочувальні та компенсаційні виплати, у тому числі в натуральній формі, які підлягають обкладенню прибутковим податком з громадян.

Термін сплати : один раз на місяць у день, установлений для отримання в установі банку коштів на оплату праці за відповідний період.

Відповідальність; у разі несвоєчасної сплати страхових внесків страхувальником, у тому числі шляхом ухилення від реєстрації як платника страхових внесків, або неповної їх сплати, страхувальник сплачує суму донарахованих контролюючим органом страхових внесків (недоїмки), штрафів і пеню.

Ставки зборів на страхування у зв'язку з тимчасовою втратою працездатності наведені в табл.2.3

Таблиця 2.3

Ставки відсотків нарахувань в фонд соціального страхування з тимчасової втрати працездатності

| База оподаткування | Ставка відсотка |

| суми фактичних витрат на оплату праці найманих працівників, | 1,4% |

| на підприємствах та в організаціях громадських організацій інвалідів5, нараховується на суми фактичних витрат на оплату праці | 0,7% - за найманих працівників-інвалідів 1,4% - за інших працівників |

| на підприємствах та в організаціях товариств УТОГ і УТОС, суми фактичних витрат на оплату праці | 0,5% |

За порушення терміну реєстрації або несвоєчасну сплату страхових внесків стягується у розмірі 50% суми, належної до сплати за весь період, починаючи з дня, коли страхувальник повинен був зареєструватися.

За неповну сплату страхових внесків сплачується штраф у розмірі прихованої (заниженої) суми заробітної плати, на яку згідно з Законом № 2240 нараховуються страхові внески, а в разі повторного порушення - у трикратному розмірі вказаної суми.

За порушення порядку витрачання страхових коштів накладається штраф у розмірі 50% належної до сплати суми страхових внесків.

Пеня нараховується виходячи із 120% облікової ставки НБУ, яка діяла на момент сплати, нарахованої на повну суму недоїмки (без урахування штрафів) за весь її термін.

Крім сплати зборів, роботодавець виплачує допомогу у зв'язку з тимчасовою непрацездатністю в розмірі до 100 відсотків середнього заробітку (оподаткованого доходу), що залежить від стажу роботи даного працівника. При цьому перші п'ять днів тимчасової непрацездатності оплачується за рахунок коштів підприємства, установи, організації і відносяться на валові витрати, а останні за рахунок платежів до Фонду.

Внесок на загальнообов’язкове державне соціальне страхування на випадок безробіття

Порядок нарахування і перерахування страхових внесків на загальнообов’язкове державне соціальне страхування на випадок безробіття регламентується Законом №1533/

Платниками збору на страхування на випадок безробіття є наймані робітники - фізособи, що працюють на підприємстві і є штатними працівниками.

Згідно з п. 4 Прикінцевих положень Закону України «Про внесення змін до деяких законів України щодо зменшення впливу світової фінансової кризи на сферу зайнятості населення» від 25.12.2008 р. № 799-VI роботодавці, зазначені в абз. 3 п. 10 ст. 1 «Про загальнообов'язкове державне соціальне страхування на випадок безробіття» від 2.03.2000 р. № 1533-III [11], з 1 січня 2010 року сплачують страхові внески у розмірі 1,6 % , детальніше про базу оподаткування і ставки відсотків наведенні в наступній таблиці 2.4

Таблиця 2.4 Ставки відсотків нарахувань в фонд соціального страхування на випадок безробіття

| Фонд СС на випадок безробіття | |

| База оподаткування | Ставка відсотка |

| Витрати на оплату праці та суми винагород за договорами ЦПХ укладених з працівниками підприємства | 1,6 % |

| Суми винагород за договорами ЦПХ, укладених не з працівниками підприємства | 2,2% |

| Підприємства та організації громадських організацій інвалідів | звільняються від сплати внесків |

З 13.01.2009 р. до застрахованих осіб відносяться особи, які виконують роботи (надають послуги) згідно з цивільно-правовими договорами, військовослужбовці, крім військовослужбовців строкової служби, іноземці, особи без громадянства, які постійно проживають в Україні (п. 3 ст. 1 Закону № 1533 [11]).

Згідно із ст. 5 зазначеного Закону не підлягають страхуванню на випадок безробіття і, отже, не є платниками страхових внесків:

1. Працюючі пенсіонери й особи, у яких відповідно до діючого законодавства виникло право на пенсію (до 01.01.2011 р. страхуванню на випадок безробіття підлягають працюючі особи, які отримують або мають право на призначення пенсії за віком, у т. ч. на пільгових умовах, пенсії за вислугу років, а також особи, які досягли встановленого законом пенсійного віку (дію ст. 5 Закону № 1533 [9] призупинено згідно п. 2 Прикінцевих положень Закону № 799-VI [6])).

2. Іноземці й особи без громадянства, що тимчасово працюють за наймом в Україні.

Крім того, відповідно до статті 18 Закону №1533 [11] від сплати страхових внесків звільняються:

1) застраховані особи на період відпустки по догляду за дитиною і до досягнення нею трирічного віку і відпустки по догляду за дитиною до досягнення нею шестирічного віку за медичним висновком;

2) застраховані особи в частині отриманої допомоги з часткового безробіття.

Аналогічно соціальному страхуванню в зв’язку з тимчасовою втратою працездатності, особи, що працюють за договорами цивільно-правового характеру, можуть страхуватися на випадок безробіття тільки на добровільних началах. Таким чином, на підприємстві при нарахуванні виплат за виконані роботи чи надані послуги відповідно до згаданих договорів (наприклад, договору підряду) збір на соціальне страхування на випадок безробіття не утримується.

Для найманих робітників об’єктом обкладання збором на соціальне страхування на випадок безробіття є аналогічний об’єкт обкладання збором до Пенсійного фонду.

Відповідно до ст. 6 Указу №746 [34] СПД - фізособа, що платить єдиний податок, не є платником збору до фонду соціального страхування на випадок безробіття, у частині його нарахування, пов’язаній з виплатою зарплати працівникам, що знаходяться з ним у трудових відносинах, включаючи членів його родини.

У випадку, якщо між підприємством і фізособою - СПД укладено договір, у рамках якого СПД виготовляє для підприємства продукцію, виконує роботи або надає послуги, а підприємство здійснює йому за це оплату (виплачує дохід), і якщо такий СПД надав підприємству, що виплачує йому доходи, оригінал свідоцтва про держреєстрацію СПД, платіжне доручення про сплату авансових внесків з прибуткового податку, патент, що підтверджує сплату фіксованого податку, або свідоцтво про сплату єдиного податку, то при виплаті СПД доходу робити утримання з такого доходу не потрібно, тому що в даному випадку на СПД покладено обов’язок самостійно сплачувати такі збори (див.ст. 2 Указу № 746).

У випадку якщо фізособа - СПД є працівником підприємства (зарахований у його штат), то з нарахованої йому зарплати провадяться утримання даного збору в загальному порядку.

Суми утримань до фонду страхування на випадок безробіття у валові витрати підприємства не включаються на підставі ст. 5. п. 5.3. п.п. 5.3.3 Закону «Про оподаткування прибутку підприємств» №334-94-ВР від 28.12.1994 р.

Відповідно до п. 3 ст. 17 Закону № 2213 [16] застраховані особи платять страхові внески один раз на місяць у день одержання роботодавцями в установах банків коштів на оплату роботи.

Підприємства повинні подавати до органів фонду звіт за ф. "Ф4-ФСС з ТВП" до 12 числа місяця (а річний - до 15), наступного за останнім місяцем кварталу.

Збір на обов'язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності

Нормативні документами, які регулюють облік нарахувань на заробітну плату в фонд соц. страхування від нещасного випадку є: Закон України "Про загальнообов'язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності" від 23.09.99 р. № 1105-ХІV [10], в якому прописано організаційно-методичні моменти;

2. Закон України "Про страхові тарифи на загальнообов'язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності" від 22.02.2001 р. № 2272-ІП [17], в якому міститься шкала страхових тарифів в залежності від класу професійного ризику виробництва;

3. Порядок визначення страхових тарифів для підприємств, установ та організацій на загальнообов'язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, затверджений Постановою Кабінету Міністрів України від 13.09.2000 р. № 1423 (зі змінами та доповненнями).

Законом № 1105 [10] встановлено загальнообов'язкове страхування від нещасного випадку на виробництві та професійного захворювання.

Тарифи на цей вид страхування для роботодавців - юридичних та фізичних осіб визначаються в відсотках до фактичних витрат на оплату праці найманих робітників, які включають витрати на виплату основної і додаткової заробітної плати, та інші заохочувальні та компенсаційні виплати, в тому числі в натуральній формі, що визначається відповідно до Закону України "Про оплату праці», які підлягають обкладанню прибутковим податком з громадян.

Розмір тарифів на страхування від нещасного випадку на виробництві і професійного захворювання диференційований по галузях економіки, пойменованих згідно з Загальним класифікатором галузей народного господарства України. Галузі згруповані в класи професійного ризику виробництва.

Згідно Порядку № 1423, таких класів шістдесят сім (табл. 2.5).

Таблиця 2.5

Тарифи на страхування від нещасного випадку| Тарифи відповідно до класів професійного ризику виробництва | |||||

| Клас професійного ризику виробництва | Страховий тариф (у %) | Клас професійного ризику виробництва | Страховий тариф (у %) | Клас професійного ризику виробництва | Страховий тариф (у %) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 0,56 | 24 | 1,10 | 47 | 2,04 |

| 2 | 0,57 | 25 | 1,13 | 48 | 2,06 |

| 3 | 0,58 | 26 | 1,19 | 49 | 2,08 |

| 4 | 0,59 | 27 | 1,25 | 50 | 2,25 |

| 5 | 0,60 | 28 | 1,31 | 51 | 2,27 |

| 6 | 0,62 | 29 | 1,38 | 52 | 2,32 |

| 7 | 0,63 | 30 | 1,40 | 53 | 2,34 |

| 8 | 0,65 | 31 | 1,41 | 54 | 2,37 |

| 9 | 0,66 | 32 | 1,45 | 55 | 2,46 |

| 10 | 0,68 | 33 | 1,46 | 56 | 2,54 |

| 11 | 0,70 | 34 | 1,57 | 57 | 2,81 |

| 12 | 0,72 | 35 | 1,58 | 58 | 2,82 |

| 13 | 0,73 | 36 | 1,66 | 59 | 2,90 |

| 14 | 0,75 | 37 | 1,67 | 60 | 3,28 |

| 15 | 0,80 | 38 | 1,76 | 61 | 3,56 |

| 16 | 0,84 | 39 | 1,77 | 62 | 3,70 |

| 17 | 0,86 | 40 | 1,79 | 63 | 3,99 |

| 18 | 0,93 | 41 | 1,80 | 64 | 4,2 |

| 19 | 0,96 | 42 | 1,83 | 65 | 6,41 |

| 20 | 0,97 | 43 | 1,85 | 66 | 6,52 |

| 21 | 0,98 | 44 | 1,90 | 67 | 13,50 |

| 22 | 0,99 | 45 | 1,91 | ||

| 23 | 1,06 | 46 | 1,99 | ||

| Тарифи для окремих галузей економіки без зміни класів професійного ризику їх виробництва | |||||

| Клас професійного ризику виробництва | Галузь економіки | Страховий тариф (у %) | |||

| 24 | Обслуговування сільського господарства, господарське управління сільським господарством | 0,5 | |||

| 22 | Сільське господарство | 0,2 | |||

| 59 | Відкритий видобуток руд чорних металів, видобуток та збагачення нерудної сировини для чорної металургії | 2,1 | |||

Добровільно застрахована фізична особа сплачує внесок до фонду соціального страхування від нещасних випадків на виробництві та професійних захворювань України у розмірі однієї мінімальної заробітної плати, а якщо ця особа є інвалідом, - у розмірі 0,5 мінімальної заробітної плати, установленої на день сплати страхового внеску.

Страхові внески нараховуються у межах граничної суми заробітної плати (доходу), що встановлюється Кабінетом Міністрів України та є розрахунковою величиною при обчисленні страхових виплат (табл.2.2).

Перерахування коштів на рахунок Фонду юридичною особою проводиться одночасно з отриманням грошових коштів на оплату праці в установах банку.

Фізичні особи перераховують збір не пізніше 10-го числа місяця, наступного за місяцем виплати заробітної плати.

Середньомісячний заробіток для обчислення суми страхових виплат потерпілому визначаються згідно з порядком обчислення середньої заробітної плати для виплат за загальнообов'язковим державним соціальним страхуванням, що затверджується Кабінетом Міністрів України.

Аналізуючи особливості кожного зі зборів (внесків) до соціальних фондів, неважко помітити, що при визначенні бази оподатковування в них є багато загального. Зокрема, це стосується розміру максимальної величини сукупного оподатковуваного доходу (граничної суми заробітної плати), з яких утримуються страхові внески (збори) до соціальних фондів.

Щодо організації обліку розрахунків з державними фондами соціального страхування, діючим Планом рахунків бухгалтерського обліку передбачено рахунок 65 "Розрахунки за страхуванням", на якому ведеться облік розрахунків за зборами на обов'язкове державне пенсійне страхування, на обов'язкове соціальне страхування, на обов'язкове соціальне страхування на випадок безробіття тощо, за індивідуальним страхуванням персоналу підприємства, страхуванням майна та за іншими розрахунками за страхуванням.

Рахунок 65 "Розрахунки за страхуванням" має такі субрахунки:

651 "За пенсійним забезпеченням"

652 "За соціальним страхуванням"

653 "За страхуванням на випадок безробіття"

654 "За індивідуальним страхуванням"

655 "За страхуванням майна"

За кредитом рахунку 65 "Розрахунки за страхуванням" відображаються нараховані зобов'язання за страхуванням, а також одержані від органів страхування кошти, за дебетом - погашення заборгованості та витрачання коштів страхування на підприємстві. Порядок справляння та використання зборів на обов'язкове державне пенсійне страхування, на обов'язкове соціальне страхування, на обов'язкове соціальне страхування на випадок безробіття та на інші види страхування регулюється чинним законодавством.

Аналітичний облік ведеться за кожним видом зборів і відрахувань, по страхувальниках та окремих договорах страхування.

Типові господарські операції наведемо в таблиці 2.6

Таблиця 2.6 Кореспонденція рахунків з розрахунків з державними фондами соцстрахування

| № п/п | Зміст господарської операції | Кореспондуючі рахунки |

| ||

| Дебет | Кредит |

| |||

| 1 | Нараховано збір на обов’язкове державне пенсійне страхування | 15 «Капітальні інвестиції» 23 «Виробництво 82 «Відрахування на соціальні заходи» 91 «Загальновиробничі витрати» 92 «Адміністративні витрати» 93 «Витрати на збут» 94 «Інші витрати операційної діяльності» | 651 «Розрахунки за пенсійним забезпеченням» |

| |

| 2 | Нараховано збір на загальнообов’язкове соціальне страхування | 15,23,82,91,92,93,94 | 652 «Розрахунки за соціальним страхуванням» |

| |

| 3 | Нараховано страхові внески на випадок безробіття | 15,23,82,91,92,93,94 | 653 «Розрахунки за страхуванням на випадок безробіття» | ||

| 4 | Нараховано страхові внески від нещасних випадків на виробництві | 15,23,82,91,92,93,94 | 654 «Розрахунки за індивідуальним страхуванням» | ||

| 5 | Віднесено витрати понесенні на соціальні заходи на фінансовий результат | 79 «Фінансові результати» | 82«Відрахування на соціальні заходи» 91«Загальновиробничі витрати» 92«Адміністративні витрати» 93 «Витрати на збут» 94«Інші витрати операційної діяльності» | ||

| 6 | Погашено заборгованість перед фондами соціального страхування | 651 «Розрахунки за пенсійним забезпеченням» 652 «Розрахунки за соціальним страхуванням» 653 «Розрахунки за страхуванням на випадок безробіття»654 «Розрахунки за індивідуальним страхуванням» | 311«Рахунки в банках»; 301 «Каса» | ||

3. МЕТОДИКА ТА ОРГАНІЗАЦІЯ ОБЛІКУ УТРИМАНЬ ІЗ ЗАРОБІТНОЇ ПЛАТИ

Із сум нарахованої заробітної плати членів трудового колективу, осіб, що працюють на підприємстві за трудовими угодами, договорами підряду, за сумісництвом, виконують разові роботи, здійснюються обов'язкові та добровільні утримання.

До обов'язкових утримань належать:

• податок на доходи фізичних осіб;

• внески до Пенсійного фонду;

• внески на соціальне страхування на випадок тимчасової непрацездатності ;

• внески на соціальне страхування на випадок безробіття;

• утримання за виконавчими листками і приписами нотаріальних конторна користь юридичних та фізичних осіб.

За письмовою згодою працівника (на підставі поданої заяви) можуть здійснюватися такі утримання з нарахованої заробітної плати:

- профспілкових внесків;

- сум недостач матеріальних цінностей та грошові кошти;

- за товари придбанні в кредит;

- погашення отриманої позики;

- невикористанні підзвітні суми;

- відрахування на індивідуальне соціальне страхування;

- інші утримання.

Невикористанні і неповерненні вчасно своєчасно в касу підзвітні суми, надлишково виплачені суми внаслідок облікових помилок, суми збитку, заподіяні працівником підприємству в розмірі не більше середньомісячного заробітку, суми отриманих відпускних за невідпрацьований період, суми авансів, виплачених у рахунок заробітної плати утримуються без письмової згоди працівника на підставі наказу керівника підприємства.

Розглянемо більш детально порядок методики та організації обліку обов’язкових утримань, зокрема до позабюджетних фондів соціального страхування та утримань за виконавчими листами.

Згідно зі статтею 46-ою Конституції України право громадян на соціальний захист гарантується і забезпечується державним соціальним страхуванням.

Так, перелічивши види утримань наведемо ставки утримань до Пенсійного фонду та фондів соціального страхування (таблиця 3.1).

Таблиця 3.1

Ставки внесків до Пенсійного фонду та фондів соціального страхування

| Вид страхового внеску | Ставка утримань до об’єкта |

| Внеси до Пенсійного фонду | 2 % від суми заробітної плати |

| Внески на загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності | 0,5% від суми оплати праці найманих працівників, заробітна плата яких нижча прожиткового мінімуму встановленого на 1.01.2010 року (869 грн). 1% , якщо заробітна плата перевищує суму прожиткового мінімуму на(869 грн). |

| Внески на загальнообов’язкове державне соціальне страхування на випадок безробіття | 0,6% від суми оплати праці найманих працівників |

На рахунках бухгалтерського обліку суми утримань із заробітної плати відрахувань в фонди соціального страхування відображають наступним чином (таблиця 3.2).

Таблиця3.2

Кореспонденція рахунків з нарахуванням утримань з фондам и соціального страхування

| № п/п | Зміст господарської операції | Кореспондуючі рахунки | |

| Дебет | Кредит | ||

| 1 | 2 | 3 | 4 |

| 1 | Нараховано утримання з заробітної плати на обов’язкове державне пенсійне страхування | 661 «Розрахунки за виплатами працівникам» | 651 «Розрахунки за пенсійним забезпеченням» |

| 2 | Нараховано утримання з заробітної плати на загальнообов’язкове соціальне страхування | 661 «Розрахунки за виплатами працівникам» | 652 «Розрахунки за соціальним страхуванням» |

| Нараховано утримання з заробітної плати на випадок безробіття | 661 «Розрахунки за виплатами працівникам» | 653 «Розрахунки за страхуванням на випадок безробіття» | |

| Погашено заборгованість перед фондами соціального страхування | 651 «Розрахунки за пенсійним забезпеченням» 652 «Розрахунки за соціальним страхуванням» 653 «Розрахунки за страхуванням на випадок безробіття» 654 «Розрахунки за індивідуальним страхуванням» | 311«Рахунки в банках»; 301 «Каса» | |

1. Згода працівника на здійснення відповідних утримань із його заробітної плати.

2. Рішення суду (утримання аліментів, відшкодування матеріального збитку нанесеного працівником підприємству та інше).

Оформляються такі (неподаткові) утримання по різному. Якщо ці утримання ініційовані працівником, то для їх здійснення необхідна заява працівника з указівкою періодичності здійснення утримань (щомісяця, щокварталу і т.д.), суми і призначення утриманих коштів (на який рахунок утримані кошти повинні бути перераховані чи в оплату чого), відсоток утримання.

Якщо ці утримання ініційовані адміністрацією підприємства, то це оформляється, як правило, наказом (розпорядженням) керівника. При цьому бухгалтеру необхідно пам’ятати, що ніякий наказ керівника про здійснення утримань із заробітної плати працівника не має юридичної сили, якщо на здійснення таких утримань немає згоди працівника. Отже, здійснювати такі утримання тільки на підставі наказу не можна. Навіть якщо заборгованість працівника документально підтверджена, все рівно він повинний дати свою згоду на її погашення в письмовому вигляді. Це може бути оформлено окремим документом або розписом працівника на наказі (розпорядженні) керівника про здійснення утримань. І в першому і в другому випадку в тексті повинна бути ключова фраза наступного змісту: "З наказом (розпорядженням) ознайомлений. Згодний на здійснення щомісячних утримань з моєї заробітної плати в розмірі ХХХ грн. на погашення заборгованості...". У випадку, коли працівник не дивлячись на наявність документальних свідчень його заборгованості підприємству (це може бути неповернені кошти, видані працівнику під звіт, нестача ТМЦ, виявлена в результаті інвентаризації та інше) не дає своєї згоди на здійснення утримань, то підприємство повинне звернутися до суду.

Якщо утримання здійснюються на підставі рішення суду, то бухгалтер, перш ніж він приступить до здійснення утримань, повинен мати відповідний документ, наприклад виконавчий лист (у даному правилі є виключення – див. утримання аліментів).

Розмір вищевказаних утримань обчислюється із суми зарплати, що залишається після утримання податків і зборів, зокрема: прибуткового податку з громадян, збору на обов’язкове пенсійне страхування, внеску на загальнообов’язкове державне соціальне страхування в зв’язку з тимчасовою втратою працездатності і внеску на загальнообов’язкове державне соціальне страхування на випадок безробіття.

При цьому законодавством про працю встановлені обмеження щодо розміру утримань.

Згідно ст. 26 Закону № 108 [14] і ст. 128 КЗпП [20] загальний розмір всіх утримань при кожній виплаті зарплати не може перевищувати 20 %, а в окремих випадках, передбачених законодавством, - 50 % зарплати, що підлягає виплаті працівнику. При цьому необхідно враховувати, що в даному випадку це стосується тільки утримань по виконавчих листах (які ми розглянемо нижче, і до яких відносяться, наприклад, аліменти), і не стосується утримань обов’язкових податків і зборів, а також утримань, що здійснюються за заявою працівника, наприклад, утримання в рахунок погашення працівником кредиту, сплати ним комунальних платежів.

Утримання з заробітної плати - передбачені законодавством підстави, при яких із працівника утримується частина заробітної плати.

Розрізняються утримання з заробітної плати за розпорядженням адміністрації й утримання з заробітної плати по виконавчих документах, у бюджет і в позабюджетні фонди, а також по вироку суду.

Згідно із ст. 127 КЗпП [20] України, відрахування із зарплати можуть відбуватися тільки у випадках, передбачених законодавством.

Утримання по виконавчих документахВиконавчий документ –це документ, спрямований на примусове виконання рішення суду чи іншого компетентного органу. Стягнення за виконавчими документами регулюється Законом України «Про виконавче провадження» від 21.04.1999р.

Згідно ст. 67 Закону № 606 «Про виконавче провадження» [5] стягнення з зарплати й інших доходів боржника здійснюється, якщо:

Похожие работы

... ї філії складається зведення нарахувань заробітної плати по видах оплат, як в цілому по підприємству, так і в розрізі структурних підрозділів. На підставі вироблених утримань із заробітної плати працівників Серговської філії складається зведення утримань в цілому по підприємству. Складаються також зведені відомості утримань із заробітної плати в цілому по підприємству. Залишок (сальдо) Головної ...

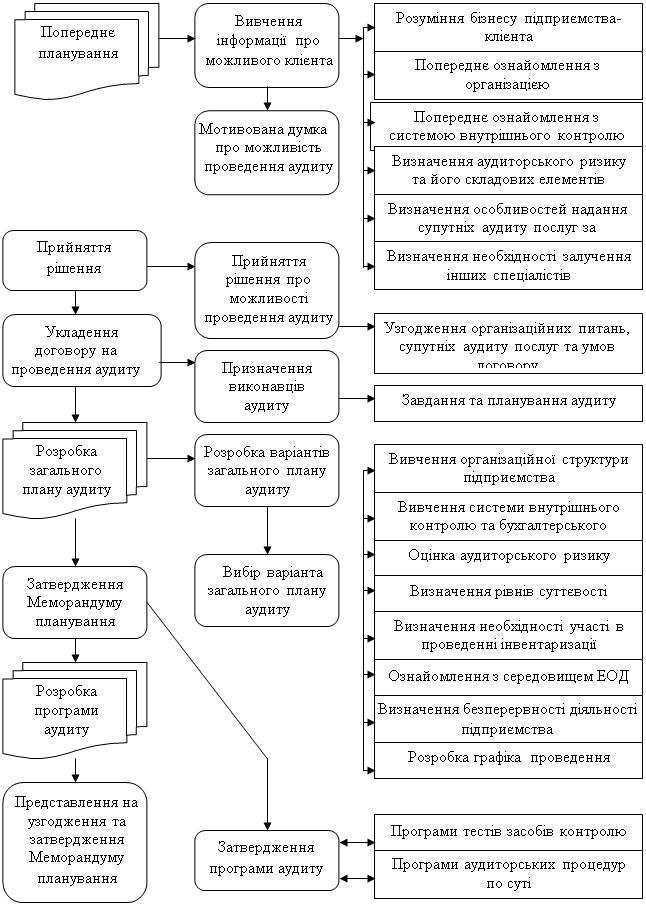

... аудиторський ризик, який становить 1,1 %. Обов’язковою умовою написання другого розділу курсової роботи є фактичне проведення аудиту нарахування та використання заробітної плати. В ході перевірки аудитором для одержання аудиторських доказів проведено наступні процедури: документальну перевірку, спостереження, опитування, арифметичний контроль та аналітичні процедури. В результаті особливих ...

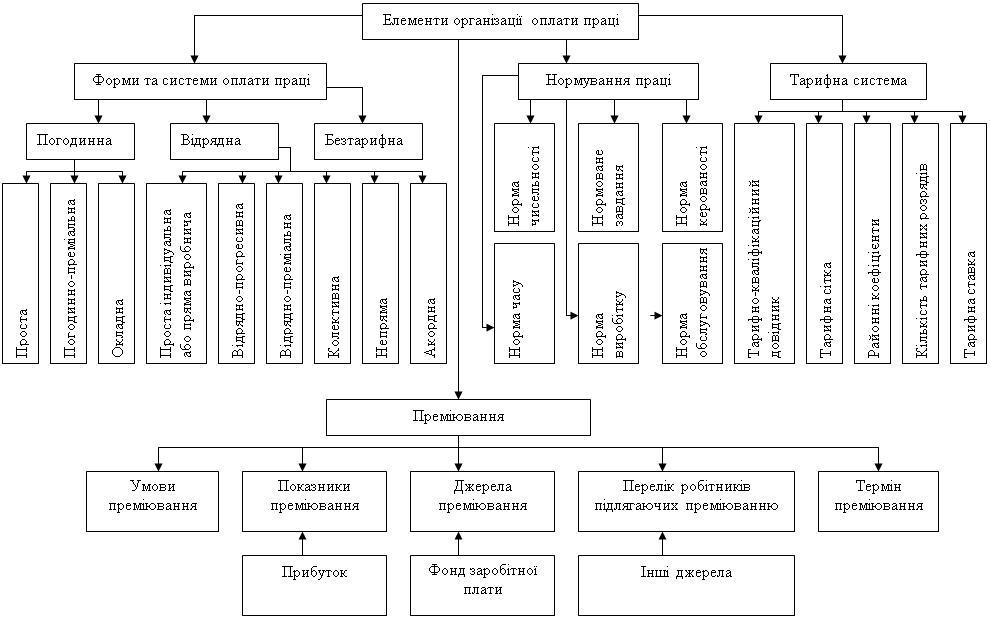

... компенсаційних виплат та заохочень, затверджених положенням про оплату праці ТОВ «Луганське енергетичне об'єднання». До подальшого контролю відносяться аналіз та ревізія оплати праці. Його в Серговській філії здійснюють працівники відділу праці і заробітної плати з участю працівників бухгалтерії та інших служб. Для здійснення контролю за фондом заробітної плати в цілому по Серговській філії, а ...

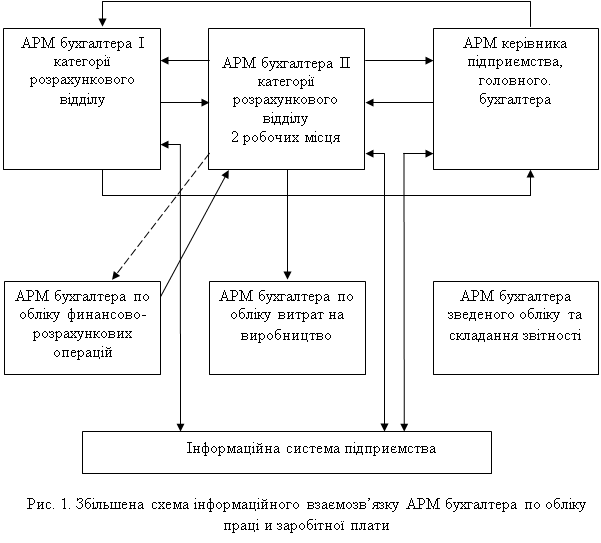

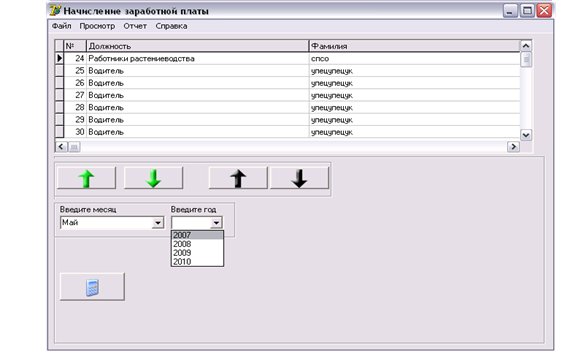

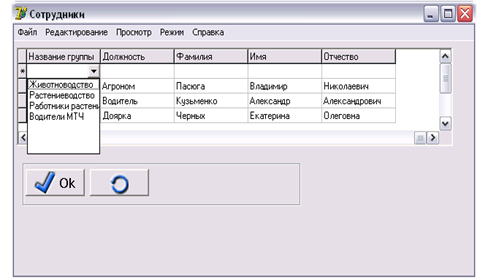

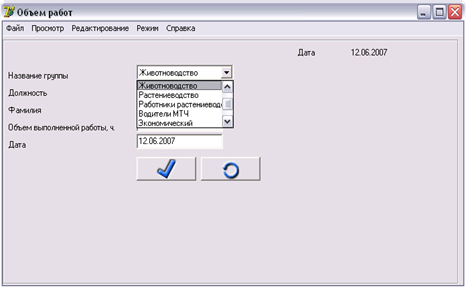

... є додаткові витрати на установлення та налаштування програми. При оновлені 1С потрібно додатково навчати працівників для роботи з новою версією програми. Ці недоліки були усунені в розробленій програмі. Програма 1С містить багато додаткових функцій, які не використовуються в процесі нарахування заробітної плати, але з рахунок цього ця прикладка займає на жорсткому дискі більше місця, та потребує ...

0 комментариев