Навигация

Создавать резервы на оплату отпусков, установив резервные отчисления на оплате отпусков в размере 8 % от Фонда оплаты труда (ФОТ)

16. Создавать резервы на оплату отпусков, установив резервные отчисления на оплате отпусков в размере 8 % от Фонда оплаты труда (ФОТ).

17. Платежи в бюджет по налогу на прибыль осуществлять ежеквартальными авансовыми платежами.

Платежи в бюджет НДС осуществлять ежемесячными авансовыми платежами.

Директор Свердлов А.К.

Общество с ограниченной ответственностью

«Алтайские Зори»

г. Москва «01» января 2009 г.

О назначении директора

ПРИКАЗ № 1

Приступаю к исполнению своих обязанностей с 01 января 2009 г. в соответствии с решением Совета Участников (протокол № 1 от 01 января 2009 г.)

Директор Свердлов А.К.

Общество с ограниченной ответственностью

«Алтайские Зори»

г. Москва «01» января 2009 О назначении главного бухгалтера

ПРИКАЗ № 2

Назначить на должность Главного бухгалтера Чабан А.А. с «01» января 2009 г. с окладом в соответствии со штатным расписанием.

Директор Свердлов А.К.

Разработка штатного расписания

Общество с ограниченной ответственностью

«Алтайские Зори»

Утверждено приказом № 4

от 01.01.2009 г.

штат в количестве 12 человек

Штатное расписаниена период с 01.01.2009 г. по 31.12.2009 г.

| Структурные подразделения | Должность | Кол-во единиц | Тарифная ставка (оклад, руб.) | Надбавки руб. | Всего, руб. |

| Управленческий персонал | Директор | 1 | 100 000 | - | 100 000 |

| Коммерческий директор | 1 | 82 000 | - | 82 000 | |

| Главный бухгалтер | 1 | 45 000 | - | 45 000 | |

| Кассир | 1 | 20 000 | - | 20 000 | |

| Секретарь | 1 | 15 000 | - | 15 000 | |

| Итого: | - | 5 | 262 000 | - | 262 000 |

| Производственный персонал | Начальник цеха | 1 | 20 000 | 20000 | |

| Рабочий 4 раз. | 1 | 12 000 | - | 12 000 | |

| Рабочий 5 раз. | 2 | 13 000 | - | 26 000 | |

| Рабочий 6 раз. | 2 | 14 000 | - | 28 000 | |

| Производствен. уборщица | 1 | 5 000 | - | 5 000 | |

| Итого: | - | 7 | 64 000 | - | 91 000 |

| Всего: | - | 12 | 326 000 | - | 353 000 |

Главный бухгалтер Чабан А.А.

Директор Свердлов А.К.

Журнал хозяйственных операций

| № п/п | Наименование хозяйственных операций | Документ | Д | К | Сумма |

| Январь | |||||

| 1 | Сформирован уставный капитал и отражен в бухгалтерском учете | Учред.док-ты | 75 | 80 | 300000 |

| 2 | Внесен вклад в уставный капитал основными средствами | Акт приема-передачи | 08 | 75 | 150000 |

| 3 | Внесен вклад в уставный капитал материалами | Приходный ордер | 10 | 75 | 90000 |

| 4 | Внесен вклад в уставный капитал денежными средствами | ПКО | 50 | 75 | 60000 |

| 5 | Введены основные средства в эксплуатацию | Акт ввода в эксплуатацию | 01 | 08 | 150000 |

| 6 | Оплачено заявление на получение лицензии | РКО | 26 | 50 | 300 |

| 7 | Оплачена стоимость лицензии | РКО | 26 | 50 | 1000 |

| 8 | Расходы на получение лицензии отнесены на расходы будущих периодов | лицензия | 97 | 26 | 1300 |

| 9 | Списана часть расходов на получение лицензии | 26 | 97 | 21,70 | |

| 10 | Оприходованы материалы, полученные от поставщика | С/ф, тов.накладная | 10.1 | 60 | 300000 |

| 11 | Выделен НДС со стоимости материалов | С/ф, тов.накладная | 19 | 60 | 54000 |

| 12 | Акцептован счет транспортной организации за доставку материалов | счет | 10.2 | 60 | 6000 |

| 13 | Выделен НДС со стоимости транспортных услуг | счет | 19 | 60 | 1080 |

| 14 | Материалы переданы в производство | Лимитно-заборные карты | 20 20 | 10.1 10.2 | 300000 6000 |

| 15 | Начислена заработная плата управленческому персоналу | Расчетная ведомость | 26 | 70 | 67000 |

| 16 | Начислена заработная плата производственному персоналу | Расчетная ведомость | 20 | 70 | 43500 |

| 17 | Удержан НДФЛ | Расчетная ведомость | 70 | 68 | 11791 |

| 18 | Начислен взнос в ФСС с Фонда оплаты труда управленческого персонала | На ФОТ из расчетной ведомости | 26 | 69 | 1943 |

| 19 | Начислен взнос на страхование от несчастных случаев с Фонда оплаты труда управленческого персонала | На ФОТ из расчетной ведомости | 26 | 69 | 134 |

| 20 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда управленческого персонала | На ФОТ из расчетной ведомости | 26 | 69 | 9380 |

| 21 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда управленческого персонала и сделан налоговый вычет | На ФОТ из расчетной ведомости | 26 | 69 | 5360 |

| 22 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда управленческого персонала и сделан налоговый вычет | На ФОТ из расчетной ведомости | 26 | 69 | 4020 |

| 23 | Начислен взнос в ФФОМС с Фонда оплаты труда управленческого персонала | На ФОТ из расчетной ведомости | 26 | 69 | 737 |

| 24 | Начислен взнос в ТФОМС с Фонда оплаты труда управленческого персонала | На ФОТ из расчетной ведомости | 26 | 69 | 1340 |

| 25 | Начислен взнос в ФСС с Фонда оплаты труда производственного персонала | На ФОТ из расчетной ведомости | 20 | 69 | 1261,5 |

| 26 | Начислен взнос на страхование от несчастных случаев с Фонда оплаты труда производственного персонала | На ФОТ из расчетной ведомости | 20 | 69 | 87 |

| 27 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда производственного персонала | На ФОТ из расчетной ведомости | 20 | 69 | 6090 |

| 28 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда производственного персонала и сделан налоговый вычет | На ФОТ из расчетной ведомости | 20 | 69 | 3480 |

| 29 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда производственного персонала и сделан налоговый вычет | На ФОТ из расчетной ведомости | 20 | 69 | 2610 |

| 30 | Начислен взнос в ФФОМС с Фонда оплаты труда производственного персонала | На ФОТ из расчетной ведомости | 20 | 69 | 478,5 |

| 31 | Начислен взнос в ТФОМС с Фонда оплаты труда производственного персонала | На ФОТ из расчетной ведомости | 20 | 69 | 870 |

| 32 | Начислен резерв на отпуска с Фонда оплаты труда управленческого персонала | На ФОТ из расчетной ведомости | 26 | 97 | 20960 |

| 33 | Начислен резерв на отпуска с Фонда оплаты труда производственного персонала | На ФОТ из расчетной ведомости | 20 | 97 | 7280 |

| 34 | Начислена арендная плата за производственное помещение | Счета БУ | 20 | 60 | 12000 |

| 35 | Выделен НДС с арендной платы | Счета БУ | 19 | 60 | 2160 |

| 36 | Начислена материальная помощь Смирновой М.С. | Расчетная ведомость | 91.2 | 73 | 4000 |

| 37 | Начислен взнос на страхование от несчастных случаев с материальной помощи | На ФОТ из расчетной ведомости | 26 | 69 | 800 |

| 38 | Отражено Постоянное Налоговое Обязательство с материальной помощи | Счета БУ | 99 | 68 | 960 |

| 39 | Получен аванс от покупателя | Платежное поручение | 51 | 62.1 | 295000 |

| 40 | Начислен НДС с аванса | Счета БУ | 62.11 | 68 | 45000 |

| 41 | Списаны общехозяйственные расходы | Счета БУ | 20 | 26 | 111695,7 |

| 42 | Оприходована готовая продукция | Накладная | 43 | 20 | 495352,7 |

| 43 | Отгружена готовая продукция покупателю | с/ф, трансп.накладная | 62.2 | 90.1 | 590000 |

| 44 | Списана себестоимость отгруженной продукции | Калькуляция | 90.2 | 43 | 495352,7 |

| 45 | Восстановлен НДС с аванса | Счета БУ | 68 | 62.11 | 45000 |

| 46 | Начислен НДС со стоимости реализованной продукции | Счета БУ | 90.3 | 68 | 90000 |

| 47 | Зачтен полученный аванс от покупателя | Счета БУ | 62.1 | 62.2 | 295000 |

| 48 | Определен финансовый результат от продажи продукции за январь и списан на счет 99 | Счета БУ | 90.9 | 99 | 4647,3 |

| 49 | Получены безвозмездно основные средства от другого предприятия | Акт приема-передачи | 08 | 98 | 10000 |

| 50 | Введены в эксплуатацию безвозмездно полученные основные средства | Акт ввода в экслуатацию | 01 | 08 | 10000 |

| 51 | Определен и списан финансовый результат по счету 91 | Счета БУ | 99 | 91.9 | 4000 |

| 52 | Начислен ОНА по безвозмездно полученным основным средствам | Счета БУ | 09 | 68 | 2000 |

| Февраль | |||||

| 53 | Оплачен счет поставщика за материалы Оплачен счет транспортной организации | с/ф, трансп.накладная | 60 60 | 51 51 | 354000 7080 |

| 54 | Перечислена арендная плата за производственные помещения | Платежное поручение | 60 | 51 | 14160 |

| 55 | Перечислен НДФЛ в федеральный бюджет | Платежное поручение | 68 | 51 | 11791 |

| 56 | Принят к зачету НДС по материалам, транспортным услугам и арендной плате | Счета БУ | 68 | 19 | 57240 |

| 57 | Перечислен НДС в федеральный бюджет | Платежное поручение | 68 | 51 | 29971,03 |

| 58 | Перечислен взнос в ФСС с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 2030 |

| 59 | Перечислен взнос на страхование от несчастных случаев с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 1395,5 |

| 60 | Перечислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 15470 |

| 61 | Перечислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 8840 |

| 62 | Перечислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 6630 |

| 63 | Перечислен взнос в ФФОМС с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 1215,5 |

| 64 | Перечислен взнос в ТФОМС с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 2210 |

| 65 | Получены денежные средства в банке по чеку для выплаты заработной платы и материальной помощи | Платежное поручение | 50 | 51 | 114500 |

| 66 | Выдана заработная плата работникам предприятия | РКО | 70 | 50 | 110500 |

| 67 | Выдана материальная помощь | РКО | 73 | 50 | 4000 |

| 68 | Списана часть расходов на получение лицензии | Счета БУ | 26 | 97 | 21,70 |

| 69 | Начислена амортизация по компьютеру | Карточка учета ОС -6 | 26 | 02 | 84 |

| 70 | Начислена амортизация по технологическому оборудованию (учредит.) | Карточка учета ОС -6 | 25 | 02 | 1764 |

| 71 | Начислена амортизация по мебели | Карточка учета ОС -6 | 26 | 02 | 835 |

| 72 | Начислена амортизация по технологическому оборудованию (безвозм.) | Карточка учета ОС -6 | 25 | 02 | 1112 |

| 73 | Стоимость полученных безвозмездно основных средств отнесена на прочие доходы на сумму начисленной амортизации | Счета БУ | 98 | 91 | 1112 |

| 74 | Погашена часть ОНА по безвозмездно полученным основным средствам | Счета БУ | 68 | 09 | 167 |

| 75 | Перечислен взнос страховой организации по страхованию имущества организации | Платежная ведомость | 76 | 51 | 15000 |

| 76 | Начислен страховой взнос по страхованию имущества и отражен в бухгалтерском учете | Счета БУ | 97 | 76 | 15000 |

| 77 | Списана часть страхового взноса в феврале | Счета БУ | 26 | 97 | 1250 |

| 78 | Отражено налоговое обязательство по страхованию имущества | Счета БУ | 99 | 68 | 3000 |

| 79 | Оплачена стоимость подписки на периодические издания | Платежная ведомоть | 60 | 51 | 5900 |

| 80 | Стоимость подписки отнесена на расходы будущих периодов | Счета БУ | 97 | 60 | 5000 |

| 81 | Выделен НДС со стоимости подписки | Счета БУ | 19 | 60 | 900 |

| 82 | Стоимость полученного периодического издания отнесена на общехозяйственные расходы | Счета БУ | 26 | 97 | 100 |

| 83 | Принят к зачету из государственного бюджета НДС по полученному в феврале периодическому изданию | Счета БУ | 68 | 19 | 900 |

| 84 | Отражено ОНО по подписке за периодику | Счета БУ | 99 | 68 | 1000 |

| 85 | Погашена часть ОНО (страхование и подписка) | Счета БУ | 68 | 99 | 333 |

| 86 | Оприходованы материалы, полученные от поставщика | с/ф, тов.накладная | 10.1 | 60 | 300000 |

| 87 | Выделен НДС со стоимости материалов | с/ф, тов.накладная | 19 | 60 | 54000 |

| 88 | Акцептован счет транспортной организации за доставку материалов | с/ф, тов.накладная | 10.2 | 60 | 6000 |

| 89 | Выделен НДС со стоимости транспортных услуг | с/ф, тов.накладная | 19 | 60 | 1080 |

| 90 | Материалы переданы в производство | Лимитно-заборные карты | 20 20 | 10.1 10.2 | 300000 6000 |

| 91 | Начислена заработная плата управленческому персоналу | Расчетная ведомость | 26 | 70 | 67000 |

| 92 | Начислена заработная плата производственному персоналу | Расчетная ведомость | 20 | 70 | 43500 |

| 93 | Удержан НДФЛ | ФОТ с расчетной ведомости | 70 | 68 | 11791 |

| 94 | Начислен взнос в ФСС с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 1943 |

| 95 | Начислен взнос на страхование от несчастных случаев с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 134 |

| 96 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 9380 |

| 97 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда управленческого персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 26 | 69 | 5360 |

| 98 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда управленческого персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 26 | 69 | 4020 |

| 99 | Начислен взнос в ФФОМС с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 737 |

| 100 | Начислен взнос в ТФОМС с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 1340 |

| 101 | Начислен взнос в ФСС с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 1261,5 |

| 102 | Начислен взнос на страхование от несчастных случаев с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 87 |

| 103 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 6090 |

| 104 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда производственного персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 20 | 69 | 3480 |

| 105 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда производственного персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 20 | 69 | 2610 |

| 106 | Начислен взнос в ФФОМС с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 478,5 |

| 107 | Начислен взнос в ТФОМС с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 870 |

| 108 | Начислен резерв на отпуска с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 97 | 20960 |

| 109 | Начислен резерв на отпуска с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 97 | 7280 |

| 110 | Начислена арендная плата за производственное помещение | Счета БУ | 20 | 60 | 12000 |

| 111 | Выделен НДС с арендной платы | Счета БУ | 19 | 60 | 2160 |

| 112 | Начислена сумма штрафа за нарушение хозяйственного договора транспортной организацией | с/ф | 60 | 91 | 600 |

| 113 | Выделен НДС с суммы штрафа | с/ф | 60 | 68 | 108 |

| 114 | Отражена выручка от продажи компьютера | Счета БУ | 62 | 91 | 3540 |

| 115 | Списана первоначальная стоимость компьютера | ОС-6 | 01.2 | 01.1 | 3000 |

| 116 | Списана сумма амортизации компьютера | ОС-6 | 02 | 01.2 | 84 |

| 117 | Начислен НДС с продажи стоимости компьютера | Счета БУ | 91 | 68 | 540 |

| 118 | Списана остаточная стоимость компьютера | ОС-6 | 91 | 01 | 2916 |

| 119 | Определен финансовый результат от продажи компьютера и списан | Счета БУ | 91 | 99 | 84 |

| 120 | Отражен ОНА от продажи компьютера | Счета БУ | 09 | 68 | 16,8 |

| 121 | Погашена часть ОНА | Счета БУ | 68 | 09 | 1,4 |

| 122 | Получены денежные средства от продажи компьютера | Платежное поручение | 51 | 62 | 3540 |

| 123 | Получена сумма штрафа от транспортной организации | Платежное поручение | 51 | 60 | 708 |

| 124 | Списаны общехозяйственные расходы | Счета БУ | 20 | 26 | 92204,70 |

| 125 | Списаны общепроизводственные расходы | Счета БУ | 20 | 25 | 2876 |

| 126 | Оприходована готовая продукция по фактической себестоимости | Калькуляция | 43 | 20 | 478737,70 |

| 127 | Получен аванс от покупателя | Платежное поручение | 51 | 62.2 | 472000 |

| 128 | Выделен НДС с аванса | Платежное поручение | 62.11 | 68 | 72000 |

| 129 | Зачтен полученный аванс | Счета БУ | 62.2 | 62.1 | 472000 |

| 130 | Отгружена готовая продукция | с/ф, тов.накладная | 62.1 | 90 | 590000 |

| 131 | Списана себестоимость реализованной продукции | Счета БУ | 90 | 43 | 478737,70 |

| 132 | Восстановлен НДС с аванса | Счета БУ | 62.1 | 62.11 | 72000 |

| 133 | Начислен НДС с продажной стоимости продукции | Счета БУ | 90 | 68 | 90000 |

| 134 | Определен и списан финансовый результат | Счета БУ | 90.9 | 99 | 21262,3 |

| 135 | Определен и списан финансовый результат по счету 91 за февраль | Счета БУ | 91 | 99 | 1712 |

| Март | |||||

| 136 | Оплачен счет поставщика за материалы | счет | 60 | 51 | 354000 |

| 137 | Оплачен счет транспортной организации | счет | 60 | 51 | 7080 |

| 138 | Перечислена арендная плата | Платежное поручение | 60 | 51 | 1416 |

| 139 | Перечислен НДФЛ | Платежное поручение | 68 | 51 | 11791 |

| 140 | Принят к зачету из государственного бюджета НДС по материалам, транспортным услугам, арендной плате | Счета БУ | 68 | 19 | 57240 |

| 141 | Перечислен НДС в федеральный бюджет | Платежное поручение | 68 | 51 | 29971,03 |

| 142 | Перечислен взнос в ФСС | Платежное поручение | 69 | 51 | 2030 |

| 143 | Перечислен взнос на страхование от несчастных случаев с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 1395,5 |

| 144 | Перечислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 15470 |

| 145 | Перечислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 8840 |

| 146 | Перечислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 6630 |

| 147 | Перечислен взнос в ФФОМС с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 1215,5 |

| 148 | Перечислен взнос в ТФОМС с Фонда оплаты труда управленческого и производственного персонала | Платежное поручение | 69 | 51 | 2210 |

| 149 | Начислено пособие по временной нетрудоспособности Смирновой М.С. за 2 дня за счет предприятия | Расчетная ведомость | 91.2 | 70 | 351,22 |

| 150 | Начислено пособие по временной нетрудоспособности Смирновой М.С. 3 дня за счет ФСС | Расчетная ведомость | 26 | 70 | 526,83 |

| 151 | Удержан НДФЛ с пособия по временной нетрудоспособности | Расчетная ведомость | 70 | 68 | 124,83 |

| 152 | Начислены отпускные Шевченко С.И. | Расчетная ведомость | 97 | 70 | 6666,67 |

| 153 | Начислена зарплата за 6 рабочих дней Шевченко С.И. | Расчетная ведомость | 26 | 70 | 1909,1 |

| 154 | Удержан НДФЛ с зарплаты и отпускных | Расчетная ведомость | 70 | 68 | 1551 |

| 155 | Начислен взнос в ФСС с зарплаты Шевченко С.И. | ФОТ с расчетной ведомости | 20 | 69 | 55,36 |

| 156 | Начислен взнос на страхование от несчастных случаев с зарплаты Шевченко С.И. | ФОТ с расчетной ведомости | 20 | 69 | 3,8 |

| 157 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с зарплаты Шевченко С.И. | ФОТ с расчетной ведомости | 20 | 69 | 267,26 |

| 158 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с зарплаты Шевченко С.И. и произведен налоговый вычет | ФОТ с расчетной ведомости | 20 | 69 | 152,72 |

| 159 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с зарплаты Шевченко С.И.и произведен налоговый вычет | ФОТ с расчетной ведомости | 20 | 69 | 114,54 |

| 160 | Начислен взнос в ФФОМС с зарплаты Шевченко С.И. | ФОТ с расчетной ведомости | 20 | 69 | 20,9 |

| 161 | Начислен взнос в ТФОМС с зарплаты Шевченко С.И. | ФОТ с расчетной ведомости | 20 | 69 | 38,18 |

| 162 | Начислен взнос в ФСС с отпускных Шевченко С.И. | ФОТ с расчетной ведомости | 26 | 69 | 193,3 |

| 163 | Начислен взнос на страхование от несчастных случаев с отпускных Шевченко С.И. | ФОТ с расчетной ведомости | 26 | 69 | 13,3 |

| 164 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с отпускных | ФОТ с расчетной ведомости | 26 | 69 | 933,3 |

| 165 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с отпускных Шевченко С.И. и произведен налоговый вычет | ФОТ с расчетной ведомости | 26 | 69 | 533,3 |

| 166 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с отпускных Шевченко С.И.и произведен налоговый вычет | ФОТ с расчетной ведомости | 26 | 69 | 400 |

| 167 | Начислен взнос в ФФОМС с отпускных Шевченко С.И. | ФОТ с расчетной ведомости | 26 | 69 | 73,3 |

| 168 | Начислен взнос в ТФОМС с отпускных Шевченко С.И. | ФОТ с расчетной ведомости | 26 | 69 | 133,3 |

| 169 | Получено денежных средств по чеку на выплаты зарплаты, пособия Смирновой М.С., зарплаты и отпускных Шевченко С.И. | Чек, ПКО | 50 | 51 | 12632,14 |

| 170 | Выдана зарплата работникам предприятия за март | РКО | 70 | 50 | 91250,63 |

| 171 | Выдано пособие по временной нетрудоспособности Смирновой М.С. | РКО | 70 | 50 | 702,03 |

| 172 | Выдана зарплата и отпускные Шевченко С.И. | РКО | 70 | 50 | 7024,47 |

| 173 | Списана часть расходов на получение лицензии | Счета БУ | 26 | 97 | 21,7 |

| 174 | Начислена амортизация по ОС, полученным от учредителей | ОС-6 | 26 | 02 | 84 |

| 175 | Начислена амортизация по безвозмездно полученному технологическому оборудованию | ОС-6 | 20 | 02 | 1764 |

| 176 | Начислена амортизация по безвозмездно полученной мебели | ОС-6 | 20 | 02 | 1112 |

| 177 | Списана часть стоимости безвозмездно полученных ОС | Счета БУ | 98 | 91 | 1112 |

| 178 | Списана часть ОНА по безвозмездно полученным ОС | Счета БУ | 68 | 09 | 167 |

| 179 | Списана часть страхового взноса | Счета БУ | 26 | 97 | 1250 |

| 180 | Списана стоимость полученных периодических изданий | Счета БУ | 26 | 97 | 100 |

| 181 | Принят к зачету из государственного бюджета НДС по периодическим изданиям | Счета БУ | 68 | 19 | 900 |

| 182 | Погашена часть ОНО (страхование и подписка) | Счета БУ | 68 | 99 | 333 |

| 183 | Оприходованы материалы, полученные от поставщика | с/ф, тов.накладная | 10.1 | 60 | 300000 |

| 184 | Выделен НДС со стоимости материалов | с/ф, тов.накладная | 19 | 60 | 54000 |

| 185 | Акцептован счет транспортной организации за доставку материалов | с/ф, тов.накладная | 10.2 | 60 | 6000 |

| 186 | Выделен НДС со стоимости транспортных услуг | с/ф, тов.накладная | 19 | 60 | 1080 |

| 187 | Материалы переданы в производство | Лимитно-заборные карты | 20 20 | 10.1 10.2 | 300000 6000 |

| 188 | Начислена заработная плата управленческому персоналу | Расчетная ведомость | 26 | 70 | 61000 |

| 189 | Начислена заработная плата производственному персоналу | Расчетная ведомость | 20 | 70 | 36500 |

| 190 | Удержан НДФЛ | Расчетная ведомость | 70 | 68 | 6942 |

| 191 | Начислен резерв на отпуска с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 97 | 3393 |

| 192 | Начислен резерв на отпуска с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 26 | 97 | 8927,2 |

| 193 | Начислен взнос в ФСС с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 1769 |

| 194 | Начислен взнос на страхование от несчастных случаев с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 122 |

| 195 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 8540 |

| 196 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда управленческого персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 26 | 69 | 4880 |

| 197 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда управленческого персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 26 | 69 | 3660 |

| 198 | Начислен взнос в ФФОМС с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 671 |

| 199 | Начислен взнос в ТФОМС с Фонда оплаты труда управленческого персонала | ФОТ с расчетной ведомости | 26 | 69 | 1220 |

| 200 | Начислен взнос в ФСС с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 1058,5 |

| 201 | Начислен взнос на страхование от несчастных случаев с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 73 |

| 202 | Начислен взнос в Федеральный бюджет на пенсионное обеспечение с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 5110 |

| 203 | Начислен взнос в Пенсионный Фонд на страховую часть пенсии с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 2920 |

| 204 | Начислен взнос в Пенсионный Фонд на накопительную часть пенсии с Фонда оплаты труда производственного персонала и сделан налоговый вычет | ФОТ с расчетной ведомости | 20 | 69 | 2190 |

| 205 | Начислен взнос ФФОМС с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 401,5 |

| 206 | Начислен взнос в ТФОМС с Фонда оплаты труда производственного персонала | ФОТ с расчетной ведомости | 20 | 69 | 730 |

| 207 | Начислена арендная плата за производственное помещение | Счета БУ | 20 | 60 | 12000 |

| 208 | Выделен НДС с арендной платы | Счета БУ | 19 | 60 | 2160 |

| 209 | Погашена часть ОНА (продажа компьютера) | Счета БУ | 69 | 09 | 1,4 |

| 210 | Списаны общехозяйственные расходы | Счета БУ | 20 | 26 | 90880,33 |

| 212 | Оприходована готовая продукция по фактической себестоимости | Калькуляция | 43 | 20 | 456014,83 |

| 213 | Получен аванс от покупателя | Платежное поручение | 51 | 62.1 | 590000 |

| 214 | Выделен НДС с аванса | Платежное поручение | 62.11 | 68 | 90000 |

| 215 | Отгружена готовая продукция | с/ф, тов.накладная | 62.2 | 90 | 590000 |

| 216 | Списана себестоимость реализованной продукции | Счета БУ | 90 | 43 | 456014,83 |

| 217 | Зачтен полученный аванс | Счета БУ | 62.1 | 62.2 | 590000 |

| 218 | Восстановлен НДС с аванса | Счета БУ | 62.1 | 62.11 | 90000 |

| 219 | Начислен НДС с продажной стоимости продукции | Счета БУ | 90 | 68 | 90000 |

| 220 | Определен финансовый результат от продажи продукции и списан | Счета БУ | 90.9 | 99 | 43985,17 |

| 221 | Начислен налог на имущество | Счета БУ | 91.2 | 68 | 863,5 |

| 222 | Определен и списан финансовый результат по счету 91 за март | Счета БУ | 99 | 91.9 | 102,72 |

| 223 | Начислен налог на прибыль | Счета БУ | 68 | 99 | 13823,61 |

Процесс получения лицензии на осуществление различных видов деятельности включает два этапа:

I этап. Подается и оплачивается заявление на получение лицензии в размере 300 руб.

II этап. Оплачивается получение самой лицензии в размере 1000 руб.

Срок действия лицензии, как правило, составляет 5 лет (60 месяцев). Расходы на получение лицензии относят на счет 97 «Расходы будущих периодов» и затем равномерно списывают ежемесячно на затраты. Ежемесячные списания составляют: ![]() руб.

руб.

Цена продукции равна 200 руб., удельный вес материальных затрат в цене – 50%, тогда стоимость материалов составит 200×0,5 = 100 руб. в расчете на единицу продукции, а на весь выпуск продукции за месяц (3000 шт.): 100×3000 = 300 000руб. С учетом НДС (ставка 18 %) стоимость материалов составит 3540000 руб., в том числе НДС 54000 руб.

В стоимость приобретенных материалов также включаются транспортные расходы по доставке материалов.

Считаем, что стоимость доставки материалов составляет 2 % от стоимости материалов, т.е. ![]() руб.

руб.

НДС со стоимости транспортных услуг равен 1080 руб. Таким образом, стоимость приобретенных материалов с учетом доставки составит 300000+6000 = 306000 руб.

Начисление заработной платыДля начисления и выплаты заработной платы используются следующие документы:

- табель учета рабочего времени,

- расчетная ведомость (ф. Т-51, утв. Постановлением Госкомстата РФ № 1 от 05.01.2004 г.),

- платежная ведомость (ф. Т-53, утв. Постановлением Госкомстата РФ № 1 от 05.01.2004 г.).

Начисление заработной платы производится в соответствии с установленными штатным расписанием, должностными окладами и тарифными ставками.

При начислении заработной платы с работников удерживается налог на доходы физических лиц (НДФЛ) по ставке 13 %, затем он перечисляется в госбюджет.

При определении налоговой базы по НДФЛ учитываются все доходы, полученные работником как в денежной, так и натуральной форме нарастающим итогом с начала года.

При исчислении НДФЛ применяются стандартные налоговые вычеты:

- в размере 400 рублей за месяц для всех работников (они применяются до месяца, в котором доход с начала налогового периода (года) не превышает 40 тыс. рублей);

- в размере 1000 рублей за месяц на каждого ребенка до 18 лет или для учащихся до 24 лет (они применяются до месяца, в котором доход с начала года не превысит 280000 тыс. рублей).

Вдовам, одиноким родителям, опекунам налоговый вычет предоставляется в двойном размере.

Материальная помощьПосле вступления в законную силу нового Трудового кодекса с 01.02.2002 г. материальная помощь не включается в фонд заработной платы и она не учитывается при начислении среднего заработка. Материальная помощь учитывается на счете 73 «Расчеты с персоналом по прочим операциям». По кредиту счета 73 отражается начисление материальной помощи в корреспонденции со счетом 91 «Прочие доходы и расходы».

По дебету счета 73 отражается выдача материальной помощи в корреспонденции со счетом 50 «касса».

С материальной помощи в размере до 4000 рублей включительно НДФЛ не взимается, с сумм свыше 4000 рублей НДФЛ взимается по ставке 13 %.

На суммы материальной помощи не начисляется единый социальный налог (ЕСН). Взносы на обязательное страхование от несчастных случаев на производстве не удерживаются с материальной помощи, выданной в связи со стихийными бедствиями, пожаром, хищением имущества, увечьем, смертью близких родственников.

Любая другая материальная помощь (в том числе и в связи с юбилейными датами) облагается взносами на страхование от несчастных случаев.

Расчет ЕСНС января 2005 г. в соответствии с Федеральным законом от 20.07.04 г. №70-ФЗ снижен размер базовых налоговых ставок ЕСН для основной категории налогоплательщиков с 35,6 до 26 %, в том числе: Пенсионный фонд – 20, ФСС – 2,9 %, ФФОМС – 1,1 %, ТФОМС – 2,0 %. Кроме того, сняты ограничения на использование регрессивной шкалы. Льготные ставки ЕСН необходимо применять, если доход работника превышает 280 000 рублей. Одновременно сокращен перечень выплат, которые не облагаются ЕСН.

Физические лица, в пользу которых производятся выплаты и на которые начисляются страховые взносы, теперь подразделены на 2 группы: 1966 года рождения и старше и 1967 года рождения и моложе.

Тарифы взносов на страховую и накопительную части пенсий на 2009 гг. приведены в таблице 1.

Таблица 1 - Тарифы взносов на страховую и накопительную части пенсий на 2009 гг.

| База для начисления страховых взносов | Для лиц 1966 г.р. и старше | Для лиц 1967 г.р. и моложе | |

| Страховая часть | Страховая часть | Накопительная часть | |

| До 280 000 р. | 14 % | 8 % | 6,0 % |

Федеральным законом от 29.12.04 № 207-ФЗ утверждены тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (эти взносы в состав ЕСН не входят). Тарифные ставки устанавливаются по группам риска для различных отраслей и видов деятельности. Берем 0,2%.

Расчет пособий по временной нетрудоспособностиС 1 января 2005 г. изменился порядок расчета и выплаты пособий по временной нетрудоспособности в соответствии с Федеральным законом №202-ФЗ от 29.12.04.

Во-первых, теперь за счет ФСС пособие выплачивается начиная с третьего дня болезни, т.е. пособие за первые два дня болезни оплачивает предприятие.

Во-вторых, пособие за первые два дня работодатель оплачивает только в том случае, если заболел или получил травму сам работник предприятия. Пособие по беременности и родам, по уходу за заболевшим членом семьи по-прежнему полностью выплачиваются за счет ФСС.

Расчет пособий по временной нетрудоспособности зависит от того, сколько сотрудник фактически отработал за последние 12 календарных месяцев перед тем, как заболел. Если сотрудник отработал больше трех месяцев, то пособие рассчитывается исходя из его среднего заработка за последние 12 календарных месяцев. Если сотрудник отработал меньше трех месяцев, то пособие рассчитывается исходя из минимального размера оплаты труда (МРОТ).

В период фактической работы не включается время отпусков, болезни, простоя по причине, не зависящей от работника; забастовок, в которых работник не участвовал, но не мог работать; дополнительно оплачиваемые выходные по уходу за детьми – инвалидами; освобождения от работы в других случаях с сохранением или без сохранения заработной платы.

Если работник отработал три и более месяцев для расчета пособия определяют среднедневной заработок. Для этого фактически начисленную за расчетный период заработную плату делят на количество фактически отработанных за этот период дней; затем среднедневной заработок умножают на процент в зависимости от непрерывного стажа работника (менее 5 лет – 60 %, от 5 до 8 лет – 80 %, св. 8 лет – 100 %) и получают сумму дневного пособия. Если сотрудник отработал меньше трех месяцев, то сумму дневного пособия определяют путем деления МРОТ на количество рабочих дней в том месяце, в котором сотрудник заболел. Затем сумму дневного пособия умножают на количество дней нетрудоспособности.

Расходы по выплатам пособий по временной нетрудоспособности за первые два дня болезни относятся к прочим расходам, связанным с производством и реализацией (счета затрат).

С пособий по временной нетрудоспособности удерживается НДФЛ, ЕСН они не облагаются.

Допустим, Смирова М.С. работает с 01 ноября 2008 года, период болезни с 3 марта 2009 года. Стаж работы менее 3 лет. Совокупный доход за период 01.11.08-28.02.08 г. составит 24000 руб. Кол-во отработанных рабочих дней – 82. 24000/82*60%=175,61.

За первые два дня : 175,61*2= 351,22

З дня за счет ФСС 175,61*3=526,83

Расчет отпускных С 1 февраля 2002 г. ежегодно оплачиваемые отпуска предоставляются работникам в календарных днях.Отпускные рассчитываются исходя из среднего заработка за 12 месяцев, предшествующих тому месяцу, в котором работник ушел в отпуск.

В расчетную базу отпускных включаются только те выплаты, которые предусмотрены системой оплаты труда предприятия. Включаются ежемесячные премии, но не более одной за каждый месяц; премии за периоды работы, превышающие 1 месяц – не более одной в размере части, приходящейся на каждый месяц расчетного периода. Учитываются также вознаграждения за выслугу лет и по итогам работы за год в размере ![]() .

.

Все виды материальной помощи не учитываются.

Если работник полностью отработал двенадцать предшествующих отпуску месяцев, то среднедневной заработок определяется путем деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней). Сумма отпускных равна произведению среднедневного заработка и количества дней отпуска.

Если расчетный период отработан не полностью, то среднедневной заработок рассчитывается исходя из фактически начисленной заработной платы и фактически отработанных дней за расчетный период.

Предприятия могут создавать резерв на отпуска. Порядок создания резерва на отпуска прописан в НК РФ. В учетной политике предприятия необходимо указать, что создается резерв на отпуска и % резерва на отпуска от фонда оплаты труда. Бухгалтер ежемесячно начисляет сумму резерва на отпуска путем умножения % резерва на ФОТ с ЕСН без отпускных за каждый месяц.

Создание резерва на отпуска удобно для предприятия, т.к. позволяет списывать всю сумму отпускных за конкретный месяц за счет резерва и не распределять суммы отпускных и ЕСН по месяцам, в которых работник был в отпуске.

Шевченко отработал полностью период с марта 2008 года по февраль 2009 года. Отпускные: 84000/29,4/12*28=80000. Списываются за счет резерва.

Расчет цены и фактической себестоимости готовой продукции, выпускаемой за месяцЦена всего выпуска продукции за месяц определяется путем умножения цены единицы продукции (дана по вариантам в исходных данных) на количество выпускаемой продукции за месяц (также дано в исходных данных). Цена 200 руб, выпуск за месяц 3000 руб. Цена всего выпуска 500000 руб.

В фактическую себестоимость готовой продукции включается: стоимость сырья и материалов с учетом доставки, заработная плата рабочих с отчислениями на социальное страхование и обеспечение резерва на отпуска, амортизация оборудования и других основных средств производственного и управленческого назначения, списания стоимости лицензии за месяц, общепроизводственные и общехозяйственные расходы.

Фактическая себестоимость готовой продукции равна сумме оборотов по дебету счета 20 за месяц.

В производственных предприятиях готовая продукция оприходуется по фактической себестоимости с использованием сч. 43 «Готовая продукция».

Начисление амортизацииАмортизация по основным средствам начисляется ежемесячно, начиная со 2-го месяца после ввода их в эксплуатацию.

В лабораторном практикуме в соответствии с разработанной учетной политикой применяется линейный способ начисления амортизации, как в бухгалтерском, так и в налоговом учете.

При линейном способе сумма начисленной амортизации равна произведению первоначальной стоимости объекта основных средств Фп (по которой он принят на учет) и нормы амортизации На, деленной на 100.

Норма амортизации

На = ![]() %,

%,

где t – срок полезного использования основных средств.

Сроки полезного использования определяются предприятием самостоятельно в пределах классификационных групп, установленных постановлением Правительства РФ № 1 от 01.01.02 г.

В лабораторном практикуме амортизация начисляется для основных средств, полученных от учредителя: компьютера (Фп = 3000 руб., t = 3×12 = 36 месяцев) и для технологического оборудования (первоначальная стоимость равна разнице между стоимостью всех основных средств по варианту и стоимостью компьютера, t = 7×12 = 84 месяца).

Компьютер: 3000*1/36*100%=84

Технологическое оборудование: Фп=147000

147000*1/84*100%=1764

Также амортизация начисляется для безвозмездно полученных основных средств: технологического оборудования (Фп = 80 000 рублей, t = 72 месяца) и для мебели (Фп = 50 000 рублей, t = 60 месяцев).

Технологическое оборудование: 80000*1/72*100%=1112

Мебель: 50000*1/60*100%=835

Учет безвозмездно полученных основных средств.Безвозмездная передача основных средств оформляется договором дарения. Передающая сторона уплачивает НДС.

Безвозмездно полученные основные средства учитываются по рыночной стоимости, которая должна быть подтверждена соответствующими документами или определена оценщиком. Они учитываются на субсчете 98-2 «Безвозмездные поступления», открываемому к счету 98 «Доходы будущих периодов». После ввода объектов таких основных средств в эксплуатацию по ним начисляется ежемесячно амортизация (также начиная со 2![]() месяца) и часть стоимости этих основных средств на сумму ежемесячно начисленной амортизации включается в прочие доходы.

месяца) и часть стоимости этих основных средств на сумму ежемесячно начисленной амортизации включается в прочие доходы.

Предприятие ежемесячно определяет финансовый результат от основной деятельности по счету 90 «Продажи» и прочих доходов и расходов по счету 91 «Прочие доходы и расходы».

Финансовый результат по счету 90 «Продажи» определяется путем сопоставления кредитового оборота за месяц по субсчету 90-1 «Выручка» и суммы дебетовых оборотов по субсчетам 90-2 «Себестоимость», 90-3 «НДС», 90-4 «Акцизы» и т.д. Финансовый результат может быть в виде прибыли или убытка, он ежемесячно списывается на счет 99 «Прибыли и убытки».

Д 90-9 К 99 списан финансовый результат от продажи продукции (работ, услуг) в виде прибыли.

Д 99 К 90-9 списан финансовый результат в виде убытка.

Финансовый результат по прочим доходам и расходам определяется путем сопоставления кредитового и дебетового оборотов по субсчетам счета 91. Он также списывается ежемесячно на счет 99 «прибыли и убытки»:

Д 91-9 К 99 списан финансовый результат по прочим доходам и расходам в виде прибыли.

Д 99 К 91-1 списан финансовый результат в виде убытка.

Расчет налога на имущество.Основным нормативным документом является глава 30 НК РФ «Налог на имущество организаций».

В соответствии с гл. 30 в состав налогооблагаемого имущества включаются основные средства (счет 01) и доходные вложения в материальные ценности (счет 03).

Налог на имущество – региональный налог, поэтому порядок, сроки уплаты, ставки и льготы определяют законодательные органы субъектов РФ. Максимальная ставка налога на имущество составляет 2,2 %, в том числе для Москвы.

Для определения суммы налога на имущество нужно умножить среднегодовую стоимость имущества на установленную налоговую ставку.

Для расчета среднегодовой стоимости имущества нужно сложить остаточную стоимость основных средств и доходных вложений на начало каждого месяца отчетного периода (квартала, полугодия, 9 месяцев и года) и стоимость их на 1-ое число месяца, следующего за отчетным периодом, и результат разделить на количество месяцев в отчетном периоде, увеличенном на 1.

По итогам квартала, полугодия и 9 месяцев уплачивается налог на имущество в размере ![]() рассчитанной суммы.

рассчитанной суммы.

Стоимость основных средств 157000/4*2,2%=863,5 руб.

Расчет налога на прибыль.Начиная с бухгалтерской отчетности за 2003 год введено в действие ПБУ-18/02 «Учет расчетов по налогу на прибыль», которое устанавливает правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль.

Применение этого положения позволяет отражать в бухгалтерском учете и бухгалтерской отчетности различия налога на бухгалтерскую прибыль и налога, отраженного в налоговой декларации по налогу на прибыль.

ПБУ-18/02 должны применять все организации; кроме кредитных, страховых и бюджетных. Его могут не применять и малые предприятия.

В результате применения различных правил признания доходов и расходов, установленных нормативными документами по бухгалтерскому учету и Налоговым Кодексом РФ, образуются постоянные и временные разницы между бухгалтерской и налогооблагаемой прибылью отчетного периода.

Под постоянными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов.

Постоянные разницы возникают в результате:

- превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка) над расходами, принимаемыми для целей налогообложения, по которым предусмотрены ограничения (например, представительские расходы, оплата суточных при командировках, расходы на рекламу);

- непризнания для целей налогообложения расходов, связанных с передачей безвозмездно имущества и расходов, связанных с этой передачей;

- непризнания для целей налогообложения убытка, образовавшегося в результате передачи имущества в уставный капитал другого предприятия;

- других аналогичных различий.

Постоянные разницы нужно учитывать при корректировке бухгалтерской прибыли. Сумма, на которую нужно скорректировать «бухгалтерский» налог – это постоянное налоговое обязательство (ПНО).

Постоянное налоговое обязательство равно произведению постоянной разницы на установленную ставку налога на прибыль:

ПНО = пост. разница × ![]() .

.

ПНО отражаются в бухгалтерском учете по дебету субсчета «ПНО», открываемому к счету 99 «прибыли и убытки», в корреспонденции со счетом 68.

При начислении и выплате материальной помощи. Секретарю Смирновой М.С. начислена материальная помощь в сумме 4000 рублей (эта сумма не учитывается при налогообложении прибыли). Кроме того, с этой суммы начисляется взнос на страхование от несчастных случаев на производстве – 800 рублей.

ПНО = 4800![]() = 960 рубля.

= 960 рубля.

Если при расчете налога на прибыль не учитываются доходы, то налоговая прибыль становиться меньше бухгалтерской и возникают постоянные налоговые активы (ПНА).

В бухгалтерском учете ПНА отражаются по кредиту субсчета «ПНА», открываемому к счету 99, в корреспонденции со счетом 68.

Под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или других отчетных периодах.

Временные разницы при формировании налогооблагаемой прибыли приводит к образованию отложенного налога на прибыль.

Временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль подразделяются на:

- вычитаемые временные разницы;

- налогооблагаемые разницы.

Много вычитаемых временных разниц возникает у тех предприятий, которые применяют кассовый метод при расчете налога на прибыль. У предприятий, рассчитывающих налог на прибыль методом начисления, вычитаемые временные разницы возникают, когда:

- амортизация основных средств рассчитывается разными методами, причем в бухгалтерском учете сумма амортизации больше, чем в налоговом учете;

- убыток в бухгалтерском учете отражается сразу, а в налоговом переносится на будущее.

Вычитаемые временные разницы показывают ту сумму, на которую текущая налогооблагаемая прибыль больше бухгалтерской. Со временем эта разница погашается.

В результате образования вычитаемых временных разниц возникают отложенные налоговые активы (ОНА), определяемые путем умножения временных вычитаемых разниц на ставку налога на прибыль:

ОНА = 10000 ![]() =2000

=2000

В бухгалтерском учете начисленные ОНА отражаются по дебету счета 09 « Отложенные налоговые активы» в корреспонденции со счетом 68.

Временные разницы целесообразно отражать в специальном регистре, в котором отслеживаются суммы на начало периода, списанные и начисленные разницы за отчетный период и сальдо на конец периода.

В феврале производится запись:

Д 68 К 09 167 руб. погашена часть ОНА.

Налогооблагаемые временные разницы приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или последующих отчетных периодах.

Самым распространенным случаем, когда возникают налогооблагаемые временные разницы у предприятий, применяющих метод начисления, является включение затрат в расходы будущих периодов в бухгалтерском учете и списание их сраз сразу в налоговом учете.

В результате образования налогооблагаемых разниц возникают отложенные налоговые обязательства (ОНО), определяемые путем умножения налогооблагаемых разниц на ставку налога на прибыль:

ОНО = налогооблаг. разницы ![]() .

.

В бухгалтерском учете ОНО отражаются на счете 77 «Отложенные налоговые обязательства».

Налогооблагаемые временные разницы также целесообразно отражать в специальных регистрах. Пример заполнения регистра налогооблагаемых разниц приведен в таблице 3.

Таблица 2 - Регистр учета налогооблагаемых временных разниц за февраль 2009 г.

| Остаток налогооблагаемых разниц на начало месяца | Начислены налогооблагаемые разницы за месяц | Списаны налогооблагаемые разницы за месяц | Остаток налогооблагаемых разниц на конец месяца | ||||

| операция | сумма | операция | сумма | операция | сумма | операция | Сумма |

| --- | --- | Начислен страховой взнос по страхованию имущества | 15 000 | Списана 1/12 часть страх. взноса | 1250 | Начислен и учтен страховой взнос | 13750 |

| Подписка на переодич. издания | 5000 | Списана 1/12 часть стоимости подписки | 417 | Подписка на переодич. издания | 4583 | ||

| Итого | 20 000 | 1667 | 18 333 | ||||

Теперь необходимо учесть ПНО (960 руб.), ОНА (2016,8-336,8=1680.), ОНО (3000-666 = 2334 руб.) при расчете налога на прибыль за 1 квартал 2009 г.

Бухгалтерская прибыль ООО «Алтайские Зори» за 1 квартал составила 337504,05 рублей.

Налог с этой прибыли (условный расход) равен: ![]() рублей.

рублей.

В конце марта бухгалтер ООО «Алтайские Зори» делает запись: Д 99 субсчет «Условный расход по налогу на прибыль» К 68 субсчет «Расчеты по налогу на прибыль» – 67500,81 руб. (начислен налог с «бухгалтерской» прибыли).

Этот налог нужно скорректировать до величины, определенной по данным налогового учета. Для этого необходимо закрыть субсчета «Условный расход по налогу на прибыль», «Постоянное налоговое обязательство» на субсчет «Налог на прибыль» счета 99:

Д 99 субсчет «Налог на прибыль» К 99 субсчет «Условный расход по налогу на прибыль»

– 67500,81 рублей списан условный расход;

Д 99 субсчет «Налог на прибыль» К 99 субсчет «ПНО» – 960 руб. списано ПНО.

Таким образом, налог на прибыль, отраженный на счете 99, равен 67500,81 +960 = 68460,81 руб.

Этот налог отличается от того, который отражен на счете 68 и указывается в налоговой декларации на сумму ОНА и ОНО, сделаем эту корректировку:

Нпр = 68460,81 + ОНА – ОНО = 68460,81 + 1680 –2334 = 67806,81 руб.

Оборотно-сальдовая ведомость за 1 квартал 2009 г.

| Сальдо начальное | Обороты | Сальдо конечное | ||||

| № счета | Дт | Кт | Дт | Кт | Дт | Кт |

| 01.1 | 160000 | 3000 | 157000 | |||

| 01.2 | 3000 | 3000 | ||||

| 02 | 84 | 6755 | 6671 | |||

| 08 | 160000 | 160000 | ||||

| 09 | 2016,8 | 336,8 | 1680 | |||

| 10.1 | 990000 | 900000 | 90000 | |||

| 10.2 | 18000 | 18000 | ||||

| 19 | 180720 | 116280 | 64440 | |||

| 20 | 1430105,23 | 1430105,23 | ||||

| 25 | 2876 | 2876 | ||||

| 26 | 296080,73 | 296080,73 | ||||

| 43 | 1430105,23 | 1430105,23 | ||||

| 50 | 214777,13 | 214777,13 | 0 | |||

| 51 | 1361248 | 1072519,19 | 288728,81 | |||

| 60 | 744344 | 1140428 | 396084 | |||

| 62.1 | 1637000 | 1357000 | 280000 | |||

| 62.2 | 1655540 | 1360540 | 295000 | |||

| 62.11 | 207000 | 207000 | ||||

| 68 | 245805,46 | 573703,94 | 327898,48 | |||

| 69 | 75583,4 | 78114 | 2530,6 | |||

| 70 | 229885,96 | 327953,82 | 98067,86 | |||

| 73 | 4000 | 4000 | ||||

| 75 | 300000 | 300000 | ||||

| 76 | 15000 | 15000 | ||||

| 80 | 300000 | 300000 | ||||

| 90/1 | 1770000 | 1770000 | ||||

| 90/2 | 1430105,23 | 1430105,23 | ||||

| 90/3 | 270000 | 270000 | ||||

| 90/9 | 1770000 | 1770000 | ||||

| 91/1 | 6364 | 6364 | ||||

| 91/2 | 8754,72 | 8754,72 | ||||

| 91/9 | 10466,72 | 10466,72 | ||||

| 96 | ||||||

| 97 | 27966,67 | 70300,3 | 42333,63 | |||

| 98 | 2224 | 10000 | 7776 | |||

| 99 | 76869,53 | 72356,77 | 4512,76 | |||

| 0 | 0 | 16735922,8 | 16735922,8 | 1181361,57 | 1181361,57 | |

Бухгалтерский баланс

| Актив | Код стр. | На начало отчет-ного года | На конец отчет-ного периода | |

| 1 | 2 | 3 | 4 | |

| I. Внеоборотные активы | ||||

| Нематериальные активы (04,05) | 110 | |||

| Основные средства(01, 02, 03) | 120 | 150329 | ||

| Незавершенное строительство (07, 08, 16,) | 130 | |||

| Доходные вложения в материальные ценности (03) | 135 | |||

| Долгосрочные финансовые вложения (58) | 140 | |||

| Отложенные налоговые активы | 145 | 1680 | ||

| Прочие внеоборотные активы | 150 | |||

| Итого по разделу I | 190 | 0 | 152009 | |

| II. Оборотные активы | ||||

| Запасы | 210 | 90000 | ||

| в том числе: | 211 | 90000 | ||

| сырье, материалы и другие аналогичные ценности (10, 16) | ||||

| животные на выращивании и откорме (11) | 212 | |||

| затраты в незавершенном производстве (20, 21, 23, 29, 44 и 46) | 213 | |||

| готовая продукция и товары для перепродажи (43, 41, 42) | 214 | |||

| товары отгруженные (45) | 215 | |||

| расходы будущих периодов (97) | 216 | (42333,63) | ||

| прочие запасы и затраты | 217 | |||

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 64440 | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | |||

| в том числе покупатели и заказчики | 231 | |||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 575000 | ||

| в том числе покупатели и заказчики | 241 | 575000 | ||

| Краткосрочные финансовые вложения (58 и 59) | 250 | |||

| Денежные средства | 260 | 288 729 | ||

| Прочие оборотные активы | 270 | |||

| Итого по разделу II | 290 | 0 | 975 835 | |

| БАЛАНС (сумма строк 190+290) | 300 | 0 | 1 127 844 | |

| III. Капиталы и резервы | ||||

| Уставной капитал (80) | 410 | 300000 | ||

| Добавочный капитал (83) | 420 | |||

| Резервный капитал (82) | 430 | |||

| в том числе | 431 | |||

| резервы, образованные в соответствии с законодательством | ||||

| резервы, образованные в соответствии с учредительными документами | 432 | |||

| Нераспределенная прибыль (непокрытый убыток) (84) | 470 | (4 513) | ||

| Итого по разделу III | 490 | 295487 | ||

| IV. Долгосрочные обязательства | ||||

| Займы и кредиты (67) | 510 | |||

| Отложенные налоговые обязательства (77) | 515 | |||

| Прочие долгосрочные обязательства | 520 | |||

| Итого по разделу IV | 590 | |||

| V. Краткосрочные обязательства | ||||

| Займы и кредиты (66) | 610 | |||

| Кредиторская задолженность | 620 | 824 581 | ||

| в том числе: | 621 | 396 084 | ||

| поставщики и подрядчики (60,76) | ||||

| задолженность перед персоналом организации (70) | 622 | 98 068 | ||

| задолженность перед государственными внебюджетными фондами (69) | 623 | 2530,6 | ||

| задолженность перед бюджетом (68) | 624 | 327898,5 | ||

| прочие кредиторы | 625 | 0 | ||

| Задолженность участникам (учредителям) о выплате доходов (75) | 630 | |||

| Доходы будущих периодов (98) | 640 | 7776 | ||

| Резервы предстоящих расходов (96) | 650 | |||

| Прочие краткосрочные обязательства | 660 | |||

| Итого по разделу V | 690 | 0 | 832 357 | |

| БАЛАНС | 700 | 0 | 1 127 844 | |

| (сумма строк 490+590+690) | ||||

Отчет о прибылях и убытках

| Показатель | За отчетный период | ||

| Наименование | код | ||

| 1 | 2 | 3 | |

| Доходы и расходы по обычным видам деятельности | 10 | 1770000 | |

| Выручка (нетто) от продажи товаров, работ, услуг за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | |||

| Себестоимость проданных товаров, продукции, работ, услуг | 20 | 1134024,5 | |

| Валовая прибыль | 30 | 635975,5 | |

| Коммерческие расходы | 40 | ||

| Управленческие расходы | 50 | 296080,73 | |

| Прибыль (убыток) от продаж | 100 | 339894,77 | |

| Прочие доходы и расходы | 110 | ||

| Проценты к получению | |||

| Проценты к выплате | 120 | ||

| Доходы от участия в других организациях | 130 | ||

| Прочие операционные доходы | 140 | 6364 | |

| Прочие операционные расходы | 150 | 8754,72 | |

| Внереализационные доходы | 160 | ||

| Внереализационные расходы | 170 | ||

| Прибыль (убыток) до налогообложения | 200 | 337504,05 | |

| Отложенные налоговые активы | 300 | 1680 | |

| Отложенные налоговые обязательства | 400 | 2334 | |

| Текущий налог на прибыль | 500 | 68460,81 | |

| Чистая прибыль (убыток) отчетного периода | 600 | 269043,24 | |

| Справочно. | 700 | 960 | |

| Постоянные налоговые обязательства (активы) | |||

| Базовая прибыль (убыток) на акцию | 800 | ||

| Разводненная прибыль (убыток) на акцию | 900 | ||

Список литературы

1. Астахов В.П. Теория бухгалтерского учета. - Издательский центр "МАРТ", 2006. – 314 с.

2. Бабаев Ю.А. Теория бухгалтерского учета: Учебник. - М.: ЮНИТИ, 2007. – 520 с.

3. Бабченко Т.Н., КозловаЕ.П., Галанина Е.П. "Бухгалтерский учёт". 2-е изд., М: Финансы и статистика, 2007. 567 с.

4. Богатая И.Н., Хахонова Н.Н. Бухгалтерский учет. – Ростов н/Д.: «Феникс», 2006.

5. Белоцерковский В. И. Теория бухгалтерского учета – М.: Экономика, 2005

6. Горина Г. А. Бухгалтерский учет: учебное пособие/, М: УМКОМ МИПП ТОО «Люкс-арт», 2006 г. - 72с.

7. Захарин В.Р. Бухгалтерский учет на малых предприятиях. М.: «Налоговый вестник», 2005.

8. Ивасенко К.В.. Основы теории бухгалтерского учета. :Тюмень. Издательство ТГУ.

9. Козлова Е.П., Галанина Е.Н. Бухгалтерский учет в коммерческих организациях - М.: «Финансы и статистика», 2006

10. Камышанов П.И., Камышанов П.А., Камышанова Л.И. Современная бухгалтерия и аудит на предприятиях: - М, Финансы и статистика 2006 - 720с.

Похожие работы

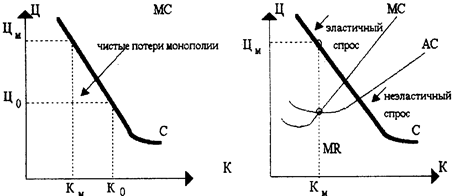

... кредитования, то он может выплатить деньги получателю перевода, а позднее произвести расчёт с банком-отправителем. Теперь подробно попробуем расписать схему международного телеграфного перевода на основе использования S.W.I.F.T. Итак[5], стороны, производящие платежные операции принимают решения о переводе денег на имя стороны-получателя. Сторонами, производящими платежные операции, могут быть ...

... М., 1995. 116. Клюкач В.А. Состояние и развитие аграрной экономической науки в России // Экономика сельскохозяйственных и перерабатывающих предприятий. – 2000. – №6. 117. Князева И.В. Антимонопольная политика в России:учебное пособие для студентов вузов обучающихся по специальности «Нац.экономика»/М.:Омега-Л, 2006. 526 с. 118. Ковалевская Л. Права надо защищать // Вечерний Ставрополь. ...

0 комментариев