Навигация

Начисление амортизации по основным фондам производится по формуле:

А год = F/С п. и,

где С п. и - срок полезного использования

Fср - стоимость основных фондов.

1. А год = (360 000+240 000) / 10 лет = 60 000 руб.

А мес = А год / 12

А мес = 60 000/12 = 5 000 руб.

2.4 Составление сметы расходов и доходов

Расходы по общим видам деятельности формируются по следующим элементам:

материальные затраты;

затраты на оплату труда;

отчисления на социальные нужды;

амортизация;

прочие.

Отчисления на социальные нужды включают:

единый социальный налог, который рассчитывается по регрессивной шкале ставок;

страховые взносы от несчастных случаев на производстве и профессиональных заболеваний.

Таблица 2.4 - Смета расходов и доходов

| N п/п | Наименование показателей | Нормы расчета | Данные | |||

| октябрь | ноябрь | декабрь | квартал | |||

| 1 | Материальные затраты | Cm=Qm*Цm* N | 386400 | 386400 | 386400 | 1159200 |

| 2 | Транспортно-заготовительные расходы | 2% от ст.1 | 7728 | 7728 | 7728 | 23184 |

| 3 | ФЗП | Ст. табл.2 | 80700 | 80700 | 80700 | 242100 |

| 4 | Единый социальный налог 26% | П.4 *п.3 | 20982 | 20982 | 20982 | 62946 |

| 5 | Страхование от несчастных случаев (4,3%) | П.3 *п.5 | 3470,1 | 3470,1 | 3470,1 | 10410,3 |

| 6 | Амортизация | 5000 | 5000 | 10000 | ||

| 7 | Итого затрат | Сумма ст. с 1-6 | 499280,1 | 504280,1 | 504280,1 | 1507840,3 |

| 8 | Плановая рентабельность,% | 28 | 28 | 28 | 28 | |

| 9 | Прибыль | П.8* п.7 | 139798,4 | 141198,4 | 141198,4 | 422195,2 |

| 10 | Объем реализации | П.7+п.9 | 639078,5 | 645478,5 | 645478,5 | 1930035,6 |

| 11 | НДС, 18% | 18% от п.10 | 115034,1 | 116186,1 | 116186,1 | 347406,4 |

| 12 | Выручка от реализации | П.10 +п.11 | 754112,6 | 761664,6 | 761664,6 | 2277442 |

2.5 Расчет налогов и распределение чистой прибыли

По окончании квартала рассчитываются следующие налоги:

налог на имущество;

налог с прибыли;

сумма чистой прибыли

С 2004 года к имуществу относятся только основные средства (за исключением земли, объектов природопользования, а также имущества принадлежащего государству и используемое для нужд обороны, безопасности, охраны порядка). Максимальная ставка налога составляет 2,2%. Однако региональные власти имеют право устанавливать свою ставку от 0 до максимума.

Ни = Fср * cmн

Где Fср - среднегодовая стоимость;

Cm n - ставка налога.

С 2004 года среднегодовая стоимость имущества будет рассчитываться: нужно сложить остаточную стоимость основных средств на начало каждого месяца отчетного периода (квартала, полугода, 9 месяцев, года) и стоимость имущества на 1 число месяца следующего за отчетным периодом. Результат надо разделить на количество месяцев в отчетном периоде на 1.

По итогам квартала, полугодия, 9 месяцев нужно будет заплатить ¼ рассчитанной суммы.

Сумма налога на имущество определяется по формуле, руб:

,

,

где ![]() - среднегодовая стоимость имущества;

- среднегодовая стоимость имущества;

2,2 - ставка налога, %.

Среднегодовая стоимость имущества за отчетный период (квартал, полугодие, девять месяцев, год) определяется путем деления на четыре суммы, полученной от сложения стоимости имущества на первое число отчетного года и на первое число следующего за отчетным периодом месяца, а также суммы стоимости имущества на каждое первое число кварталов отчетного периода.

На F1.10 05г. =0

Стоимость имущества на 1.11 05г. равна стоимости имущества, внесенной учредителями в уставный капитал, уменьшенной на сумму амортизации

На F1.11 05г - 600000 руб.

На F1.12.05. г - 600000-5000=595000 руб.

На F 1.01.06г-595000-5000=590000 руб.

Среднегодовая стоимость имущества за отчётный период

Fср = (600000+595000+590000) /4=446250 руб.

Рассчитываем налог на имущества

Ни = (446250 *2.2%) /4 = 2454,4 руб.

Налогооблагаемая прибыль уменьшается на сумму вышеуказанного налога, руб.:

Рн = Рф - Ни

где ![]() - фактически полученная прибыль, руб.;

- фактически полученная прибыль, руб.;

![]() - налог на имущество, руб.;

- налог на имущество, руб.;

Рн = 422195,2- 2454,4 = 419740,8 руб.

Сумма налога с прибыли определяется, исходя из выражения, руб.

![]() ,

,

где 24 - ставка налога с прибыли, %.

![]() 419740,8 ´ 24/100 = 100737,8руб.

419740,8 ´ 24/100 = 100737,8руб.

Чистая прибыль:

Рч = 419740,8 - 100737,8 = 319003 руб.

Сумма чистой прибыли распределяется по фондам специального назначения: фонд накопления и фонд потребления.

3. Формирование учетной политики предприятия 3.1 Учетная политика для целей бухгалтерского учета

1. Нормативные документы, регулирующие вопросы учетной политики предприятия:

Основными нормативными документами, регулирующими вопросы учетной политики предприятия являются:

Федеральный закон РФ "О бухгалтерском учете, Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утвержденные Приказом Минфина РФ от 30.12.1999г. № 107, от 24.03.2000г. № 31н), План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкции по его применению (утвержденные приказом Минфина РФ от 31.10 2000г. № 94н), ПБУ "Учетная политика организации (утвержденная Приказом Минфина РФ от 9.12.1998г. № 60н), Налоговый Кодекс.

2. Организационные элементы учетной политики:

Обеспечить полноту отражения в бухгалтерском учете за отчетный период всех фактов хозяйственной деятельности (требования полноты);

обеспечить своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требования своевременности);

рациональное ведение бухгалтерского учета исходя из условий хозяйственной деятельности;

изменения учетной политики допускать согласно раздела IV ПБУ 1/98 "Учетная политика организаций".

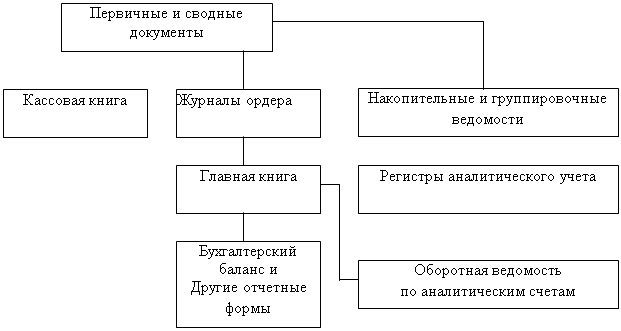

3. Технические элементы учетной политики:

установить, что бухгалтерский учет осуществляется бухгалтерской службой, как структурным подразделением, возглавляемым главным бухгалтером;

установить, что бухгалтерская отчетность предприятия за отчетный период (месяц, квартал, год) составляется бухгалтерской службой предприятия.

Квартальную отчетность представлять в одном экземпляре в органы ГНИ, управление статистики до 30 числа месяца следующего за кварталом, годовую - не позднее 30 марта, следующего за отчетным;

Коммерческие расходы, собранные на счете 44 признаются полностью в отчетном периоде и подлежат списанию в дебет счета 90 "Продажи".

Готовая продукция отражается в бухгалтерском учете по нормативной (плановой) производственной себестоимости с отдельным учетом отклонений от фактической себестоимости.

3.2 Учетная политика для целей налогового учетаУстановить, что ведение налогового учета и исчисление всех налогов осуществляется бухгалтерской службой как структурным подразделением организации.

Налог на имущество предприятий.

Установить, что при исчислении налога на имущество налоговая база определяется исходя из стоимости основных средств отражаемой в активе баланса на счетах бухгалтерского учета.

Обеспечить раздельный учет имущества, облагаемого и необлагаемого налогом на имущество предприятий.

Налог на добавленную стоимость.

Установить, что дата возникновения обязанности по уплате НДС определяется по мере оплаты.

Установит ведение раздельного учета для целей исчисления НДС по операциям реализации товаров (работ, услуг), подлежащих налогообложению по различным налоговым ставкам. В частности:

ставка 10%

ставка 18%

Налог на прибыль организаций.

Определять доходы и расходы при исчислении налога на прибыль по методу начисления.

Организовать систему начисления налоговой базы при расчете налога на прибыль, которая определяется на основе порядка группировки и отражения объектов и хозяйственных операций одновременно и в бухгалтерском и налоговом учете организации.

Установить, что для целей налогообложения прибыли все расходы учитываются в разрезе прямых и косвенных расходов.

Налоговый учет организовать исходя из принципа последовательности применения норм и правил налогового учета (т.е. одного налогового периода к другому).

Установить, что для подтверждения данных налогового учета являются первичные налоговые документы, используемые в целях бухгалтерского учета.

Установить для целей определения налоговой базы по налогу на прибыль ведение раздельного учета доходов и расходов по следующим видам деятельности.

Производство и реализация продукции основного производства, включая реализацию давальческого сырья.

Выполнение работ и услуг.

Реализация покупных товаров.

Реализация прочего имущества.

Реализация амортизируемого имущества.

Выполнение услуг по переработке давальческого сырья.

Утвердить рабочий план счетов, субсчетов аналитического бухгалтерского учета согласно приложению № 1 к данному положению;

В целях достоверности данных бухгалтерского учета и отчетности производить инвентаризацию имущества и финансовых обязательств по приказу генерального директора в следующие сроки:

Похожие работы

... (МП) может вестись по: - простой форме бухучета (без использования регистров бухучета имущества МП) - форме бухучета с использованием регистров бухучета имущества МП. Простая форма бухгалтерского учета. Малые предприятия, совершающие незначительное количество хозяйственных операций (как правило, не более тридцати в месяц), не осуществляющие производства продукции и работ, связанного с ...

... бухгалтерского учета (например, положение по бухгалтерскому учету №2 "Учет договоров (контрактов) на капитальное строительство"); в) планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий. Основы методологии бухгалтерского учета на малых предприятиях изложены в Указаниях по ведению бухгалтерского учета и отчетности и применению регистров бухгалтерского учета для ...

... повышению эффективности ведения бухгалтерского учета не только на данном участке учета, но и по всем сегментам. Заключение Настоящая курсовая работа написана на тему «Бухгалтерский учет на малом предприятии» на примере сельскохозяйственного предприятия ООО «Хуторское». Поступление товаров и тары на ООО «Хуторское» отражается по дебету активного счета 41 «Товары», по субсчетам 41-1 «Товары на ...

основные формы бухгалтерского учета на малых предприятиях. При этом важен анализ их преимуществ и недостатков. Глава 1. Малые предприятия 1.1 Историческое положение Переход к рыночной экономике потребует изменения всей экономической инфраструктуры страны и в первую очередь осуществление ее демонополизации. В стране сейчас 40 тыс. предприятий, а для создания необходимой инфраструктуры ...

0 комментариев