Навигация

Ипотечное кредитование как способ доступности жилья

2. Ипотечное кредитование как способ доступности жилья

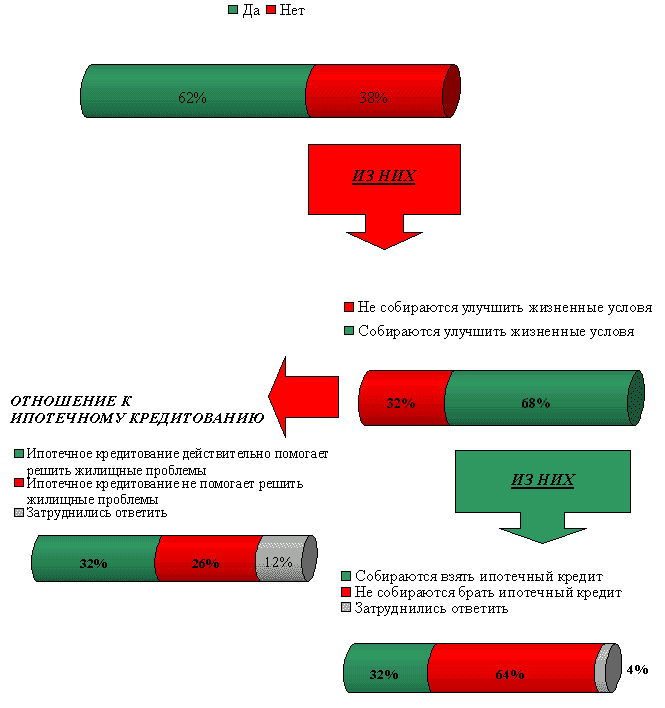

Ипотечное кредитование обеспечивает возможность купить квартиру тем гражданам, которые не имеют накоплений, равных ее стоимости. Однако не все могут им воспользоваться. Следовательно, повышение доступности жилья за счет ипотечного кредитования предполагает создание условий, при которых большинство населения сможет получать ипотечные кредиты.

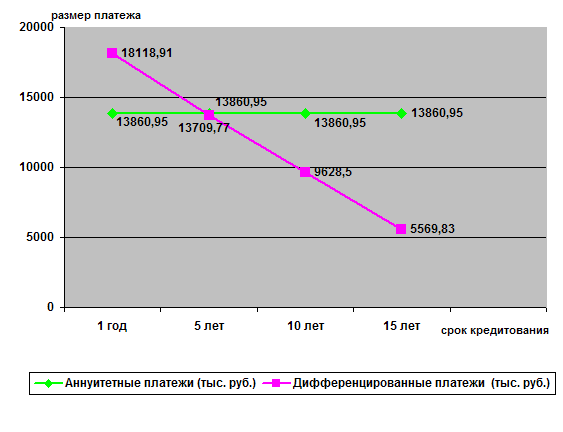

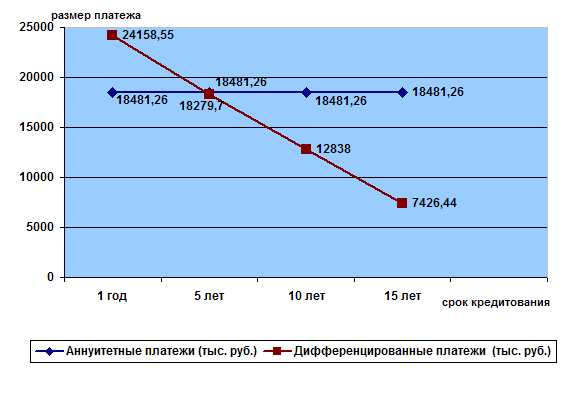

Ипотечные кредиты будут доступными для большинства в случае, если доход (в первую очередь заработок) основной массы жителей страны достаточен для осуществления ежемесячных выплат по кредитам без значительного ущерба для текущего потребления. Другими словами, ипотечные кредиты тем доступнее, чем меньше ежемесячные выплаты по ним. Минимизация выплат может быть достигнута за счет снижения процентной ставки, уменьшения суммы кредита и увеличения его срока.

Основным регулятором доступности ипотечного кредитования в рамках используемого в нашей стране механизма служит процентная ставка. Ее величина определяется тремя факторами: стоимостью ресурсов, накладными расходами кредиторов и надбавкой за риск для компенсации их потенциальных потерь.

В России повышение доступности ипотечных кредитов опирается на снижение надбавки за риск. Оно обеспечивается тем, что основные риски ипотечного кредитования принимает на себя государство.

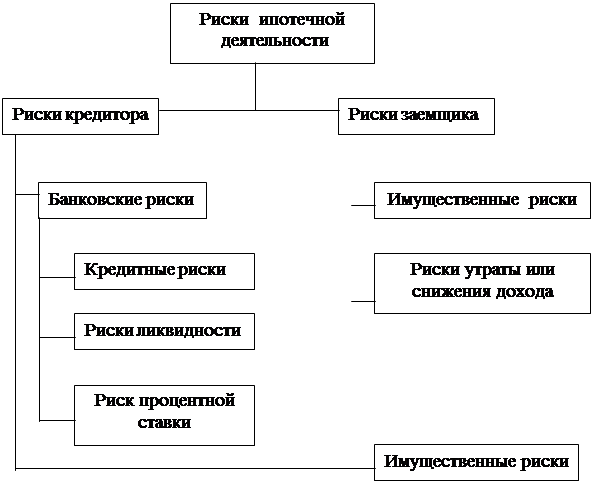

Ипотечным кредитам присущи два вида рисков: кредитный и процентный. Кредитный риск – риск того, что заемщик не выполнит своих обязательств по погашению и обслуживанию долга перед кредитором, причем последний не сможет (полностью либо частично) компенсировать свои потери за счет реализации предмета залога (в данном случае квартиры). Этот риск присутствует при любом виде кредитования, однако при ипотечном кредитовании следует дополнительно учитывать его социальный аспект. Поскольку заемщиком является физическое лицо, реализация предмета залога может привести к тому, что заемщик и его семья окажутся без крыши над головой.

В отличие от кредитного процентный риск характерен в первую очередь именно для ипотечного кредитования и связан с тем, что средства, привлекаемые кредиторами (вклады, депозиты), обычно краткосрочные, в то время как ипотечные кредиты предоставляются на длительные сроки. Таким образом, ипотечный кредит финансируется большей частью за счет средств различных краткосрочных вкладов, которые последовательно привлекаются и возвращаются вкладчикам. Если в течение срока жизни ипотечного кредита процентные ставки на рынке возрастают (например, при повышении инфляции), кредитору приходится платить более высокие проценты по вновь привлекательным вкладам, в то время как заемщик продолжает выплачивать проценты по своему кредиту в том же объеме, как и в период, когда ставки на рынке были низким. Другими словами, процентный риск – это риск возникновения ситуации, при которой проценты, которые по своему ипотечному кредиту заемщик платит кредитору, не будут достаточными для выплаты последним процентов вкладчикам по тем депозитам, за счет которых этот кредит финансируется.

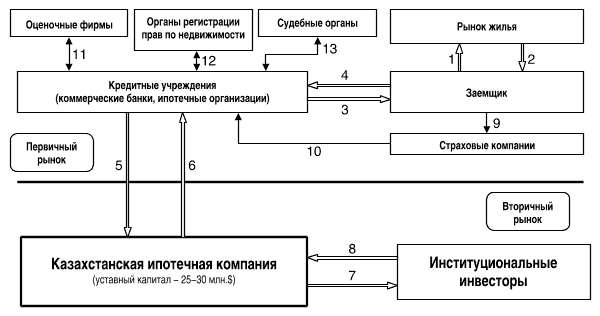

Российское государство принимает на себя кредитный и процентный риски ипотечных кредитов частично из-за осуществления ипотечного кредитования государственными банками, а частично – за счет использования схемы вторичного ипотечного рынка. Ее суть заключается в том, что ипотечный кредит выдается коммерческим банком, а затем сразу продается (иногда через посредника, иногда – напрямую) государственной организации – Агентству ипотечного жилищного кредитования (АИЖК). С этого момента коммерческий банк никакого отношения к ипотечному кредиту не имеет и никаких рисков по нему не несет. Если заемщик окажется неплатежеспособным, а наложить взыскание на залог не удается, то убытки понесет не банк, а государство в лице АИЖК. Следовательно, на него полностью перекладывается кредитный риск.

АИЖК финансирует кредиты за счет выпуска собственных долговых обязательств, гарантированных государством, то есть фактически за счет государственного долга. Таким образом, АИЖК привлекает для финансирования ипотечных кредитов самые дешевые ресурсы, которые можно найти на рынке, - средства, вкладываемые в наименее доходные (но и наименее рискованные) государственные ценные бумаги.

Отметим, что долговые обязательства, выпускаемые АИЖК, обычно рассчитаны на срок до 30 лет. Значит, кредит (в случае если он досрочно не погашается) финансируется в течение срока его жизни за счет пяти выпусков долговых обязательств Агентства. Выпуская обязательства со сравнительно небольшим сроком, АИЖК дополнительно снижает стоимость ресурсов, однако при этом оно берет на себя (точнее, на государство) помимо кредитного еще и процентный риск.

Принимая на себя основные риски ипотечного кредитования и не устанавливая при этом соответствующей надбавки за риск, государство фактически субсидирует все ипотечные кредиты на ее сумму. В результате ему удается обеспечить предложение ипотечных кредитов населению по очень низким ставкам.

Ипотечный кредит в рублях сегодня можно получить на 30 лет под 11,5% годовых. При этом его фактическая стоимость для физического лица еще меньше, так как проценты по ипотечному кредиту подлежат налоговому вычету. Таким образом, за счет уменьшения величины выплачиваемых налогов гражданин получает кредит по ставке 87% (ставка подоходного налога – 13%) от начисленных по кредиту процентов. То есть реальная ставка по ипотечному кредиту для физического лица оказывается равной 10%.

Однако способствует ли предоставление ипотечных кредитов под столь низкий процент повышению доступности жилья? Предоставление дешевых кредитов как раз и запускает механизмы, приводящие к резкому росту цен на жилую недвижимость. Действие этих механизмов связано с ключевой ее особенностью как товара. Оно заключается в том, что недвижимость, будучи продуктом потребления, одновременно является объектом инвестирования.

Таблица 1 - Условия ипотечных жилищных кредитов, рефинансируемых Агентством:

| Соотношение кредит/залог, % | Процентная ставка, % годовых | ||

| от 12 до 120 мес. (от 1 до 10 лет) включительно | более 120 до 240 мес. (от 10 до 20 лет) включительно | более 240 до 360 мес. (от 20 до 30 лет) включительно | |

| от 30% (включительно) до 50% (включительно) | 10,75 | 11,00 | 11,25 |

| более 50% до 70% (включительно) | 12,00 | 12,25 | 12,50 |

| более 70% до 90% (включительно) | 13,50 | 13,75 | 14,00 |

Похожие работы

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

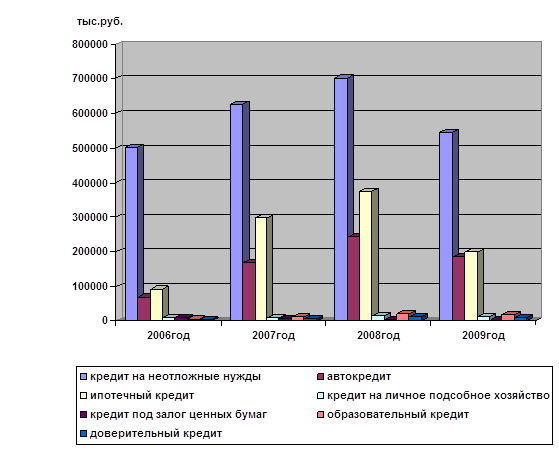

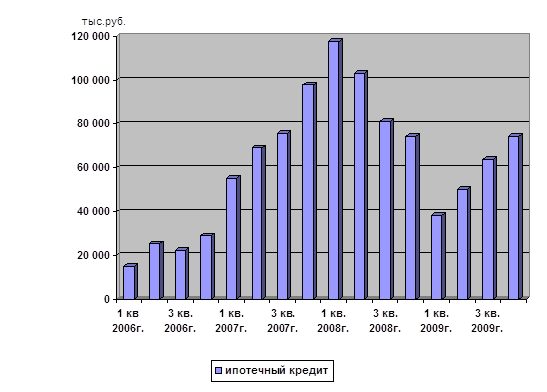

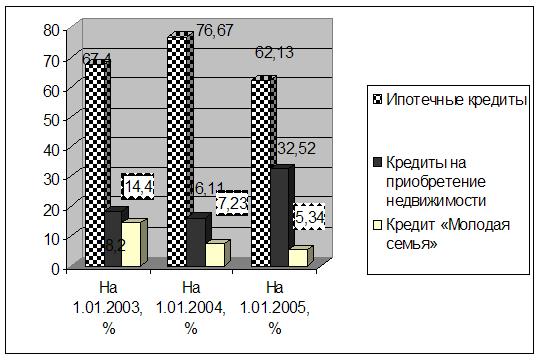

... решения жилищной проблемы для населения является долгосрочное ипотечное жилищное кредитование. 2 Анализ системы ипотечного кредитования Нефтекамского отделения №4891 Сбербанка России 2.1 Основные характеристики Сбербанка России Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

0 комментариев