Навигация

Функции ипотечного жилищного кредита

1.3 Функции ипотечного жилищного кредита

К основным функциям ипотечного жилищного кредита можно отнести следующие.

1. Функция потребления. Ипотечный жилищный кредит стимулирует потребление. Потребители, стремясь к извлечению максимума полезности, начинают обоснованно и взвешенно оценивать свои текущие и будущие доходы. Те, кто оценивает свою текущую возможность потребления выше, получают сбережения тех, кто в настоящий момент оценивает свою способность к потреблению ниже, и в будущем возвращают потребительскую способность кредиторам. Важно и то, что ипотечный жилищный кредит создает новые формы активов как для потребителей, так и для кредиторов, что в дальнейшем приводит к созданию новых финансовых инструментов(ипотечных закладных, деривативов, векселей и других).

2. Функция инвестиций. Ипотечный жилищный кредит способствует переводу временно свободных денежных средств в эффективные и надежные отрасли вложений, а именно в жилищное строительство, промышленность строительных материалов, сопутствующих товаров, работ и услуг, стимулируя таким образом развитие легкой, обрабатывающей промышленности, транспорта, связи, сельского хозяйства. Привлечение значительных инвестиций в жилищное строительство способствует снижению издержек производства, подчеркивая взаимосвязь с функцией потребления. Снижение издержек, влияющее на развитие потребления, позволяет потребителям получить больше благ в настоящем и осуществлять новые инвестиции в строительство и смежные отрасли.

3. Социальная функция. Учитывая то, что социальная функция в первую очередь присуща государству, ипотечное жилищное кредитование позволяет снять часть задач, стоящих перед органами законодательной и исполнительной власти, по улучшению жизненного уровня населения в разрезе улучшения жилищных условий и общего повышения жизненного уровня. В этой связи особую актуальность приобретает высказанный ранее тезис о влиянии жилищного строительства на экономический рост и активизацию социально развития общества.

2. Ипотечное жилищное кредитование в современной России

2.1 Общий анализ развития жилищной ипотеки в стране

Ипотека в современной России начала развиваться в середине 90-х гг. ХХ в. после выхода Указа Президента РФ Б.Н. Ельцина от 28 февраля 1996 г. №293 «О дополнительных мерах по развитию ипотечного кредитования». Кредитованием под залог недвижимости активно занималось тогда около 20 банков. В 1996г. Для снятия остроты жилищной проблемы постановлением Правительства РФ от 28 августа 1996 г. № 1010 было создано Агенство по ипотечному жилищному кредитованию (АИЖК).

Агентство было учреждено в форме открытого акционерного общества, 100% акций которого принадлежало государству, т.е. для развития жилищной ипотеки в стране была выбрана двухуровневая модель финансирования жилищного строительства, а АИЖК было создано по аналогии с ипотечной ассоциацией «Фэнни Мэй». Впрочем, создание АИЖК- это не только дань успешной реализации программы жилищного строительства в США и других странах, но и учет российских исторических традиций. До 1917 г. система ипотечного кредитования в России создавалась и регулировалась государством как в части предоставления финансовых ресурсов, так и в разрезе выпуска ипотечных ценных бумаг. При создании АИЖК предполагалось, что агенство начнет выкупать у банков-кредиторов закладные на недвижимость, но с 1997 по 2002 г. оно не выкупило ни одной закладной.

В те годы ипотека не имела шансов на развитие, так как выгодно вложить капитал позволяли операции с государственными краткосрочными облигациями (ГКО), доходность по которым составляла до 150% годовых и выше. В 1998 г. вступил в силу Федеральный закон РФ от 16 июля 1998 г. №102- ФЗ «Об ипотеке(залоге недвижимости)», но и он не смог изменить ситуацию.

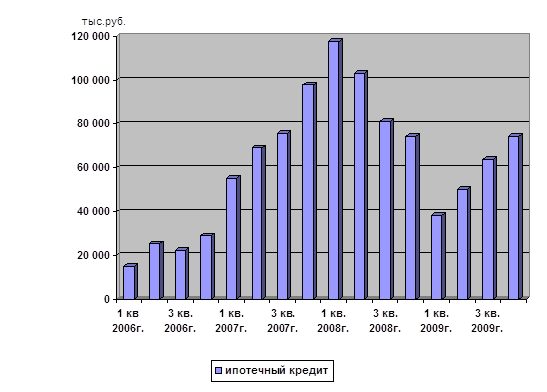

После дефолта 1998г. к началу 2002г. банковская система страны практически восстановилась, чему не мало способствовала благоприятная конъюнктура мировых цен на энергоносители и вызванный этим рост денежной массы в экономике страны. Тогда же вновь стала разворачиваться ипотека. С 2002г. началась активная деятельность по ипотечному кредитованию созданного инвестиционным фондом «США-Россия» первого в России специализированного ипотечного коммерческого банка «Дельта Кредит», заключившего партнерские соглашения с более чем 10 российскими кредитно-финансовыми учреждениями. В 2002 г. после смены руководства активизировало свою деятельность АИЖК. Уже в 2003г. агенство выкупило 2 тыс. закладных, а в 2004 г. ежемесячно выкупалось более тысячи закладных.

До недавних пор ипотечное жилищное кредитование являлось одним из приоритетных направлений развития финансового сектора экономики, но в связи с мировым финансово-экономическим кризисом это направление перестало быть актуальным. По различным экспертным оценкам к 2010 г. Рынок ипотеки в России может составить около 25 млрд долл. США, темпы годового роста рынка ипотеки – 200-300%, а согласно правительственному плану к 2010 г. Намечается увеличение общероссийских объемов ипотечного кредитования до 344 млрд руб. Вместе с тем в 2004г. Было выдано лишь 40 тыс.кредитов, что в 10 раз ниже платежеспособного спроса населения. Доля ипотечного кредитования в валовом внутреннем продукте страны составляет менее 2% (в США – 55%, в Европе в среднем 35%). При этом стоимость квадратного метра жилья в среднем по стране в 2004г. Выросла на 26%, а в Москве – на 45%. Средняя цена продаваемого жилья в России в 2005г. Составляет 20 тыс.руб. за 1 кв.м.

Социологические исследования Международной ассоциации фондов жилищного строительства и ипотечного кредитования(МАИФ) свидетельствуют что более 80% населения страны в той или иной мере нуждаются в улучшении жилищных условий. Из общего числа желающих улучшить жилищные условия более 53% хотят участвовать в ипотечном кредитовании или приобретении жилья в рассрочку, при этом готовы оплатить первый взнос до 20% стоимости квартиры 70% опрошенных. Основная часть граждан не удовлетворена малой площадью квартиры(61%), плохой планировкой(42%), типом дома(26%), районом жительства(17%). Большая часть потенциальных участников ипотечных программ –это молодые люди в возрасте до 30 лет(20%), от 30 до 40 лет (35%).

Согласно данным переписи населения численность населения России в 2002г. Составляла 145млн. чел., из них городское население 106млн.чел. Таким образом, желающих улучшить жилищные условия с помощью ипотеки около 50млн. чел. Используя данные Росстата о средней стоимости жилищного строительства в регионах России. Таким образом, основная причина недостаточного развития ипотечного движения – нехватка средств у населения.

Рассматривая механизмы ипотечного кредитования необходимо учитывать, что собственно кредитование- это мера, направленная на повышение платежеспособности потенциального покупателя жилья (необходимость в кредите отпала бы сама собой, если бы у покупателя было достаточно собственных средств). Вместе с тем кредитование обеспечивает покупателя средствами, но в случае непомерно высокой платы за жилье заемщик будет не в состоянии выполнить условия договора. Поэтому вторая причина, тормозящая развитие ипотеки в России - это цена на жилую недвижимость.

Похожие работы

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... недвижимости, банками, государственными органами, гражданами большое количество вопросов, ответы на которые далеко не очевидны. 1.3. Развитие законодательства об ипотеке и ипотечном кредитовании в современной России Основными актами, регулирующими вопросы ипотеки, являются в настоящее время Гражданский кодекс Российской Федерации[27] (прежде всего гл. 23 Кодекса), Закон РФ «О залоге» от 29 ...

... дает возможность модернизировать производства, что приводит к повышению качества и конкурентоспособности продукции все это ведет к увеличению экономического потенциала страны. [35] Развитие ипотечного кредитования оказывает положительное влияние на преодоление социальной нестабильности. Ипотека влияет на проблему занятости (дополнительные рабочие места в строительстве и других отраслях) и ...

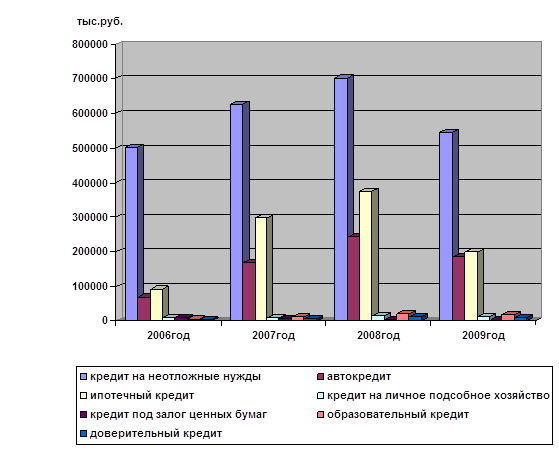

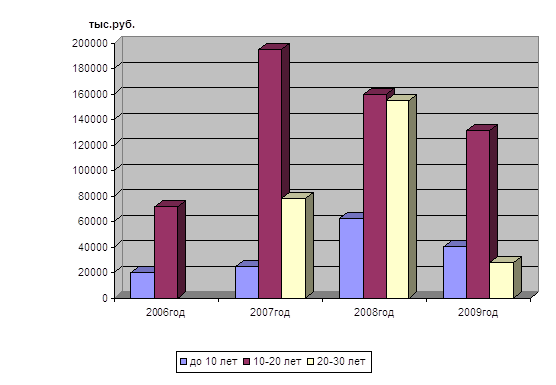

... решения жилищной проблемы для населения является долгосрочное ипотечное жилищное кредитование. 2 Анализ системы ипотечного кредитования Нефтекамского отделения №4891 Сбербанка России 2.1 Основные характеристики Сбербанка России Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О ...

0 комментариев