Навигация

Впровадження нової технології трансформації пасивів для подальшого фінансування інвестиційних ресурсів

3.2 Впровадження нової технології трансформації пасивів для подальшого фінансування інвестиційних ресурсів

У цьому підрозділі я розглядаю питання стабілізації змінної, або “пульсуючої”, частини поточних пасивів шляхом короткострокових запозичень на міжбанківському ринку. Це дасть змогу збільшити обсяг дешевих ресурсів для використання в строкових активах банків для фінансування інвестиційної діяльності.

Ефективність діяльності банків значною мірою визначається двома головними чинниками: стабільністю ресурсів та ціною їх залучення і запозичення. Чим вони стабільніші, з більш визначеним терміном перебування в розпорядженні банку, тим результативнішим може бути їх розміщення. Але, з іншого боку, стабільніші ресурси дорожчі, їх підвищена ціна (ставка залучення) здатна поглинути значну частину доходів. Відтак проблема пошуку дешевих ресурсів, які відповідали б вимогам щодо стабільності, постає перед кожним банком.

Важливу роль у вирішенні проблеми пошуку стабільних і досить дешевих грошей відіграє формування депозитів до запитання чи залишків коштів на поточних рахунках клієнтів. Значимість використання цієї складової ресурсів загальновизнана, однак відсутні кількісні залежності й моделі, які б описували процеси трансформації ресурсів.

Мета – простежити трансформацію найнестабільнішої, чи “пульсуючої”, частини поточних пасивів (ППvar) і вивчити можливості використання її як інвестиційного ресурсу. Для досягнення цієї мети розглядаються задачі опису процесу формування поточних пасивів і їх поелементного дослідження.

Необхідно зазначити, що ресурси банку за критерієм керованості розглядаються, з одного боку, за характером надходження, а з іншого – за характером їх залучення в активи банку. Розміщення всіх ресурсів в активи є результатом управління банківського персоналу, але залежно від якості цього управління за інших рівних умов можливі різні результати. Формування ж ресурсів, характер надходження і порядок вилучення з банку визначають їх керованість як здатність впливати на зміну обсягу і термінів перебування коштів ресурсів банку у розпорядженні банку.

У теорії банківського менеджменту ресурси банку за прогнозованістю динаміки їх формування поділяються на постійні, стабільні і некеровані. Постійні ресурси – це капітал банку в грошовій формі, тобто капітал за винятком коштів, вкладених у матеріальні та нематеріальні активи, а також його частина, зв'язана у резервах. Ці ресурси передаються банку його акціонерами (учасниками) для ведення банківської діяльності без обмеження у термінах використання і тому є їх постійною складовою. Вони не можуть бути вилучені з капіталу банку без встановлених НБУ обмежень.

До стабільних ресурсів відносять строкові депозити юридичних і фізичних осіб та позикові кошти, отримувані від інших банків у вигляді міжбанківських кредитів або в результаті емісії та розміщення цінних паперів власного боргу. Оскільки терміни перебування цих ресурсів у розпорядженні банку визначені, є змога розміщувати їх у найдохідніші строкові активи з урахуванням диверсифікованості портфеля активів і оптимізації параметрів “ризик – прибутковість”. Стабільні ресурси банку, які знаходяться в його розпорядженні протягом досить тривалих періодів, називають “довгими” грошима. Це цілком обгрунтовано, оскільки тривале перебування під впливом банківського менеджменту є їх важливою перевагою, - це дає змогу не лише отримувати досить високі доходи, а й підтримувати в необхідних межах ліквідність балансу банку, адже строкові зобов'язанння власники коштів можуть вимагати тільки по закінченні зазначених у договорах термінів. Це, у свою чергу визначає стабільність ресурсів банку, можливість їх ефективного розміщення і надійність самої установи.

Однак “довгі” ресурси є дорогими – процентні ставки за ними досить високі. Не безплатний і банківський капітал – вимоги акціонерів (учасників) щодо нього дуже істотні: по-перше – це дивіденди, а крім того – вимоги щодо капіталізації прибутку та до отримання великими акціонерами додаткових доходів з використанням переваг розпоряджатися банківськими коштами, у тому числі й у рамках обмежень чинного законодавства. Отже, ресурси банку, які складаються з капіталу та строкових залучених і позикових коштів, дають змогу сформувати найдохідніші строкові активи, але їх висока ціна поглинає значну частину доходів і обмежує можливості нарощування прибутку.

До нестабільних ресурсів банків відносять кошти до запитання, тобто гроші клієнтів на їх рахунках (поточних, розрахункових, бюджетних, кореспондентських рахунках “Лоро”). Вони поповнюються залежно від надходжень і зменшуються залежно від потреби клієнта. Для банку щоденний залишок коштів на кожному такому окремому рахунку є величиною випадковою, яка змінюється від нуля до максимальної величини коштів на рахунку залежно від індивідуальних особливостей діяльності клієнта. Депозити до запитання на окремих рахунках нестабільні – кошти їх власники можуть вимагати в будь-який час, і тому говорити про керованість, про розміщення конкретного депозиту до запитання в строкові активи не доводиться. Депозити до запитання на окремих клієнтських рахунках формуються як “короткі” й нестабільні ресурси.

Однак депозити до запитання в їх сукупності за всіма зобов'язаннями банку створюють поточні пасиви, які відкривають якісно нові можливості для розміщення цих коштів у строкові активи. З огляду на випадковий характер зміни залишків на кожному з рахунків і неможливість “обнуління” одночасно всіх рахунків при нормальній роботі банку поточні пасиви в сукупності створюють постійну, незнижувану частину коштів, яка використовується банками як стабільна складова ресурсів. Так частина “коротких” коштів до запитання трансформується в “довгі” ресурси. Вивчення процесів формування стабільної, постійної частини поточних пасивів і теоретичне обгрунтування розрахунку їх значень підтверджує можливість і доцільність їх використання як керованих ресурсів при збереженні стабільності клієнтської бази банку та стійких оборотів на поточних рахунках клієнтів.

Важливою особливістю цієї частини поточних пасивів є те, що при якісних характеристиках, схожих з характеристиками керованих, тобто “довгих” ресурсів, вони є дешевими, оскільки юридичних особам за депозитами до запитання банки сплачують зазвичай до двох відсотків річних (щоправда, іноді з метою залучення клієнтів на розрахунково-касове обслуговування і нарощування обсягів поточних пасивів практикують і підвищення цих ставок – до 10 відсотків річних). Залучення на розрахункове обслуговування якомога більшого числа клієнтів (особливо зі значними середніми залишками коштів на їх поточних рахунках) збільшує відносно стабільну частину поточних пасивів, оскільки величина їх умовно постійної частини прямо залежить від кількості клієнтів і середнього значення (математичного очікування) залишків коштів на їх рахунках.

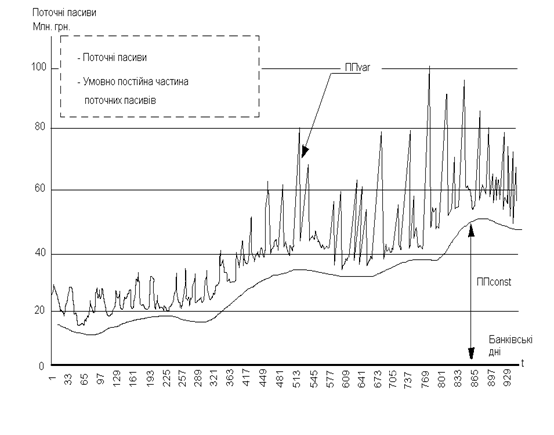

На рис 3.1., де відображено процес формування поточних пасивів банку протягом трирічного періоду, бачимо, як у міру збільшення загальної величини поточних пасивів зростає й величина їх умовно постійної частини.

Природно, що постійність цієї складової поточних пасивів є досить відносною. Вона залежить від кількості клієнтів, від рівня ділової активності в державі й конкретному регіоні, від оборотів на рахунках та інших факторів, у тому числі й сезонності, що наочно відображено на рисунку. Однак грамотний банківський менеджмент забезпечує не лише підтримку рівня стабільної частини поточних пасивів, а й прогнозування динаміки обсягів поточних пасивів та можливих змін їх стабільної частини (ППconst), що прирівнює цю складову банківських коштів до керованих, але дешевих ресурсів, здатних формувати значний прибуток.

Рис 3.1. Формування поточних пасивів і їх умовно постійної частини

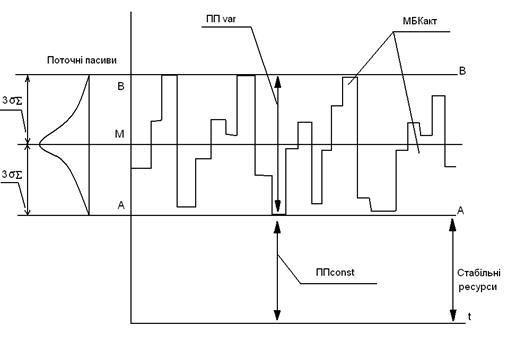

Із рисунка 3.1. випливає, що поточні пасиви складаються з двох різних частин. Перша – стабільна, представлена умовно постійною їх частиною (ППconst). Друга – змінна, чи “пульсуюча, частина поточних пасивів (ППvar), - не підлягає “самостабілізації внаслідок взаємодії депозитів до запитання як сукупності випадкових величин і зберігає свою нестабільну, випадкову природу. Причому банк не може заздалегідь визначити конкретну величину “пульсуючих” пасивів, яка фактично складається на кінець кожного банківського дня. Процес формування поточних пасивів, схематично зображений на рисунку 3.2., засвідчує, що банк може розмістити наявні в його розпорядженні “пульсуючі” ресурси (які непередбачено з'явилися на кінець банківського дня понад рівень, необхідний для підтримання ліквідності) на міжбанківському короткостроковому ринку як кредити овернайт (МБК акт) і одержати відповідний дохід.

Рис 3.2. Формування і використання банком “пульсуючих” пасивів без їх трансформації у стабільні ресурси

Однак різниця у процентних ставках за короткостроковими міжбанківськими кредитами та строковими активами змушує шукати можливості для нарощування керованих ресурсів, припустимо, до рівня К – К (рис. 3.3.). За тимчасової відсутності чи при дефіциті коштів у межах цього рівня їх можна поповнити або перекрити дефіцит за рахунок відповідних запозичень на короткостроковому міжбанківському ринку (МБК пас). Причому на величину АК збільшуються “довгі” ресурси для кредитування суб'єктів господарювання та фізичних осіб і відповідно зменшуються ресурси для розміщення на корокостроковому міжбанківському ринку (МБК акт).

Залучення короткострокових ресурсів і заповнення ними дефіцитних періодів дає змогу ніби блокувати “пульсуючі” пасиви на заданому рівні, тобто підтримувати їх у стабільному стані на рівні К – К протягом тривалих періодів. Відтак забезпечується стабільність частини “пульсуючих” пасивів при їх доповненні запозиченнями овернайт на міжбанківському ринку. У цьому разі стабілізація некерованих ресурсів забезпечується трансформацією короткострокових пасивів методом, який можна назвати методом “часткового блокування “пульсуючих” пасивів”. При цьому “короткі” й нестабільні пасиви перетворюються в “довгі” й дешеві ресурси.

Рис 3.3. Трансформація “пульсуючих” пасивів з їх частковою стабілізацією шляхом блокування короткостроковими міжбанківськими запозиченнями

Використання цього методу пояснює наявність стійкого попиту на короткострокові ресурси на міжбанківському ринку. Прийнято вважати, що короткострокові запозичення застосовуються для регулювання ліквідності балансу банку чи підтримання в заданих межах рівня обов'язкового резервування залучених коштів. Це справді так, але питання регулювання ліквідності постає після того, як фактичне використання ресурсів перевищує рівень А – А “пульсуючих” пасивів (рис 3.3.), внаслідок чого виникає нестача коштів у періоди, що збігаються з дефіцитними областями в "пульсуючих" пасивах, які змінюються. Вихідним, первинним моментом є розміщення банком коштів у строкові активи в обсягах, які перевищують величину наявних у його розпорядженні стабільних поточних пасивів, а проблеми з ліквідністю є вторинними – вони з'являються як природний прояв використання “пульсуючих” пасивів для фінансування строкових активних операцій.

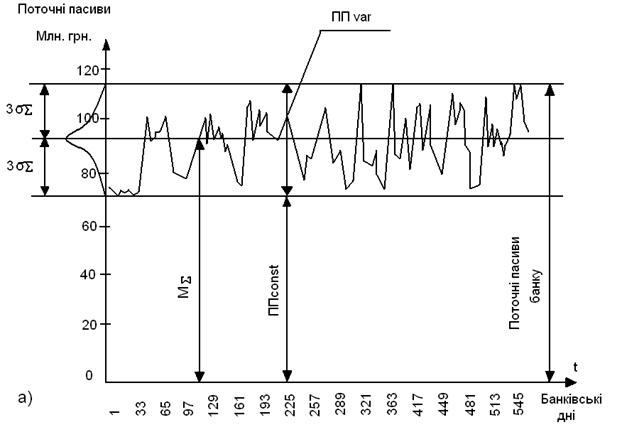

Ранжирування цих дій, правильне визначення причин і наслідків при вивченні та використанні у практичній діяльності банків закономірностей формування ресурсів та їх стабілізації дають змогу організувати цілеспрямоване використання частини “пульсуючих” пасивів у процесі банківського менеджменту для розміщення в найдохідніші строкові активи. Це у свою чергу потребує прогнозування ресурсного потенціалу, з одного боку – для найповнішого його використання, а з іншого – для запобігання можливим ризикам. “Пульсуючі” пасиви в кожному банку мають індивідуальний характер розподілу, але, як правило, проявляються у вигляді двох типових схем (рис 3.4. а) і б)).

При нормальному розподілі величина “пульсуючих” пасивів визначається межами діапазону розсіювання (ППvar = 2 * 3s, де s - середньо квадратичне відхилення). Стабілізація доцільна до середнього рівня, чи рівня математичного очікування МS , і визначається також співвідношенням величин ставок за активами та пасивами. Виграш у тому, що “довгі” ресурси створюються за рахунок дешевих “пульсуючих” поточних пасивів додатково блокованих дешевими короткостроковими запозиченнями на міжбанківському ринку.

Ризик при використанні “пульсуючих” пасивів як стабільних ресурсів проявляється у двох формах. По-перше, це ризик втрати ліквідності балансу банку, який призводить до порушення платоспроможності й виникає в разі неправильного врахування динаміка ресурсів даної установи (у тому числі й при помилковому врахуванні сезонних коливань). По-друге це ризик зменшення доходів унаслідок підвищення рівня трансформації вище рівня математичного очікування МS, причому втрачається економічна доцільність застосування методу часткового блокування “пульсуючих” пасивів, що викликано зростанням процентних ставок у міру збільшення обсягів і термінів залучення ресурсів.

Рис 3.4. Приклади формування “пульсуючих” пасивів банків:

а) при нормальному (симетричному) характері розподілу;

б) при асиметричному характері розподілу.

Якщо в межах рівня МS (математичного очікування) необхідним є залучення коштів на доволі короткі терміни і в невеликих обсягах (області МБКпас на рис 3.3.), то при підвищенні рівня трансформації обсяги й терміни залучення коштів істотно збільшаться. При цьому відповідно зростуть процентні ставки за залученими коштами (МБКпас) до рівня ставок за терміновими депозитами й позиками. Витрати на залучення міжбанківських короткострокових позик, необхідних для забезпечення процесу трансформації, збільшаться, і в результаті це може привести не тільки до скорочення доходів, а й до збитків.

Щоб отримати додаткові доходи при використанні частини “пульсуючих” пасивів як керованих ресурсів, необхідно вдосконалювати управління короткостроковими ресурсами, прогнозувати їх величину, постійно робити оцінку додатково одержуваної процентної маржі. Ця діяльність у процесі банківського менеджменту повинна мати постійний характер і потребує наявності кваліфікованого персоналу. Аналіз фактичних даних свідчить, що для банку, який має поточні пасиви в розмірі 40 млн. грн., ( у тому числі їх умовно постійну частину – 25 млн. грн.) і “пульсуючу” складову в розмірі 15 млн. грн., річний додатковий дохід при використанні методу часткового блокування “пульсуючих” пасивів у межах їх математичного очікування становить 800 тис. грн.

Застосування даного методу трансформації доводить, що банківській діяльності притаманна не лише посередницька функція. Банки в процесі своєї діяльності, використовуючи відповідні технології, створюють, генерують “довгі” й дешеві інвестиційні ресурси з одержуваних від клієнтів нестабільних залишків коштів на їх рахунках до запитання.

Цей процес трансформації змінної частини поточних пасивів розкриває технологію трансформації яку банки повинні застосовувати для збільшення стабільної складової ресурсів і яка може використовуватися для фінансування строкових інвестиційних активів.

1) Запозичення, необхідні для стабілізації “пульсуючих” пасивів у межах математичного очікування на рівні 77 млн. грн. (невеликі обсяги й терміни).

2) Запозичення, необхідні для стабілізації “пульсуючих” пасивів на рівні 120 млн. грн. (значні обсяги й терміни).

3) Рис 3.5. Залежність обсягів і термінів залучення короткострокових запозичень для блокування пасивів від рівня їх стабілізації.

Рис 3.5. Залежність обсягів і термінів залучення короткострокових запозичень для блокування пасивів від рівня їх стабілізації.

Похожие работы

... інвестування, які мають відповідати як довготривалим національним інтересам держави, так і тим невідкладним завданням, які випливають із сучасного стану та структури економіки України. 2. Напрямки і методи інвестиційної політики держави в сучасних умовах 2.1 Податкове регулювання Податкове регулювання інвестиційної діяльності забезпечує спрямування інвестицій у пріоритетні сфери економ ...

... ринок. Водночас, населення продовжує нарощувати заощадження у банківській системі, надаючи перевагу гривневим вкладенням, та будувати житло. [8] 2. Державна інноваційна політика 2.1. Державне регулювання інноваційної діяльності в Україні Державне регулювання інноваційної діяльності в Україні здійснюється відповідно до Постанови Верховної Ради України "Про концепцію науково-технологі ...

... в регіональній диверсифікації для "молодих" підприємств виникає у міру їх розвитку і збільшення тривалості їх функціонування. Розділ 2. Розробка інвестиційної політики для ресторану "Гриль House" 2.1 Загальна характеристика підприємства Ресторан "Гриль House" є товариством з обмеженою відповідальністю - засноване декількома особами суспільство, статутний капітал якого розділений на ...

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

0 комментариев