Навигация

Трастовые услуги, виды траста

3. Трастовые услуги, виды траста

Траст (от англ. trust — доверие, доверительное управление) - это доверительные операции по управлению средствами (имуществом, деньгами, ценными бумагами и т.п.) клиента, осуществляемые на основании договора от своего имени в интересах и по поручению клиента на комиссионной основе.

Трастовые операции состоят в том, что, конкретная сумма денег или пакет ценных бумаг передаются банку при условии, что он берет на себя владение всей суммой капитала и вкладывает его в активы, приносящие доход, обязуясь постоянно выплачивать часть дохода по согласованной схеме [6,452].

Субъектами-учредителями доверительного управления могут быть только резиденты РФ. Объектами могут быть денежные средства (в валюте РФ и в иностранной валюте), ценные бумаги, природные драгоценные камни и драгоценные металлы, производные финансовые инструменты, принадлежащие резидентам на правах собственности.

Учет доверительных операций в банке обособляется от других его операций на отдельном балансе. Доверительное управление имуществом своих клиентов банки могут осуществлять как по индивидуальным договорам с каждым из них, так и через общий фонд банковского управления (ОФБУ) путем объединения на праве общей долевой собственности имущества нескольких клиентов и управления ею на основании инвестиционной декларации [1, 405].

За предоставление траста банки получают комиссионное вознаграждение, которое может выплачиваться в виде ежегодного взноса с основной суммы переданного в управление имущества, единичного взноса по окончании срока договора либо ежегодных отчислений части доходов от переданного в управление имущества.

Отличительной чертой трастового дела является то, что банки вкладывают доверенные им капиталы в акции и облигации крупных устоявшихся корпораций и компаний. Поэтому в управлении как пенсионными фондами, так и личными трастами возрастает доля банков, которые используют вовлечение акций и частных облигаций в состав управляемых ими фондов, а также ускоренную капитализацию этих управляемых фондов, тем самым влияя на увеличения доли крупных компаний в общей сумме акций и облигаций.

Трастовые услуги, предоставляемые банками, включают в себя три основные группы операций:

1)по распоряжению наследством;

2)в связи с опекой;

3)по агентским услугам.

Все эти операции носят как финансовый, так и юридический характер.

Трасты в зависимости от различных критериев делятся на:

• Дискреционный траст предполагает большие права управляющего трастом, который по своему усмотрению распоряжается активами траста. Ограничением служит документ «Letter of wisher», который учредитель траста предоставляет управляющему при создании траста. В нем же он указывает бенефициаров и высказывает свои пожелания в отношении порядка использования имущества траста.

• Фиксированный траст предполагает четкое закрепление за управляющим его полномочий, что требует детальной проработки положений трастовой декларации.

• Безотзывной траст, по условиям которого учредитель не может расторгнуть трастовое соглашение и вернуть имущество, переданное в траст. Данное условие является одним из основных критериев разграничения полноценных и фиктивных трастов, созданных исключительно с целью защиты активов от притязаний кредиторов.

• Отзывной - по условиям которого учредитель может расторгнуть трастовое соглашение.

• международные и национальные.

Трасты различных стран можно разделить на два вида:

1) связанные с управлением имуществом своего клиента;

2) не связанные с управлением имуществом - брокерская деятельность банков.

Трастовые операции в разных странах трактуется неодинаково. Выделяются две трактовки трастовых операций:

Англо-американская трактовка основана на том, что доверительная собственность - принадлежит двум собственникам: первый — бенефициар, или учредитель траста, второй — доверительный собственник, которому имущество отчуждено другим лицом для определенных целей.

Континентальная трактовка предполагает одного собственника имущества, который владеет имуществом, распоряжается и пользуется им. Россия относится к странам континентального права [6, 453].

Трастовые услуги могут выполняться банком в пользу:

• физических лиц (персональные): распоряжение наследством (завещательный траст), передача в управление имуществом (прижизненный траст), опекунские функции, ведение счетов клиента, операции с ценными бумагами, подготовка его налоговых деклараций, взимание доходов в пользу клиента, управление недвижимостью.

• юридических лиц (институциональные): управление недвижимостью, денежными средствами и ценными бумагами, целевыми фондами; агентские услуги — хранение активов; инкассация обязательств и доходов; распоряжение доходом и инвестированием; купля-продажа активов.

Трастовые услуги в Российской Федерации начали развиваться одновременно с созданием коммерческих банков, однако трудности данного процесса привели к тому, что круг таких услуг остался достаточно ограниченным. Наиболее распространенными видами трастовых услуг в настоящее время выступают услуги по операциям с ценными бумагами, управления активами, проводят куплю-продажу ценных бумаг, формирование их портфеля, также услуги по размещению акций на рынке ценных бумаг, создают и ведут реестр акционеров, выплачивают доходы акционерам, осуществляют регистрацию сделок с ценными бумагами. [2, 252].

Заключение

На основании вышеизложенного можно сделать следующие выводы:

• лизинг – аренда основных средств, подразделяющаяся в зависимости от срока на рейтинг, хайринг и собственно лизинг;

• факторинг – посредническая операция по выкупу комбанком у своих клиентов требований к дебиторам;

• траст – доверительные операции по управлению имуществом и выполнению иных услуг по поручению в интересах клиентов на комиссионной основе.

Финансовые услуги коммерческих банков достаточно разнообразны, однако не все они получили достаточного распространения в России, что связано с особенностями становления рыночной экономики в России, условиями, сложившимися в экономике, отсутствием достаточной правовой базы.

Таким образом, необходимо создавать условия для развития и расширения финансовых услуг коммерческих банков, что позволяет стимулировать развитие производства, предпринимательскую активность и позитивно сказывается на развитие экономики в целом.

Список использованной литературы

1. Финансы, денежное обращение и кредит: учебник / Под ред. М.В. Романовского, О.В. Врублевской. – М.: Юрайт-Издат, 2007. – 543 с.

2. Деньги. Кредит. Банки.: Учебник для ВУЗов / Под ред. проф. Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2003. – 600c

3. Деньги. Кредит. Банки. Ценные бумаги. Практикум: Учебное пособие / Под ред. проф. Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2001. – 310 с.

4. Банки и небанковские кредитные организации и их операции: Учебник / Под ред. проф. Е.Ф. Жукова. – М.: Вузовский учебник, 2004. – 491 с.

5. Деньги. Кредит. Банки: Учебник для вузов / Е.Ф. Жуков, Н.М. Зеленкова, Л.Т. Литвиненко/ под ред. проф. Е.Ф. Жукова. – 3-е изд., перераб. и доп. – М.:ЮНИТИ-ДАНА, 2005. – 703 с

6. Кузнецова Е.И. Деньги. Кредит. Банки: учебное пособие для студентов вузов, обучающихся по направлениям «Экономика» и «Управление» / под ред. Н.Д. Эриашвили. – М.: ЮНИТИ-ДАНА, 2007. - 527с

7. Деньги. Кредит. Банки: учебник для студентов вузов/ под ред.Е. Ф. Жукова. – 4-е изд. перераб, доп. – М.: ЮНИТИ-ДАНА, 2009. – 783 с.

Похожие работы

... фондами, которые создаются для реализации дополнительных пенсионных услуг населению помимо пенсий, выплачиваемых из государственного пенсионного фонда. Такие фонды также будут использовать услуги трастовых отделов коммерческих банков, доверяя последним свои средства в управление. Поскольку фонды обладают долгосрочными резервами, то они будут вкладывать их в ценные бумаги. Банки могут выполнять ...

... 162 КАП за нарушение правил валютных операций предусматривается административный штраф в размере до 50 необлагаемых минимумов доходов граждан с конфискацией валютных ценностей. 1.3. Современные тенденции в развитии финансовой деятельности коммерческих банков в Украине На 1 июня 2006 года в Государственном реестре банков было зарегистрировано 192 коммерческих банка, из которых 168 имели ...

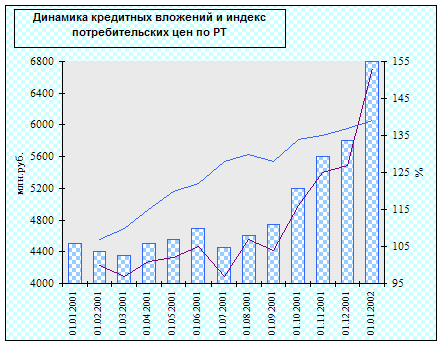

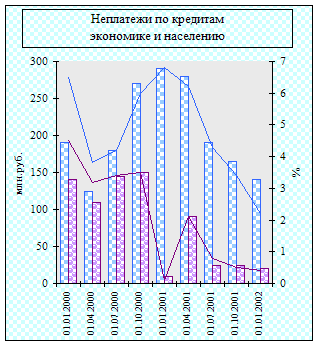

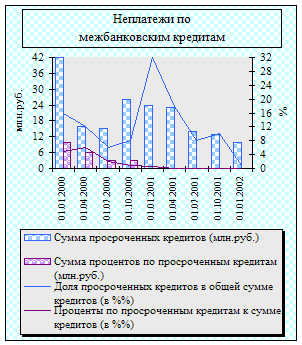

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

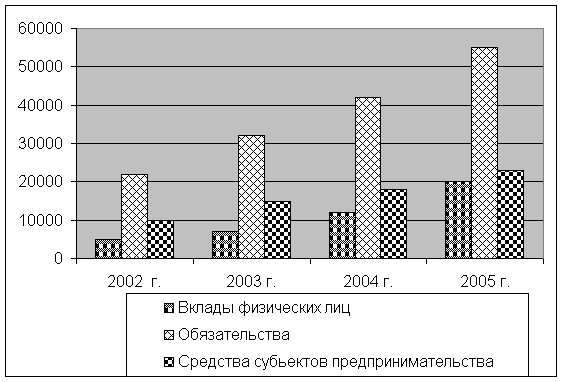

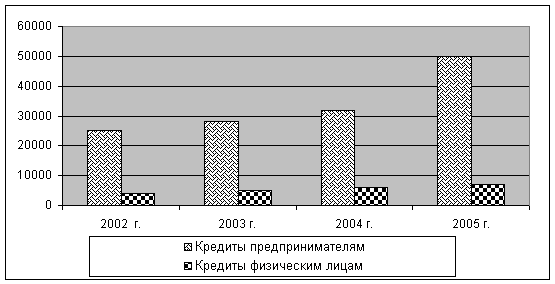

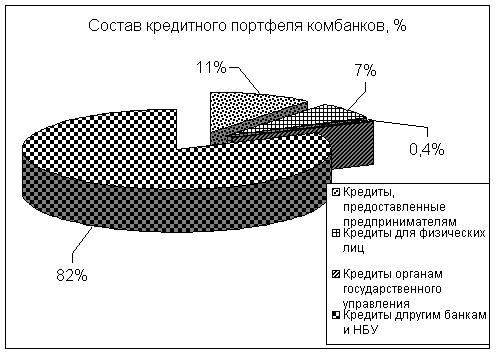

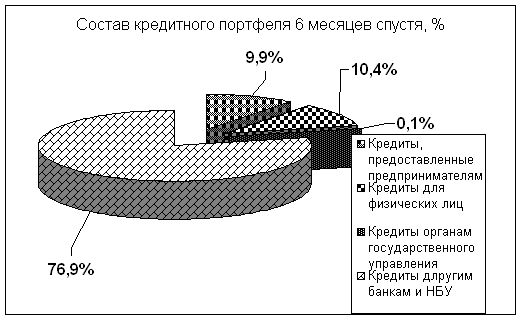

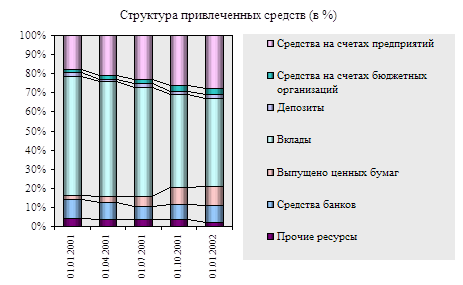

... банков, занимающиеся анализом финансовой деятельности, а также любые заинтересованные лица могут дополнительно использовать и другие коэффициенты. §4.Операции коммерческих банков Кыргызстана. Пассивные операции коммерческих банков. К пассивными относятся операции, связанные с формированием банковских ресурсов. Банковские ресурсы делятся на собственные и привлеченные. Большое значение ...

0 комментариев