Навигация

Модель скоринга, применяемая в томском филиале ОАО «Альфа-Банк», ее достоинства и недостатки

3.2 Модель скоринга, применяемая в томском филиале ОАО «Альфа-Банк», ее достоинства и недостатки

Скоринговая система представляет собой решение, построенное на базе аналитической платформы и web-технологий, автоматизирующее всю последовательность действий от получения заявки на кредит в удаленной торговой точке до принятия решения о его выдаче и формировании необходимого пакета документов. При этом в процессе задействованы все звенья – специалист по продажам кредитных продуктов в торговой точке, служба безопасности, старший кредитный специалист, адаптируемая скоринговая модель, используемая автоматизированная банковская система (АБС).

Скоринговая система состоит из нескольких частей:

бэк- и фронт-офис удаленных рабочих мест;

схема документооборота (последовательности прохождения анкет через службы банка);

база данных, содержащая информацию о заемщиках и истории принятия решений по ним;

генератор кредитных историй;

система скоринга и аналитической отчетности;

модуль интеграции с АБС.

Бэк-офис и фронт-офис представляют собой автоматизированные рабочие места операторов ввода заявок и лиц, участвующих в принятии решений о выдаче кредита. Оперативная работа пользователей с системой происходит при помощи единого веб-интерфейса. К пользователям системы кредитного скоринга в ОАО «Альфа-Банк» относятся:

специалист по продажам кредитных продуктов в торговой точке. Он вводит данные из анкеты заемщика в стандартную форму, которая автоматически генерируется на стороне сервера;

сотрудник службы экономической безопасности (СЭБ);

- сотрудник кредитного отдела (старший кредитный специалист).

Отличие веб-формы сотрудника СЭБ от сотрудника кредитного отдела заключается в различии информации из анкеты заемщика, которая используется для принятия решения по заемщику. Так, для верификации заемщика службой безопасности необходима информация о номерах документов, регистрации, месте работы и пр. Кредитного инспектора интересует социальный портрет: уровень доходов, семейное положение, образование, и т.д., а так же результат скоринговой модели.

Вся информация о поступающих заявках собирается в оперативной базе данных. Прохождение анкеты на каждом шаге протоколируется с помощью специальных статусов анкеты. Статусы упорядочиваются в соответствии со схемой прохождения анкет.

В большинстве случаев предпочтительно создание хранилища данных, в котором содержится консолидированная информация по заявкам с анкетами заемщиков, истории принятия решений по выданным кредитам, погашениям кредитов. Это позволит сосредоточить информацию о потребительском кредитовании в едином источнике и снизить нагрузку на оперативную базу данных. На рисунке 3 представлен пример создания банком хранилища данных.

|

В разных странах набор характеристик, описывающих заемщиков, и их относительный вес в оценке кредитного риска различаются, как различны экономические условия жизни и национальный менталитет. Поэтому нельзя автоматически переносить модель из одной страны в другую. В российских условиях параметры одного региона не переносимы на ситуацию другого региона, на его уровни зарплат и рисков. Более того, не дает эффекта даже перенос скоринговой модели из одного банка в другой, поскольку клиентская база каждого банка имеет свои особенности. Все параметры и количественные характеристики, используемые в скоринговых схемах ОАО «Альфа-Банк» базируются на массивах информации, сформированных по итогам кредитования прошлых лет.

Методология построения кредитной скоринговой системы ОАО «Альфа-Банк» основана на анализе специфики деятельности банка. При этом учитываются как группы клиентов (отраслевая и региональная принадлежность и др.), так и кредитные продукты банка для физических лиц. Исходя из потребностей банка в развитии бизнеса и имеющихся данных, были разработаны и внедрены в промышленную среду скоринговые модели, основанные на экспертных знаниях банковского менеджмента, на статистических данных, на учете макроэкономических данных о социально-экономическом развитии региона и отраслей.

Для построения скоринговой системы используются следующие типы данных:

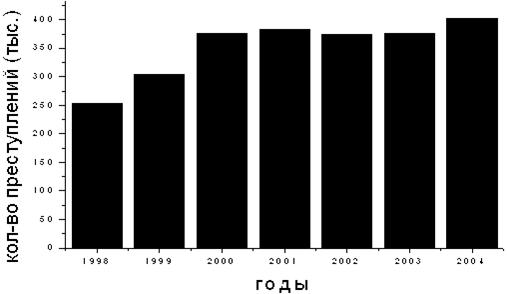

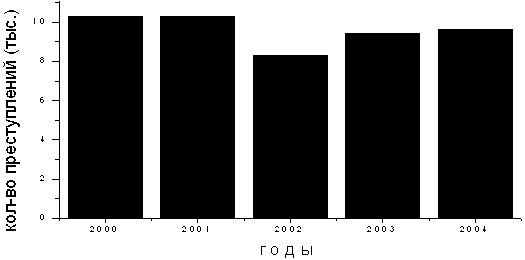

1. Макроэкономические данные, представляющие собой статистическую информацию по социально-экономическому развитию томского региона.

2. Статистические данные предприятий томского региона с тем, чтобы включить в модель скоринга информацию о принадлежности заемщика к определенному сектору экономики для повышения точности оценки.

3. Анкетные данные по всем имеющимся заемщикам банка в разрезе возвратов и невозвратов долга, а также по просроченным выплатам процентов и основной суммы долга. Состав анкетных данных, необходимых для работы модели, определяется после предварительного анализа.

Похожие работы

... : • создана Система управленческой информации (Management Information System), позволяющая собирать и анализировать учетную информацию о балансовых позициях и доходах/расходах в масштабах всего субхолдинга «Альфа-Банк»; • разработана и внедрена (совместно с Управлением планирования и отчетности) методология расчета открытой валютной позиции в соответствии с требованиями международных стандартов ...

... . Векселя приобретаются на крупные суммы и на длительный срок (от 6 месяцев до 5 лет). Форфетирование обычно применяется как разовая операция, связанная с куплей-продажей отдельного векселя. 2. Анализ кредитной деятельности филиала «Ростовский» ОАО «Альфа–банк» 2.1 Основные результаты деятельности филиала «Ростовский» ОАО «Альфа–Банк» ОАО «Альфа–Банк» (в дальнейшем, Альфа–Банк) – ...

... и рекомендации Специальной финансовой комиссии по проблемам отмывания денежных средств о необходимости разработки в каждом финансовом учреждении программы обучения сотрудников по данной проблеме. 2. ОРГАНИЗАЦИЯ СИСТЕМЫ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ ДОХОДОВ НА ПРИМЕРЕ ФИЛИАЛА «РОСТОВСКИЙ» ОАО «АЛЬФА-БАНК» 2.1 Характеристика банка ОАО «Альфа-Банк» ОАО «Альфа-Банк» основан в 1990 году. Альфа ...

... прогрессу. В рамках team building возможна реализация ролевых игр, интерактивных конкурсов, бизнес-семинаров и многого другого. 2. Подготовка и проведение неофициального внутрикорпоративного мероприятия на примере ОАО «Альфа - Банк» 2.1 Общая концепция проведения «Корпоративного летнего дня» для сотрудников ОАО «Альфа - Банк» В многообразии выбора предлагаемых банковских услуг, Альфа-Банк ...

0 комментариев