Навигация

Фьючерсы и опционы на рынке ценных бумаг

2. Фьючерсы и опционы на рынке ценных бумаг

В Республике Беларусь порядок проведения операций с производными ценными бумагами регулируется Положением о производных ценных бумагах, утвержденным постановлением Комитета по ценным бумагам при Совете Министров Республики Беларусь от 04.04.2002 г. № 02/П.

Этим документом производные ценные бумаги определены как ценные бумаги, предоставляющие права и (или) устанавливающие обязанности по покупке или продаже базисного актива. В рамках указанного положения под такими ценными бумагами понимаются фьючерсы, опционы и опционы эмитента.

Сделки с производными ценными бумагами могут завершаться физической поставкой базисного актива либо выплатой разницы в ценах базисного актива и не сопровождаться перемещением базисного актива.

Базисный актив — фондовый индекс, ценная бумага, движимое имущество либо стандартизированные услуги, являющиеся предметом купли-продажи посредством производной ценной бумаги. Вид базисного актива опциона или фьючерса определяется биржей.

Сделки с опционами и фьючерсами могут заключаться профессиональными участниками рынка ценных бумаг только на бирже по установленным ей правилам. При этом биржа должна обеспечить учет таких контрактов в бездокументарной форме.

Опцион — это контракт (двустороннее соглашение), по которому одна из сторон приобретает право на покупку или продажу определенного базисного актива по фиксированной цене, действующей в течение всего указанного в контракте (соглашении) срока, а другая сторона обязуется обеспечить осуществление этого права.

Существенными условиями опциона являются: реквизиты продавца и покупателя опциона; наименование опциона — опцион на покупку (колл) или опцион на продажу (пут); базисный актив; срок опциона — дата исполнения обязательств по опциону; цена исполнения опциона (цена страйк); цена опциона (премия, уплачиваемая покупателем продавцу опциона).

Виды опционов:

• опцион на покупку (колл) — контракт (соглашение), дающий право на покупку базисного актива в течение срока, указанного в контракте (соглашении);

• опцион на продажу (пут) — контракт (соглашение), дающий право на продажу базисного актива в течение срока, указанного в контракте (соглашении).

Цена страйк (цена исполнения) — установленная в контракте цена, по которой лицо, купившее опцион, имеет в дальнейшем право купить (продать) базисный актив.

Цена опциона (опционная премия) — вознаграждение, выплачиваемое покупателем продавцу в размере, предусмотренном опционным контрактом.

Фьючерс — это контракт (соглашение) на покупку (продажу) базисного актива в день, установленный контрактом, по фиксированной цене.

Существенными условиями фьючерсного контракта являются: реквизиты покупателя и продавца; наименование "фьючерс"; базисный актив; цена покупки (продажи) базисного актива; срок исполнения контракта.

Опционы эмитента имеют свою специфику:

1) могут быть только опционами на покупку;

2) могут обращаться не только на биржевом, но и на внебиржевом рынке;

3) могут выпускаться в документарной либо бездокументарной форме. В случае выпуска опционов эмитента в бездокументарной форме учет прав на них должен осуществляться депозитарием;

4) могут размещаться путем открытой либо закрытой продажи.

Базисным активом опциона эмитента могут выступать выкупленные на баланс акции собственного выпуска или зарегистрированные в установленном порядке облигации.

Эмитент вправе размещать опционы эмитента, предоставляющие право на приобретение:

• количества акций, не превышающих количества выкупленных на баланс акций собственного выпуска;

• количества облигаций, не превышающих количества облигаций, зарегистрированных в установленном порядке.

Моментом исполнения прав владельца опциона эмитента является заключение договора купли-продажи акций или облигаций, составляющих базисный актив опционов эмитента. При этом опционы эмитента подлежат погашению.

Эмиссия опционов эмитента включает следующие этапы:

• утверждение решения о выпуске опционов эмитента, проспекта эмиссии опционов эмитента (при открытой продаже) и краткую информацию об условиях продажи опционов (при открытой продаже) эмитента;

• государственную регистрацию опционов эмитента, регистрацию проспекта эмиссии опционов эмитента (при открытой продаже) и заверение краткой информации об условиях продажи опционов эмитента (при открытой продаже) в Комитете по ценным бумагам при Совете Министров Республики Беларусь;

• опубликование краткой информации об условиях продажи опционов эмитента (при открытой продаже);

• продажу опционов эмитента;

• регистрацию отчета об итогах продажи опционов эмитента в Комитете по ценным бумагам;

раскрытие информации, содержащейся в отчете об итогах продажи опционов эмитента (при открытой продаже).

Для государственной регистрации опционов эмитента в Комитет по ценным бумагам представляются заявление о регистрации опционов эмитента, решение о выпуске опционов эмитента, два экземпляра текста краткой информации об условиях продажи опционов эмитента, два экземпляра проспекта эмиссии опционов эмитента.

Краткая информация об условиях продажи опционов эмитента должна содержать наименование эмитента и его юридический адрес, порядок и способ размещения опционов эмитента, цену (премию) размещения опционов эмитента или метод ее определения, порядок и срок оплаты опционов эмитента. Кроме того, указываются вид (категория), количество, дата и номер государственной регистрации акций или облигаций, подлежащих продаже по опционам эмитента, цена исполнения опциона эмитента. Инвесторы информируются посредством данного документа и о сроках обращения опциона эмитента, их количестве, месте и времени ознакомления с проспектом эмиссии и продажи опционов эмитента.

Не позднее одного месяца со дня продажи последнего опциона эмитента для регистрации отчета эмитент обязан представить в Комитет по ценным бумагам соответствующее заявление и непосредственно сам отчет.

После регистрации отчета в Комитете по ценным бумагам эмитент обязан опубликовать его в течение 15 дней в том средстве массовой информации, где была опубликована краткая информация об эмиссии опционов эмитента.

Сделки с производными ценными бумагами, заключаемыми на бирже, осуществляются в соответствии с Правилами совершения срочных сделок в ОАО "Белорусская валютно-фондовая биржа", утвержденными от 09.03.2004 г. № 55.

Финансовые инструменты допускаются к обращению на бирже на основании спецификации финансового инструмента, которая должна содержать наименование (обозначение) финансового инструмента, базовый актив и его количество, минимальный лот, минимальное изменение цены финансового инструмента, стоимостную оценку ценового пункта (минимального изменения цены,

срок расчетов, порядок определения расчетной цены, а также цены исполнения финансового инструмента (окончательную расчетную цену) и др.

Право на участие в торгах финансовыми инструментами на бирже может быть предоставлено только членам Секции срочного рынка биржи, которая представляет собой обособленное подразделение биржи, не наделенное правами юридического лица, объединяющее профессиональных участников рынка ценных бумаг.

Целью деятельности Секции является содействие развитию биржевого срочного рынка, росту профессионального уровня его участников и установлению справедливых правил и эффективных стандартов проведения биржевых операций.

В Секции существуют две категории членства, отличающихся наличием права по расчетам с биржей: клиринговые члены, торговые члены.

Клиринговый член — член Секции, самостоятельно осуществляющий расчеты по заключенным им сделкам, а также имеющий право на проведение расчетов по сделкам, заключенным торговыми членами.

Торговый член — член Секции, осуществляющий расчеты через клирингового члена на основании заключенного с ним договора.

Фьючерсный контракт (фьючерс) — заключенное на бирже соглашение о поставке определенного количества базового актива (товара, акций, валюты и др.) в определенный момент в будущем по фиксированной в момент заключения соглашения цене. Условия контрактов стандартизированы по количеству и качеству подлежащего поставке базисного актива, срокам исполнения и месту поставки. По способу исполнения фьючерсный контракт может быть поставочным и расчетным. Поставочный фьючерсный контракт предусматривает физическое перемещение базового актива от продавца к покупателю и его оплату, а расчетный — лишь оплату разницы между ценой заключения и исполнения контракта без физического перемещения базового актива.

Цены фьючерсных контрактов являются предметом торгов на бирже, в результате которых участники торгов становятся сторонами по контрактам.

Сделки с финансовыми инструментами заключаются на основании подаваемых участниками в торговую систему заявок на покупку-продажу. Заявка представляет собой предложение (оферту) на покупку или продажу финансовых инструментов и означает согласие участника заключить сделку на указанных в ней условиях.

В ходе непрерывного двойного аукциона участники могут подавать рыночные и лимитные заявки. Рыночная заявка представляет собой предложение купить или продать указанное количество определенной серии финансового инструмента по лучшей на данный момент времени цене. Лимитная заявка на покупку (продажу) означает предложение участника на покупку (продажу) определенной серии финансовых инструментов по цене, не выше (не ниже) указанной в данной заявке.

В заявке может быть указано одно из следующих условий ее исполнения:

• "поставить в очередь" означает, что заявка должна быть исполнена в максимально возможном объеме, после чего занесена в очередь заявок как лимитная заявка с объемом в размере неисполненного остатка;

• "снять остаток" означает, что заявка должна быть исполнена в максимально возможном объеме без занесения ее в очередь заявок;

• "немедленно или отклонить" означает, что заявка должна быть исполнена полностью без занесения ее в очередь заявок.

Заявки с условием исполнения "поставить в очередь", по которым на данный момент времени отсутствует возможность удовлетворения, формируют очереди неудовлетворенных заявок (на покупку и продажу). Место заявки в очереди определяется ценой, указанной в заявке (первыми в очереди заявок на покупку/продажу находятся заявки с большими/меньшими ценами). Среди заявок с равными ценами первыми в очереди находятся заявки, поданные ранее по времени.

После ввода в торговую систему заявка автоматически проверяется на наличие в очереди встречных заявок. Встречными считаются:

• для рыночной заявки — заявки противоположной направленности;

• для лимитной заявки на покупку/продажу — заявки противоположной направленности с ценами не выше/не ниже цены, указанной в данной заявке.

При наличии в очереди встречных заявок по отношению к поданной заявке на покупку (продажу) с условием исполнения "поставить в очередь" или "снять остаток" она удовлетворяется по цене встречных заявок на продажу (покупку), находящихся в очереди первыми, пока есть такие заявки либо пока поданная заявка не будет удовлетворена полностью. Если обрабатываемая таким образом заявка с условием исполнения "поставить в очередь" удовлетворена не полностью, то она (в размере неудовлетворенной части) помещается в очередь неудовлетворенных заявок на покупку (продажу) по цене, указанной в заявке. Если обрабатываемая таким образом заявка с условием исполнения "снять остаток" удовлетворена не полностью, то ее неисполненный остаток автоматически отклоняется торговой системой.

При наличии в очереди встречных заявок по отношению к поданной заявке на покупку (продажу) с условием исполнения "немедленно или отклонить", суммарный объем которых не менее объема поданной заявки, она удовлетворяется по цене встречных заявок на продажу (покупку), находящихся в очереди первыми, пока не будет удовлетворена полностью. Если суммарный объем находящихся в очереди встречных по отношению к поданной заявке на покупку (продажу) с условием исполнения "немедленно или отклонить" менее объема поданной заявки, она автоматически отклоняется торговой системой.

Неудовлетворенные заявки, находящиеся в очереди, могут быть сняты или изменены. Изменение реквизитов заявки рассматривается в торговой системе как снятие первоначальной заявки и подача новой с новым временем подачи.

Сделка считается заключенной в момент удовлетворения заявки, поданной трейдером. О времени удовлетворения заявки трейдер информируется торговой системой. Каждая сделка, заключенная в торговой системе, регистрируется и отражается в едином учетном электронном реестре сделок, получает код и хранится в едином учетном электронном реестре сделок, постоянно. Регистрация сделки в едином учетном электронном реестре сделок служит доказательством ее заключения и является основанием для осуществления клиринга и расчетов.

По окончании торгов проводится клиринговая сессия, по результатам которой участнику торгов выставляются требования/ обязательства по депозитной марже, вариационной марже, рассчитываются его нетто-обязательства, формируются и выдаются отчетные формы по результатам торгов.

Депозитная маржа — специальный возвратный взнос, производимый в белорусских рублях каждым клиринговым членом для обеспечения исполнения его обязательств. Рассчитывается депозитная маржа как произведение ставки депозитной маржи на объем чистых позиций. Ставка депозитной маржи устанавливается на уровне величины двухдневного лимита изменения цены. Депозитная маржа предоставляется клиринговым членом в сумме значений, рассчитываемых по всем чистым позициям данного клирингового члена и чистым позициям торговых членов, состоящих у него на расчетном обслуживании.

Если требование к размеру депозитной маржи клирингового члена окажется больше размера уже внесенных денежных средств, то клиринговый член обязан довнести средства в сумме, необходимой для увеличения депозитной маржи до данного требования.

Если сумма депозитной маржи клирингового члена окажется больше суммы требования к депозитной марже, то биржа обязана возвратить данному клиринговому члену сумму избытка депозитной маржи.

Вариационная маржа — это выигрыш/проигрыш участника торгов за торговый день по открытым позициям. Обязательства члена Секции по вариационной марже определяются каждый торговый день в ходе клиринговой сессии по всем открытым позициям члена Секции до взаимозачета данных позиций.

Размер обязательств участника по вариационной марже по каждой позиции рассчитывается путем ее переоценки по расчетной цене текущего торгового дня. Вариационная маржа с отрицательным значением уплачивается торговыми членами в пользу обслуживающих их клиринговых членов, а клиринговыми членами — в пользу биржи.

Вариационная маржа с положительным значением уплачивается биржей в пользу клиринговых членов, а клиринговыми членами — в пользу обслуживаемых ими торговых членов.

Отношения по уплате/получению вариационной и депозитной маржи между участником и его клиентами регулируются заключаемыми между ними договорами.

Наличие системы управления рисками и гарантий для всех участников торгов предполагает обеспечение надежности и минимальной рискованности осуществляемых операций. Она исключает возможность возникновения дефицита обеспечения по позициям любого участника рынка при невыполнении им своих обязательств, а также поддерживает возможность функционирования рынка при возникновении кризисных ситуаций.

Безусловное исполнение обязательств участников обеспечивается:

• установлением лимита денежного обеспечения, лимита изменения цены и автоматическим контролем за их соблюдением;

• внесением депозитной маржи до открытия позиций;

• связью депозитной маржи с лимитом изменения цены, гарантирующей покрытие максимально возможных потерь участников;

• четко регламентированной процедурой принудительной ликвидации позиций неплательщиков, обеспечивающей закрытие позиций в течение одного дня с заранее ограниченными потерями (в размере внесенной депозитной маржи).

Лимит денежного обеспечения представляет собой сумму денежных средств, зарезервированных участником для торгов, и денежных средств, учитываемых на субсчете биржи в качестве депозитной маржи.

Этот лимит ограничивает стоимостную оценку чистых позиций — максимально возможное суммарное обязательство участника перед биржей по вариационной марже, которое может быть образовано в течение текущего и следующего торговых дней, исходя из числа открытых на момент проведения оценки позиций при неблагоприятном для него изменении цен.

Торговая система при заключении сделок, подаче и снятии заявок участниками ведет учет изменения и осуществляет контроль соотношения лимита денежного обеспечения и стоимостной оценки чистых позиций в режиме реального времени.

Важным параметром гарантийной системы является лимит изменения цены, который устанавливает максимально допустимое отклонение цен заявок и сделок от расчетной цены, установленной по результатам предыдущих торгов. Данный лимит контролируется в течение торговой сессии в режиме реального времени. Это значит, что заявка участника не принимается торговой системой, если указанная в данной заявке цена выходит за рамки действующего на момент подачи данной заявки лимита изменения цены.

Лимит изменения цены устанавливается таким образом, чтобы с вероятностью 100% покрыть однодневные колебания цен на рынке базового актива, но при этом не ограничивает функциональных возможностей рынка.

Первые торги инструментами срочного рынка в ОАО "Белорусская валютно-фондовая биржа" прошли 15.10.2004 г. В качестве участников выступили ОАО "Белинвестбанк", ОАО "Приор-банк", ЗАО "Славнефтебанк", ОАО "Джем-Банк". В результате были заключены пять сделок с фьючерсными контрактами на курс доллара США и курс евро без поставки базового актива. Оборот в рублях составил 745,65 млн BYR (фьючерс на доллар США — 250 тыс. USD, фьючерс на евро — 70 тыс. EUR; цена фьючерса на доллар США — 2221 BYR, цена фьючерса на евро — 2720 BYR). По состоянию на 01.01.2006 г. Белорусской валютно-фондовой биржей разработана, кроме спецификаций фьючерса на курс евро и фьючерса на курс доллара США, спецификация фьючерса на ставку переменного процентного дохода по государственным долгосрочным облигациям Республики Беларусь.

Литература

1. Килячков АЛ., Чалдаева Л Л. Рынок ценных бумаг и биржевое дело. М.: Юристъ, 2000.

2. Малюгин В.И. Рынок ценных бумаг: количественные методы анализа: Учебное пособие. Мн.: БГУ, 2001.

3. Положение о производных ценных бумагах: Утв. постановлением Комитета по ценным бумагам при Совете Министров Респ. Беларусь от 04.02.2002 г., № 02/П // Национальный реестр правовых актов Респ. Беларусь. 2002. № 25, 8/7789.

4. Правила совершения срочных сделок в ОАО "Белорусская валютно-фондовая биржа" от 09.03.2004 г., № 55: Утв. Наблюдательным советом ОАО "Белорусская валютно-фондовая биржа", 02.03.2004 г., протокол № 6.

5. Рынок ценных бумаг: Учебник / Под ред. В.А Галанова, А.И. Басова. М.: Финансы и статистика, 1998.

6. Рынок ценных бумаг: Учеб. пособие / Под общ. ред. Е.М. Шелег. Мн.: БГЭУ, 2000.

Похожие работы

... 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап ...

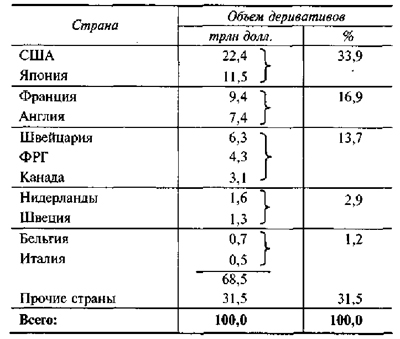

... объем рынков производных инструментов значительно превышает объем рынков базовых активов. В России ситуация диаметрально противоположная - рынок производных ценных бумаг находится в зачаточном состоянии. Среди причин недостаточного развития рынка деривативов обычно называют как недостаточное разнообразие ликвидных финансовых инструментов и отсутствие достаточного количества кредитоспособных ...

... может повлечь за собой «эффект домино» и тем самым угрожать стабильности системы в целом. Поэтому существование деривативов создает серьезные проблемы на макроуровне. Во-вторых, рынок производных ценных бумаг отличается непрозрачностью, поскольку участвующие в сделке две стороны легко могут договориться, кроме того, мировой рынок контролируется несколькими крупнейшими дилерами. Непрозрачность и ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

0 комментариев