Навигация

5. Розрахунки векселями.

Вексель – цінний папір, який засвідчує безумовне грошове зобов’язання сплатити після настання строку визначену суму грошей власникові векселя (векселедержателю).

Простий вексель містить просту і нічим не обумовлену обіцянку векселедавця сплатити власникові векселя після вказаного терміну певну суму грошей. Переказний вексель містить письмовий наказ векселетримача (трасанта) адресований платникові (трасатові), сплатити третій особі (ремітентові) певну суму грошей у певний термін.

11. Ризики платіжних систем

Платіжні системи відіграють важливу роль у фінансовому механізмі будь-якої країни. Вони привертають дедалі більшу увагу, що зумовлено, перш за все, потребою в обмеженні ризиків при паралельній фінансовій лібералізації та швидкому зростанні фінансових ринків. Платіжна система забезпечує функціонування усіх інших підсистем, тому навіть незначне нераціональне втручання або збій у розрахункових потоках можуть призвести до колапсу економіки країни.

Становлення ринкової економіки, виникнення нових форм власності та пов’язаних із ними комерційних структур, зародження і швидкий розвиток грошового, фондового, валютного ринків, конкуренція, що постійно посилюється упродовж останніх років, різкий спад фінансової стійкості традиційних клієнтів, погіршення загальноекономічної ситуації докорінно змінили середовище функціонування платіжної системи. Найхарактернішою її рисою стала невизначеність, неоднозначність ситуацій, які вимагають прийняття рішень щодо допустимого рівня ризику та захисту від нього.

Змінились і самі платіжні системи: розширився і став більш ризикованим спектр їхніх послуг, оскільки з’явились нові технології розрахунків на базі сучасної техніки та засобів зв’язку, а отже, ускладнилася внутрішня структура цих систем. Однак, попри зміни, що відбулись, у більшості платіжних систем механізми управління ризиками недостатньо розроблені і, як наслідок, виникає велика кількість нових факторів ризику, що погіршують умови стабільної роботи платіжних систем. Тому управління ризиками набуває дедалі більшої ваги і стає однією з найважливіших умов економічної безпеки фінансової системи. У такій ситуації важливого значення набуває запровадження ефективних систем управління ризиками.

Розвиток міжбанківських та інших фінансових ринків породжує потребу внесення коректив у практику здійснення платежів, у національні платіжні системи, а відтак і дослідження ризиків, що пов’язані саме з платіжною частиною будь-якої операції. Правильне формування політики стосовно ризиків платіжних систем має важливе значення для стабілізації платіжних систем, довіри до фінансових ринків. Сьогодні є надзвичайно актуальним обгрунтування заходів щодо стабілізації ризиків у сфері діяльності як наявної платіжної системи України, так і платіжних систем нового покоління, зокрема клірингових.

Ризик є обов’язковим елементом ринкової економіки, з урахуванням якого будуються всі економічні відносини. Сьогодні центральною проблемою економічної науки вважається саме вивчення й обмеження невизначеності майбутнього.

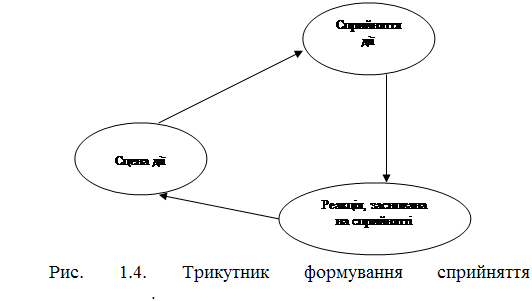

На основі критичного аналізу розглянутих нами підходів до визначення категорії ризику доходимо висновку, що їх можна умовно поділити на дві групи: ті, що виходять з результату дії (успіху або неуспіху); і ті, що відштовхуються від суті феномена ризику.

Разом з тим, ризик – це не лише наслідок обраних рішень, він також безпосередньо пов’язаний з діями, що спрямовані на вибір одного з альтернативних рішень та його реалізацію, а сам процес вибору знаходить свій вираз у понятті «ризик».

У сучасній економічній теорії існує багато підходів до класифікації економічних ризиків, які, на нашу думку, не виключають, а доповнюють один одного. Принципове навантаження, на наш погляд, несе розподіл ризиків за джерелами їх виникнення. Більшість авторів за цим критерієм поділяють ризики на комерційні, фінансові і загальноекономічні. Інший підхід за цим критерієм і прогнозованістю передбачає поділ ризиків на прогнозовані (страховані) та непрогнозовані (нестраховані). Відповідно до можливого фінансового результату економічні ризики розподіляють на чисті та спекулятивні.

Особливе місце в системі економічних ризиків посідає фінансовий ризик, характерною ознакою якого є спекулятивний характер, тобто можливість одержання – внаслідок існування невизначеності у фінансовій сфері – як збитків, так і прибутків, що відрізняє фінансовий ризик від інших економічних ризиків.

Не заперечуючи традиційного трактування фінансового ризику, приведемо визначення фінансового ризику платіжної системи як імовірності настання непередбаченої ситуації, пов’язаної з діяльністю учасників платежів на платіжній фазі операції, що призводить до порушення грошових потоків через невизначеність щодо остаточного виконання платіжних зобов’язань. Оскільки фінансові ризики є результатом виконання зобов’язань у процесі переказу грошових коштів (особливо стосовно зобов’язань банків, які виконують роль фінансових посередників), найчастіше саме ці ризики є ризиками платіжної системи.

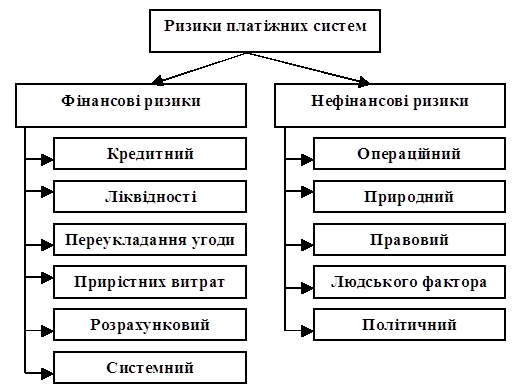

Виходячи з вищезазначеного, ми пропонуємо поділ ризиків платіжних систем на фінансові і нефінансові.

Платіжним системам притаманний значний рівень ризику в кількох областях, що пояснюється обсягом та розміром виконуваних у цих системах операцій. Причому цей ризик стосується і учасників, що здійснюють перекази коштів, і операторів системи. Ризики платіжної системи мають широкий спектр: на них наражаються платіжні інструменти, системи доставки, зв’язку, механізми клірингу та розрахунків, а також грошово-кредитний сектор економіки.

Узявши до уваги всі наведені критерії та системи класифікації, приведемо системну класифікацію ризиків платіжних систем, яку наведено на рис.1. Запропонована класифікація має значні переваги як для теоретичного, так і для практичного її застосування, оскільки: у ній ризики платіжних систем розподілені за основним критерієм – джерелом свого виникнення (походженням); чітко визначено місце і види фінансових ризиків як таких, що мають специфічну природу.

Рис. 1. Ризики платіжних систем

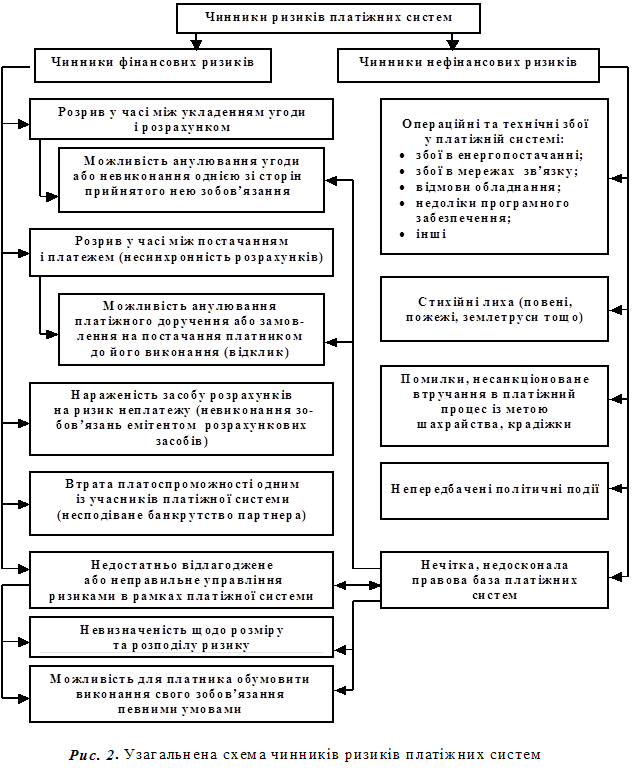

Ризики необхідно розглядати в сукупності з чинниками, оскільки лише шляхом зменшення рівня невизначеності інформації щодо цих чинників можна створити досконалу систему управління ризиками. На основі аналізу основних чинників ризиків платіжної системи приведемо систематизацію їх за типами ризиків, які вони спричиняють (рис. 2).

Поділ на чинники фінансових і чинники нефінансових ризиків дає змогу оцінювати стан системи з двох сторін: внутрішньої – щодо технології розрахункових операцій, які повністю залежать від діяльності учасників системи платежів, і зовнішньої, яка не залежить від поведінки контрагентів платіжної системи. Це має надзвичайно важливе значення для розробки методів і механізмів управління ризиками.

Аналіз ризиків платіжних систем також доцільно проводити виходячи з розширеної класифікації ризиків за сферами їх виникнення, механізмами розрахунків, розподілом їх у часі, що дає можливість оцінювати ступінь кожного з видів фінансового ризику і, відповідно, здійснювати вибір методів управління ними.

На нашу думку, типи ризиків платіжних систем, їх ступінь і, відповідно, заходи управління повинні розглядатись під сукупним впливом питань: чи здійснюються розрахунки на валовій основі або через систему багатостороннього заліку взаємних вимог; хто керує системою (центральний банк чи приватна організація); чи надає система денний кредит. Такий підхід до класифікації платіжних систем, з нашого погляду, є оптимальним, оскільки дозволяє максимально закцентувати увагу на ключових відмінностях типів ризиків, притаманних цим системам, і, відповідно, механізмів ризик-менеджменту.

Важливе значення має управління ризиками. Процес менеджменту ризиків передбачає ідентифікацію нараженості на ризик, оцінку ризиків, вибір методів управління ризиком та їх застосування, кінцевою метою чого є досягнення оптимального для підприємця співвідношення прибутку і ризику.

Оцінка ризиків визначає обсяг і структуру методів управління ними. Серед способів управління ризиками, залежно від спеціальних прийомів, можна виділити дві групи: організаційно-технічні способи управління, які охоплюють заходи (прийоми) уникнення ризику, зниження його рівня; фінансово-договірні способи самостійного протистояння ризикові, передачі ризику, страхування ризиків.

Похожие работы

... , що склалися в Україні. Висновки В результаті написання даної індивідуальної роботи ми розглянули основні положення національних та міжнародних стандартів щодо обліку дебіторської і кредиторської заборгованості та дійшли наступних висновків: 1. Гармонiзацiя бухгалтерського обліку впливає на усі важелі економіки, у тому числі й на фінансову звiтнiсть підприємств, вимагаючи при цьому, в ...

... устрою Але, не зважаючи на значну подібність, соціал-демократія та лібералізм мають ряд відмінностей, що характеризують їх як окремі не залежні одна від одної політичні ідеології: · Соціал-демократи на відміну від лібералів виступають проти ринкового суспільства. Ринок має стосуватись лише економічної сфери в державі. · Ліберали виступають за принцип мінімального втручання ...

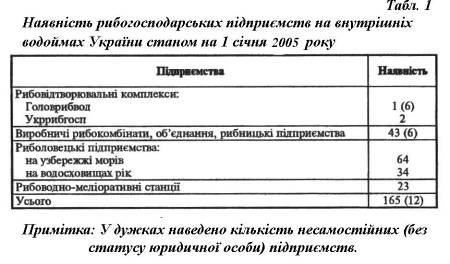

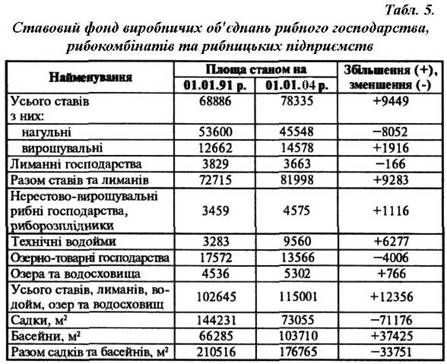

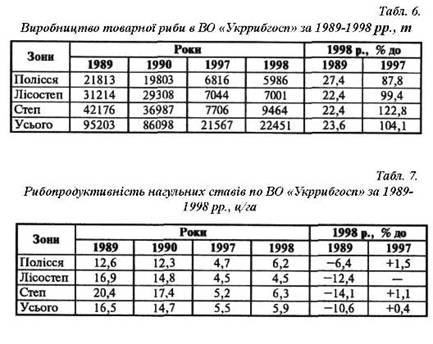

... матеріал та методика роботи. Дослідження проводили на базі Іркліївського риборозплідника рослиноїдних риб вздовж виробничої практики. З метою вивчення шляхів інтенсифікації отримання рибницької продукції в умовах Іркліївського риборозплідника рослиноїдних риб проводилось ознайомлення і вивчення наявних заходів інтенсифікації ведення рибогосподарства. Також проходило ознайомлення з запланованими ...

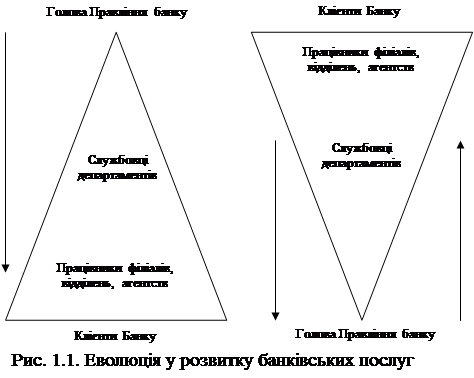

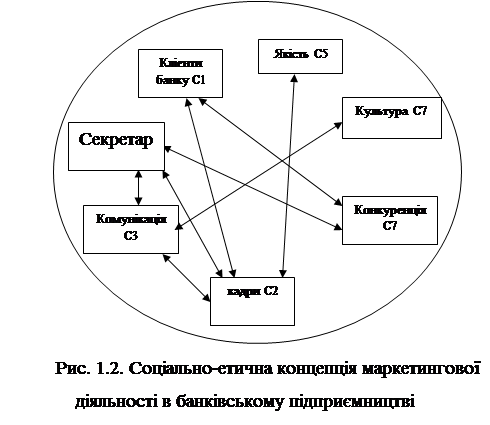

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

0 комментариев