Навигация

Основные экономические, финансовые показатели предприятия

3. Основные экономические, финансовые показатели предприятия

Таблица 3.1 – Отчет о прибылях и убытках тыс.руб.

| п/п | Наименование статьи | Значение показателя | Отклонение показателя | ||

| 2006 | 2007 | абсолютное | темп роста, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Проценты полученные и аналогичные доходы от: | |||||

| 1 | Размещения средств в кредитных организациях | 566 393 | 605 268 | 38875 | 106.86 |

| 2 | Ссуд, предоставленных клиентам (некредитным организациям) | 13 528 694 | 17 024 806 | 3496112 | 125.84 |

| 3 | Оказания услуг по финансовой аренде (лизингу) | - | - | ||

| 4 | Ценных бумаг с фиксированным доходом | 722 320 | 1 550 562 | 828242 | 214.66 |

| 5 | Других источников | 109 805 | 86 913 | -22892 | 79.15 |

| 6 | Всего процентов полученных и аналогичных доходов | 14 927 212 | 19 267 549 | 4340337 | 129.08 |

| Проценты уплаченные и аналогичные расходы по: | |||||

| 7 | Привлеченным средствам кредитных организаций | 1 565 606 | 2 698 359 | 1132753 | 172.35 |

| 8 | Привлеченным средствам клиентов (некредитных организаций) | 4 229 782 | 5 828 684 | 1598902 | 137.80 |

| 9 | Выпущенным долговым обязательствам | 857 223 | 590 772 | -266451 | 68.92 |

| 10 | Всего процентов уплаченных и аналогичных расходов | 6 652 611 | 9 117 815 | 2465204 | 137.06 |

| 11 | Чистые процентные и аналогичные доходы | 8 274 601 | 10 149 734 | 1875133 | 122.66 |

| 12 | Чистые доходы от операций с ценными бумагами | 9 769 746 | 6 362 224 | -3407522 | 65.12 |

| 13 | Чистые доходы от операций с иностранной валютой | 934 385 | 1 470 563 | 536178 | 157.38 |

| 14 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | - 31 339 | 221 918 | 253257 | 708.12 |

| 15 | Чистые доходы от переоценки иностранной валюты | - 164 660 | - 1 006 810 | -842150 | 611.45 |

| 16 | Комиссионные доходы | 4 107 739 | 5 359 049 | 1251310 | 130.46 |

| 17 | Комиссионные расходы | 860 078 | 1 048 475 | 188397 | 121.90 |

| 18 | Чистые доходы от разовых операций | 50 412 | 321 946 | 271534 | 638.63 |

| 19 | Прочие чистые операционные доходы | - 271 216 | - 175 639 | 95577 | 64.76 |

| 20 | Административно-управленческие расходы | 7 751 859 | 10 471 943 | 2720084 | 135.09 |

| 21 | Резервы на возможные потери | - 2 990 547 | - 4 491 848 | -1501301 | 150.20 |

| 22 | Прибыль до налогообложения | 11 067 184 | 6 690 719 | -4376465 | 60.46 |

| 23 | Начисленные налоги (включая налог на прибыль) | 2 112 178 | 1 431 462 | -680716 | 67.77 |

| 24 | Прибыль (убыток) за отчетный период | 8 955 006 | 5 259 257 | -3695749 | 58.73 |

Как видно из анализа таблицы 3.1 показатель прибыли в 2007 году был ниже, чем в 2006 году, однако детальный анализ структуры доходов и расходов Банка показывает, что такое снижение произошло по причине увеличения резервов на возможные потери и уменьшения дохода по операциям с ценными бумагами. Также структурные сдвиги — результат новой, менее рискованной стратегии развития бизнеса Банка, которая способствует долгосрочному повышению его финансовой устойчивости.

Банк формирует резервы на возможные потери в соответствии с объемом принятых на себя рисков. При, этом рост резервов адекватно отражает не только рост собственного рискового портфеля, но и изменение рисковых цен.

Так же из таблицы видно, что произошел рост практически всех показателей, особенно большой рост проявился в статье «чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами», в 2005 году этот показатель имел отрицательное значение, а на конец 2006 года, он увеличился примерно в 7 раз, что позволило не только уменьшить размер убытков по этому пункту отчета, но и привести этот показатель к положительному значению, что так же повлияло на прибыль за отчетный период.

В целом можно сказать, что предприятие имеет положительную динамику развития и повышения финансовой устойчивости.

Заключение

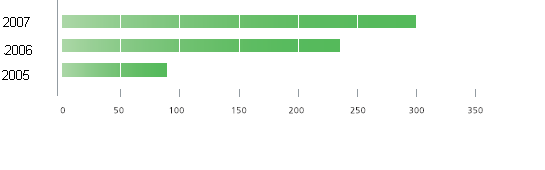

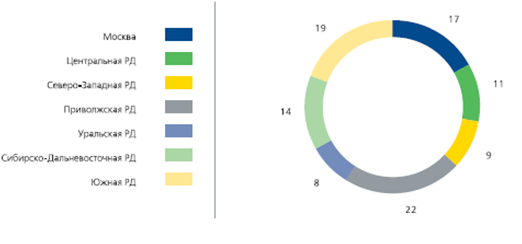

Процесс объединения банков и создания масштабной сбытовой сети федерального уровня отразился на финансовых показателях объединенного Банка. Бурный рост активов в 2005 году — результат экстенсивного процесса объединения банков под единым брендом «УРАЛСИБ». После объединения рост активов продолжился темпами, отражающими интенсивный процесс.

В 2006 году прирост активов сохранился на уровне рынка, при этом доля кредитного портфеля в активах сократилась с 69,8% до 59,0%, а доля ликвидных активов выросла с 22,4% до 39,3%. Таким образом, задача поддержания достаточно высокой доходности активов Банка была выполнена, причем при их возросшей ликвидности.

Наибольший рост собственного капитала Банка отмечался в 2005 году. Преимущественно он связан с экстенсивными факторами: объединением пяти банков под брендом «УРАЛСИБ» и увеличением акционерного капитала на 12,8 млрд руб. путем конвертации акций присоединенных банков в акции объединенного Банка. В 2006 году в отсутствие дополнительных эмиссий акций динамика собственного капитала Банка была обусловлена исключительно интенсивными факторами: ростом фондов и нераспределенной прибыли прошлых лет. По данным «РБК.Рейтинг», на конец 2006 года Банк «УРАЛ-

СИБ» занимал по собственному капиталу 6-е место. Динамика собственного капитала в целом адекватна динамике активов и соответствует нормативу достаточности капитала.

В конце 2006 года два ведущих мировых рейтинговых агентства — Standard & Poor’s и Fitch Ratings — повысили кредитные рейтинги Банка «УРАЛСИБ» по международной шкале до «B+» (с позитивным и стабильным прогнозами соответственно). Повышение международных кредитных рейтингов было обусловлено следующими факторами:

■ успешное завершение объединения пяти банков, минимизировавшее интеграционные риски;

■ растущая диверсификация направлений бизнеса;

■ значительный потенциал роста на быстроразвивающемся российском рынке банковских услуг;

■ качественная клиентская база;

■ высокий уровень капитализации;

■ тенденция к повышению рентабельности основной банковской деятельности;

■ высокое качество кредитного портфеля;

■ высокий уровень ликвидности активов.

В процессе производственной практики были выполнены поставленные задачи практики, осуществлен сбор и анализ основных экономических и финансовых показателей.

Похожие работы

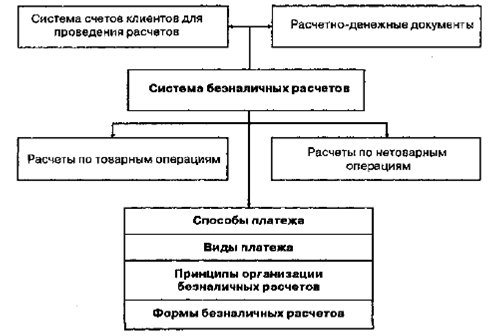

... , поступившие во внеоперационное время, отражаются по счетам на следующий рабочий день. Порядок приема документов после операционного времени определяется банком дополнительно и оговаривается в договорах. Глава 2. Анализ основных показателей деятельности банка «Уралсиб» Сложившаяся в 2008г. структура операций банка на финансовых рынках определила финансовый результат по итогам 2008г. за счет ...

... четвертом квартале и достаточности капитала (в третьем квартале), в то время как изменения прибыльности капитала способствовали росту данного показателя. 1.3 Коэффициентный анализ деятельности банка Коэффициентный анализ применяется для выявления количественных взаимосвязей между различными группами статей баланса на основе соотношений для оценки конкретных аспектов банковской деятельности. ...

... осуществляют не характерные для банков операции, внедряясь в нетрадиционные для них сферы финансового предпринимательства, тем самым повышается роль банков в функционировании экономики. 2. Оценка механизма функционирования коммерческого банка ОАО АКБ «Уралсиб-Югбанк» 2.1 Организационная характеристика ОАО АКБ «Уралсиб-Югбанк» На основании решения учредителей-пайщиков Краснодарского ...

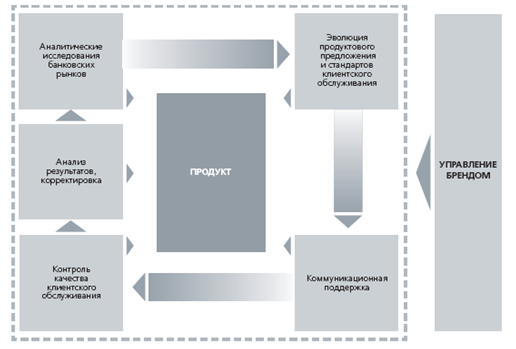

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

0 комментариев