Навигация

Негосударственные пенсионные фонды в Российской Федерации

2.2 Негосударственные пенсионные фонды в Российской Федерации

На конец 1998г. (эту дату мы рассматриваем как своеобразную точку отсчета для оценки современного уровня развития негосударственного пенсионного обеспечения), пенсионные резервы составляли всего 4,25 млрд. руб., а система обязательного пенсионного страхования существовала только в проекте. На сегодняшний день размер пенсионных резервов увеличился почти в 67 раз, численность участников – в 33 раза и составила более 6,1 млн. человек. Услугами фондов охвачено приблизительно 6% экономически активного населения Российской Федерации[9].

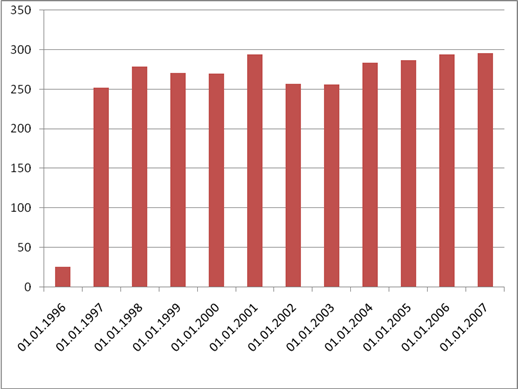

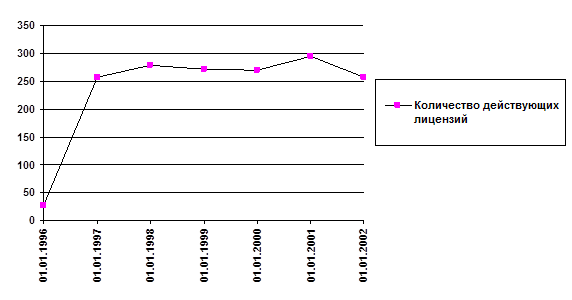

Диаграмма 1 Численность НПФ

Система негосударственных пенсионных фондов, действующая в Российской Федерации в настоящее время, представлена 296 фондами, имеющими лицензию Инспекции негосударственных пенсионных фондов при Минтруде России.

Негосударственные пенсионные фонды расположены в 54 субъектах Российской Федерации, в том числе в Москве - 113 фондов, в Санкт-Петербурге - 19, Нижегородской и Самарской областях - по 9. Участники фондов проживают в 80 субъектах Российской Федерации.

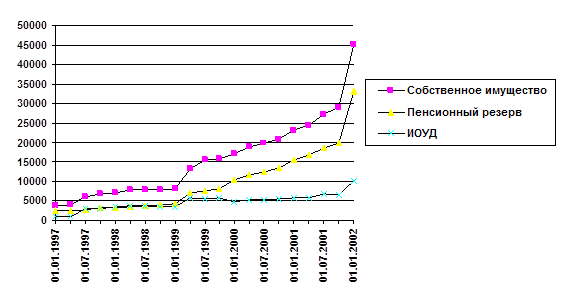

По данным Федеральной службы по финансовым рынкам (ФСФР) России, по состоянию на 01.01.2006 г. в систему негосударственного пенсионного обеспечения входят 294 фонда (291), 100 из которых зарегистрировали заявления о намерении осуществлять деятельность по обязательному пенсионному страхованию в качестве страховщика. Собственное имущество фондов составляет 344,3 (345,3) млрд. рублей, в том числе пенсионные резервы - 277,4 (285,3) млрд. рублей, пенсионные накопления - 2,2 млрд. рублей. (По сообщению Пенсионного фонда Российской Федерации, ПФР направил Реестр от 27 марта 2006 года № 2/2006 НПФ, осуществляющих деятельность по ОПС, которым переданы средства пенсионных накоплений на общую сумму 4,61 млрд. рублей.)

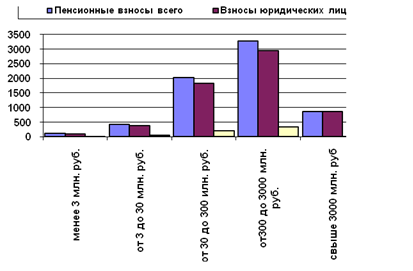

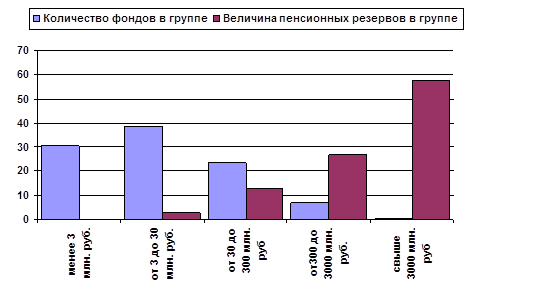

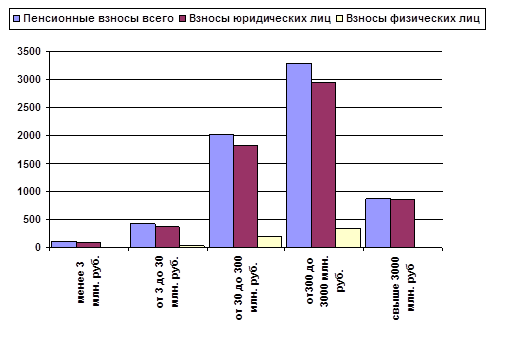

Диаграмма 2 Величина пенсионных взносов (млн. руб.) для различных групп фондов по величине пенсионных резервов

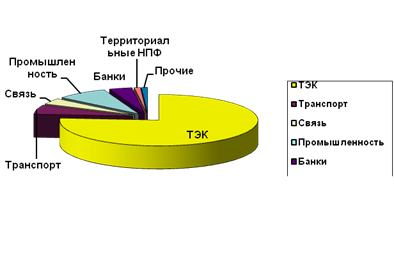

Действующие пенсионные фонды организованы в наиболее успешно развивающихся секторах экономики. Из 66 фондов, имеющих размер пенсионных резервов, превышающий 30 млн. руб., 24 (36,3%) действуют на предприятиях промышленности, 13 (20%) – на предприятиях топливно-энергетического комплекса, 8 (12,1%) – на предприятиях транспорта.

Диаграмма 3 Структура участников НПФ по отраслям хозяйства

(в процентах от общего числа участников)[10]

Диаграмма 4 Структура пенсионных резервов НПФ по отраслям хозяйства (в процентах от суммы по фондам)[11]

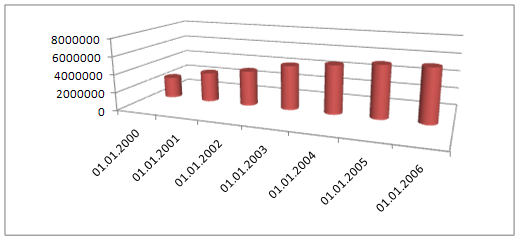

За последние шесть лет размер средств пенсионных резервов вырос почти в 65 раз (для сравнения, на конец 1998 г. размер указанных средств составлял 4,25 млрд. рублей), численность участников фондов по сравнению с концом 1998 г. выросла в 32 раза и составила более 6 миллионов человек - в настоящее время услугами фондов охвачено приблизительно 6% экономически активного населения России.

Диаграмма 5 Количество участников НПФ

За указанный период количество получателей негосударственных пенсий увеличилось в 2,5 раза и достигло 703,3 (707,1) тыс. человек.

На 01.01.2006г. средний размер негосударственной пенсии, выплачиваемой фондами, составил 895 рублей (1109).

За 1998-2005 гг. вкладчиками перечислено в фонды около 100 млрд. рублей.

Фонды не только сохранили пенсионные взносы, выплатив за шесть лет негосударственных пенсий на общую сумму более чем 12 млрд. рублей (из них в 2005 году - 7,56 млрд. рублей), они сумели и существенно прирастить объем средств для пенсий будущим пенсионерам. Чистый инвестиционный доход от размещения средств пенсионных резервов за эти годы составил, по нашей оценке, суммарно около 200 млрд. рублей.

Из 294 НПФ, имеющих действующую лицензию на 01.01.2006 года (291), у 35 фондов собственное имущество превышает 500 млн. рублей, что суммарно составляет 325,5 (326,7) млрд. рублей, это в свою очередь - 94,5% от собственного имущества всех фондов; у 25 (26) фондов в числе вышеназванных 35-ти собственное имущество превышает 1 млрд. рублей и в общей сумме составляет 317,5 млрд. рублей, или 92,2% (92,5) от собственного имущества всех фондов. Совокупность средств пенсионных резервов этих 25 (26) крупнейших фондов в сумме составляет 258,9 (267,3) млрд. рублей, или 93,3% (93,7) от суммы пенсионных резервов всех НПФ.

Количество участников 25 (26) крупнейших фондов составляет 65,5% (66) от общего числа участников, количество участников, получающих пенсию у этих фондов, - 70.8% (72,6). Сумма пенсионных выплат у 25 (26) крупнейших фондов за 2005 год составила более 6 млрд. рублей, или 79,8% от всех пенсионных выплат за 2005 год.

На 157 (154) фондов, имеющих собственное имущество до 100 млн. рублей, приходится 13,01% (12,82) участников, а их суммарное собственное имущество составляет 1,5% от собственного имущества всех фондов.

Здесь необходимо отметить, что по итогам 2005 года отчетность представили 258 (255) НПФ из 294 (291), имеющих лицензию, т.е. 36 НПФ систематически не представляют отчетность. ФСФР России из квартала в квартал направляла этим фондам предписания, требовала незамедлительного представления отчетности. У 14 НПФ действие лицензии приостановлено, в отношении остальных фондов принято решение провести проверки и по их результатам принять решение о дальнейшей судьбе этих НПФ.

Таким образом, нас не может не настораживать судьба 193 фондов, имеющих собственное имущество до 100 млн. рублей.

Анализируя деятельность этих НПФ, было обращено внимание, что 22 фонда инвестируют средств пенсионных резервов меньше, чем они их имеют, это позволяет предположить о расходовании части средств ПР в качестве имущества для осуществления уставной деятельности, что недопустимо.

Только 11 НПФ из числа фондов, имеющих собственное имущество менее 100 млн. рублей, смогли выйти за пределы этой цифры. Рассматривая экономическую составляющую деятельности этих фондов, очевидно, что в силу отсутствия денежных средств они ограничены в возможности получения высокого инвестиционного дохода и полноценного развития в условиях существующей конкуренции.

В рамках существующего законодательства даже самый маленький НПФ может функционировать только в том случае, если у него есть средства. НПФ - самостоятельное юридическое лицо и должен жить на те средства, которые у него есть, нет средств - нет фонда.

Не на много лучше обстоят дела, с точки зрения развития фондов, увеличения собственного имущества, пенсионных резервов и числа участников, у НПФ, имеющих собственное имущество от 100 до 500 млн. рублей, только 16 НПФ смогли существенно улучшить свое финансовое положение.

Важно отметить, что только учредители и вкладчики фондов могут и должны принять правильное решение о дальнейшей судьбе того или иного НПФ, а это, в свою очередь, послужит в целом укреплению системы негосударственного пенсионного обеспечения[12].

На 01.01.2007 г. в РФ существует 13 фондов сумма собственных средств которых свыше 30 млн. руб. и ведение пенсионных счетов более 5000 чел.): НПФ «Газфонд» (Москва), НПФ «Благосостояние» (Москва), НПФ электроэнергетики (Москва), Национальный НПФ (Москва), НПФ «Сургутнефтегаз», (г. Сургут Ханты-Мансийского а.о.), НПФ «Телеком-Союз» (Санкт-Петербург), НПФ «Алмазная осень» (Республика Саха (Якутия), НПФ «Уголь» (Москва), НПФ ГАЗ (Нижний Новгород), НПФ «Мосэнерго» (Москва), Первый национальный НПФ (Москва), НПФ «Железнодорожный» (Нижний Новгород) и Всерегиональный НПФ «Северный» (Ленинградская область).

Глава 3 Перспективное развитие НПФ

Добровольное пенсионное обеспечение уже сейчас осуществляется в весьма разнообразных формах. К формам его реализации относятся как пенсионные системы отдельных организаций, отраслей экономики и территорий, созданные на базе существующих негосударственных пенсионных фондов, так и личное пенсионное обеспечение граждан, производящих в негосударственных пенсионных фондах накопление средств на свое дополнительное пенсионное обеспечение.

В этом многообразии форм добровольного пенсионного обеспечения заключается его способность удовлетворить различные потребности в пенсиях в зависимости от уровня заработной платы, стажа и опыта работы. В результате, пенсионер получает возможность иметь совместно с обязательными видами пенсионного обеспечения ту пенсию, которую он пожелает и будет в состоянии заработать. В свете этого важно создание условий и предпосылок для развития институтов и инфраструктуры пенсионного самообеспечения граждан на основе стимулирования социального партнерства и индивидуальной инициативы.

Опыт 90-х годов показывает, что даже в условиях запретительного налогообложения существовал спрос на услуги по негосударственному пенсионному обеспечению и страхованию, однако главной проблемой его дальнейшего развития добровольного пенсионного обеспечения является недостаточный охват добровольным пенсионным обеспечением.

Хотя в ведущих отраслях промышленности 30 – 40% работающих являются участниками негосударственных пенсионных фондов, число участников в среднем по России в настоящее время составляет только 5,3% экономически активного населения.

Для реализации потенциала общественной активности в области самообеспечения в старости необходимо проведение целого ряда организационных мероприятий и законодательных новаций по следующим направлениям:

· создание экономических (налоговых и иных) стимулов для работодателей и граждан к участию в добровольных пенсионных системах;

· развитие инфраструктуры рынков негосударственного пенсионного обеспечения и пенсионного страхования;

· совершенствование методов и форм государственного контроля и защиты прав участников этих рынков.

Очевидно, что основой экономического стимулирования развития данной сферы является установление для всех субъектов негосударственного пенсионного обеспечения и страхования налогового режима, способствующего ускоренному росту пенсионных накоплений и предполагающего налогообложение выплат из пенсионных систем при освобождении от налогов взносов и дохода от их инвестирования.

Настолько же важным является также предоставление возможности размещать пенсионные резервы негосударственных пенсионных фондов в инвестиционные проекты, обеспеченные государственными гарантиями[13].

С выходом «Программы пенсионной реформы в РФ» благополучие НПФ попало в зависимость от того, удастся ли фонду стать уполномоченным по обслуживанию обязательного накопительного уровня государственной пенсии (не путать с добровольным НПО - основным полем деятельности НПФ). В Программе записано, что для развития конкуренции, повышения эффективности инвестирования пенсионных резервов предполагается после 2005г. предоставить гражданам возможность по своему выбору направлять часть обязательных страховых пенсионных взносов на именные накопительные пенсионные счета, открываемые ими в уполномоченных негосударственных пенсионных фондах. В уполномоченные НПФ планируется также перечислять страховые взносы по дополнительному тарифу. Как уже говорилось, через такие фонды должны формироваться на накопительной основе льготные пенсии для лиц, имеющих на 1 января 2000 г. менее половины минимального стажа, необходимого для досрочного выхода на пенсию.

Поскольку Пенсионный фонд с трудом справляется с существующими выплатами государственных пенсий, ему в помощь потребуются новые институты. Но времени на их создание «с нуля» не остается ни по демографическим, ни по экономическим причинам. А основные плательщики взносов (накопительных и страховых) в Пенсионный фонд уже обзавелись собственными НПФ и готовы к подобным дополнительным услугам.

Перспективы НПФ во многом зависят также от того, будут ли им предоставлены налоговые льготы и какие именно. Долгое время налоговый климат не способствовал развитию НПФ. В цепочке "предприятие - НПФ - компания по управлению активами" было тройное налогообложение. Допустим, директор предприятия захотел сотрудничать с НПФ. Для этого он должен показать прибыль и заплатить с нее налог. Затем составить список участников, из чистой прибыли перечислить деньги на их счета в НПФ. С этих денег брался 12-процентный подоходный налог. После всех отчислений (в местный бюджет и т.п.) оставалось 50, а то и 30%. То же и с инвестиционными доходами фондов: сначала с них взимались налоги в управляющей компании, затем в самом фонде, а при начислении средств на именные счета - еще и подоходный налог.

Обновленная Инструкция Госналогслужбы № 35 по применению закона "О подоходном налоге с физических лиц" позволяет удерживать подоходный налог с сумм, выплаченных человеку (в данном случае - с пенсионных выплат), а не начисленных ему (т.е. не взносы предприятия). Предприятиям разрешено частично (в размере 1% реализуемой продукции) относить на себестоимость взносы в НПФ, имеющие лицензию. В «Программе пенсионной реформы в РФ» продекларирована необходимость освободить взносы на добровольное дополнительное пенсионное обеспечение от подоходного налога и налогообложения прибыли в пределах установленного норматива; полностью или частично освободить доходы от операций с пенсионными резервами от налога на прибыль и на прирост капитала; взимать подоходный налог не с пенсионных взносов, а с пенсионных выплат. Осталось воплотить эти пожелания в жизнь.

По негосударственным пенсионным фондам больно ударил дефолт, объявленный государством в августе 1998 г., поскольку их управляющие для снижения общего риска портфеля держали часть средств в госбумагах. НПФ (как паевым инвестиционным фондам и страховым компаниям) удалось добиться от Министерства финансов улучшенного режима: 30% их вложений в ГКО погашаются "живыми" деньгами, 20% - инвестиционными бумагами, 50% - доходными бумагами с ежегодно понижающейся доходностью (от 30 до 15% годовых). Это вселяет надежду, что финансовое положение фондов улучшится.

Специалисты подсчитали, что охват негосударственным пенсионным обеспечением 10% работающего населения потребует эффективной работы 0,8-1 тыс. НПФ, 20% - 1,5-2 тыс., 30% - 2-2,5 тыс. Сегодня эффективно действуют далеко не все из 296 фондов, а их услугами, которых пользуются 2,5-3% всех работников. Понятно, что нужно не просто много новых НПФ, а таких, которые могут способствовать распространению НПО.

Специалисты считают, что в этом отношении больше перспектив у корпоративных фондов. В ближайшем будущем ожидаются их активные попытки сблизить позиции с руководителями регионов и проникновения в сферу деятельности территориальных НПФ. Такое сближение вполне возможно, но по мере осознания региональными администрациями своих возможностей и приобретения опыта НПО не исключены конфликты между ними и фондами, размежевание или "поглощение" фондов территориями. Дело в том, что главная цель корпоративных фондов обеспечить выплату пенсий, для этого нужно надежно и выгодно вкладывать пенсионные резервы (куда именно - вопрос вторичный). Для администраций же приоритетной является задача финансирования экономических программ развития территорий (при этом проекты не всегда бывают надежными и выгодными), а потом уж выплаты пенсий. В любом случае крепкие корпоративные фонды необходимы.

Отраслевые НПФ будут развиваться "замкнуто", в рамках и интересах своей отрасли, незначительно влияния на территории. Межотраслевое слияние маловероятно. В дальнейшем они, скорее всего, будут специализироваться и займут ведущее место в профессиональных пенсионных системах, оставаясь придатком породившей их отрасли (проект закона "О профессиональных пенсионных системах", в котором четко проработана концепция разделения трудовых и льготных пенсий, застрял в Госдуме). Ожидается, что отраслевые фонды будут флагманами накопительной системы, но не станут играть решающей роли в будущей системе НПО.

Независимые (или свободные) НПФ по-прежнему будут занимать незначительное место, предоставляя всем желающим - гражданам, отдельным работодателям и предприятиям - возможность воспользоваться услугами негосударственного пенсионного обеспечения. Сегодня их потенциал невелик, в дальнейшем какие-то из них могут быть поглощены корпорациями или трансформируются в территориальные фонды.

Пока доля территориальных НПФ мала, их территориальность условна и определяется в основном согласием местных администраций участвовать в формальном учредительстве. Причины - в недостаточной профессиональной подготовке работников таких фондов, незнании руководителями регионов принципов НПО, попытках создать региональные пенсионные системы на основе перераспределения существующих денежных потоков и т.п.

Тем не менее, специалисты именно с выходом на территории связывают перспективы НПФ, если фонды сами проявят инициативу и будут, во-первых, находить способы сближения с руководителями регионов и территорий для разработки и реализации территориальных программ НПО; во-вторых, проводить целенаправленную работу по информированию этих руководителей и депутатов местных законодательных собраний о необходимости, целях и возможностях НПО; в-третьих, сотрудничать с департаментами социальной защиты администраций и искать партнеров среди банков и страховых компаний[14].

Заключение

В условиях рыночных социально-трудовых отношений социальное обеспечение пенсионеров приобретает ряд особенностей, главная из которых заключается в том, что пенсионная система становится финансово независимой от государственного бюджета. Это достигается благодаря тому, что финансовые средства Пенсионного фонда формируются за счет страховых отчислений от заработной платы всех застрахованных наемных работников.

Для реализации модели социального обеспечения пенсионеров государству потребовалось создание целого комплекса государственных гарантий, направленных на устойчивое функционирование данной системы:

· правовая база;

· принудительное взимание страховых платежей;

· прямое бюджетное финансирование части пенсий в соответствии с действующим законодательством и т.п.

Однако глубокий экономический кризис и в особенности финансовый кризис, поразивший нашу страну в переходный период не обошел стороной и пенсионную систему. Так со второго квартала 1995 года в пенсионной системе начались кризисные явления, связанные с падением сбора страховых платежей и ростом просроченной задолженности по их уплате.

Финансовый кризис пенсионной системы свидетельствует о необходимости проведения очередного радикального реформирования пенсионной системы с целью наиболее полного ее приближения к особенностям функционирования в условиях неустойчивой рыночной экономики.

В связи с этим по инициативе Пенсионного фонда Российской Федерации начаты эксперименты по реформированию пенсионной системы, создание единых пенсионных служб, которые позволяют значительно улучшить механизм управления средств на выплату пенсий. Еще более важное значение приобретает переход на персонифицированный учет плательщиков пенсионных взносов.

Стратегия реформы пенсионной системы должна базироваться на некоторых исходных предпосылках концептуального характера, а также положениях Конституции Российской Федерации:

· многоуровневый характер пенсионной системы и возможность ее развития;

· в новой системе пенсионирования должны сочетаться распределительный метод со страховым, что автоматически требует одновременного использования принципов солидарности и накопительности пенсионных взносов;

· основная исходная предпосылка состоит в необходимости соответствия между экономической природой формирования источника финансирования пенсии и экономической природой формирования самой пенсии;

· проектируемая система определяет роли, права и обязанности субъектов пенсионного обеспечения (государства, работодателей и работников), устанавливая на основе социального консенсуса распределение финансового «бремени».

Все это является составным элементом реализации реформирования пенсионной системы. Главное при этом, чтобы конституционные гарантии уровня жизни пенсионеров не только не снижались, но и укреплялись, а на переходный период государство должно предусматривать комплекс резервных мероприятий, направленных на упреждение социальных и финансовых кризисов пенсионной системы.

Список использованной литературы:

1. Федеральный закон от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации» // Consultant Plus Local с добавлениями и изменениями от 1 октября 2007 года

2. Федеральный закон от 7 мая 1998г. № 75-ФЗ «О негосударственных пенсионных фондах» (в ред. Федерального закона от 10.01.2003 N 14-ФЗ) // Consultant Plus Local с добавлениями и изменениями от 1 октября 2007 года

3. Негосударственные пенсионные фонды: реальность и перспективы//Аналитический вестник Совета Федерации ФС РФ – 2006. - № 11 (299).

4. Негосударственные пенсионные фонды в России: текущее состояние, проблемы и пути развития // Информационно-аналитический бюллетень Фонда "Бюро экономического анализа". - июль 2004. - № 62.

5. Негосударственные пенсионные фонды: перспективы развития// журнал «Финансы». – 2004 .- №3.

6. Аранжереев М. М. Как обеспечить достойную старость или возможности негосударственных пенсионных фондов – М.: ЭКСМО, 2006.

7. Финансы, денежное обращение и кредит : учебник / Под ред. М.В. Романовского и О. В. Врублевской. – М. : Юрайт-Издат, 2007.

8. Рынок ценных бумаг. Учебно-методический комплекс. / под ред. А.В. Новикова, Е.Е. Алексеева, А.А. Волосского, И.Н. Николаева, Ю.В. Степаненкова. – Новосибирск: НГАЭиУ, 2002.

9. Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, А.И. Басова – М.: Финансы и статистика, 2002.

(Дополнительная)

1. Баринов Э.А., Хмыз О.В. Рынки: валютные и ценных бумаг. – М.: «Экзамен», 2001 г.

2. Белов В.А. Ценные бумаги в Российском гражданском праве. – М.: «ЮрИнфоР», 1996.

3. Биржевая деятельность / Под ред. А.Г. Грязновой, Р.В. Корнеевой, В.А. Галанова. – М.: Финансы и статистика, 1996.

4. Биржевое дело: Учебник / Под ред. В.А. Галанова, А.И. Басова. – М., 1998.

5. Брейли Р., Майерс С. Принципы корпоративных финансов, – М.: «Олимп-Бизнес», 1997

6. Буренин А.Н. Рынки производных финансовых инструментов, – М.: «ИНФРА-М», 1996.

7. Ковалёв В.В. Финансовый анализ, – М.: «Финансы и статистика», 1997.

8. Коньков И.Н., Краев А.О., Малеев П.Ю. Рынок долговых ценных бумаг. Учебное пособие для ВУЗов. – М.: «Издательство «Экзамен», 2002.

9. Новиков А.В. Фондовый рынок Сибири: становление и проблемы развития. – Новосибирск: НГАЭиУ, 1998.

10. Маршалл Джон Ф., Бансал Викул К. Финансовая инженерия. – М.: «ИНФРА-М», 1998.

11. Мелкумов Я.С. Теоретическое и практическое пособие по финансовым вычислениям. – М.: «ИНФРА-М», 1996.

12. Мещерова Н.В. Организованные рынки ценных бумаг. – М.: Логос, 2000.

13. Михайлов Д.М. Мировой финансовый рынок: тенденции и инструменты. – М.: «Экзамен», 2000.

14. Петров В.С. Депозитарий на рынке ценных бумаг. Зарубежный и российский опыт. – М.: ИАУЦ НАУФОР, 1999.

[1] Финансы Учебное пособие/ Под. ред. проф. А.М. Ковалевой – М.: Финансы и статистика – 1996 г. – С.336

[2] Финансы, денежное обращение и кредит : учебник / Под ред. М.В. Романовского и О. В. Врублевской. – М. : Юрайт-Издат, 2007.

[3] Соловьев А.К. Проблемы развития системы государственного пенсионного страхования в условиях переходной экономики // Вестник ПФР. - 1999.- №2.- С. 31 - 48

[4] Финансы: Учебник/ В.М. Родионова, Ю.Я Вавилов./ под. ред. В.М. Родионовой – М.: Финансы и статистика – 2003 г.

[5] Якушев Л.П. О мировом опыте и национальных особенностях российской пенсионной системы // Пенсия. – 1998.- № 3.- С.20

[6] Постановление Правительства РФ от 7 августа 1995 г. № 790 «О мерах по реализации концепции реформы системы пенсионного обеспечения в Российской Федерации»

[7] Федеральный закон от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации»

[8] Федеральный закон от 7 мая 1998 г. № 75-ФЗ "О негосударственных пенсионных фондах" (в ред. Федерального закона от 10.01.2003 N 14-ФЗ)

[9] Аранжереев М. М. Как обеспечить достойную старость или возможности негосударственных пенсионных фондов – М.: ЭКСМО, 2006. – 31 с.

[10] http://uisrussia.msu.ru/docs/http/www.budgetrf.ru/Publications/Magazines/bea/bulletin/2004/bea622004bull/bea622004bull380.htm

[11] http://uisrussia.msu.ru/docs/http/www.budgetrf.ru/Publications/Magazines/bea/bulletin/2004/bea622004bull/bea622004bull410.htm

[12] Негосударственные пенсионные фонды: реальность и перспективы//Аналитический вестник Совета Федерации ФС РФ – 2006. - № 11 (299).

[13] Негосударственные пенсионные фонды в России: текущее состояние, проблемы и пути развития // Информационно-аналитический бюллетень Фонда «Бюро экономического анализа». - июль 2004. - № 62.

[14] Негосударственные пенсионные фонды: перспективы развития// журнал «Финансы». – 2004 .- №3.- С.48

Похожие работы

... и ликвидации фонда. Обязательными требованиями к Уставу фонда являются следующие положения: в соответствии с Указом Президента Российской Федерации от 16 сентября 1992 г. N 1077 негосударственные пенсионные фонды и их органы не вправе заниматься коммерческой деятельностью. Размещение их активов осуществляют специализированные компании по управлению активами фондов, взаимоотношения которых с ...

... добровольного пенсионного обеспечения должно опираться, прежде всего, на развитие и повышение финансовой надежности действующей системы негосударственных пенсионных фондов. 2. Состояние системы НПФ Система негосударственных пенсионных фондов, действующая в Российской Федерации в настоящее время, представлена 263 фондами, имеющими лицензию Инспекции негосударственных пенсионных фондов при ...

... с выбранным НПФ. Средства пенсионных накоплений застрахованных лиц будут находиться в зависимости от их волеизъявления либо 1) в государственной управляющей компании, 2) либо в доверительном управлении управляющей, 3) либо в негосударственном пенсионном фонде до момента получения нового заявления застрахованного лица. В соответствии с Федеральным законом от 24.07.2002 №111-ФЗ «Об инвестировании ...

... накоплений НПФ (млрд. руб.) - - 2,0 10,0 26,8 Суммарные размеры собственного имущества НПФ (млрд. руб.) 125,6 215,8 344,3 514,8 603,1 3 РОЛЬ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ В СОВРЕМЕННОЙ ПЕНСИОННОЙ СИСТЕМЕ РОССИ Сентябрь 1992г. считается месяцем создания системы негосударственного пенсионного обеспечения — 16.09.1992 г. Президент Российской Федерации подписал Указ № 1077 «О ...

0 комментариев