Навигация

Регулювання грошово-кредитної політики

2.2 Регулювання грошово-кредитної політики

Головним результатом функціонування грошової системи є розроблення і реалізація певної грошово-кредитної політики. У літературі застосовується кілька підходів до визначення грошово-кредитної політики. Найбільш повним та точним визначенням поняття грошово-кредитної політики є наступне – це комплекс взаємопов'язаних, скоординованих на досягнення заздалегідь визначених суспільних цілей, заходів щодо регулювання грошового обороту, які здійснює держава через центральний банк.

Основні засади грошово-кредитної політики ґрунтуються на основних критеріях макроекономічних показниках загальнодержавної програми економічного розвитку України на відповідний період, що включають прогнозні показники обсягу ВВП, рівня інфляції, розміру дефіциту державного бюджету та джерел його покриття, платіжного та торгового балансів, затверджених Кабінетом Міністрів України.

Щорічно Національний банк інформує Верховну Раду України про напрями грошово-кредитної і валютної політики, розробленої Національним банком на наступний рік і на більш тривалий період.

Сутність грошово-кредитної політики полягає у зміні пропозиції грошей, тобто збільшення пропозиції в період спаду для заохочення витрат і зменшення – під час інфляції для зменшення витрат. В Україні головним суб'єктом грошово-кредитної політики є Національний банк. Крім нього, у виробленні грошово-кредитної політики беруть участь інші органи державного регулювання економіки – Міністерство фінансів, Міністерство економіки, безпосередньо уряд, Верховна Рада. Органи виконавчої та законодавчої влади визначають основні макроекономічні показники, які слугують орієнтирами для формування цілей грошово-кредитної політики (обсяг ВВП, розмір бюджетного дефіциту, платіжний та торговий баланси, рівень зайнятості та ін.). Верховна Рада, крім того, регулярно заслуховує доповіді Голови НБУ та одержує інформацію банку про стан грошово-кредитного ринку в Україні. Проте вирішальна роль у розробленні та реалізації монетарної політики належить Національному банку, оскільки він несе відповідальність перед суспільством за стан монетарної сфери. Як передбачено Конституцією України (ст.100), Рада НБУ самостійно розробляє основні засади грошово-кредитної політики та здійснює контроль за її проведенням.

Для з'ясування ролі монетарної політики в ринковій економіці важливе значення має усвідомлення завдань, які ставляться монетарними владними структурами і вирішуються монетарними методами. Ці завдання прийнято називати цілями монетарної політики. Вони поділяються на три групи: стратегічні, проміжні і тактичні. Стратегічними звичайно є цілі, що визначені, як ключові в загальноекономічній політиці держави. Ними можуть бути зростання виробництва, зайнятості, стабілізація цін, збалансування платіжного балансу. Кожна з цих цілей настільки важлива для суспільства, що владні структури можуть ставити перед собою завдання одночасно реалізувати їх усі чи більшу їхню частину. Держава вцілому має у своєму розпорядженні широкий спектр регулятивних інструментів для розв'язання таких завдань. Проте за допомогою заходів лише монетарної політики одночасно досягти всіх указаних цілей неможливо через специфіку її інструментарію. Тому центральний банк вибирає залежно від конкретної економічної ситуації одну із стратегічних цілей. Нею, як правило, є стабілізація цін або погашення інфляції. Проте щоразу виникає складна проблема узгодження стратегічних цілей монетарної та загальноекономічної політики. Потрібно, щоб у загальноекономічній політиці стабілізація цін була визнана пріоритетною, а монетарна політика мала орієнтацію на забезпечення економічного зростання. Якщо ж такого збігу немає, то центральному банку доводиться або змінювати свою стратегічну ціль, або відстоювати її ціною загострення відносин із структурами виконавчої, а то й законодавчої влади. У 1994-1996 рр. НБУ, усвідомивши свою особливу відповідальність за стан монетарної сфери, почав послідовно відстоювати свою стратегічну ціль подолання інфляції та стабілізацію цін. Проте ця ціль не була належним чином узгоджена з іншими стратегічними цілями економічної політики. Уряд та Верховна Рада, визнаючи на словах антиінфляційну стратегію НБУ, фактично не залучили інструментів конкурентної та структурної політики, гальмуючи процеси приватизації та реструктуризації виробництва. Цілі економічного зростання не були підтримані немонетарними заходами, що призвело до хронічного падіння виробництва, зайнятості, поглиблення платіжної кризи, погіршення фінансового стану економіки на фоні істотного зниження темпів інфляції, забезпеченого переважно монетарними заходами НБУ.

Проміжні цілі монетарною політики полягають у таких змінах певних економічних процесів, які сприятимуть досягненню стратегічних цілей. Деякі економісти до проміжних цілей відносять вибір не тільки напряму зміни ринкової кон'юктури, а й економічних перемінних, регулюванням яких досягається вплив на стратегічні цілі. Даний підхід базується на визнанні того, що заходи монетарної політики спроможні безпосередньо впливати на зміну не тільки попиту, а й пропозиції. Характерною особливістю проміжних цілей є те, що встановлюються вони на тривалі часові інтервали, упродовж яких можуть бути реалізовані і виявити свою ефективність. Так, пожвавлення кон'юктури ринку через зростання маси грошей чи зниження процентних ставок у короткостроковому періоді може призвести до зростання попиту і цін. І лише за умови, що ці заходи активізують інвестиції і зростання виробництва, буде забезпечене зростання пропозиції, яке зупинить зростання цін і стабілізує їх.

Тактичні цілі – це оперативні завдання банківської системи щодо регулювання ключових економічних перемінних, передусім грошової маси, процентної ставки та валютного курсу, для досягнення проміжних цілей. Стосовно кожного з цих показників може статися одне з трьох завдань: зростання стабілізація зниження. Конкретний напрям зміни економічної перемінної визначається проміжною ціллю монетарної політики та характером показника. Наприклад, для пожвавлення ринкової кон'юктури як проміжної цілі необхідно, щоб на рівні тактичних цілей грошова маса зростала, а процентні ставки знижувалися. За показник грошової маси вибираються базові гроші, оскільки саме цей показник перебуває у повному розпорядженні центрального банку. Характерними ознаками тактичних цілей є їхня короткостроковість, реалізація їх оперативними заходами виключно центрального банку, багатоаспектність, єдність. Ці особливості істотно ускладнюють вибір та механізми реалізації тактичних цілей. Якщо зміна маси грошей впливає на зміну сукупного попиту і зачіпає всю макроекономіку. То зміни процентної ставки та валютного курсу можуть впливати не тільки на сукупний попит, а й на інтереси певних груп економічних суб'єктів і зумовлює структурні зміни в економіці. Залежно від економічних перемінних та пов'язаних з ними тактичних цілей визначаються методи монетарної політики. Вибір методів та інструментів є прерогативою центрального банку.

Регулювання грошово-кредитного ринку здійснюється з використанням таких інструментів, як:

1) визначення норм обов'язкових резервів;

2) процентну політику;

3) рефінансування комерційних банків;

4) операції з цінними паперами на відкритому ринку;

5) підтримання курсу національної валюти;

6) регулювання імпорту та експорту капіталу.

Визначення норм обов'язкових резервів полягає в тому, що НБУ встановлює комерційним банкам та іншим кредитним установам нормативи обов'язкового резервування залучених коштів. Обов'язковому резервуванню підлягають усі залучені та обліковані на балансу банку кошти юридичних і фізичних осіб як у національній, так і в іноземній валюті, за винятком кредитів, залучених від інших банків та іноземних інвестицій, отриманих від міжнародних фінансових установ. Обов'язкове резервування здійснюється відповідно до Положення про порядок формування обов'язкових резервів для банків України від 27 червня 2001 року. Формування обов'язкових резервів здійснюється в процентному відношенні до зобов'язань у цілому за зведеним балансом банку – юридичної особи, включаючи філії. Резерв зберігається на кореспондентському рахунку комерційного банку в Національному банку (проценти на обов'язкові резерви не нараховуються). НБУ для різних видів зобов'язань може встановлювати диференційовані нормативи обов'язкового резервування залежно від:

1) природи зобов'язань (депозити, ощадні вклади, кошти в розрахунках, поточні рахунки клієнтів, рахунки бюджетних організацій тощо);

2) строку зобов'язань або пасивів (короткострокові пасиви, довгострокові пасиви).

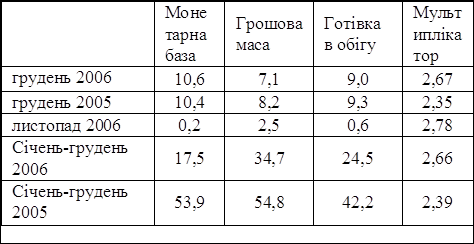

Якщо НБУ проводить рестрикційну політику, то він підвищує норму обов'язкових резервів. Такою мірою збільшується сума обов'язкових резервів і зменшується ресурсний потенціал кожного комерційного банку. Ще більшою мірою (на коефіцієнт мультиплікації) зменшиться розмір депозитів банківської системи і загальної маси грошей в обігу.

Якщо уряд проводить експансійну політику, то він зменшує норму обов'язкового резервування. Відповідно у кожного комерційного банку збільшується ресурсний потенціал, що зумовлює збільшення банківських депозитів і загальної маси грошей в обігу. Визначення норм обов'язкових резервів – досить сильний інструмент грошово-кредитної політики. На грошову масу він впливає не тільки через зміну обсягу ресурсів кожного комерційного банку, а й через зміну грошового мультиплікатора. Крім того, зміна кредитної можливості банків впливає на рівень процентних ставок, що через попит і пропозицію додатково провокує зміни маси грошей в обігу. Тому у країнах з ринковою економікою цей інструмент використовується з певними обмеженнями і зрідка. Часті зміни норм обов'язкових резервів негативно впливають на діяльність комерційних банків.

За недотримання банком нормативу обов'язкового резервування протягом календарного року НБУ може застосовувати такі заходи впливу:

1) за один випадок – письмове застереження щодо необхідності безумовного дотримання нормативу;

2) за другий випадок – штраф у розмірі одного відсотка від суми зареєстрованого статутного фонду.

У разі недотримання нормативу більш ніж тричі протягом півріччя операційне або територіальне управління НБУ подає клопотання Генеральному департаменту банківського нагляду НБУ щодо обмеження чи припинення здійснення операцій банку із залучення коштів від фізичних та/або юридичних осіб.

Рефінансування комерційних банків тісно пов'язане з процентною політикою, але має й певні власні риси. Цей інструмент базується на функції НБУ як "кредитора в останній інстанції". Рефінансування комерційних банків здійснюється згідно з "Положенням про механізм рефінансування банків України" від 28 лютого 2002 року №82.

Механізми рефінансування банків:

1) через операції на відкритому ринку;

2) надання стабілізаційного кредиту.

Національний банк здійснює операції на відкритому ринку через:

1) рефінансування банків на строк до 14 днів;

2) рефінансування банків на строк до 365 днів;

3) використання постійно діючої лінії рефінансування для надання банкам кредитів "овернайт".

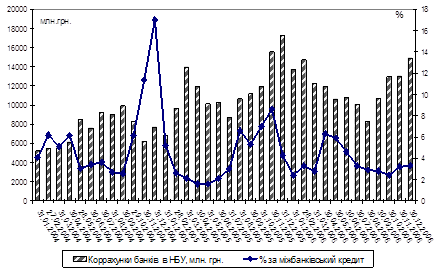

Комерційні банки звертаються за кредитом найчастіше у разі появи тимчасового дефіциту первинних резервів (коштів на кореспондентському рахунку в НБУ). Такі позики банки просять, як правило, на короткий строк і одержують у порядку переобліку комерційних векселів чи під заставу цінних паперів. Ці кредити мають назву відповідно обліковий і ломбардний. Надаючи названі кредити, НБУ збільшує первинні резерви комерційних банків, а отже, й загальну суму грошей в обігу.

НБУ може кредитувати комерційні банки і через операції РЕПО, які полягають в обов'язковій купівлі-продажу державних цінних паперів, але головною метою цих операцій є підтримання короткострокової ліквідності системи комерційних банків. Регулюючи процес облікового і ломбардного кредитування, НБУ може впливати на загальну масу грошей в обігу. Такий вплив може здійснюватися двома способами: встановленням ліміту кредитування та визначенням рівня процентної ставки.

Національний банк здійснює рефінансування банків через операції на відкритому ринку тільки під забезпечення (крім кредиту "овернайт") державних цінних паперів, векселів суб'єктів господарської діяльності – резидентів України і векселів Державного казначейства України. Що враховані банком за дисконтною ставкою, не нижчою, ніж облікова ставка Національного банку та під заставу майнових прав, що виникли в банку в результаті укладення кредитного договору між ним та відповідним суб'єктом господарської діяльності.

Національний банк в окремих випадках може здійснювати рефінансування банків під забезпечення векселів нерезидентів України, авальованих іноземними банками з рейтингом, не нижчим, ніж "інвестиційний клас". У разі надання під забезпечення кредиту Національного банку векселя нерезидента України вексель має бути перекладений українською мовою та засвідчений нотаріально у встановленому чинним законодавством України порядку Національний банк може прийняти рішення про підтримування ліквідності банку через відповідні механізми рефінансування, якщо банк дотримується таких основних вимог:

1) має ліцензію НБУ на здійснення відповідних банківських операцій;

2) термін діяльності - не менше ніж один рік;

3) має у своїй власності активи, які можуть бути прийняті в заставу;

4) виконує зобов'язання щодо таких економічних нормативів: мінімального розміру регулятивного капіталу (Н1), адекватності основного капіталу (Н3), поточної ліквідності (Н5) з урахуванням установленого нормативно-правовими актами Національного банку перехідного періоду для нарощування капіталу згідно з розробленими банками програмами капіталізації;

5) сформував резерв для відшкодування можливих втрат за кредитними операціями відповідно до встановлених обсягів;

6) здійснює своєчасне погашення одержаних від Національного банку кредитів.

Національний банк може приймати рішення щодо рефінансування банку, після детального аналізу платоспроможності банку та якщо:

1) прострочені та сумнівні кредити в портфелі банку становлять до 10% від суми кредитного портфеля;

2) у кредитному портфелі банку кредити, що надані іншим банкам на міжбанківському ринку, не перевищують 5%.

Операції з цінними паперами на відкритому ринку полягають у змінах обсягів купівлі-продажу НБУ цінних паперів: казначейських зобов'язань (депозитних сертифікатів), інших цінних паперів. За умов, коли потрібно стабілізувати чи зменшити масу грошей в обігу, стримати зростання платоспроможного попиту, знизити інфляцію, НБУ продає цінні папери комерційним банкам. В останніх зменшуються первинні резерви (кошти на коррахунках у НБУ), а внаслідок цього скорочується загальний обсяг грошової маси. НБУ може продавати цінні папери й іншим суб'єктам (підприємствам, населенню) через систему фондового ринку. У цьому разі в комерційних банках зменшуються їхні первинні резерви, тому що скорочуються залишки грошей на рахунках їхніх клієнтів. Якщо потрібно збільшити грошову масу, НБУ купує цінні папери у банків, підприємств, населення. Таким чином, купівля НБУ цінних паперів означає емісію грошей, а продаж – вилучення їх з обігу. Операції з цінними паперами на відкритому ринку вважаються найгнучкішим інструментом грошово-кредитної політики і тому можуть активно застосовуватися в регулятивній діяльності НБУ. Ці операції можна використовувати досить часто, а якщо допущена помилка, її легко виправити, здійснивши операцію протилежного спрямування. Ця риса надає перевагу зазначеним операціям порівняно з іншими інструментами грошово-кредитної політики.

Об'єктом операцій центральних банків на відкритому ринку здебільшого є цінні папери, що мають високу ліквідність та користуються повсюдним попитом за незначних коливань ринкової вартості традиційно центральні банки проводять політику відкритого ринку переважно з державними цінними паперами на вторинному ринку. До операцій відкритого ринку не належить купівля центральним банком цінних паперів на первинному ринку, тобто безпосередньо в емітента. Такі операції, по суті, є формою кредитування центральним банком уряду. У багатьох країнах вони заборонені або обмежені законом. Крім того, до операцій відкритого ринку не належать угоди з купівлі та продажу цінних паперів. Які центральний банк здійснює не за свій рахунок, а за дорученням казначейства (міністерства фінансів) з метою підтримання певного курсу державних цінних паперів. Механізм операцій на відкритому ринку нескладний, що робить його привабливим для застосування. Біржові операції з купівлі/продажу державних цінних паперів на відкритому ринку здійснюється НБУ шляхом участі в торгах на організаторах торгівлі цінними паперами, які офіційно зареєстровані відповідно до чинного законодавства України. У разі потреби здійснити операції з купівлі/продажу цінних паперів відповідальний працівник Департаменту монетарної політики НБУ готує заявку на купівлю державних цінних паперів, або продаж державних цінних паперів, що перебувають у власності Національного банку, у якій зазначаються кількість, код, балансова вартість і ціна купівлі та продажу і яка підписується директором департаменту монетарної політики або його заступником. Копія заявки передається до депозитарію Національного банку для блокування державних цінних паперів на блокувальних рахунках депозитарного обліку в установленому порядку. Після блокування державних цінних паперів у Депозитарії Національного банку підписана заявка засобами програмно-технологічного забезпечення проведення торгів надсилається до організатора торгівлі державними цінними паперами до початку операційного дня організатора торгівлі. Протягом операційного дня організатора торгівлі Департамент монетарної політики може змінювати свої заявки з купівлі/продажу державних цінних паперів. У разі задоволення заявок під час торгів Національний банк отримує від організатора торгівлі відповідні документи, що засвідчують проведену операцію купівлі/продажу. Біржова угода про продаж державних цінних паперів уважається виконаною за умови проведення грошових розрахунків за нею. У разі здійснення операції з продажу державних цінних паперів Департамент монетарної політики надає розпорядження з фінансових питань до Операційного управління щодо відображення вилучених з обігу емісійних коштів на меморандних рахунках відповідно до Плану рахунків бухгалтерського обліку НБУ. Якщо Національний банк здійснив операцію з купівлі державних цінних паперів, то відповідно до розпорядження з фінансових питань Департаменту монетарної політики Національного банку кошти перераховуються продавцю в строк, визначений правилами проведення торгів організатора торгівлі цінними паперами з одночасним відображенням на меморандних рахунках.

З метою підтримання ліквідності банків і регулювання грошово-кредитного ринку Національний банк може здійснювати позабіржові операції з купівлі/продажу державних цінних паперів, казначейських зобов'язань та боргових зобов'язань, на відкритому ринку. Ініціатором такої операції, як правило є сторона, яка зацікавлена в терміновому проведенні операції з купівлі продажу таких цінних паперів. У разі звернення банку до Національного банку про здійснення позабіржової операції з купівлі/продажу цінних паперів відповідальний працівник Департаменту монетарної політики Національного банку, виходячи зі стану грошово-кредитного ринку, готує на розгляд керівництва Департаменту монетарної політики Національного банку пропозицію (доповідну записку) щодо можливості проведення такої операції.

У разі прийняття позитивного рішення про проведення такої операції та укладення відповідної угоди здійснюються:

1) подання депозитарних документів до Депозитарію Національного банку та перереєстрація прав власності на державні цінні папери в порядку, визначеному нормативно-правовими актами Національного банку з питань депозитарної діяльності;

2) фізична поставка казначейських зобов'язань та інших боргових зобов'язань, визначених правлінням Національного банку;

3) перерахування коштів на кореспондентський рахунок банку-продавця.

З метою забезпечення збалансованості між пропозицією грошових коштів та попитом на них Національним банком України у червні 2002 року було проведено стерилізаційні операції з використанням депозитного сертифікату Національного банку України. За результатами роботи одного аукціону було вилучено з обігу коштів на суму 0,3 млрд. грн., а середньозважена процентна ставка за депозитними сертифікатами, випущеними в обіг, становила 2,43% річних. В якості мобілізуючих інструментів НБУ застосував операції "зворотного" РЕПО, здійснюючи із свого портфеля продаж процентних облігацій внутрішньої державної позики (ПОВДП) із зобов'язанням викупити їх через певний період. Наявність у портфелі НБУ значної суми реструктуризованих Урядом до 2010 року боргових зобов'язань спонукала розробити порядок двостороннього котирування цих цінних паперів. Використовуючи зазначені мобілізаційні інструменти, НБУ вилучив з обігу коштів на загальну суму 2,3 млрд. грн., у тому числі за рахунок операцій "зворотного" РЕПО на суму 0,4 млрд. грн., продажу державних цінних паперів з портфеля Національного банку України на умовах двостороннього котирування ПОВДП на суму 1,9 млрд. грн.

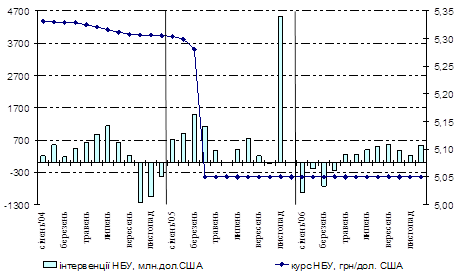

Політика підтримання курсу національної валюти охоплює операції НБУ з управління валютними резервами держави. НБУ забезпечує управління валютними резервами, здійснюючи валютні інтервенції шляхом купівлі-продажу іноземної валюти на валютних ринках з метою підтримання курсу національної валюти відносно іноземних валют і впливу на загальний попит і пропозицію грошей у державі. Якщо на валютному ринку попит на іноземну валюту, яка є базовою для визначення курсу національної валюти, перевищує пропозицію, це може призвести до падіння курсу національної валюти, її девальвації. Щоб цього не допустити, НБУ продає частину свого валютного резерву (якщо це є доцільним на даний час), урівноважуючи попит з пропозицією і відповідно підтримуючи курс національної валюти. Під час продажу валютного резерву виникає така сама ситуація з грошовою масою в обігу, як і у разі продажу цінних паперів, тобто вона скорочується, а при купівлі НБУ іноземної валюти відбувається емісія грошей і відповідно збільшення обсягу грошової маси в обігу. До купівлі іноземної валюти на валютному ринку НБУ вдається тоді, коли пропозиція на таку валюту перевищує попит і це може призвести до ревальвації національної валюти. І девальвація, і ревальвація національної валюти – це відхилення від сталого економічного процесу, й тому НБУ прагне або зовсім не допускати таких явищ, або регулювати курс національної валюти в межах заздалегідь визначеного валютного коридору.

Регулювання імпорту та експорту капіталу є інструментом впливу на грошову масу в обігу, який стосується НБУ через:

1) реєстрацію імпорту та експорту капіталу;

2) установлення максимальних та мінімальних розмірів процентних ставок за іноземними депозитами в українських банках;

3) установлення для осіб, які мають борги перед нерезидентами, обов'язкового безпроцентного вкладення певної частини від суми цих боргових зобов'язань в уповноважених банках України.

Експорт та імпорт капіталу супроводжується припливом і відпливом іноземного капіталу. Відчутно впливають на стан грошового обігу в країні іноземні фінансові інвестиції, що вкладаються в національні цінні папери зі спекулятивними цілями. Особливо це стосується вкладень іноземними інвесторами свого капіталу в боргові зобов'язання держави. Якщо привабливість державних цінних паперів знижується, відбувається відплив іноземного капіталу з країни, що провокує зниження курсу національної валюти. Як наслідок, виникає необхідність вживання з боку НБУ і Мінфіну певних заходів, серед яких – підвищення процентної ставки й рівня дохідності емітованих державою цінних паперів. Одночасно НБУ не повинен допускати відпливу за кордон національної валюти, що може виникнути внаслідок відносно заниженої депозитної процентної ставки в країні.

Процентна політика як інструмент грошово-кредитного регулювання економіки полягає в тому, що НБУ визначає рівень процентних ставок за ломбардними та обліковими кредитами, які він надає комерційним банкам у порядку рефінансування їхніх активних операцій. Практично в усіх країнах світу комерційні банки можуть отримати кредитні ресурси у центрального банку, котрі останній надає з певними процентами. Дисконтна чи облікова ставка, що застосовується центральним банком при операціях з комерційними банками щодо врахування короткострокових державних облігацій і переврахування комерційних векселів та інших видів цінних паперів, що відповідають вимогам центрального банку, називається офіційною обліковою ставкою. Іншими словами, офіційна облікова ставка – це плата, яку бере центральний банк при купівлі в комерційних банків цінних паперів до настання термінів їх оплати. Офіційна облікова ставка є орієнтиром для ринкових ставок за кредитами. Встановлюючи офіційну облікову ставку, центральний банк визначає вартість залучення кредитних ресурсів комерційними банками. Що вищий рівень офіційної облікової ставки, то вища вартість кредитів рефінансування центрального банку. Тобто політика зміни облікової ставки є варіантом регулювання якісного параметру грошового ринку вартості банківських кредитів. Разом з тим різний рівень офіційної облікової ставки стимулює також переміщення "гарячих грошей", тобто капіталів, які шукають прибуткового застосування, з країн із низькими ставками до країн, де ставки високі, що значно впливає на стан балансу руху капіталів і на платіжний баланс різних країн. Отже, зміна офіційної облікової ставки використовується і як метод валютного регулювання. Механізм регулювання за допомогою змін офіційної облікової ставки доволі простий, що і є причиною його широкого використання як в розвинутих країнах, так і в тих, що розвиваються. Наприклад, якщо центральний банк ставить за мету зменшення кредитних можливостей комерційних банків, - він підвищує облікову ставку, роблячи тим самим дорожчими кредити рефінансування і навпаки. Проте центральному банкові не завжди вдається досягти наміченої мети. Наприклад, підвищення облікової ставки центрального банку не буде ефективним, якщо на грошовому ринку в даний момент спостерігається тенденція зниження вартості кредитів у результаті їх значної пропозиції, оскільки у цьому випадку комерційні банки використовуватимуть дешевші кредити міжбанківського ринку, ніж дорогі кредитні кошти центрального банку. Якщо ж офіційна облікова ставка центрального банку вже до її пониження знаходилась на рівні, що нижчий від ринкового, то здешевлення й без того дешевих кредитів призведе до відповідної реакції грошового ринку.

Шляхом маніпуляцій офіційною обліковою ставкою центральні банки впливають на стан не лише грошового, але й фінансового ринку. Наприклад, зростання офіційної облікової ставки призведе до підвищення ставок за кредитами і депозитами на грошовому ринку, що у свою чергу обумовить зменшення попиту на цінні папери й збільшення їх пропозиції. Попит на цінні папери падає з боку як небанківських закладів, оскільки більш привабливими стають депозити, так і з боку кредитних інститутів, оскільки при дорогих кредитах вигіднішим стає пряме фінансування. Пропозиція цінних паперів у свою чергу зростає. Таким чином, підвищення офіційної ставки призводить до пониження ринкової вартості цінних паперів. Зниження офіційної облікової ставки, навпаки, здешевлює кредити й депозити, що призводить до протилежних процесів: підвищується попит на цінні папери, зменшується їх пропозиція, зростає ринкова вартість. Отже, облікова політика центрального банку є механізмом безпосереднього впливу на ліквідність кредитних інститутів шляхом змін вартості кредитів рефінансування, що опосередковано чинить вплив на економіку країни у цілому. Для того, щоб облікова ставка Національного банку використовувалась у повному обсязі як інструмент монетарного регулювання, вона повинна відповідати певним принципам. Серед них основними є:

1) забезпечення позитивного рівня облікової ставки щодо інфляції;

2) рівень облікової ставки повинен перебувати в межах коридору ринкових процентних ставок комерційних банків за кредитами та депозитами.

Якщо НБУ проводить політику стримування або скорочення маси грошей в обігу, він підвищує процентні ставки, що зменшує попит на кредитні гроші. Скорочення попиту призводить до скорочення пропозиції. Невикористані для кредитування гроші вкладаються в інші активи (цінні папери держави, місцевих органів влади) або осідають на депозитах комерційних банків у НБУ, як наслідок – відбувається зменшення грошей в обігу.

Хоча облікова ставка НБУ, починаючи з 1994 р. відповідала цим двом принципам, в умовах перехідної економіки України облікова політика не використовується в повному обсязі як інструмент грошово-кредитного регулювання. Цьому заважає недостатній розвиток вексельного обігу, а також використання Національним банком своїх ресурсів переважно для кредитування уряду, а не комерційних банків. Тому рефінансування комерційних банків здійснюється переважно через операції РЕПО, а не через переоблік векселів чи ломбардне кредитування. В цих умовах Національний банк встановлює ставку облікового процента не стільки для досягнення цілей грошово-кредитної політики, скільки для приведення її у відповідність до динаміки рівня інфляції.

Безперечно, завдяки адміністративному підвищенню облікової ставки у короткостроковому періоді можна мінімізувати негативні наслідки фінансової кризи, підвищити ціну національної грошової одиниці для комерційних банків, а отже, послабити спекулятивний тиск на неї. Проте високий рівень ставки рефінансування в довгостроковому періоді зумовлює значне подорожчання кредиту для кінцевих його споживачів, що вкрай негативно впливає на ділову активність, обсяги виробництва, стан економіки у цілому. У перспективі роль процентних ставок у досягненні цілей економічної політики держави повинна істотно зрости. Завданням Національного банку має стати створення умов для поступового пониження загального рівня процентних ставок в економіці, особливо процентних ставок за кредитами реальному сектору економіки до рівня, що стимулює зростання платоспроможного попиту на позичкові ресурси.

Похожие работы

... Ін Юре, 2000. – 248 c. 22. Латковська Т.А. Правотворчість у системі функцій Національного банку України // Часопис Київського університету права. – 2007. – №4.-C. 113–118. 23. Лучанінов Д. Національний банк України в системі суб`єктів фінансового моніторингу // Підприємництво, господарство і право. – 2007. – №4. – C.95–97. 24. Міщенко В.І. Організаційно-правові основи діяльності ...

... , визначає порядок здійснення розрахунків у іноземній валюті, організовує та здійснює валютний контроль. Лише НБУ має право здійснювати операції із золотовалютним резервом і забезпечувати його накопичення та зберігання. Національний банк України реалізує державну політику з питань захисту державних секретів у банківській системі, бере участь у підготовці кадрів для банківської системи. Крім ...

... в майбутньому - коли реальний сектор відновиться і йому будуть потрібні кредити, потреба банків в такій підтримці з боку НБУ буде досить вагомою [13, c. 5]. 3. Сучасний стан і шляхи вдосконалення системи рефінансування Національного банку України комерційних банків Ступінь участі Національного банку України в попередженні криз банківської системи багато в чому залежить від існуючої системи ...

... періоду, здійснює мобілізаційну підготовку системи Національного банку; 21) вносить у встановленому порядку пропозиції щодо законодавчого врегулювання питань, спрямованих на виконання функцій Національного банку України; 22) здійснює методологічне забезпечення з питань зберігання, захисту, використання та розкриття інформації, що становить банківську таємницю; 23) здійснює інші функції у фі ...

0 комментариев