Навигация

1.1 ДОХОДЫ ПО ЦЕННЫМ БУМАГАМ

Ценные бумаги, срок действия которых приходится более чем на один отчетный период, доход в виде процентов признается полученным на конец соответствующего отчетного периода (п. 6 ст. 271 НК РФ). Если в течение отчетного периода ценная бумага была погашена или выбыла с баланса, доход в виде процентов признается полученным на дату погашения (выбытия) этой ценной бумаги. Доход в виде процентов может быть признан на дату его выплаты. Порядок ведения налогового учета доходов в виде процентов по договорам займа, кредита, банковского счета и банковского вклада, а также процентов по ценным бумагам и другим долговым обязательствам установлен статьей 328 НК РФ. Сумму доходов по ценным бумагам в сумме причитающихся по условиям эмиссии процентов налогоплательщик отражает самостоятельно, отдельно по каждому виду долгового обязательства. Она признается в налоговом учете исходя из установленных по каждому виду долговых обязательств доходности и срока действия такого долгового обязательства в отчетном периоде, на дату признания доходов (п. 1 ст. 328 НК РФ).

К ценным бумагам, при обращении которых предусмотрено признание получения продавцом процентного дохода, относятся (приказ Минфина России от 05.08.2002 № 80н):

— облигации федерального займа (ОФЗ);

— государственные краткосрочные бескупонные облигации (ГКО);

— облигации государственного сберегательного займа Российской

Федерации (ОГСЗ);

— облигации внутреннего государственного валютного облигационного займа (ОВГВЗ);

— государственные ценные бумаги субъектов Российской Федерации, условия эмиссии которых зарегистрированы в установленном порядке и аналогичны условиям эмиссии и обращения перечисленных выше ценных бумаг;

— муниципальные ценные бумаги, условия эмиссии которых зарегистрированы в установленном порядке и аналогичны условиям эмиссии и обращения перечисленных выше ценных бумаг.

Другие государственные ценные бумаги не признаются ценными бумагами, при обращении которых предусмотрено признание процентного дохода государственные и муниципальные еврооблигации или муниципальные облигации, не обращающиеся на ОРЦБ). Если НКД включается в цену реализации государственных ценных бумаг, обращающихся на ОРЦБ, то в этом случае на дату реализации таких ценных бумаг определяется сумма дохода в виде процентов с учетом положений пункта 6 статьи 328 НК РФ. Где сказано, как нужно исчислить доход в виде процентов тем, кто перешел на определение дохода (расхода) по кассовому методу. По таким ценным бумагам доход в виде процентов равен разнице суммы НКД, полученной от покупателя, и суммы НКД, уплаченной продавцу.

Учет доходов в виде процентов при операциях с ценными бумагами, обращающимися на ОРЦБ, при реализации которых в цену сделки включается НКД, ведется (п. 7 ст. 328 НК РФ):

— если до истечения отчетного (налогового) периода ценная бумага не реализована, нужно на последний день отчетного (налогового) периода определить сумму процентного дохода, причитающегося по начислению за данный период. При этом доходом в виде процентов отчетного (налогового) периода признается разница между суммой НКД, исчисленной на конец отчетного (налогового) периода по условиям эмиссии, и суммой НКД, исчисленной на конец предыдущего налогового периода, при условии, что после окончания предыдущего налогового периода эмитент не выплачивал процентов (не погашал купон);

— если после окончания предыдущего налогового периода эмитент выплатил проценты, то к полученному доходу в виде процентов прибавляется сумма НКД, исчисленная на конец отчетного (налогового) периода.

При начальной выплате процентов (погашении купона) в отчетном (налоговом) периоде доход в виде процентов исчисляется как разница между суммой выплачиваемых процентов (погашаемого купона) и суммой НКД, исчисленной на конец предыдущего налогового периода.

При последующих выплатах процентов (погашениях купона) в отчетном (налоговом) периоде доход в виде процентов равен сумме выплачиваемых процентов (погашаемого купона). Если ценная бумага приобретена в текущем налоговом периоде, то доход в виде процентов исчисляется в следующем порядке. Сумма НКД, рассчитанная на конец предыдущего налогового периода, заменяется при вычислениях на сумму НКД, уплаченного продавцу ценной бумаги. При реализации ценной бумаги сумма НКД, определенная на конец отчетного (налогового) периода, заменяется при вычислениях на сумму НКД, рассчитанную на дату реализации.

1.2 НАЛОГОВЫЙ УЧЕТ ЦЕННЫХ БУМАГ

Если в бухгалтерском учете ценные бумаги учитываются по первоначальной стоимости, то в налоговом учете первоначальная стоимость ценных бумаг не формируется. Расходы на приобретение ценных бумаг учитываются при формировании налоговой базы в момент их реализации (прочего выбытия) (п. 2 ст. 280 НК РФ). Поэтому организации нужно разработать специальный регистр налогового учета, в котором будет собираться информация обо всех расходах, связанных с приобретением ценных бумаг. При выбытии ценных бумаг расходная часть налоговой базы будет формироваться на основании данных этого регистра.

Иногда возникает ситуация, при которой при операции с государственной ценной бумагой возникают два вида дохода, облагаемых по разным налоговым ставкам:

— по льготной ставке;

— по общеустановленной ставке.

Общеустановленной ставкой облагаются "торговые разницы" – разницы между средневзвешенной ценой (ценой покупки) и номиналом (ценой продажи), поскольку согласно статьям 43 и 281 НК РФ этот доход в целях налогообложения прибыли не относится к процентному доходу.

Разница между номинальной стоимостью облигаций федерального займа и стоимостью их первичного размещения определяется как средневзвешенная цена на дату, когда выпуск ценных бумаг признается размещенным, но не является процентным доходом по государственной ценной бумаге, поэтому не подлежит налогообложению на конец отчетного периода. Стоимость приобретения облигаций федерального займа при размещении признается расходом согласно статьи 329 НК

РФ при их реализации или выбытии. Возникающая положительная или отрицательная разница между ценой реализации и приобретения без учета НПД является прибылью или убытком от реализации ценных бумаг. Но в этом случае к полученной разнице не применяются положения пункта 6 статьи 271 и статьи 328 НК РФ.

При налогообложении сделок по реализации ценных бумаг цена эмиссионных государственных и муниципальных ценных бумаг учитывается без процентного (купонного) дохода, который облагается по ставке иной, чем предусмотрена пунктом 1 статьи 284 НК РФ, приходящегося на время владения этими ценными бумагами, выплата которого предусмотрена условиями выпуска такой ценной бумаги.

Налог по доходам в виде процентов по государственным и муниципальным ценным бумагам полностью перечисляется в федеральный бюджет.

Обязанность по уплате налога на прибыль с доходов в виде процентов по ценным бумагам, являющимся предметом операции РЕПО, которая установлена с1 января 2006г., возложена на продавца по первой части РЕПО, за исключением случая, когда у продавца по первой части РЕПО проданные ценные бумаги приобретены по другой операции РЕПО.

Покупатель по первой части РЕПО, открывающий короткую позицию, за время ее открытия производит начисление расхода в виде процентного (купонного) дохода (дисконта) по долговой ценной бумаге исходя из условий ее выпуска на отчетную дату или дату закрытия позиции. Начисленный (полученный) процентный доход по государственным и муниципальным ценным бумагам, имеющимся у налогоплательщика, облагаемый по иной, чем общеустановленная, ставке налога, уменьшается на сумму процентного (купонного) дохода, определенного в качестве расхода за время открытия короткой позиции (ст. 282 НК РФ). Другими словами, НКД по государственным ценным бумагам разрешается зачесть как расходы в пределах процентных доходов, которые являются предметом заполнения листа 04 декларации (за исключением доходов, облагаемых по ставке 0 процентов). Для НКД по корпоративным долговым ценным бумагам такого ограничения нет.

Похожие работы

... налоговом периоде, могут быть отнесены на уменьшение налоговой базы от операций по реализации данной категории ценных бумаг. Налогообложение операций с корпоративными облигациями имеет ряд особенностей. В бухгалтерском учете у эмитента и держателя облигации выплата и получение дохода в форме процентов и в форме дисконта отражаются, как указано выше, по-разному. Опирается это на норму п. 3 ст. 43 ...

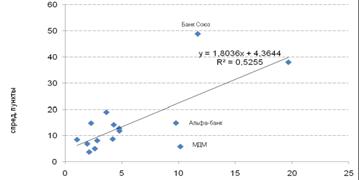

... 50302 – К 61307 (61407); – при снижении курса: Д 61407 (61307) – К 50302. Результаты переоценки относятся на тот счет по учету курсовых разниц, на котором в начале операционного дня имелся остаток. 2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк» Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк». В настоящее время сформированный портфель ценных бумаг ...

... ценных бумаг в соответствии с подпунктом 23 пункта 1 статьи 346.16. Кодекса налогоплательщик вправе уменьшить доходы от реализации данных ценных бумаг на расходы по оплате их покупной стоимости. II. Исчисление НДФЛ по операциям с ценными бумагами Юридические лица и предприниматели, выплачивающие физическим лицам доходы, должны удерживать с них НДФЛ, то есть выполнять функции налоговых ...

... проектов промышленности и пополнения оборотного капитала. Рынок паевых ценных бумаг аккумулирует средства вкладчиков для управления ими профессионалами фондового рынка. 2. Налогообложение операций с ценными бумагами 2.1 Налог на прибыль при операциях с ценными бумагами Порядок расчета налоговой базы при операциях с ценными бумагами. Согласно п. 10 ст. 280 НК РФ, налоговая база по ...

0 комментариев