Навигация

1. Банки.

На сегодняшний день банки являются самыми крупными (с точки зрения активов) и старейшими финансовыми посредниками. Первые банки появились сотни лет назад в итальянских городах во времена эпохи Возрождения. Их основная функция заключалась в предоставлении механизма платежей для осуществления расчетов и клиринговых операций, что способствовало развитию торговли товарами и услугами, переживающей в те времена период бурного роста. Первые банки открывали менялы. Следует сказать, что само слово "банк" происходит от слова "banca" (в переводе с итальянского - "скамья"), поскольку менялы обменивали деньги, сидя на скамьях. В наши дни большинство фирм, которые называются банками, выполняют, по меньшей мере, две функции: принимают вклады и предоставляют займы.

В некоторых странах банки являются финансовыми посредниками, выполняющими практически любые финансовые функции. Они не только предлагают клиентам услуги по выполнению различных операций по переводу денег и предоставлению займов, но и выполняют функции взаимных фондов и страховых компаний. В Германии, например, так называемые универсальные банки выполняют практически любые функции, присущие более специализированным финансовым посредникам.

В последнее время становится все сложнее и сложнее провести грань между финансовыми институтами разного типа на основе того, какие финансовые услуги они предлагают. Так, например, хотя Deutsche Bank по классификации относится к универсальным банкам, его функции лишь незначительно отличаются от функций банка Merrill Lynch Bank, относимого обычно к инвестиционным банкам, специализирующемся на брокерско-дилерских операциях с ценными бумагами.

2. Прочие депозитно-сберегательные учреждения.

Термины депозитно-сберегательные или ссуда-сберегательные учреждения (depository savings institutions, thrift institutions) применяются для общего обозначения сберегательных банков, ссудо-сберегательных ассоциаций (S&Ls) и кредитных союзов. В США они конкурируют с коммерческими банками как в сфере депозитных операций, так и в области предоставления займов. Американские организации данного типа специализируются на предоставлении ипотечных займов для покупки домов и потребительских займов. В других странах существуют различные специализированные сберегательные институты, сходные по своим функциям со ссудо-сберегательными учреждениями и кредитными союзами США.

3. Страховые компании.

Страховые компании - это финансовые посредники, основная функция которых заключается в предоставлении домохозяйствам и фирмам возможности снизить степень риска путем покупки контракта особого типа. Такой контракт называется страховым полисом, и в соответствии с ним в случае возникновения конкретных, оговоренных в нем обстоятельств, клиенту выплачивается определенная сумма. Полисы, предметом которых является страхование от несчастных случаев, краж или пожаров, относятся к сфере страхования от убытков в результате непредвиденных событий и имущественного страхования. Полисы, предусматривающие выплаты в результате возникновения проблем со здоровьем, относятся к страхованию по болезни и нетрудоспособности, а полисы, согласно которым деньги выплачиваются в случае смерти клиента, носят название полисов страхования жизни. Страховые полисы представляют собой активы домохозяйств и фирм, которые их приобретают. Одновременно они выступают долговыми обязательствами страховых компаний, продающих их. Платежи, которые получают страховые компании в качестве оплаты за предоставляемые ими услуги по страхованию, называются страховыми премиями. Поскольку клиенты выплачивают эти премии до предоставления им каких-либо услуг, страховые компании используют полученные от них денежные средства в течение определенного периода времени, который может быть как менее года, так и несколько десятилетий. Страховые компании вкладывают полученные ими от клиентов премии в различные финансовые активы: акции, облигации и недвижимость.

4. Пенсионные фонды.

Участие в программах пенсионного планирования (пенсионных планах) в совокупности с личными сбережениями человека и пенсионными льготами, предусмотренными программой социального обеспечения страны, дает возможность предоставить человеку, вышедшему на пенсию, новый источник доходов, заменяющий допенсионные доходы. Программы пенсионного планирования финансируются за счет средств работодателя, профсоюза или самого служащего.

Пенсионные программы классифицируются по двум типам: пенсионная программа на основе установленных взносов, или накопительная (defined-contribution pension plan) и пенсионная программа на основе установленных льгот, или поощрительная (defined-benefit pension plan). В первом случае каждый служащий имеет счет, на который его работодатель и, как правило, он сам, периодически делают взносы. После выхода на пенсию служащий получает сумму, размер которой зависит от того, сколько он накопил на своем пенсионном счете. Во втором случае пенсионные льготы служащего определяются по конкретной формуле с учетом срока выслуги лет и, в большинстве случаев, также размера его заработной платы или жалованья. Типичная формула предусматривает начисление 1% от средней зарплаты служащего на момент его выхода на пенсию за каждый год службы.

Организация, финансирующая пенсионную программу на основе установленных льгот (спонсор пенсионной программы), или нанятая ею страховая компания, гарантируют страхователю будущие выплаты и, таким образом, полностью устраняют инвестиционный риск. В некоторых странах, например в Германии, Японии и США, гарантии спонсоров относительно выплаты пособий по старости в определенной степени поддерживаются государственными и полугосударственными организациями.

Похожие работы

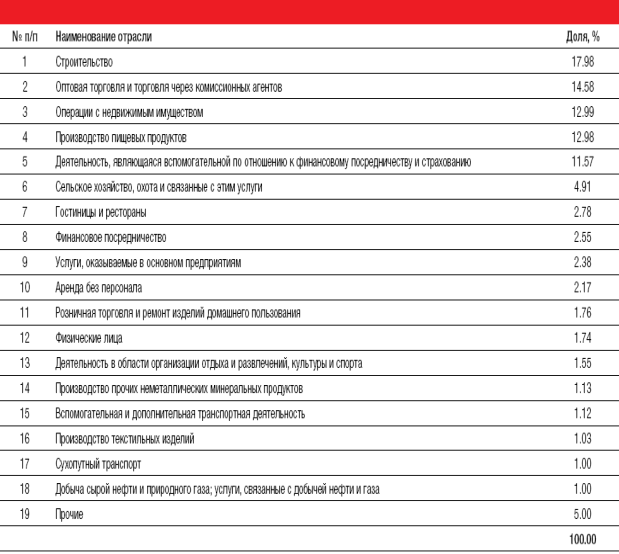

... банков. В целях активизации инвестиционной деят-ти банка расширить объем и повысить качество традиционных услуг и за счет полученных дополнительных доходов освоить новые финансовые рынки. Стратегия маркетинга - рост прибыли банка на 10% может основываться на сокращении в структуре хоз-го портфеля доли кредитных услуг и соотв-но увеличении доли инвест-х услуг или услуг с ценными бумагами. Хоз-й ...

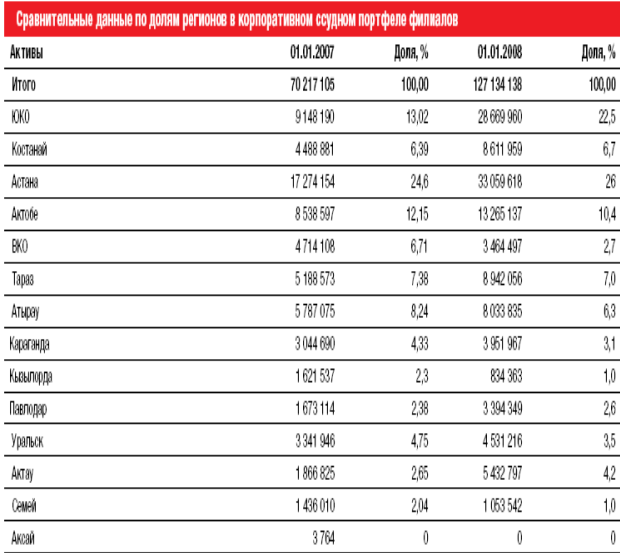

... , насколько адекватно отвечают его действия потребностям рыночной экономики. Вовремя и правильно ответить на эти запросы и есть главная задача банков и, в то же время гарантия их преуспевания. (1) Глава 3. Анализ стратегического планирования деятельности коммерческого банка (на примере АТФ Банк) 3.1. Общая характеристика банка Акционерное Общество «АТФ Банк» основано в июне 1995 года, ...

... . Обычные технологии создают ограничение для снижения издержек, повышения качества продукции. Требуется увеличить отчисления на разработки. - отчисления на разработки (6% от прибыли) Аналогично конкурентам Организационно-структурная - тип организационной структуры (линейная) Структура управления значительно превосходит конкурентов Оргструктура соответствует динамике рынка, линейная ...

... . 3. Разработайте производственный план организации. 4. Сформулируйте сильные и слабые стороны развития. Занятие № 4. Принятие управленческого решения как основная управленческая функция стратегического менеджмента Вопросы для обсуждения: 1. Системный подход как основа разработки стратегии. 2. В чем значение системного анализа. Какую роль играет при ...

0 комментариев