Навигация

Проблемы функционирования кредитно-банковской системы Республики Таджикистан

3. Проблемы функционирования кредитно-банковской системы Республики Таджикистан

В условиях рыночной экономики кредитно-банковская политика в Республике Таджикистан является инструментам, при помощи которого можно стимулировать или сдерживать экономическое развитие страны. Стимулирующая же роль такой политики проявляется в полной мере, если она разрабатывается с учетом особенностей национальной экономики.

Экономике Таджикистане присуще следующие особенности. Во-первых, это экономика, которая функционирует как экономика суверенного государства, с точки зрения накопления опыта, непродолжительное время (с 1991 года). Во-вторых, это экономика, которая в результате гражданской войне понесла огромные материальные потери и человеческие жертвы. В-третьих, это экономике, которая находится на переходном этапе – от централизованно-плановой к рыночной. В-четвёртых, в силу развития экономике республики в строгом соответствии с принципами разделения труда и специализации в рамках единого народнохозяйственного комплекса бывшего СССР, развитие и размещение производительных сил республики происходило в ущерб комплексному и пропорциональному развитию народного хозяйства. В-пятых, из-за нестабильности политической ситуации на протяжении продолжительного времени реальное реформирование экономики с целью перехода на рыночные отношения началось лишь после установления мира и согласия в обществе, т.е. после 1997 года.

Вышеотмеченные особенности экономики Таджикистана предопределили динамику и уровень экономического развития, характер решения многочисленных социально-экономических проблем. Если говорить более конкретно, то следует отметить, что здесь ещё значителен разрыв современного объема производства продукции от начала спада в экономике (ВВП 2006 года, к ВВП 1990 года составляет 62,5%), фактическая безработица, составляет более 30%, уровень бедности – более 60%. В этих условиях, на наш взгляд, долгосрочной целью кредитно – банковской политики, достигаемой посредством реализации среднесрочной программы, является обеспечение ускоренного экономического роста. Поскольку стратегическое значение ускоренных темпов экономического роста применительно к условиям Таджикистана уже освещено в публикациях учёных – экономистов республики.[7] Отметим, что именно более высокие, чем предлагают наши ведущие экономические ведомства и международные экономические организации, темпы экономического роста могут обеспечить повышение уровня и качества жизни населения страны.

В контексте рассматриваемого вопроса важно отметить, что реализация в мероприятиях кредитно-банковской политики страны, цели ускоренного экономического роста будет обеспечивать достижения полной занятости экономически активного населения, так как ключевым направлением развития экономики республики является вовлечение в народнохозяйственный оборот энергетических и минерально-сырьевых ресурсов и рациональное использование быстрорастущего трудового капитала.

В этом плане особенно важным являются вопросы выбора и эффективного использования инструментов кредитно-банковской системы республики. Наиболее активно для этих целей используются такие инструменты, как операция Национального банка на открытом рынке, регулирование ставки рефинансирования и нормы обязательных резервов коммерческих банков. При этом отмечалось, что долгосрочные цели кредитно-банковской политики реализуются с помощью среднесрочных программ. В практике Национального банка Таджикистана такая программа представляется в виде среднесрочной стратегии развития банковского сектора республики. К примеру, такая стратегия до 2009 года, предусматривает повышения уровня монетизации до 12–15%, расширения набора инструментов денежно-кредитной политики, совершенствования механизма обязательного резервирования путём снижения нормы обязательных резервов, повышения спроса на кредиты банка со стороны реального сектора экономики, возобновления выпуска государственных ценных бумаг, организацию рынка корпоративных ценных бумаг, функционирующих через фондовую биржу Республики Таджикистан.

Важно ёще раз подчеркнуть, что на названным выше инструментам, особенно нормам обязательного резервирования коммерческими банками и ставкам их рефинансирования, Национальный банк (НБ) республики, если судить по официальным данным уделяет пристальное внимание, используя их для регулирования денежной массы в стране. Самое главное, Национальный банк предпринимает меры по их систематическому снижению. Так, закон Республики Таджикистан от 21 февраля 1991 года, «О Национальном банке Республики Таджикистан» предоставил Национальному банку право установления банкам обязательных резервов по депозитам и другим подобным обязательствам.

Согласно таджикскому банковскому законодательству банк – это кредитная организация, которая имеет право привлекать денежные средства физических и юридических лиц, размещать их от своего имени и за свой счёт на условиях возвратности, платности, срочности и осуществлять расчётные операции по поручению клиентов.

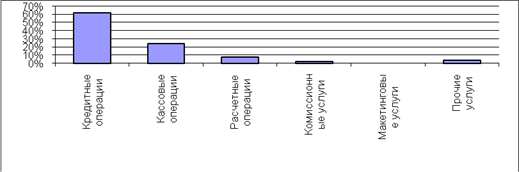

Банки Республики Таджикистан выполняют сейчас различные операции для удовлетворения финансовых потребностей всех типов клиентов от мелкого вкладчика до крупной компании. Крупные учреждения банков осуществляют для своих клиентов по некоторым оценкам до 100 видов операций и услуг. К ним относятся: ведение депозитных счетов, безналичные переводы средств, прием сбережений, выдача разнообразных ссуд, купля-продажа ценных бумаг, операции по доверенности, хранение ценностей в сейфах и др. (таб. 2)[8]

Таб. 2. Операции проводимые банками РТ

Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения и других банков в форме вкладов (депозитов) и открытия им соответствующих счетов. Вклады до востребования в своей основе не стабильны, что ограничивает сферу их использования коммерческими банками. По этой причине владельцам счетов выплачивается низкий процент или вообще не выплачивается.

По депозитам до востребования банки обязаны хранить минимальный резерв в Национальном Банке Таджикистан.

В современных условиях коммерческие банки для оперативного привлечения денежных средств используют возможности межбанковского рынка ресурсов, на котором происходит продажа денежных средств, мобилизованных другими кредитными учреждениями. Межбанковский механизм является основным источником заёмных кредитных для поддержания платёжеспособности баланса и обеспечения бесперебойности выполнения обязательств. Он предоставляется, как правило, в рамках корреспондентских отношений. Механизм межбанковских корреспондентских отношений предусматривает открытие корреспондентских счетов одними банками в других для осуществления платёжных и расчётных операций по поручению друг друга.

Привлечение межбанковского кредита осуществляется либо самостоятельно банком путём прямых переговоров, либо через финансовых посредников. Если банки сами договариваются о межбанковском кредите, то их отношения оформляются специальными договорами, основная масса которых заключается на срок. В условиях инфляционных процессов самые распространённые сроки межбанковского кредита – 3–4 месяца.

Также коммерческие банки могут получить кредит от Национального Банка Таджикистана в порядке рефинансирования и на конкурсной основе.

Среди активных операций коммерческих банков выделяют: ссудные (включая факторинговые и лизинговые сделки), инвестиции в ценные бумаги, кассовые и прочие.

Ссудные операции составляют основу активной деятельности банка в размещении его ресурсной базы. Они приносят банкам значительную часть их доходов.

Коммерческие банки предоставляют своим клиентам разнообразные ссуды, которые можно классифицировать по различным признакам: по типам заемщиков – ссуды предприятиям, государственным органам власти, населению, банкам; по срокам использования – возможны ссуды краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет), долгосрочные (свыше 5 лет); в зависимости от сферы функционирования – ссуды в сферу производства и в сферу обращения; по отраслевой принадлежности заемщиков – выделяют ссуды в промышленность, сельское хозяйство, торговлю, транспорт; по характеру обеспечения – ссуды залоговые, гарантированные и необеспеченные бланковые (основанные на доверии к заемщику); по методам погашения различают ссуды погашаемые одновременно и частями.

В свое время коммерческие банки, ввиду жесткой денежно-кредитной политики Национального Банка, столкнулись с ещё одной проблемой: недостатком финансовых средств. Привлечение депозитов населения традиционно концентрировалось в Сбербанке, поэтому большинство новых банков в поиске средств для ссудных и торговых операций полагались на межбанковский рынок. Несмотря на возможность получения значительной маржи в период высоких процентных ставок, только очень немногие банки развивали национальную сеть филиалов для приёма вкладов населения. Эта зависимость от межбанковского рынка также являлась источником нестабильности. В том смысле, если банки и другие, конкурирующие с ними финансовые компании, решали уменьшить свою подверженность рискам, то это приводило к массовому изъятию вкладчиками своих депозитов.

В поисках оптимального числа коммерческих банков на данном этапе (на дворе – начало 21 века) следует признать, что количество банков – не единственная и не самая важная переменная, которую следует принимать во внимание. Плотность сети банковских филиалов (рассчитываемая по числу жителей на один филиал) столь же (или даже более) важна, как и число банков. Более 13 коммерческих банков является одновременно и низким показателем для Таджикистана, если учитывать размеры и численность населения страны, и достаточно высоким показателем, если сравнивать с положением в банковском секторе в начале перестройки.

В Таджикистане конкуренция существует не столько между прямым и косвенным финансированием, сколько между официальным и подпольным финансированием. Опыт большинства промышленно-развитых стран показывает, что рынки капитала не могут процветать при слабой банковской системе.

Проблема инноваций в Таджикистане заключается не в придумывании совершенно новых, нигде в мире не применявшихся операций, а в освоении и адаптации к местным условиям уже хорошо известных в практике зарубежных банков операций.

На современном этапе в сфере деятельности коммерческих банков наблюдается тенденция к универсализации, что объясняется влиянием конкуренции. Для повышения эффективности банковской деятельности банковское законодательство экономически развитых стран стимулирует конкуренцию, создавая равные условия для деятельности различных кредитных учреждений. В рамках данной тенденции (при параллельном сохранении и развитии специализации) изменяется концепция взаимоотношений банков с клиентами, создаются принципиально новые направления развития банковского дела. Это выражается не только в увеличении числа предлагаемых клиентам услуг, но и в качественном изменении структуры операций, снижении удельного веса ссудо-сберегательных операций и увеличении объёмов операций с ценными бумагами.

Конкуренция побуждает банки ускоренно развивать нетрадиционные виды финансовых услуг, которые дополняют их базовые операции. Речь идёт об участии банков (прямо или через специализированные филиалы) в операциях финансового лизинга, кредитования под залог недвижимости, покупке дебиторской задолженности (факторинг), гарантийных операциях и т.д. Это позволяет многим банкам» ослабить давление конкуренции и в определённой степени возместить потерю традиционных рынков и сокращение процентной маржи.

Таким образом, банк – это фирма, предоставляющая финансовые услуги, осуществляющая профессиональное управление денежными ресурсами общества, а также выполняющая другие многочисленные функции в экономике. Успех банка зависит от того, насколько предоставляемые им финансовые услуги отвечают общественному спросу, насколько они качественны и конкурентоспособны в ценовом отношении.[9]

Для таджикских банков инновации становятся не только критерием конкуренции, но и условием выживания на рынке. Поэтому большое значение приобретает их способность энергично приступить к реализации инновационного проекта и эффективно управлять им.

Сфера инноваций в области банковских технологий для таджикских банков чрезвычайно обширна. В её рамках на сегодня наиболее актуальны следующие направления: программное и компьютерное обеспечение, телекоммуникации, решение проблемы удалённого доступа, информационная безопасность, универсализация услуг, выполнение банками новых функций, обусловленных скоростью (временем) выполнения расчетно-платежных операций. Для крупного банка компьютеризация отделов, внедрение специальной банковской техники, подключение к международным коммуникационным системам, осуществляемые в комплексе и сопровождаемые организационной перестройкой, – необходимое условие работы банков на внутреннем и международном кредитно-валютном рынке.

Заключение

Для дальнейшего совершенствования функционирования кредитно-банковской системы Республики Таджикистан можно предложить следующие меры:

1. Необходимо внедрить в широкую практику использование современных методик оценки кредитных рисков для предотвращения возможного не возврата ссуды;

2. Усовершенствовать систему проведения кредитных аукционов и пруденциальную базу залогового обеспечения;

3. Сейчас Национальный банк применяет и прямые и косвенные методы денежно-кредитного регулирования. Однако уже назрела необходимость расширения косвенных методов регулирования и интенсивного развития финансовых рынков. Переход в большей мере к косвенным методам в дальнейшем будет эффективен при стабилизации денежного мультипликатора.

4. Развивать и внедрять новые формы кредитования, такие как ипотечное кредитование населения, ломбардное кредитование коммерческих банков для поддержания их ликвидности. Ввести в практику совершение депозитных операций Национального банка, а также операций РЕПО;

5. Желательно расширение участия государства в капиталах отдельных банков для расширения их работы с реальным сектором и направления кредитных ресурсов в жизненно важные отрасли экономики;

6. Для повышения доверия к Национальной валюте, увеличения предельной склонности к сбережениям и, таким образом, увеличение суммы привлечённых средств банков нужно разработать систему государственного гарантирования вкладов или, другими словами, систему страхования депозитов;

7. Государство должно всячески способствовать развитию негосударственных пенсионных фондов и страховых компаний, так как они также играют большую роль в аккумуляции временно свободных денежных ресурсов и их перераспределении;

8. Национальный банк должен вести политику предупреждения банкротств банков, ибо банкротство банка имеет последствием «эффект домино» и более выгодно его предотвратить, чем эти последствия в дальнейшем «залечивать»;

9. Влияние национального банка должно возрастать с расширением его операций на открытом рынке, с использованием как государственных, так и корпоративных ценных бумаг. Причем объемы операций будут служить целям обеспечения наилучших соотношений и размеров денежных агрегатов;

Предложенные меры могут в определенной степени способствовать денежной и кредитной политики государства, благоприятствовать макроэкономической стабилизации и выходу экономики страны из кризиса.

Список использованной литературы

1. Банковское дело: Учеб. /Под. ред. В.И. Колесникова. – М., 2000.-464 с.

2. Банковское дело: Учеб. /Под. ред. В.И. Колесникова. – М., 1995.-480 с.

3. Банковское дело: Учеб. / Под. ред. Г.Г. Коробовой. – М., 2004.-751 с.

4. Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело. – М.: Питер, 2003.-380 с.

5. Гавасиев А.М. Банковское дело: Учеб. – М., 2006.-528 с.

6. Госунян Г.А. Государственное управление в области финансов и кредита в России: Учеб. пособ. – М., 1997.-304 с.

7. Закон Республики Таджикистан «О банках и банковской деятельности», 23.05.98, №648

8. Курс экономики: Учеб. /Под. ред. Б.А. Райзберга. – М., 2000.-716 с.

9. Реформа в банковской системе Таджикистана. Выступление Заместителя Председателя Национального банка Таджикистана Эшова Д. на конференции «Реформирование банковских систем государств СНГи Балтии», Вестник Национального банка Таджикистана №7–8, 2002.-48 с.

10. Положение №83 «О кредитных обществах» от 26.01.99.

11. Шеремет А.Д. Финансовый анализ в коммерческом банке. – М.: Финансист, 2000. – 276 с.

12. Жуков Е.Ф. Банки и банковские операции. – М.: Юнити, 2000. – 480 с.

13. // Экономика Таджикистана: Стратегия развития. – Душанбе, 2005, №2,-146 с.

14. // Экономика Таджикистана: Стратегия развития. – Душанбе, 2007, №2,-173 с.

15. // Экономика Таджикистана: Стратегия развития. – Душанбе, 2008, №1,-183 с.

16. Ахбори Бонки миллии Точикистон: Вестник Национального банка Таджикистана. – Душанбе, – 2007, №2 (76);

17. Ахбори Бонки миллии Точикистон: Вестник Национального банка Таджикистана. – Душанбе, – 2007, №9–10 (83–84);

18. Ахбори Бонки миллии Точикистон: Вестник Национального банка Таджикистана. – Душанбе, – 2008, №2 (86)

[1] Банковское дело: Учеб. /Под. ред. Г.Г. Коробовой. – М., 2004

[2] Банковское дело: Учеб./Под. ред. Г.Г. Коробовой.- М., 2004

[3] //Вест ник Национального Банка Таджикистана.-№2 02/2007.

[4] www.nbt.org – официальный сайт Национального банка Таджикистана

[5] www.nbt.org – официальный сайт Национального банка Таджикистана

[6] www.online.ru/sp/id

[7] //Экономика Таджикистана: Стратегия развития. - Душанбе, 2002.-№3

[8] Вестник Национального банка Таджикистана №7-8, 2002

[9] Питер С.Роуз. Банковский менеджмент. – М.: Дело, 1997

0 комментариев