Навигация

Методы управления финансами в холдинге

1.3 Методы управления финансами в холдинге

Любой бизнес начинается с постановки и ответа на следующие три ключевые вопроса:

Каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

Где найти источники финансирования и каков должен быть их оптимальный состав?

Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Решаются эти вопросы в рамках финансового менеджмента, являющегося одной из ключевых подсистем общей системы управления предприятием.

Организационная структура системы управления финансами предприятия может быть построена различными способами в зависимости от размеров предприятия и вида его деятельности. Главное, что следует отметить в работе финансового менеджера, это то, что она либо составляет часть работы высшего звена управления фирмы, либо связана с предоставлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера. Вне зависимости от организационной структуры предприятия финансовый менеджер отвечает за анализ финансовых проблем, принятие в некоторых случаях решений или выработку рекомендаций высшему руководству.

Финансовые методы – это способы воздействия финансовых отношений на хозяйственный процесс, которые действуют на хозяйственный процесс, которые действуют в двух направлениях: по линии управления движением финансовых ресурсов и по линии рыночных отношений, связанных с соизмерением затрат и результатов, материальным стимулированием и ответственностью за эффективное использование денежных средств. Воздействия на рыночные отношения обусловлено тем, что функции финансов в сфере производства и обращения тесно связаны с коммерческим расчетом – это соизмерение в денежной (стоимостной) форме затрат и результатов финансово-хозяйственной деятельности. Цель применения коммерческого расчета в самом общем виде – получение максимальной прибыли при min затратах, хотя в разные периоды деятельности предприятия цели могут изменяться. Действие финансовых методов проявляется в образовании и использовании денежных фондов.

Методы финансового управления холдинга многообразны. Основными из них являются: прогнозирование, планирование, контроль, страхование, анализ, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, залоговые операции, факторинг, аренда, лизинг.

Финансовое планирование занимает важное место в системе управления финансами. Именно в ходе планирования любой субъект хозяйствования всесторонне оценивает состояние своих финансов, выявляет возможности увеличения финансовых ресурсов, направления их наиболее эффективного использования. Управленческие решения в процессе планирования принимаются на основе анализа финансовой информации, которая в связи с этим должна быть достаточно полной и достоверной. Достоверность и своевременность получения информации обеспечивают принятие обоснованных решений. Финансовая информация базируется на бухгалтерской, статистической и оперативной отчетности.

Можно достаточно четко сформулировать основные принципы планирования в холдинге — принципы, отличающие его от планирования на предприятии.

1. Различия стратегического и оперативного планирования: стратегическое планирование создает будущее. Оперативное планирование действует в настоящем. На обычном предприятии этими видами планирования должны заниматься разные люди. Если речь идет о холдинге — то не только разные люди, но и разные предприятия. Для холдинга стратегическим планированием занимается центр, а оперативным — сами предприятия.

2. Координация планов отдельных предприятий внутри холдинга. Предпочтительна горизонтальная координация. Обязательно должна быть не только координация на уровне плана, но и координация при помощи обратной связи. Нередки случаи, когда целевые показатели на предприятия спускаются «сверху» и — будь добр, достигай. На самом же деле необходимо, чтобы процесс планирования был многоэтапным:

· Предприятия представляют свои планы;

· Руководство холдинга их корректирует и задает новые цели;

· Предприятия согласовывают планы, исходя из своих возможностей;

· Руководство холдинга утверждает эти планы.

Прогнозирование в финансовом менеджменте - разработка на длительную перспективу изменений финансового состояния объекта в целом и различных его частей. Прогнозирование в отличие от планирования не ставит задачу непосредственно осуществить на практике разработанные прогнозы. Эти прогнозы представляют собой предвиденье соответствующих изменений. Особенностью прогнозирования является также альтернативность в построении финансовых показателей и параметров, определяющая вариантность развития финансового состояния объекта управления на основе наметившихся тенденций. Прогнозирование может осуществляться на основе переноса прошлого в будущее с учётом экспертной оценки тенденции изменения, так и прямого предвидения изменений. Управление на основе их предвидения требует выработки у финансового менеджера определённого чутья рыночного механизма и интуиции, а также применения гибких экстренных решений.

Контроль в финансовом менеджменте сводится к проверке организации финансовой работы, выполнения финансовых планов и т.п. Посредством контроля собирается информация об использовании финансовых средств и о финансовом состоянии объекта, вскрываются дополнительные резервы и возможности, вносятся изменения в финансовые программы, в организацию финансового менеджмента. Контроль предполагает анализ финансовых результатов. Анализ - часть процесса планирования финансов. Следовательно, финансовый контроль является оборотной стороной финансового планирования и должен рассматриваться как его составная часть - контроль за выполнением финансового плана, за исполнением принятых решений.

Важнейшим методом управления является анализ. В свою очередь, финансовый анализ является частью общего, более полного анализа хозяйственной деятельности, состоящего из двух основных разделов:

· Финансового анализа.

· Управленческого анализа.

Финансовый анализ подразделяется на внешний и внутренний.

Особенностью внешнего анализа является:

· Множественность субъектов, пользователей информации

· Разнообразие целей.

· Наличие типовых методик, в том числе международных.

· Ориентация на публичность отчетности.

· Ограниченность задач анализа как следствие предыдущего фактора.

· Максимальная открытость результатов анализа для пользователей информации.

Основное содержание внешнего финансового анализа, осуществляемого партнерами и собственниками предприятия, по данным публичной финансовой отчетности, составляют:

· анализ абсолютных показателей прибыли;

· анализ относительных показателей рентабельности;

· анализ финансового состояния, рыночной устойчивости, ликвидности баланса и платежеспособности предприятия;

· анализ эффективности использования заемного капитала и экономическая диагностика финансового состояния предприятия.

Внутренний финансовый анализ использует в качестве источника информации данные бухгалтерского учета, данные о технической подготовке производства, нормативную и плановую информацию и др.

Основное содержание внутрихозяйственного финансового анализа может быть дополнено и другими аспектами, имеющими значение для оптимизации управления:

· анализ эффективности авансирования капитала,

· анализ взаимосвязи издержек, оборота и прибыли.

В системе управленческого анализа появляется возможность проведения комплексного экономического анализа и оценки эффективности хозяйственной деятельности за счет привлечения данных управленческого и производственного учета.

Особенности управленческого анализа являются:

· ориентация результатов анализа на свое руководство;

· использование всех источников информации для анализа;

· отсутствие регламентации со стороны;

· комплексность анализа, изучение всех сторон деятельности предприятия;

· максимальная закрытость результатов анализа в целях сохранения коммерческой тайны.

Основу информационного обеспечения системы финансового управления составляет любая информация финансового характера:

* бухгалтерская отчетность;

* сообщения финансовых органов;

* информация учреждений банковской системы;

* информация товарных, фондовых и валютных бирж;

* прочая информация.

Техническое обеспечение системы финансового управления является самостоятельным и весьма важным ее элементом. Многие современные системы, основанные на безбумажной технологии, невозможны без применения сетей ЭВМ, персональных компьютеров, функциональных пакетов прикладных программ.

Страхование – это совокупность особых замкнутых перераспределительных отношений между его участниками по поводу формирования за счет денежных взносов целевого страхового фонда, предназначенного для возмещения возможного ущерба, нанесенного субъектами хозяйствования, или выравнивания потерь в семейных доходах в связи с последствиями происшедших страховых случаев.

Финансы страхования связаны с перераспределением денежных средств, поступающих от физических и юридических лиц. Ущерб по страховым случаям раскладывается между участниками страхования.

Фрэнчайзинг - система передачи или продажи лицензий на технологию и товарный знак. Сущность фрэнчайзинга заключается в том, что фирма (фрэнчайзор), имеющая высокий имидж на рынке, передает не известной потребителям фирме (фрэнчайзиату) право, т.е. лицензию (фрэнчайз), на деятельность по своей технологии и под своим товарным знаком и получает за это определенный доход (компенсацию). Основной принцип фрэнчайзинга - сочетание «ноу-хау» фрэнчайзора с капиталом фрэнчайзиата. Фрэнчайз - лицензия на ведение бизнеса, предоставляемая за определенную компенсацию. Фрэнчайзор - фирма, передающая другой фирме право на деятельность под своим товарным знаком и получающая за это от нее компенсацию. Фрэнчайзиат - фирма, получающая от фрэнчайзора право на деятельность под его товарным знаком и обязующая соблюдать предписанные стандарты качества. Преимуществом фрэнчайзинга являются: возможность стать самостоятельным предпринимателем; право вести свой бизнес под признанным товарным знаком; использование уже ранее испытанных форм предпринимательства. Фрэнчайзиаты выполняют две функции - поставки капитала для создания торгового предприятия и руководство торговым предприятием. Их роль как источника капитала является важным элементом в фрэнчайзинге. Фрэнчайзинг является средством мобилизации капитала, он привлекает капиталовложения от большого числа инвесторов, стремящихся стать владельцами своего собственного дела, при этом общая сумма капиталовложений намного превышает сумму, которая могла бы быть получена из традиционных источников, из акционерного или привлеченного (заемного) капитала.

Лизинг (с англ. - аренда) - форма долгосрочной аренды, связанная с передачей в пользование оборудования, транспортных средств и другого движимого и недвижимого имущества. В плане счетов бухгалтерского учета лизинг фигурирует под понятием финансовой аренды. Различают два вида лизинга: финансовый и операционный. Финансовый лизинг предусматривает выплату арендатором в течение периода действия контракта сумм, покрывающих полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя. По истечении срока действия контракта арендатор может: вернуть объект лизинга арендодателю; заключить новый контракт на аренду; выкупить объект лизинга по остаточной стоимости. В контракте могут быть обязательства лизингополучателя либо выкупить объект в указанный срок, либо подыскать покупателя или нового арендатора. Операционный лизинг заключается на срок, меньший амортизационного периода имущества. После окончания контракта объект лизинга возвращается владельцу или вновь сдается в аренду.

Применение лизинга связано с отделением владения имущества от его использования. Лизинговые сделки совершаются обычно на длительный срок - от1 до 15 лет. Однако сейчас в России лизинговые сделки заключаются на срок не более 1 года. Субъектами лизинговой сделки являются три стороны: поставщик или предприятие, производящее основные фонды; лизинговая фирма (лизингодатель/арендодатель); лизингополучатель (арендатор, хозяйствующий субъект).

Важная форма финансирования за счёт средств предприятия – финансирования из удержанных прибылей. Этот вид приобретения капитала называют самофинансированием. Его объём определяется по его положительной величине разницы между прибылью и её распределением (выплатой дивидендов). Понятие “прибыли” в экономике и организации производства – это максимальная сумма, которую можно изъять у предприятия, – превышение доходов над расходами. Продолжительная доходность источника доходов и налогов – “предприятия” считается обеспеченной, если сохраняется чистая капитализированная прибыль. Увеличение чистой капитализированной прибыли – это прирост, снижение – это уменьшение прибыли.

В торговом и налоговом балансе исходят из принципа сохранения номинального капитала. Прибыль – это всё, что имеется в конце периода сверх вложенного в начале периода номинального денежного капитала. Чтобы обеспечить сохранение номинального капитала, необходимо оценить общие расходы, необходимые для обеспечения производственных с издержками на их приобретение.

Самофинансирование может проводиться в открытой и скрытой форме. Открытое самофинансирование налицо, если балансовая прибыль не распределяется, а остаётся на счетах единоличных фирм и товариществ, а у предприятия я постоянным номинальным капиталом переводится на резервные счета.

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

2. Анализ и оценка финансового состояния холдинга на примере ЗАО «Плес»

2.1 Общая характеристика финансово-экономической деятельности ЗАО «Плес»

Холдинг ЗАО «Плес» основан 6 октября 1993 года.

За 14 лет работы на рынке предприятие вошло в десятку крупнейших оптовых фирм, работающих на рынках Нижнего Новгорода, Чувашской республики и республики Марий Эл (Приложение 1.).

Вид деятельности:

· оптовая продажа продуктами питания;

· розничная продажа продуктами питания через магазины ЗАО Плес;

Холдинг «Плес» состоит из главного предприятия, находящегося в Нижнем Новгороде, двух дочерних предприятий и сети розничных магазинов «Плес», находящихся на территории Чувашской республики.

Основной товарный ассортимент оптовой компании ЗАО «Плес» компании:

1. мясные деликатесы и колбасные изделия торговой марки Атяшево;

2. чай и кофе компании «Орими Трейд»»

3. кондитерские изделия производства ООО «Ламзурь, «Сладкий мир» и Кондитерский дом «Восток», «Нестле Россия», а так же «Рошен»;

4. Молочная продукция ООО «Вимм - Билль – Данн продукты Питания;

5. овощная и фруктовая консервация ТМ «Балтимор», «Скатерть Самобранка» и «Vegda»»

6. чипсы, супы, кисели, чай ТМ «Русский Продукт»;

7. соки и напитки ООО «Нидан» и «Сады Придонья»;

8. бакалейная группа товаров: соль, мука, сахар, крупы, макаронные изделия;

9. масло и плавленые сыры ТМ «Краснобаково»;

10. майонез ТМ «Ермак» и «Обжорка».

Успешная деятельность предприятия зависит от налаженности хозяйственных связей по поставкам сырья, материалов и т.д. Поставщики являются субъектами рынка, обеспечивающими предприятие необходимыми товарами для торговых процессов. Список поставщиков представлен в Приложении 2.

Организационная структура управления ЗАО «Плес» представляет собой линейно-функциональную структуру (Приложение 3). Управление обществом осуществляется в соответствии с законодательством РФ и учредительными документами общества. ЗАО «Плес» самостоятельно определяет структуру органов управления и затраты на их содержание.

Служба административного директора контролирует работу розничных магазинов ЗАО «Плес», их развитие и эффективное функционирование

Отдел по работе с персоналом отвечает за работу работников фирмы, продвигая их по службе, принимая новых и обеспечивая их должностными инструкциями, следит за правильным и своевременным ведением статистики, этичностью персонала, организация общественных мероприятий, удаляет все возникающие на линиях коммуникации барьеры, препятствующие росту организации.

Отдел программного обеспечения обеспечивает бесперебойной работой всей имеющейся во введении фирмы офисной техники, а так же занимается учетом поступивших, хранящихся и отпущенных со склада товаров.

Отдел продаж продает товар клиентам, следит за пополнением клиентской базы, своевременной отгрузкой товара со склада.

Отдел маркетинга – обеспечивает организацию своевременной, объективной информацией, необходимой фирме для достижения целей, проводит маркетинговые исследования, занимается изданием и оформлением статистических отчетов, мониторинг цен, аналитикой, а так же составление акции на период.

Отдел логистики состоит из: логистов - составление маршрута доставки , диспетчеров – оформление накладных, водителей, экспедиторов – непосредственная доставка груза, грузчиков, кладовщиков – сборка и размещение товар на складе, товаровед- приемка товара.

Секретарь отвечает за прием телефонных звонков, ведение документооборота, оформление договоров, приказов.

Юридический отдел следит за правильность составления юридических документов, договоров на поставку и отгрузку товаров, защищает, в случае необходимости, интересы ЗАО «Плёс» в суде.

Финансовый отдел – осуществляет оплату счетов, осуществляемых приобретений, ведет тщательные записи финансовых операций, отвечает за материально, техническое обеспечение.

Бухгалтерия – отображение всех материальных и хозяйственных операций в бухгалтерской отчетности; ведение всех бухгалтерских документов и т.п.

На работников предприятий оптовой торговли возложена материальная ответственность, т. е. обязанность возместить имущественный ущерб, причиненный предприятию по их вине.

Договор о полной материальной ответственности заключается с работниками, достигшими 18-летнего возраста и занимающими должности, непосредственно связанные с хранением, обработкой, перевозкой и продажей (отпуском) ценностей. В ЗАО «Плес» такой договор заключен со всеми работниками (Приложение 4).

В соответствии с заключенным договором работник принимает на себя полную материальную ответственность за необеспечение сохранности вверенных ему материальных ценностей и обязуется: бережно относиться к переданным ему ценностям и принимать меры к предотвращению ущерба; своевременно сообщать администрации обо всех обстоятельствах, угрожающих обеспечению сохранности вверенных ему материальных ценностей; вести учет и отчетность в установленном порядке; участвовать в инвентаризации материальных ценностей.

Для осуществления своей деятельности ЗАО «Плес» имеет в своем наличии квалифицированный персонал, численность которого на 1 января 2007 г. составила 321 человек. Высокий профессионализм руководителей предприятия, специалистов бухгалтерской службы, основных работников подтверждается финансовыми результатами деятельности предприятия.

Для характеристики основных показателей экономической деятельности ЗАО «Плес» используются данные бухгалтерской отчетности за 2005-2007 гг. (табл. 1)

Таблица 1.

Экономические показатели деятельности ЗАО «Плес» за 2005-2007 гг.(тыс. руб.)

| Показатели | Годы | Отклонение, (+, -) | Темп изменения, % |

| ||||

| 2005 | 2006 | 2007 | 2006г от 2005г | 2007г. от 2006г. | ||||

| 2006г к 2005г. | 2007г к 2006г |

| ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Выручка от продажи, тыс. руб. | 129844 | 169749 | 241038 | 39905 | 71289 | 130,7 | 142,0 |

|

| В т.ч. СМР | 122352 | 157167 | 235589 | 34815 | 78422 | 128,5 | 149,9 |

|

| Себестоимость продаж, тыс. руб. | 105708 | 139024 | 192550 | 33316 | 53526 | 131,5 | 138,5 |

|

| В т.ч. СМР | 102983 | 130001 | 189226 | 27018 | 59225 | 126,2 | 145,6 |

|

| Среднесписочная численность работников, чел. | 283 | 313 | 321 | 30 | 8 | 103,8 | 101,0 |

|

| Валовая прибыль, тыс. руб. | 24136 | 30725 | 48488 | 6508 | 17763 | 127,3 | 157,8 |

|

| В. т.ч. СМР | 19369 | 27166 | 46363 | 7797 | 19197 | 140,3 | 170,7 |

|

| Рентабельность продаж, % | 1,0 | 0,0 | 3,3 | 1,0 | 3,3 | - | - |

|

| Производительность труда 1 работника, тыс. руб. | 165,8 | 208,8 | 293,6 | 43 | 84,8 | 125,9 | 140,6 |

|

| Производительность труда 1 рабочего, тыс. руб. | 262,3 | 331,5 | 467,1 | 69,2 | 135,6 | 126,4 | 140,9 |

|

| Расходы на оплату труда, тыс. руб. | 11395 | 17288 | 24019 | 5893 | 6731 | 151,7 | 138,9 |

|

| Среднемесячная заработная плата, руб. | 1213 | 1772 | 2438 | 559 | 716 | 146,1 | 140,4 |

|

| Материальные затраты, тыс. руб. | 62136 | 80289 | 112851 | 18153 | 32562 | 129,2 | 140,6 |

|

| Материалоотдача, руб. | 2,08 | 2,11 | 2,14 | 0,03 | 0,03 | 101,4 | 101,4 |

|

| Среднегодовая стоимость ОПФ, тыс. руб. | 15019 | 17686 | 20611 | 2667 | 2925 | 117,8 | 116,5 |

|

| Фондоотдача в руб. на 1 руб. ОПФ | 9,8 | 10,5 | 12,6 | 0,7 | 2,1 | 107,1 | 120,1 |

|

| Оборотные средства, тыс. руб. | 81,4 | 81,9 | 79,9 | 0,5 | -1,0 | 100,6 | 97,6 |

|

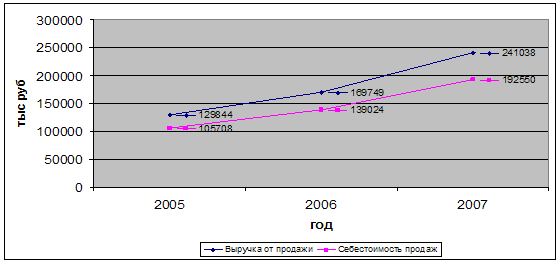

Из данных табл. 2.1.1 следует, что выручка от продаж в 2006 г. увеличилась на 30,7 % и составила 169749 тыс. руб., в 2007 г. отмечается ее рост еще на 42,0% или на 71289 тыс. руб. В стоимостном выражении прирост в сопоставимых ценах 2005 г. составил 26,1%. Себестоимость продаж по сумме возросла в 2006 г. на 31,5 % и составила 139024 тыс. р., тогда как в 2007 г. возросла на 38,5 %.

Рис. 3 Изменение выручки и себестоимости продаж за период 2005-2007 г.г.

Доля себестоимости продаж в выручке снизилась, что связано с опережающим темпом роста выручки над темпами роста себестоимости реализованных товаров. На увеличение себестоимости повлияло увеличение средней заработной платы и проведение капитального ремонта помещений.

Наблюдается прирост ресурсов ЗАО «Плес» в 2005-2007 гг. Среднесписочная численность работников в 2006 г. увеличилась на 30 человек, и в 2007 г. – еще на 8 и составила 321 человек. Выручка на одного работника увеличилась на 43 тыс. руб., что в 2006 г. составило 208,8 тыс. руб. выручки от продажи в расчете на 1 работника. В 2007 г. также отмечается рост показателя на 84,8 тыс. руб. и он сформировался в сумме 293,3 тыс. руб. Причиной увеличения количества работников служит расширение деятельности. Произошло увеличение среднемесячной заработной платы на 46,1 и 40,4 % соответственно, что свидетельствует об уделении внимания руководством общества повышению стимулирующей роли заработной платы.

В структуре совокупных ресурсов в 2005 году наибольший удельный вес занимали оборотные средства –49%, доля основных средств –29%, расходов на оплату труда – 22% .

В структуре совокупных ресурсов в 2007 году наибольший удельный вес занимали оборотные средства –48%, доля основных средств –24%, расходов на оплату труда – 28%.

Отметим, что данная структура ресурсов позволяет добиваться организации увеличения платежеспособности и укрепления финансовой устойчивости.

В результате роста практически всех показателей деятельности ЗАО «Плес» получило положительный финансовый результат в виде прибыли от продаж, которая составила в 2007 г. 7840 тыс. руб., увеличившись за исследуемый период на 7929 тыс. руб.

Таким образом, в исследуемом периоде ЗАО «Плес» смогло стабилизировать ситуацию и выйти на рентабельный уровень деятельности.

Результаты хозяйствования предприятия во многом зависят от эффективного использования имеющегося потенциала. В табл. 2 представлены показатели, характеризующие эффективность использования основных средств предприятия.

Степень эффективности использования основных фондов характеризуется показателями фондоотдачи и фондоемкости, фондорентабельности и фондовооруженности.

Показатель фондоотдачи характеризует размер выручки в денежном выражении, приходящейся на каждый рубль основных средств. Показатель фондоемкости, обратный фондоотдаче, характеризует стоимость основных средств, приходящуюся на каждый рубль выручки от продаж.

Таблица 2.

Эффективность использования основных средств ЗАО «Плес» за 2005-2007 гг.

| Показатели | Годы | Отклонение, (+,-) | Темп изменения, % | |||||

| 2005 | 2006 | 2007 | ||||||

| 2006г. от 2005г. | 2007г. от 2006г. | 2006г. к 2005 г | 2007г. к 2006 г. |

| ||||

| 1.Объем реализации, тыс. руб. 2.Прибыль (убыток) чистая, тыс. руб. 3.Среднегодовая стоимость основных фондов, тыс. руб. 4.Среднесписочная численность, чел. 5.Фондоотдача, руб. (стр.2:стр.4) 6.Фондоемкость, руб. (стр.4:стр.2) 7.Фондовооруженность, тыс. руб. (стр.4:стр.1) 8.Фондорентабельность, руб. (стр.3:стр.4) | 129444 -5 13307,5 183 9,8 0,10 17,0 - | 169749 -21 16220 213 10,5 0,10 20,0 - | 241038 5855 19148,5 321 12,6 0,08 23,3 0,3 | 39905 -16 2912,5 30 0,7 - 3,0 - | 71289 5876 2928,5 8 2,1 -0,02 3,3 0,3 | 130,7 - 121,9 103,8 107,1 100,0 117,6 - | 142,0 - 118,1 101,0 120,0 80,0 116,5 - |

|

Анализируя показатель отметим, что в 2007 г. показатель фондоотдачи составил 12,6 руб. в расчете на 1 руб. выручки, что больше аналогичного показателя прошлого года на 2,1 руб.

За 2007 г. он составлял 0,08 руб. и стал меньше показателя фондоемкости за 2005 г. на 20 %, что свидетельствует о повышении эффективности использования основных фондов.

На уровень фондоотдачи влияет не только сумма реализованной продукции, товаров и услуг, которая зависит от эффективности использования МТБ предприятия, продолжительности рабочего времени, ритмичности работы, но и структуры основных фондов.

Рост показателя фондоотдачи и снижение фондоемкости продукции свидетельствуют об улучшении использования основных фондов и наоборот. В нашем случае, показатели фондоотдачи и фондоемкости характеризуют достаточно эффективное использование основных средств; но существует возможность повысить степень их загрузки, на основе использования более нового и модернизированного оборудования, позволяющего повысить производительность труда.

Показатель фондовооруженности показывает, что на одного работника предприятия за 2006 г. приходилось 20,0 тыс. руб. стоимости основных фондов, что на 16,5 % больше аналогичного показателя 2006 г.

Рентабельность основных фондов ЗАО «Плес» составила в 2007 г. 30,6 %, что является достаточно высоким результатом. Для сравнения, в 2006 г. показатель не рассчитывался в виду нулевого финансового результата деятельности.

Продолжительность оборота оборотных средств является одним из показателей ликвидности и платежеспособности, так как она выражает скорость, с которой активы могут быть обращены в наличность.

Таблица 3.

Экономическая эффективность использования оборотных средств за 2005 - 2007 г. г.

| Показатели | Годы | Отклонение, (+; -) | Темп изменения, % | |||||

| 2005 | 2006 | 2007 | ||||||

| 2005г. от 2004г. | 2007г. от 2006г | 2006г. к 2005г. | 2007г. к 2006г |

| ||||

| 1. Среднегодовая стоимость оборотных средств, тыс. руб. 2. Выручка от продаж, тыс. руб. -за год -однодневная 3. Продолжительность оборота, в днях 4. Оборачиваемость, в разах | 22946 129844 360,7 63,6 5,7 | 28722 169749 471,5 60,9 5,9 | 36328,5 241038 669,6 54,3 6,6 | 5776 39905 110,8 -2,7 0,2 | 7606,5 71289 198,1 -6,6 0,7 | 125,2 130,7 130,7 95,8 103,5 | 126,5 142,0 142,0 89,2 111,9 | |

В нашем случае данный показатель достаточно низок и составляет 54,3 дня, это говорит о том, что в среднем, за год оборотный капитал превращается в наличные денежные средства примерно 7 раз. По сравнению с 2006 г. оборачиваемость ускорилась на 0,7 оборота или 6,6 дня, что является положительным фактором. Основной причиной следует назвать опережение темпов роста объема продаж (142,0 %) над темпами роста средней стоимости оборотных средств.

Похожие работы

... : инфляция, научно-технический прогресс, изменения конъюнктуры рынка, общеэкономические изменения и т.д. 1.3 Конечные и промежуточные данные бухгалтерской отчетности как исходная информация в финансовом менеджменте Целью финансового анализа является оценка финансовых результатов, деловой активности и устойчивости финансового положения организации. Объектом финансового анализа может быть ...

... к неравномерному поступлению выручки. Финансирование строительства осуществляется на основе сметной стоимости строительно-монтажных работ. Особенности ценообразования в строительстве определяют нормативный порядок планирования прибыли. Заключение Управление финансами ФПГ, холдингов и концернов — это финансовые или денежные отношения, возникающие в ходе предпринимательской деятельно

... научных теорий, оторванных от практики и привязки элементов международной практики без учета отечественной специфики. Резюмируя вышеизложенное, отметим: - организация финансового планирования, как составной части финансового менеджмента, в современных условиях приобретает большее значение, что предопределяет невозможность использования существовавших до начала 90-х гг. традиционных схем; - по ...

... создатели материальных ценностей. Соответственно и коммерческий банк для рыночной экономики первичен, а Центробанк - конструктор перестройки банковской системы. Одна из особенностей финансового менеджмента в коммерческом банке в современных российских условиях - это отсутствие единообразной технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно- ...

0 комментариев