Навигация

Порядок формирования доходов хозяйствующего субъекта

1.2. Порядок формирования доходов хозяйствующего субъекта

Основным аспектом при формировании и налогообложении прибыли предприятия следует считать ответ на следующий вопрос: какие средства, полученные предприятием при его создании и в процессе осуществления финансово-хозяйственной деятельности, как в денежной, так и в материально-вещественной форме, следует считать доходами, подлежащими обложению налогом на прибыль, и какие расходами, уменьшающими прибыль предприятия.

Состав доходов и расходов предприятия для целей налогообложения в России определяется Налоговым кодексом Российской Федерации (ч. II, глава 25), который предусматривает детальную группировку доходов и расходов, рассматриваемую ниже.

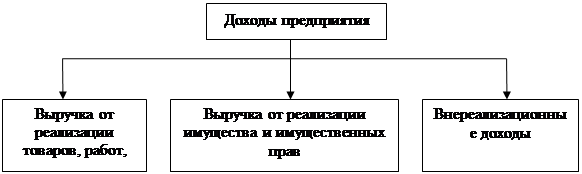

Доходы предприятия в виде выручки от реализации продукции, работ, услуг, иного имущества и имущественных прав является источником покрытия расходов по производству и реализации продукции и внереализационных расходов и получения прибыли предприятием.

К доходам предприятия относятся определяемые на основании первичных документов и документов налогового учета доходы от реализации и внереализационные доходы.

Рис 1.1 – Состав доходов предприятия

Доходами от реализации признаются выручка от реализации товаров, работ, услуг, выручка от реализации имущества (включая ценные бумаги) и имущественных прав, определяемая исходя из всех поступлений, связанных с расчетами за реализованные товары и имущество либо имущественные права и выраженных в денежной или натуральной формах.

Внереализационными доходами признаются доходы, не указанные в доходах от реализации, в частности, доходы:

- от долевого участия в других организациях;

- от операций купли-продажи инвалюты, которые возникают, когда курс выше или ниже официального курса инвалюты к рублю РФ, установленного ЦБ РФ на дату совершения сделки;

- в виде штрафов, пеней, санкций за нарушение договорных обязательств и сумм возмещения убытков и ущерба;

- от сдачи имущества в аренду или субаренду;

- от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации, патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности;

- в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам;

- при получении безвозмездно имущества, работ, услуг, причем оценка доходов осуществляется исходя из рыночных цен;

- в виде дохода, распределяемого в пользу предприятия при его участии в простом товариществе;

- в виде дохода прошлых лет, выявленного в отчетном периоде;

- в виде положительной курсовой разницы, полученной от переоценки имущества, требований и обязательств, стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках;

- в виде положительной разницы, полученной от переоценки имущества, произведенной в целях доведения стоимости такого имущества до текущей рыночной цены;

- в виде сумм кредиторской задолженности и обязательств перед кредиторами, списанных в связи с истечением срока исковой давности или по другим основаниям;

- в виде доходов, полученных от операций с финансовыми инструментами срочных сделок;

- в виде стоимости излишков товарно-материальных ценностей, вы явленных в результате инвентаризации.

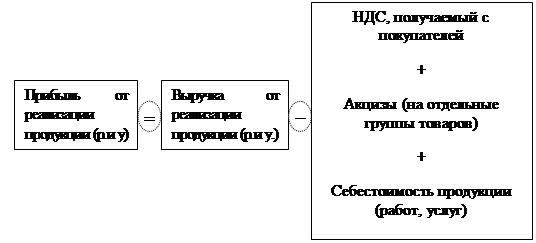

Выручка от реализации продукции является важным фактором формирования финансовых результатов деятельности предприятия, поэтому важно грамотно ее определять. Существуют два метода ее определения.

1.Кассовый метод заключается в том, что выручка формируется по мере ее оплаты: при безналичных расчетах — по мере поступления средств за товары на счета, а при расчетах наличными деньгами — по поступлении денежных средств в кассу предприятия. Метод применяется давно и удобен, предприятие может распоряжаться денежными средствами, фактически поступившими на счет в банке или в кассу предприятия.

Метод начисления, при котором выручка от реализации продукции определяется по мере отгрузки товаров (выполнения работ, услуг) и предъявления покупателю (заказчику) расчетных документов. Этот метод основывается на том, что в момент отгрузки продукции предприятие теряет право собственности на нее. Недостатком данного метода является то, что выручка от реализации продукции по мере ее отгрузки будет учтена в бухгалтерской отчетности, предприятие обязано заплатить налоги, а реальные денежные средства на счет могут поступить по различным причинам с большим опозданием или не поступят вовсе, например, в связи с банкротством покупателя.

Предприятие самостоятельно выбирает метод определения выручки, от реализации исходя из условий хозяйствования и заключаемых договоров. Однако выбранный метод должен устанавливаться на длительный срок и отражаться в учетной политике предприятия.

При использовании в системе бухгалтерского учета и отчетности метода начисления исчисление выручки от реализации продукции (работ, услуг) производится, соответственно, с ранее наступившей даты:

- получения предоплаты (аванса);

- отгрузки продукции, выполнения работ или оказания услуг. При этом датой отгрузки продукции считается день передачи соответствующего товарораспорядительного документа, датой выполнения работ или оказания услуг считается день, когда они были фактически завершены.

Поэтому существует ряд особенностей при определении налоговой базы при различных методах определения выручки от реализации и доходов предприятия.

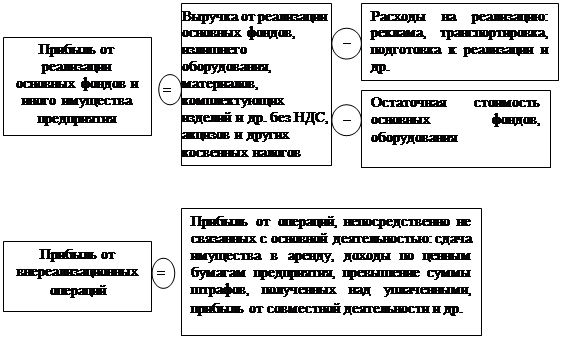

Рис. 1.2 – Определение момента реализации и выручки от реализации продукции и формирование финансовых результатов

Порядок признания доходов при методе начисления:

1) доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества, работ, услуг и имущественных прав (метод начисления);

2) по доходам, относящимся к нескольким отчетным налоговым пери

одам, и в случае, если связь между доходами и расходами не может быть

определена четко или определяется косвенным путем, доходы распределяются предприятием самостоятельно с учетом принципа равномерности признания доходов и расходов;

3) для доходов от реализации датой получения дохода признается день

отгрузки товаров, работ, услуг, имущественных прав. Днем отгрузки считается день реализации этих товаров, независимо от фактического поступления денежных средств в их оплату;

4) для внереализационных доходов датой получения дохода признается дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

5) при получении дохода от реализации финансовым агентом услуг

финансирования под уступку денежного требования, а также дохода от

реализации новым кредитором, получившим указанное требование, финансовых услуг, дата получения дохода определяется, как день последую

щей уступки данного требования или исполнения должником данного

требования. При уступке предприятием - продавцом права требования долга третьему лицу дата получения дохода от уступки права требования определяется как день подписания сторонами акта уступки права требования;

6) по кредитным и иным аналогичным договорам, заключенным на срок более одного отчетного периода, доход признается полученным и включается в состав соответствующих доходов ежеквартально. При этом доход определяется предприятием самостоятельно как доля предусмотренного условиями договора дохода, приходящегося на соответствующий квартал. [5]

Порядок признания расходов при методе начисления.

1. Расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств или иной формы их оплаты. Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок (по сделкам с конкретными сроками исполнения) и принципа равномерного и пропорционального формирования доходов и расходов. При получении доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются предприятием самостоятельно с учетом принципа равномерности признания доходов и расходов. Расходы предприятия, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов предприятия.

2. Датой осуществления материальных расходов признается дата передачи в производство сырья и материалов — в части сырья и материалов, приходящихся на произведенные товары (работы, услуги), и дата подписания предприятием акта приемки-передачи услуг и работ — для услуг и работ производственного характера.

3. Амортизация признается в качестве расхода, ежемесячно исходя из суммы начисленной амортизации.

4. Расходы на оплату труда признаются в качестве расхода ежемесячно.

5. Расходы на ремонт основных средств признаются в качестве расхода в том отчетном периоде, в котором они были осуществлены, вне зависимости от их оплаты.

6. Расходы по обязательному и добровольному страхованию и негосударственному пенсионному обеспечению признаются в качестве расхода в том отчетном периоде, в котором в соответствии с условиями договора предприятием были перечислены (выданы из кассы) денежные средства на оплату взносов.

7. По кредитным и иным аналогичным договорам, заключенным на срок более одного отчетного (налогового) периода и не предусматривающим равномерное распределение расходов, расход признается осуществленным и включается в состав соответствующих расходов ежемесячно. При этом расход определяется предприятием самостоятельно как доля предусмотренного условиями договора расхода, приходящегося на соответствующий месяц. Расход, произведенный в виде процентов либо части накопленного купонного (процентного) дохода, признается на дату выплаты процентного дохода или дату реализации ценной бумаги, в зависимости от того что произошло ранее.

Порядок определения доходов и расходов при кассовом методе:

1)организации имеют право на определение даты получения дохода и

осуществления расхода по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость и налога с продаж не превысила 1 млн. руб. за каждый квартал;

2)датой получения дохода признается день поступления средств на

счета в банках или в кассу, поступления иного имущества и имущественных прав (кассовый метод);

3)расходами предприятий признаются затраты после их фактической

оплаты. Оплатой товара признается прекращение встречного обязательства предприятием - приобретателем указанных товаров и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров, выполнением работ, оказанием услуг, передачей имущественных прав.

При этом расходы учитываются с учетом следующих особенностей:

- материальные расходы, а также расходы на оплату труда учитываются в составе расходов в момент списания денежных средств с расчетного счета предприятия, выплаты из кассы, а при ином способе погашения задолженности – в момент такого погашения;

- амортизация учитывается в составе расходов в суммах, начисленных за отчетный (налоговый) период. При этом допускается амортизация только оплаченного предприятием амортизируемого имущества, используемого в производстве;

- расходы на уплату налогов и сборов учитываются в составе расходов в размере их фактической уплаты предприятием. При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности и в те отчетные периоды, когда предприятие погашает указанную задолженность;

- если предприятие, перешедшее на определение доходов и расходов по кассовому методу, в течение налогового периода превысило предельный размер суммы выручки от реализации, то оно обязано перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение.

Похожие работы

... денежную оценку в системе показателей финансовых результатов. Обобщенно эти показатели представлены в отчете о прибылях и убытках (ф. № 2 годового и квартального бухгалтерского отчета организации). Общий финансовый результат деятельности организации (схема 2), бухгалтерская прибыль или убыток, представляет собой алгебраическую сумму результата (прибыли или убытка) от реализации продукции, товаров ...

... предприятия. Другим участникам рыночных отношений анализ прибыли позволяет выработать необходимую стратегию поведения, направленную на минимизацию потерь и финансового риска от вложений в данное предприятие. Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование, во-первых, изменений каждого показателя за текущий анализируемый период (“ ...

... (услуг), что позволяет точнее оценить работу хозяйствующего субъекта и полнее выявить внутрихозяйственные резервы роста рентабельности на анализируемом предприятии. Глава 3. Практика анализа финансовых результатов деятельности предприятия на примере ОАО «Аквия» Рассмотрев теоретические аспекты темы "Анализ финансовых результатов деятельности предприятия", перейдем к практической части ...

... заемных средств; управление рисками; иная информация. Дополнительная информация может быть представлена в виде аналитических таблиц, графиков, диаграмм. Глава II. Методические подходы к анализу финансовых результатов деятельности предприятия ООО «Автомир» 2.1 Анализ внешних и внутренних факторов, влияющих на финансовые результаты деятельности предприятия ООО «Автомир» Принятие ...

0 комментариев